保险中的效用理论

张婷

经济学的历史其实很短,只有200多年。1776年,一位叫亚当·斯密(1723年—1790年)的英国人写了一本书,叫《国民财富的性质和原因的研究》,也就是俗称的《国富论》。这本书是世人公认的第一本真正意义上的经济学著作。亚当·斯密也就成了经济学之父。此后,经济学登堂入室,成为一门独立的科学,历久不衰,甚至被称为所有社会科学的“皇后”。

经济学中有几个很有名的基本理论,如效用理论、供给需求理论、比较优势理论等等。效用理论是消费者行为学的根本所在,是金融学的最重要的基础。那么,什么是效用理论呢?效用理论是如何在我们的日常生活、经济活动中发挥作用的呢?在讲枯燥的理论之前,我们不妨先来看看几个简单的例子。

一、保险中的“最大效用理论”

我们先来讨论第一个问题:金融到底是什么?

大家知道,在钱庄、银票出现之前,如果我们需要做异地的大额支付,应怎样办呢?常见的办法就是雇佣镖局押送大量的银两去付钱,其中的麻烦程度、风险之高可以想见。之后,精明的商人发明了钱庄、银票。这样,风险程度就得到了大大的缓解,整个交易也变得非常容易。钱庄是中国明代中叶以后出现的一种信用机构,是银行的雏形。

所谓金融,狭义上来讲就是一种金钱上的流通。钱不在南京用而放到北京用,不在父母那里用而给儿子用,这些都是钱在物理上的、空间上的流通。钱不在明天用而被拿到今天用(商业贷款),钱不在今天用而放到明天用(养老保险),这些都是钱在时间上的流通。那么,人们为什么要这样“折腾”呢?答案就在于“效用”在做选择。

在公理科学中,把决策人这种对于利益和损失的独特看法、感觉、反应或兴趣,称为效用。决策往往受决策领导者主观意识的影响,决策者在决策时要对所处的环境和未来的发展予以展望,对可能产生的利益和损失作出反应。事实上,效用的概念是丹尼尔·伯努利在解释圣彼得堡悖论(丹尼尔的表兄尼古拉·伯努利故意设计出来的一个悖论)时提出的,目的是挑战以金额期望值作为决策的标准。丹尼尔·伯努利就这个悖论在1738年的论文里阐述了两条原理,其中一条就是最大效用原理:“在风险和不确定条件下,个人的决策行为准则是为了获得最大期望效用值,而非最大期望金额值。”

二、保险中的“边际效用递减原理”

经济学中还有一个非常著名的概念叫边际考虑。边际原本是个数学概念,其含义是导数,是一个变量的变化对另一个变量变化的影响程度。而在经济学上,边际的含义是“最后的”或是“新增加的”。边际考虑就是只考虑最后的一个或者新增加的一个所引起的变化,从而判断事情的整体本质。边际考虑是一种只看现在和未来而不管过去的一种思维模式。因为过去了的事情也就过去了,它对人们现在的决策没有影响。这也是大家常常听说的“沉没成本”的概念。

不过,为众人所熟知的可能是另一种边际的概念。举一个例子,给一个饥饿的人吃馒头。第一个馒头,雪中送炭,感觉一定极好;第二个呢,感觉也还不错;第三个呢,感觉饱了;第四个呢,好像就有些多了;第五个呢,第六个呢……这就是有名的“边际效用递减”,是丹尼尔·伯努利在1738年的论文里阐述的另一条原理:边际效用递减原理,即一个人对于财富的占有多多益善,效用函数一阶导数大于零;而随着财富的增加,满足程度的增加速度不断下降,效用函数二阶导数小于零。

如果边际效用不变,也就是后面一个馒头永远和前一个馒头一样好吃,那会发生什么?我们将永远吃下去,永远吃不饱。

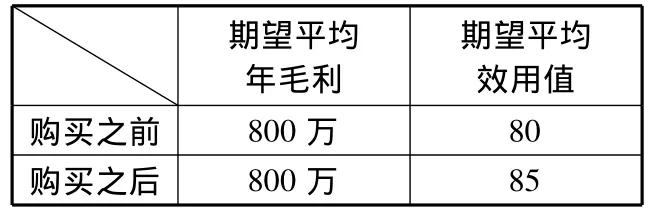

边际效用递减可以用来解释保险中的许多事情。假设有一个农场主,他的正常年毛利为1000万元,可是一旦发生自然灾害,其年毛利就会锐减到600万元。发生自然灾害的可能性恰好为50%。如果有一家保险公司找到他,愿意提供保险,保证其年毛利为1000万元,但保费为200万元。你觉得这个农场主会购买这份保险吗?如果从数学上的期望(平均)收益的角度来讲,农场主未必会购买这个保险。因为购买之前和购买之后的期望平均毛利是一样的,都是800万元。但是,如果从效用的角度来讲,结论就未必如此了。对这个农场主来讲,600万元的效用值为60,1000万元的效用值为100,那么800万元的效用值应当是多少?是80吗?错了。应该高于80,否则“边际效用递减”就不成立了。如果我们假设800万元的效用值为85,以此来看一看购买保险之前和之后都发生了什么?

期望平均年毛利期望平均效用值购买之前 800万80购买之后 800万85

上面的例子表明,通过保险产品,许多生活中的不确定性被得以确定下来,而购买者的平均效用被提升了。

三、“效用”在保险规划中的实际应用

笔者曾经给朋友们出过一个题目:“退休时,假设有两个养老资产可供你选择,一是价值确定在20万元的保证资产;二是不确定资产,有60%的可能性可以拿到40万的资产,40%的可能性一分钱都没有。你会选择哪一个?”结果有大约2/3的人选择了第二个资产。对于这一拨人,笔者在20万和40万之后各加个零后请这群人再做选择,结果几乎所有人都选择了第一个资产。

为什么会这样呢?某种程度上来讲,效用实际上决定了决策者对于风险的态度。高风险一般伴随着高收益。不同的决策者采取不同的态度和抉择。运用心理测定方法,可以测量出决策者对于各种收益和损失的效用值,并画出相应的效用曲线:有些决策者对收益反应迟钝,对损失反应敏感,怕担风险,不求大利,谨慎小心。有些决策者对损失反应迟钝,对获利非常敏感,追求大利,不怕风险,大胆决策。也有一些人属于中间类型,完全以损益率的高低作为选择方案的标准。

事实上,从上面的例子可以看出,对同一对象而言,不同的人一定有不同的效用值。而即便是同一个人,在不同的时间、不同的阶段下其效用判断可能也是迥然不同。

前面说过,效用是指消费者从消费某种物品中所得到的满足程度。效用理论是消费者行为理论的核心。对这一点,消费者在作保险规划时应该清醒的意识到。在资产的选择上面,应多些关注效用而非金额的大小。笔者也曾经接触过一些高净值客户。他们在做着高风险、高收益的生意,而在选择保险产品的时候,依然孜孜不倦地追求产品的收益率。这恰似一个肚子里已经塞了许多馒头的人仍然渴望下一个馒头。在目前阶段而言,能带给他们最大效用的是保险能够带来的其他功能,如资产安全、杠杆作用、财富传承等等。而这些,有些高净值客户常常忽视。

经济学是一门社会科学,研究的对象是人的经济行为。保险从业者要认真研究基本的经济学理论,并应用到实践中去,这将大有裨益。