日亚公司在LED领域的专利布局现状简析

胡晓珊 张 旭 陈春淳 张 旋

(国家知识产权局专利局专利审查协作北京中心,北京 100081)

1 背景

1.1 LED成为当今照明的趋势

目前,LED能将40%的电能转化为光能。随着技术进步,转化率会越来越高,理论上可能达到70%。这是照明史上质的飞跃,如此优秀的节能效应,也使其成为未来照明主流的一大因素[1]。全球在节能减排压力下,大力推广LED照明成为各国政府实现政策目标的主要方式之一。澳大利亚早在2009年就停止生产白炽灯,成为全球第一个全面禁止使用白炽灯的国家,美国、加拿大、欧盟各国相继发布淘汰白炽灯的时间进度表,日本由于2012年夏季电力供应紧张,目前已宣布全面禁止白炽灯的生产和销售,我国淘汰白炽灯路线图也已在去年底发布[2]。因此,国内外LED企业在技术上的争夺也愈演愈烈。

1.2 日亚的霸主地位和攻击性专利战略

日亚化学株式会社 (以下简称“日亚”)是全球LED产业五大巨头之一 (飞利浦 (Philips)、欧司朗 (Osram)、日亚化学 (Nichia)、丰田合成(ToyodaGosei)、科锐 (Cree)),曾于1993年开发出世界第一颗蓝光LED,目前已实现从紫外到黄光LED的商品化。经过长期持续的研发投入以及多年来在专利布局方面的“耕耘”,日亚掌握了蓝光LED、白光LED等关键技术的基础专利,并逐步在全产业链进行专利布局,对竞争对手频频发动专利侵权诉讼,以维护自己的LED市场霸主地位。面对日亚的专利“炮口”,我国LED企业在加强自主研发的同时,应关注LED产业巨头的专利技术分布情况及趋势发展信息,灵活制定与运用适合自身的专利策略,才能有效规避知识产权侵权风险。

2 日亚专利布局简析

据世界知识产权银行“申请人得分排名”,日亚的LED照明技术竞争力一直居全球首位。日亚化学无疑是拥有LED专利最多的公司。本文在世界专利文献数据库 (SIPOABS)、德温特世界专利索引数据库 (DWPI)和中国专利文摘数据库 (CNABS)中,以申请人或公司代码为检索入口检索到的上述数据库中最早收录日期至目前 (2012年11月底)为止的全部专利文献为分析样本,从申请量、申请时间、申请地区、涉及领域等方面剖析了日亚在全球和中国的专利技术发展情况。需要说明的是,由于发明专利申请通常是自其申请日起18个月后被公开,在笔者检索时,还有部分2011、2012年的专利申请未被公开而不能被统计在内。因此,2011和2012年的统计数据可能存在较大偏差。

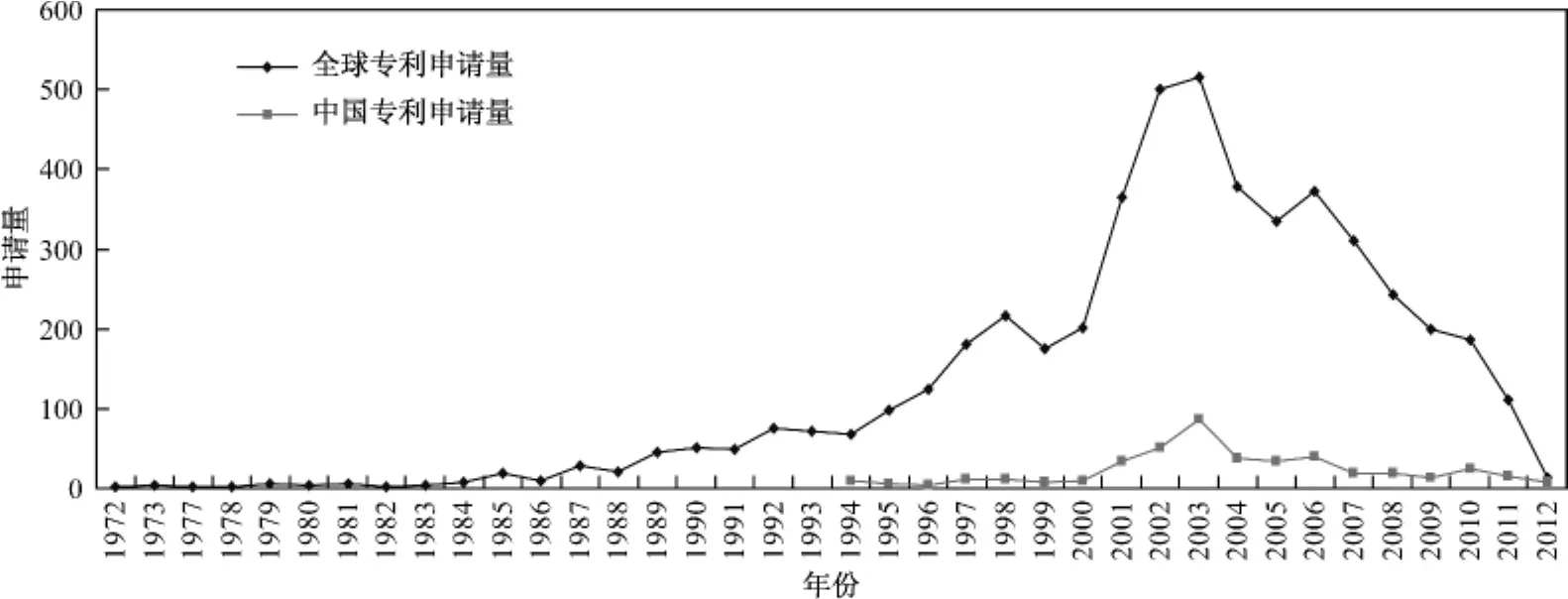

2.1 从申请量看日亚技术发展和专利布局的历史和趋势

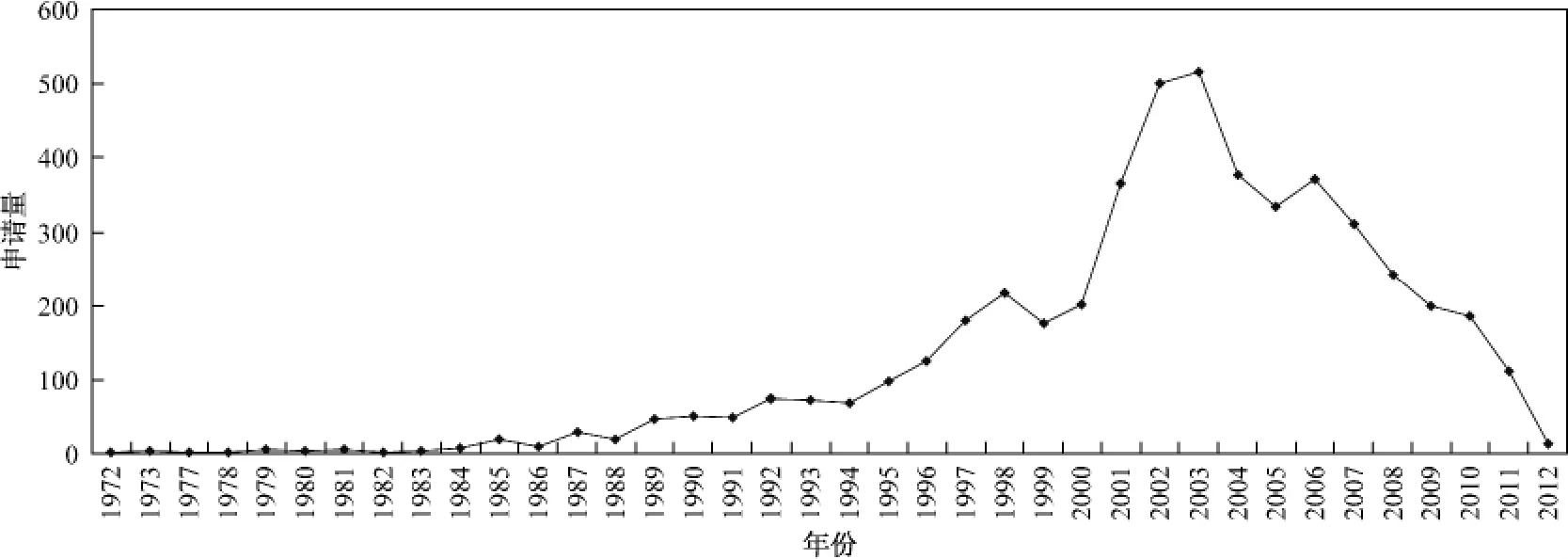

成立于1956年的日亚化学工业株式会社,起初以生产高纯度钙盐类产品为主。1966年开始制造用于荧光灯的荧光粉,并获得通用电气的荧光粉制造专利授权,从此便踏上了照明行业求索之路。在此后很长一段时间里,日亚化学只是众多依附于照明巨头的工厂之一而已,并不具备掌握前沿照明技术的能力[1]。如图1所示,自1972—1993年日亚专利的全球申请量的总和不过400余件,其技术始终保护缓慢发展的趋势。1993年日亚发明了震惊世界的蓝色LED,1994年蓝光LED正式投产,从此直至2003年日亚专利技术进入了高速发展期。特别是2000—2003年间,申请量迅速增加,2002年和2003年的全球申请量均超过了500件 年,此时正值世界各国半导体照明政策陆续出台之际 (美国2000年,欧盟2000年,日本1998年,韩国2000年,中国2003年),可见各主要国家 地区半导体照明计划的相继制定推动了日亚在全球加速布局LED专利,日亚的专利布局与全球市场发展状况息息相关。在此期间,日亚取得了从LED外延、芯片到封装制造的多项基础专利,几乎涵盖了整个过程的技术及相关原材料,在LED领域建立了绝对的垄断地位。自2004年起日亚专利全球申请量呈现下降趋势,说明日亚在此之前已基本完成了全球的专利布局,LED技术领域已进入成熟发展期;另外一个影响因素可能与2002年日亚决定改变专利策略有关,从一开始不转让、多诉讼的策略,转而与竞争对手丰田合成、科锐、飞利浦和欧司朗等大公司达成一系列专利交叉许可协议,形成专利池和产业技术联盟,另一方面,面对迅速崛起的中下游封装制造企业,日亚开始下放专利,授权进行生产,利用别人的产能优势开拓市场。

图1 日亚专利全球申请量的年份分布Fig.1 The Nichia patent applications Year Global distribution

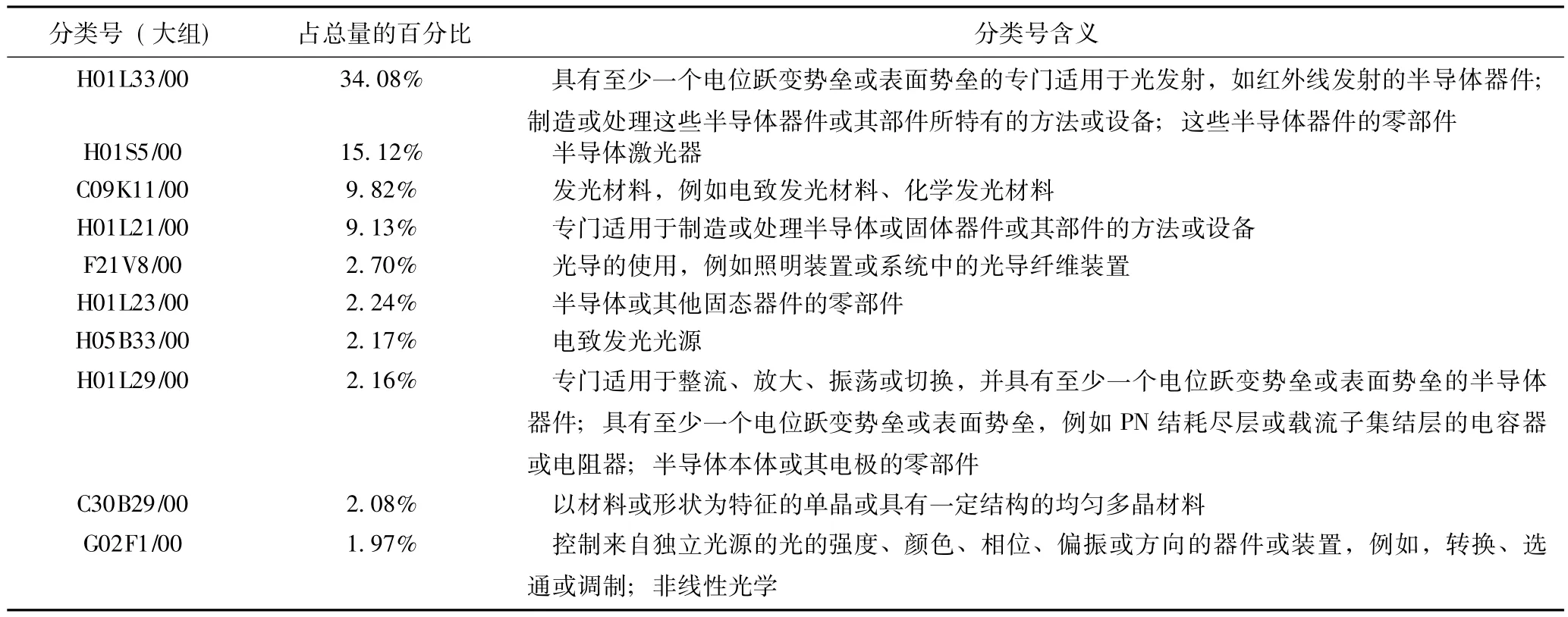

2.2 日亚在LED产业链已建立完整的专利布局

表1列出的是日亚专利涉及的排名前10位的分类号,包括半导体发光元件 (H01L33 00、H01L21 00、H01L23 00、H05B33 00、H01L29 00)、半导体激光器元件 (H01S5 00)、无机发光材料 (C09K11 00)、显示 (F21V8 00、G02F1 00) 等领域,其专利技术覆盖了LED产业链的衬底、外延、芯片、封装、应用等领域。从申请量来看,日亚专利申请主要集中在半导体发光元件领域,该领域涉及到衬底、外延、芯片、封装体、基板、电极互连、荧光体。其他分支也有数量可观的专利布局。对LED照明来说,前三步的外延片、切割和芯片是上游,第四步的封装是中游,第五步的应用则是下游。而上游占据整体利润大部分,可见日亚已在LED产业链建立起相对完整的专利布局,同时严格控制了利润率较大的LED产业链的上游。

表1 日亚全球专利涉及分类号分布表Table 1 The Nichia global patent relates to the classification number distribution

图2给出的是分类号排名前四的日亚专利申请量的年份分布。从图2可以看出,作为日亚的传统产品,荧光材料 (C09K11 00)是日亚申请专利最早涉及的领域,自1972年日亚的第一份荧光粉专利申请至2012年,日亚在荧光材料领域每年都保持一定的申请量,但时而迅猛时而低迷,并非一帆风顺,这与日亚主要专注于半导体元件的研发和市场开发工作也是密不可分的。自从1990年开始进入半导体元件领域(H01L33 00、 H01S5 00、 H01L21 00)后,日亚在该领域倒是取得了不俗的成绩,随着蓝光LED的面世,日亚在半导体元件领域的专利申请量迅速增加,2003年以前便在LED产业链建立起了相对完整的专利布局。随着日亚专利策略的改变,日亚的申请量也随之下降。

图2 分类号排名前四的日亚专利申请量的年份分布Fig.2 Classification number top four Nichia patent applications year distribution

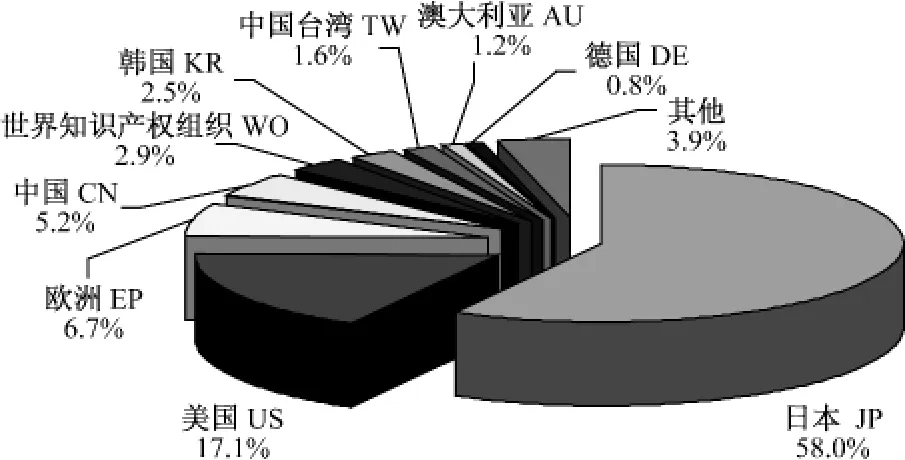

2.3 在日美欧中积极布局,重视台湾等市场

作为全球LED产业五大巨头之一,日亚为了争夺全球的LED市场,必然需要在各个主要国家进行专利布局。毋庸置疑,作为日本企业,日亚首先占据的是本国市场,其在日本的申请量达到了总申请量的58%(如图3所示),说明日亚对本国市场有着充分的专利布局。其次是美国,日亚在美国的申请量达到了17.5%,可见美国的市场竞争十分激烈。向欧洲专利局提交的申请数量位居第三,中国紧随其后位于第四位。上述四个国家或地区的申请量远超出其他国家的申请量,据统计,上述四个国家或地区的申请量约占申请总量的87%。另外,值得注意的是,日亚在中国台湾的申请量超过了澳大利亚、德国等主要专利申请国家而位居第六,这是因为台湾的LED产业兴起较早,始于1970年代初期,发展至今,已成为全球LED生产制造的重要地区。自2000年以来,产值已经达到世界第二,仅次于日本——2007年全球LED总产值达67亿美元,其中有25%来自于台湾[1],因此抢占台湾市场也是至关重要的。

图3 日亚在各主要国家和地区申请量的比例Fig.3 Nichia in major countries and regions for the ratio of the amount of applications

2.4 在华专利布局日渐完善

2012年3月,日亚副社长田崎登在日亚广州分公司成立仪式上表示,日亚2015年的目标是:占据全球LED照明市场的30%份额。中国已成为全球LED应用产品的制造中心,未来80%LED照明产品都将在中国生产。因此,在设立日亚广州分公司后,日亚还计划在重庆、杭州等地建立分公司,进一步完善日亚在中国的布局。在其未来10年的LED市场布局中,中国正在上升到战略位置[3]。

从图4来看,日亚从1994年开始在中国申请专利,也就是从蓝光LED+YAG获得白光的专利申请开始,日亚逐渐进入中国市场。随后,日亚在中国专利申请的发展趋势基本与其在全球范围的专利申请的发展趋势保持同步,在2000年以前发展平缓,2000—2003年间发展迅猛,在2003年达到高峰,随后进入成熟发展期。可见,在完成全球专利布局的同时,日亚在也在日渐完善在中国专利的布局。

图4 日亚全球和中国专利申请量的年份分布Fig.4 Nichia global and Chinese patent applications Year distribution

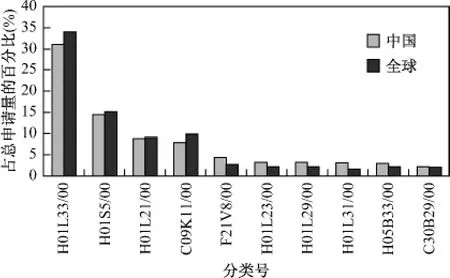

图5 给出了日亚在中国与全球的产业链分布对比,可以看到日亚在中国的产业链分布与全球基本保持一致,仅仅是在具体的技术领域所占比重上稍有偏差。

3 对我国企业发展的建议

通过以上分析可知,日亚在LED产业链已进行了相对完整的专利布局,持有许多重要的基础性专利,掌握了LED领域的核心技术。对于中国企业而言,想要在未来的激烈竞争中占领LED领域的一席之地,就需要做到“内外兼修”、“标本兼治”。所谓“内外兼修”:在企业内部,要重视知识产权,合理利用专利技术,少走弯路,充分体现后发优势,努力自主研发,加大技术投入,提高自主创新能力;在企业外部,要注意企业自身所处的知识产权环境,关注与自身相关的研发地、生产地和销售地的专利布局,降低侵权风险,避免落入他人的专利陷阱。所谓“标本兼治”:在短期内,要紧跟最新技术潮流,把握技术发展脉络,可通过实施许可、技术转让等方式提高自身的技术水平;在长期上,要注重培养和引进科研技术人才,打造创新研发团队,为企业的自主创新提供长期而稳定的智力来源,并将智力成果与企业发展战略相结合,实施符合自身发展的知识产权战略。

图5 中国与全球产业链分布对比Fig.5 The distribution comparison of industrial chain between China and the global

4 结束语

LED产业作为国家战略性新兴产业的重要组成部分,在各级政府的支持和各路资金进入的情况下,LED产业规模持续扩大。虽然现在中国企业还处于产业链的低端环节,与日亚为代表的世界顶级企业相比还存在不小差距,但是随着经济发展方式的转型、政策环境的改善、中国市场的巨大潜力所带来的优势等,我国企业应该以此为契机,抓住发展机遇,后发制人,开拓在LED领域的发展空间,提高技术竞争力。

[1]LED照明行业的本质——集权加分权.OFweek半导体照明网,2012,2.

[2]勤上光电:LED照明趋势明朗 公司成长可期.和讯网,2012,6.

[3]日亚化学高调转型LED照明市场.OFweek半导体照明网,2012,2.