2012年中国矿产资源形势的基本特点

崔荣国,刘树臣,郭 娟,徐桂芬,尹丽文

(1.国土资源战略研究重点实验室,北京100812;2.国土资源部信息中心,北京100812;3.中国地质博物馆,北京100034)

1 全球矿业出现新的调整变化

当前世界经济发展形势复杂,不稳定性和不确定性因素增多,美国经济持续低迷、欧债危机迟迟得不到解决、地缘政治进一步恶化、新兴经济体经济发展速度减缓,全球经济缓慢复苏。2012年10月国际货币基金组织预测2012年世界经济增速为3.28%,明显低于2011年10月预测的4%。

尽管全球经济不景气,但全球矿业发展呈现小幅回暖态势。2012年全球非燃料固体矿产(不包括铁、铝)勘查投入为215亿美元,同比增长19%,勘探公司将目标国从121个增至129个。受世界经济减缓的影响,2012年上半年矿产品价格明显回落,但进入三季度以来开始趋稳回升。全球矿业公司市值在经过4个月的连续下降后有所反弹,10月为1.74万亿美元,回升至4月份以来的最高点。多伦多交易所采矿业公司市值10月同比增长14.0%,8月、9月、10月三个月连续环比增长。

全球能源资源格局正在发生调整。近期全球经济增速的放缓,使得原本供需基本平衡的能源资源市场在短期内出现供过于求的现象,矿产品价格高位震荡但短期出现下降趋势,矿业资本市场出现融资困难、矿业股票下跌现象,一些国家调整资源政策和战略,可能对全球能源资源格局产生重大影响。

美国正在实施“能源独立”战略。美国原油对外依存度由2005年的60.3%降至2011年的45%,奥巴马政府承诺到2020年原油进口削减一半,美国原油对外依存度将大幅下降。目前,美国原油进口重心已从中东转移至美洲地区,计划到2035年将实现能源基本自给,将对全球能源格局产生深远影响。

西非铁矿带将影响未来全球海运铁矿石市场格局。在西非,目前至少15个铁矿项目将投入可行性研究和建设;有一批铁矿勘查项目正在实施。在未来10年,西非铁矿勘查开发,预计投入740亿美元,形成4亿t铁矿的产能,将占全球海运矿的40%。西非铁矿带,正在重新成为全球铁矿勘查开发的热点地区,将会对全球的铁矿市场产生巨大的冲击。

稀土供应格局将发生重大变化。未来5年内,国外将形成10万t以上的产能,彻底改变目前由我国独家供应的局面。今年,马来西亚稀土分离厂已获批,产能为2万t,原矿来自已完成矿山建设的澳大利亚威尔德稀土矿;美国芒廷帕斯稀土矿已投产,产能为2万t;格陵兰克万弗杰尔德稀土开发项目将于2016年投产,产能4万t;越南东堡稀土矿将于2013年投产,产能1万t。

2 我国矿产资源形势的基本特点

2.1 采矿业固定资产投资增速持续放缓

2012年1~11月,采矿业固定资产投资1.12亿元,同比增长12.2%,是2003年以来的最低增幅,增速回落7.2个百分点,低于全国固定资产投资增长20.7%的平均水平。反映了一是经济发展速度下降影响矿产品需求,矿业投资减速;二是最近几年矿业投资增长一直较快,产能已经出现过剩现象;三是矿业发展方式转变,投资趋于理性。其中,黑色金属矿采选业投资1390亿元,同比增长21.4%,高于采矿业投资增速,这与我国钢铁行业铁矿石原料对外依存度高密切相关,预期未来我国铁矿石对外依存度下降。同期,矿业下游行业仍然存在值得关注问题,例如:黑色金属冶炼和压延加工业投资4556亿元,增长2.7%,其原因可能是:企业对冶炼加工业未来利润预期不高,谨慎投资。

2.2 矿产品生产多降为个位数增长

主要矿产品产量保持增长,但增速大幅度下降。2012年1~11月,煤炭产量35.1亿t,同比增长1.4%,预计全年将超过37亿t;原油产量1.89亿t,同比增长1.8%;天然气产量965亿m3,同比增长6.9%;铁矿石12.06亿t,增长15.5%;粗钢6.60亿t,增长2.9%;十种有色金属3184万t,增长8.4%;水泥20.08亿t,增长7.5%。

受经济增速回落影响,全国主要矿产品产量虽仍保持增长,但增速有所放缓。与基础设施建设相关的原材料如:铁矿石、粗钢、十种有色金属、水泥产量增速同比减缓。值得关注的是:煤炭产量从2012年7月开始同比减少,粗钢、精炼铜产量从8月份开始同比减少。

2.3 大宗矿产进口持续增长

2012年1~11月,我国矿产品贸易总额为8368亿美元,同比增长3.4%,增速同比大幅下滑31.7个百分点(图1),其主要原因是外需不足和价格回落。从月度看,前三季度矿产品贸易额受进口额下降影响下滑明显,表明矿产品外需不足;但四季度出口额开始回升表明外需受美国经济数据较好影响预期比较乐观而增长;矿产品进口额基本保持稳定,表明国内对矿产品需求保持旺盛态势。

图1 我国矿产品对外贸易变化趋势

尽管我国不断加大矿产资源开发力度,但矿产品生产增长仍然赶不上矿产品消费的增长,部分大宗矿产品消费缺口不断加大,对外依存度居高不下,石油、铁矿石、铜等大宗矿产品对外依存度超过50%,煤炭继续保持全球第一大进口国地位,能源消费需求强烈。

1)煤进口大幅增长。2012年1~11月,煤进口量为2.54亿t,同比增长29.7%,预计全年进口量将超过2.7亿t,连续第二年保持全球第一大煤炭进口国;煤出口量为846万t,同比下降39.0%;净进口2.46亿t。

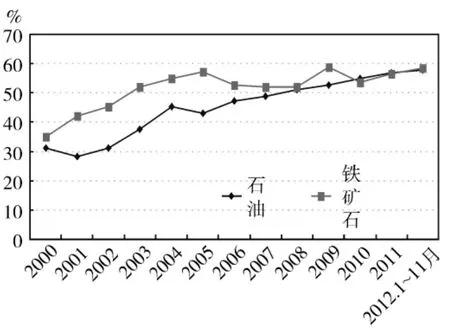

2)石油对外依存度进一步攀升。2012年1~11月,我国石油进口2.83亿t,同比增长5.4%,出口量2412万t,净进口量为2.59亿t,石油对外依存度为57.7%,比2011年又提高1个百分点,进一步攀升(图2)。

3)铁矿石进口持续增长。2012年1~11月,我国进口铁矿石6.73亿t,同比增长8.2%,对外依存度为58.3%*国内外铁矿石按2.5∶1折算。,比2011年又提高1.9个百分点(图2)。

2.4 矿产品价格高位震荡

图2 我国石油、铁矿石对外依存度变化

矿产品价格总体处于高位震荡态势。二季度价格处于整体回落趋势,主要能源和金属矿产品价格均有不同程度的下跌,原油、国内铁矿石价格下滑超过二成,原煤、铜和黄金价格下滑一成左右。进入三季度,铁矿石延续二季度的下跌态势,其它重要矿产品止跌或有不同程度的反弹。其中,煤炭止跌企稳,原油、铜、黄金价格出现反弹。

2.4.1 原油

2012年原油价格呈倒“N”型变化态势。自二季度开始,原油价格呈现回落态势,7月开始,原油迅速回弹,9月大庆原油均价已升至112.4美元/桶,纽约原油均价涨至96.7美元/桶,11月两地价格分别跌至106.7美元/桶、86.5美元/桶(图3)。

图3 国内国际原油价格走势

一季度,国际原油价格振荡上升。中美经济数据较好,尤其是伊朗与西方国家紧张关系不断升级,美联储维持低利率,国际油价呈上行走势,纽约油价大幅上升至9个月最高。二季度,国际原油价格下滑明显。受疲软的全球经济数据、欧美部分国家讨论释储、欧佩克原油产量继续增长、美国原油库存连续大增、美国就业状况弱于预期、欧债危机进一步恶化、地缘政治风险加剧和美联储大幅调降经济预期等多重因素影响,国际油价呈加速下行走势。三季度受中东紧张局势升级、欧债进一步发酵、欧美经济刺激政策预期增强、挪威石油工人罢工北海原油供应下降、美国原油库存下滑和飓风袭击墨西哥湾导致原油供给紧张等因素影响原油价格震荡上行。四季度,全球经济的不理想、地缘政治危机进一步恶化和需求不振引起原油价格小幅回落。

2.4.2 铁矿石

2012年铁矿石到岸价先降后升。铁矿石到岸价由1月的136美元/t降至10月的105美元/t,后微升至11月的110美元/t(图4)。

图4 铁矿石价格走势

2012年以来,铁矿石港口库存一直保持在9000万t以上的高位。由于钢材库存不断增长,钢厂方面对于港口铁矿石持观望态度,购买意愿不强,导致铁矿石压港现象严重,二季度以来,国内主要港口矿石库存均持续增加,9月初已超过9800万t的水平,11月底库存开始回落,12月7日回落至9100万t,保持高位。

2.4.3 铜

2012年,国内外铜价波动前行。国内铜价在5.6万元/t~5.9万元/t之间波动,国际价格在7400美元/t~8500美元/t之间波动。

2.4.4 金

2012年,国内外金价均呈先降后升再降的变化态势。伦敦黄金交易所黄金月均价由1月的1656美元/盎司,降至5月的1585美元/盎司,再升至10月的1747美元/盎司,后小幅回落至11月的1718美元/盎司。

2.5 矿业权市场低迷

2012年1~11月,新立勘查许可证935个,同比减少12.5%;新立采矿许可证1675个,同比减少65.6%。同期,全国勘查许可证申请数为19234个(不包括石油和天然气,下同),同比下降20.6%;采矿许可证申请数为55741个,同比下降33.9%。

3 认识与体会

3.1 当前全球矿业面临新的难题,需要我们积极应对,争取主动权

目前矿业出现融资困难、资源民族主义抬头等困境。民族主义成为目前矿业面临的巨大挑战之一,不少国家调整税收和权利金政策,政府提高项目股权比例,甚至取消矿业权。最近两年,至少有25个国家已经或表示提高了税收和权利金,以提高政府从矿业中得到的收益。澳大利亚政府从2012年起征收30%的资源超额利润税;秘鲁政府亦正在考虑征收资源超额利润税;俄罗斯从2011年1月1日起将天然气的矿产开采税提高61%以及提高原油开采税,并提高铜、镍和石油制品的出口关税;巴西在研究将矿业特许权使用费从目前的0.2%~3%增加到6%的可能性;印度将铁矿石出口税率从10%提高到15% ;2012年5月6日起,印尼开始对该国出口的包括铜矿、铅矿、镍矿、金矿、银矿、锌矿、锌矿、铬矿、铝土矿、锰矿、钼矿、铂矿、锑矿、海砂矿等在内的14种矿产征收20%的关税,并计划在2014年起完全禁止该国原矿石出口,出口的原矿必须在国内进行冶炼和加工后才可出口。针对一些国家矿产品进出口政策和资源税收政策的调整,应加强研究,提出妥善的应对之策。

3.2 矿业进入低速发展期,或是调整矿业结构的最佳时期

无论是采矿业固定资产投资,还是矿产品生产和贸易等增速都完成了过去高速增长的时期,进入低速增长阶段(图5)。以粗钢生产为例,2005年生产增长率最高为28.2%,且2002~2007年增长率均超过15%,处于高速增长阶段,2011年降为9.0%,2012年1~11月进一步下降为2.9%,预计全年约为3%。粗钢生产增长再也不可能回到15%以上的高增长期,将会在3%~5%的低增长期持续一段时期。我国矿业进入低速发展期,正是我国进行矿业发展方式转变,建设和谐矿业,促进生态文明的有利时机,应当抓住这一机遇期,加快调整矿业结构,推进矿业生态文明建设。

图5 我国采矿业固定资产投资、粗钢生产和一次能源生产增长率变化

3.3 稀土等优势矿产战略地位不断提高,需要资源管理部门提高应对重大国际争端事件的能力

2012年一个重要特点是与矿产资源相关的贸易争端增多,到目前已有四起。特别稀有稀土金属的战略地位正在上升,我国优势资源的价值正在显现,美国、欧盟、日本联合向世界贸易组织对中国稀土出口限制提起上诉。考虑到去年,美国、墨西哥等向世界贸易组织上诉中国九种原材料出口限制并获得成功,需要我们高度重视:①加强研究,提高优势矿产管理政策的针对性、有效性、合规性,特别注重国际规则和惯例的研究;②加强协调,统筹优势矿产勘查、开采、冶炼、价格、贸易等各个环节的政策,确保政策的协调性、一致性;③进一步向社会公开重要资源储量等数据,宣传我国矿业发展对世界做出的贡献;④加快优势矿产储备体系建设,尤其要注重调动和发挥各方面积极性,建立中央政府战略储备、地方政府经济储备和矿山企业商业储备等完善的储备体系。

3.4 进一步调整矿产品关税政策

一是扭转出口创汇观念,逐步取消矿产品出口退税。减少企业靠出口退税为主要利润的经营模式,为企业创造更加公平、合理的市场环境。尤其是对于国内短缺且高耗能矿产品的出口退税政策应立即废止,并征收出口关税,这样既可减少生产出口部分矿产品的能耗,又可降低我国矿产品的对外依存度,从而平抑国际市场价格,减少进口成本。二是树立“进口满需”理念,降低矿产品进口环节增值税。降低进口企业的经营成本,推动行业重组,以外力迫使企业加大科技投入提高产品的科技含量。低或零进口关税将减少企业因国内原矿价格快速上涨带来的经营风险,国际市场的初级矿产品也成为企业的重要选择,生产原料购入渠道的多元化能改善国内企业与国际企业竞争的市场环境,利于于企业做大做强。三是规避国外资源保护主义,提前谋划冶炼产业外移。与某种或某几种矿产极为丰富的国家开展矿业领域的互惠合作,合资建立金属冶炼生产厂。我国出台鼓励进口冶炼金属的优惠政策,变进口原矿为进口初级加工矿产品。四是统筹考虑相关政策衔接,以储备政策解决难题。矿产品对外贸易政策不是孤立的,在制定或调整的同时应与资源政策、产业政策等相衔接,对特种矿产品实施国家储备政策,能够企业综合回收利用积极性不高矿产品廉价出口等问题。

[1]刘树臣,崔荣国,郭娟,等.当前矿产资源形势的基本特点[J].中国矿业,2012,21(5):1-4,26.