宏观经济因素与商业银行利润结构:基于面板数据的实证分析

刘焕鹏

(重庆大学 经济与工商管理学院,重庆400044)

一、引言

宏观经济因素和商业银行盈利能力之间的关系对于研究金融稳定和商业银行的稳健性至关重要。较差的宏观经济条件会恶化商业银行的贷款组合,给商业银行造成信贷损失,减少商业银行的利润。甚至宏观经济条件的恶化还会使商业银行自有资本遭受损失[1]。在我国商业银行一直处于金融体系的主导地位,银行部门的收益必然会对金融体系产生影响。因此,研究宏观经济因素对商业银行利润结构的影响,对于提高我国商业银行的稳健性具有现实意义。

本文首先通过相关性分析来验证宏观经济因素对银行利润结构的影响,接着构建一个测量宏观经济因素和商业银行利润表成分之间关系的计量经济模型,并以我国83家商业银行为样本实证分析宏观经济因素对商业银行利润结构的影响。

二、文献综述

近年来宏观经济波动与商业银行盈利能力之间关系的研究受到了广泛关注。Bashir通过对中东地区8个伊斯兰国家1993-1998年商业银行盈利能力的研究发现,宏观经济和资本市场的发展有助于银行盈利能力的提高[2]。Demerguc-Kunt和Huizingha也提供了宏观经济因素对商业银行绩效水平有重要影响的证据。他们发现商业银行业与资本市场是相互促进的,资本市场发展能够提高商业银行的盈利能力[3],而且经济增速和真实利率上升也都会促使银行盈利能力提高[4]。Boyd等人发现通货膨胀率和商业银行的盈利能力之间为正相关关系[5]。而且利率波动和商业银行的盈利能力也有密切的关系[6]。Bikker等人通过对OECD中26个国家1979-1999年银行信贷亲周期性的研究发现,经济繁荣时银行信贷规模增加,银行利润也同时增加;经济萧条时银行信贷规模缩减,银行利润也随之减少[7]。周擎通过对我国商业银行的研究也得出了相同的结论[8]。王莹也认为我国商业银行盈利能力具有顺周期特征[9]。Gambacorta and Mistrulli还认为经济低迷时期银行信用风险增加也降低银行利润,另外资本市场发展等结构性因素也会影响商业银行的盈利能力[1]。

还有文献分析了宏观经济因素对商业银行盈利能力的影响机理。Albertazzi and Gambacorta通过对1981-2003年10个国家银行盈利能力和经济周期关系的研究发现,商业银行亲周期性是由银行净利息收入和贷款损失拨备的顺周期性导致的[10]。Syron通过研究发现商业银行贷款违约率随宏观经济波动而变化,在经济低迷时期,违约率的上升和抵押物价值的下降使得银行利润下降;在经济扩张时期,违约率的降低和抵押物价值的上升又使得银行利润上升[11]。樊志刚和何崇阳研究发现我国商业银行业营业收入和利润水平也存在亲周期性[12]。谭伟认为商业银行在经济繁荣时增加业务品种和数量,大力拓展业务规模,增加市场份额,可以获得更多的利润;在经济低迷时缩减业务规模,会导致利润减少[13]。

以往文献为笔者研究宏观经济因素对商业银行利润结构的影响提供了参考,但它们主要从绩效和风险水平等角度考察宏观经济因素对银行盈利能力的影响,没有文献从商业银行利润表结构方面入手分析宏观经济因素对银行利润不同成分的影响。鉴于此,本文将根据当前我国商业银行的经营状况,基于商业银行利润表结构视角,探究2000-2011年宏观经济因素对商业银行盈利能力的影响。

三、模型设定、数据来源与研究方法

(一)变量选取和数据来源

本文中被解释变量主要包括商业银行利润表中的净利息收入、非利息收入、营业成本和利润总额。对于宏观经济因素,将借鉴苏冬蔚和曾海舰[14]的研究方法,采用实际GDP的自然对数(lnGDP)表示经济周期,选取股票流动市值与国内生产总值度量我国资本市场的发展水平;使用金融机构人民币贷款总额与GDP的比率度量我国的信贷配给状况;使用居民消费价格指数(CPI)的变化比率表示通货膨胀率;并借鉴张天顶等[15]使用M2(货币供应量)与GDP的比率来表示金融深化。

本研究数据来源于商业银行历年年报以及BankScope数据库,由我国2000-2011年的83家商业银行构成,包括四大国有商业银行、13家股份制商业银行和66家城市商业银行。各个指标的统计性描述如表1所示。

表1 描述性统计

(二)相关性分析

为分析宏观经济因素与银行利润表结构之间的相关性,下面进行相关性分析,结果如表2所示。通过相关性分析我们看到净利息收入与实际GDP、信贷配给、通货膨胀率和股票市场波动的相关系数都通过了0.01水平的显著性检验,表明净利息收入与宏观经济因素存在相关性。非利息收入仅与资本市场发展水平的相关,系数通过了0.1水平的显著性检验,表明非利息收入仅与资本市场发展水平相关。而利润总额与实际GDP、资本市场、信贷配给、通货膨胀率和股市波动的相关系数都通过了0.01的显著性检验。可见,商业银行利润表中的净利息收入、非利息收入和利润总额都会受到宏观经济因素的影响。为了更进一步说明宏观经济因素对商业银行利润表结构的影响,我们接下来使用计量经济模型进行回归分析。

表2 相关性分析

(三)模型设定

考虑到商业银行利润表因素可能存在惯性及与内生性情况,我们根据 Albertazzi and Gambacorta[10]将计量模型设定为动态面板数据模型:

其中,i表示商业银行的截面单位,i=1,2,…,83;t为时间,t=2000,…,2011。Yit表示被解释变量,包括净利息收入、非利息收入、营业成本和利润总额。X表示解释变量,T表示年度虚拟变量,η表示商业银行的个体效应。

由于动态面板数据模型中存在滞后被解释变量,导致解释变量具有了内生性,因此需要寻找合适的工具变量才能得到一致估计。Arellno and Bond提出利用差分GMM来解决变量内生性问题[16]。但差分GMM估计量的有限样本特性较差,尤其是当滞后项和随后的一阶差分项存在非常弱的相关时,工具变量非常弱。考虑到差分GMM有可能因为工具变量不足而产生的弱工具变量问题,Arellno and Bover[17]、Blundell and Bond[18]在 差 分 GMM 的 基 础 上 提 出 了 系 统GMM。系统GMM的基本思想是利用差分滞后二阶或多阶的内生变量作为水平内生变量的工具变量。系统GMM的优点主要是能够解决测量误差、遗漏变量和非时序变量带来的内生性问题,因而在模型存在内生问题时,系统GMM估计会使系数得到一致估计。因此本文使用系统GMM估计。

GMM参数估计的一致性是建立在两个前提之上的:一是扰动项不存在自相关,这需要进行AR(2)检验。AR(2)检验的原假设是差分后的二阶差分项不存在二阶序列相关;二是工具变量有效,这需要进行过度识别检验。我们使用Hansen J统计量进行过度识别检验,其原假设为所有工具变量都是有效的。如果AR(2)检验和Hansen检验中模型都不能拒绝原假设,则说明模型设置是合理的。

四、经验证据

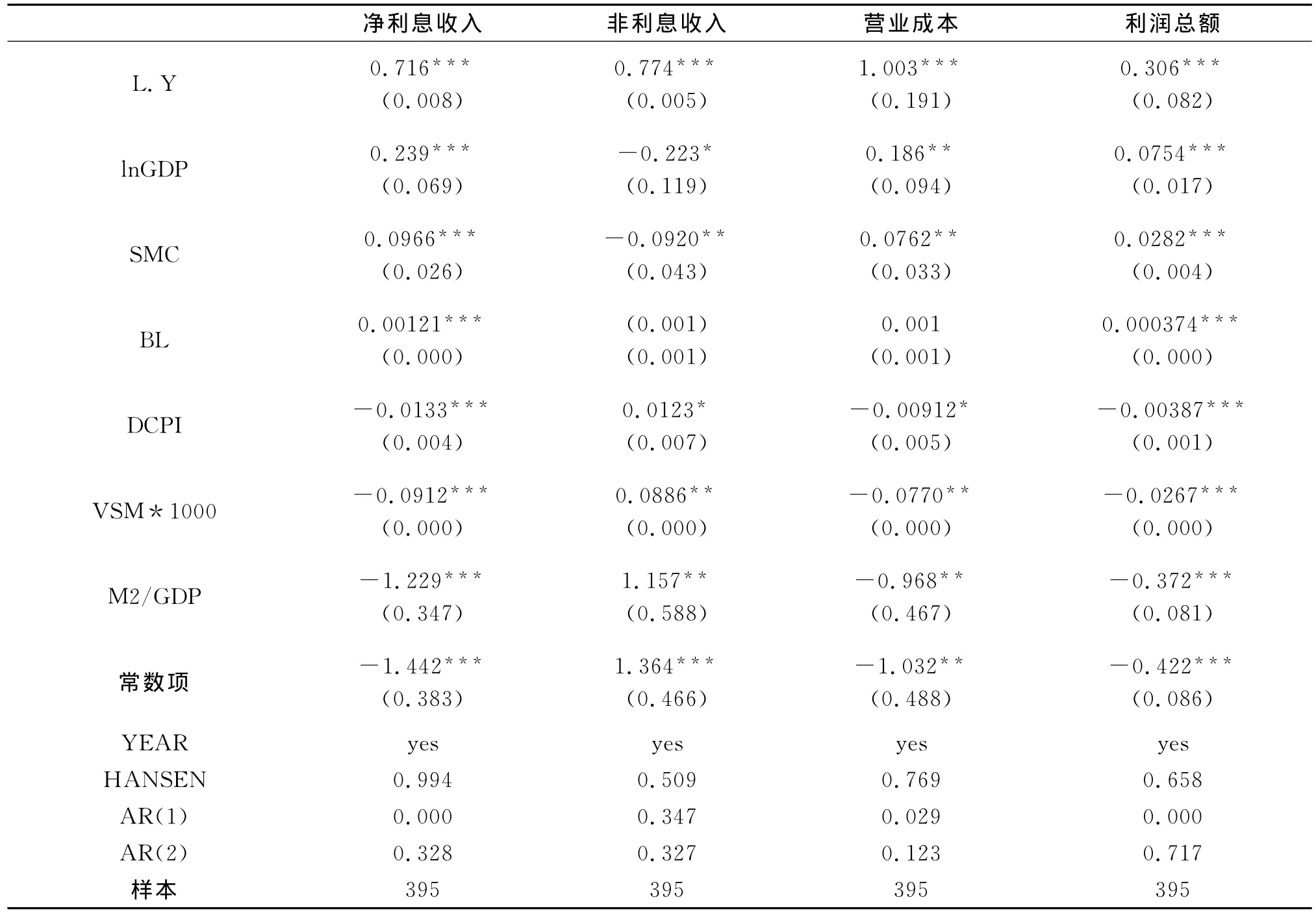

表3给出了方程(1)的实证检验结果,从检验结果的AR(2)统计量的P值看,各模型残差的差分项不存在二阶序列相关;由Hansen J统计量的P值看模型的工具变量都是外生的,且有效地处理了变量之间的内生性。

表3 基本回归结果

从回归结果看,在净利息收入模型中,以实际GDP表示的经济周期系数显著为正,表明净利息收入是亲周期的。主要是因为随着实际GDP的增长,经济环境得到逐步改善,家庭特别是企业的贷款需求增加,借款者的财务约束改善,为商业银行传统中介活动带来了正效应。资本市场发展的系数显著为正,表明资本市场发展对银行净利息收入具有正效应。因为我国股市的资金来源很大一部分是商业银行的贷款,当股票市值上升的时候,有大量的银行贷款进入股市,从而增加了商业银行的净利息收入。信贷配给系数为正值且通过了0.01水平的显著性检验,说明信贷配给放松也会提高商业银行的净利息收入。因为信贷配给放松意味着经济主体的债务融资能力上升,对经济增长具有促进效应,从而提高了商业银行的净利息收入。通货膨胀率系数显著为负,表明商业银行的传统中介活动在高通胀时期可能是不盈利的。而金融深化系数显著为负,说明金融深化与银行净利息收入呈负相关关系。虽然股市波动系数通过了显著性检验,但是系数值几乎为零,因此股票市场波动对净利息收入的影响并不大。

非利息收入方程中,以实际GDP表示的经济周期系数显著为负值,表明净利息收入不具有亲周期性,可能是因为非利息收入的来源多样化造成的,这从资本市场发展系数显著为负值得到了进一步的证明。信贷配给系数没有通过显著性检验,表明信贷配给的放松与收紧对银行非利息收入没有显著的影响。但是,通货膨胀率的系数显著为正值,表明通货膨胀率的上升能够提高银行的非利息收入。可能是因为通货膨胀使得商业银行管理的名义资产增加,从而增加了商业银行的服务费用收入。股票市场波动的系数显著但是数值几乎接近于零,表明股票市场波动对非利息收入的影响微乎其微。金融深化系数显著为正值,说明金融深化增加也会提高银行的非利息收入。

在营业成本方程中,实际GDP和资本市场发展的系数显著为正,表明营业成本也具有亲周期的特性。因为随着实际国内生产总值的增加后,商业银行为了在更加发达的金融市场上提供金融服务必须支付更高的员工费用。而且信贷配给松紧对银行非利息收入没有显著的影响。通货膨胀率系数为负值,且通过了0.1水平的显著性检验,表明通货膨胀率的上升不会提高银行的营业成本。同样股票市场波动对银行营业成本的影响也非常小。

从利润总额方程可以获得商业银行利润结构与宏观经济因素的综合情况。从回归结果来看,实际GDP等指标的系数符号与净利息收入的系数符号相同,这表明净利息收入是商业银行利润总额的主要来源,宏观经济因素对商业银行利润总额的影响主要通过净利息收入的影响来实现。

五、结论

本文通过建立我国商业银行关于净利息收入、非利息收入、营业成本和利润总额的回归方程,估计了经济周期和宏观结构因素对商业银行利润结构的影响。研究发现:(1)商业银行净利息收入、营业成本和利润总额具有亲周期性质,非利息收入则具有逆周期性质;(2)宏观经济因素对银行利润总额的冲击主要来自对净利息收入冲击的传递。

商业银行利润的亲周期性会加剧金融系统的不稳定,因此,为了弱化我国商业银行利润的亲周期性需要采取如下措施:(1)发展中间业务,提高非利息收入在利润中的比重。非利息收入来源多元化使其不具有较强的亲周期性,提高非利息收入在利润中的比重可以弱化银行利润的亲周期性。(2)提高经营效率,降低营业成本。营业成本具有亲周期的特性,提高银行经营管理效率,减少成本支出可以在一定程度上弱化银行利润的亲周期性。

[1]Leonardo Gambacorta,Paolo Emilio Mistrulli.Does bank capital affect lending behavior?[J].Journal of Financial Intermediation,2004,13(4):436-457.

[2]Abdel-Hameed M Bashir.Determinants of profitability and rates of return margins in Islamic banks:some evidence from the Middle East[J].Islamic Economic Studies,2003,11(1):31-57.

[3]Demirgue-Kunt A,Huizinga H.Financial structure and bank profitability[J].Corporate Governance,2000,12:371-377.

[4]Demirgue-Kunt A,Huizinga H.Determinants of commercial bank interest margins and profitability:some international evidence[J].The World Bank Economic Review,1999,13(2):379-408.

[5]John H Boyd,Ross Levine,Bruce D Smith.The impact of inflation on financial sector performance[J].Journal of Monetary Economics,2001,47(2):221-228.

[6]Joaquín Maudos,Juan Fernández de Guevara.Factors explaining the evolution of the interest margin in the banking sectors of the European Union[J].Journal of Banking & Finance,1998,28(9):2259-2281.

[7]Bikker J A,Hu Haixia.Cyclical patterns in profits,provisioning and lending of banks and procyclicality of the new Basel capital requirements[J].PSL Quarterly Review,2002,55(221):143-175.

[8]周擎.商业银行行为调整对货币政策传导的影响[J].上海金融,2006(12):29-31.

[9]王莹.经济周期与银行盈利周期的历史表现与启示[J].新金融,2010(2):15-18.

[10]Albertazzi U,Gambacorta L.Bank profitability and the business cycle[J].Journal of Financial Stability,2009,5(4):393-409.

[11]Syron R F.Are we experiencing a credit crunch?[J].New England Economic Review,1991-05-08:3-10.

[12]樊志刚,何崇阳.辩证看待近期商业银行信货高速增长[J].金融论坛,2009(6):5-12.

[13]谭伟.金融危机与银行顺周期发展模式研究[J].经济研究导刊,2009(32):126-127.

[14]苏冬蔚,曾海舰.宏观经济因素与公司资本结构变动[J].经济研究,2009(12):52-65.

[15]张天顶,李洁.宏观经济因素与经常项目失衡的调整:跨国经验及其对中国的启示[J].金融研究,2008(12):63-74.

[16]Arellno M,Bond S.Some tests of specification for panel data:Monte Carlo evidence and an application to employment equation[J].Review of Economic Studies,1991,58(2):277-297.

[17]Arellno M,Bover O.Another look at the instrumental variable estimation of error-components models[J].Journal of Econometrics,1995,68(1):29-51.

[18]Blundell R,Bond S.Initial condition and moment restrictions in dynamic panel data models[J].Journal of Econometrics,1998,87(1):115-143.