市场情绪与行业情绪对股票收益的影响

刘维奇,王 宁

(山西大学管理学院,山西太原030006)

一 引言

行为金融理论是传统金融理论的延伸与突破,它否定了有效市场和理性人的假说,认为投资者普遍是有限理性的,并不能完全遵循期望效用最大化和贝叶斯学习法则,且其行为决策是不可预测的,并且会使股票价格偏离其价值。然而又由于套利的有限性,理性的投资者并不能及时并且完全地消除这种偏差,因此投资者的非理性行为应该是影响股票价格的系统因子。由此形成了投资者情绪理论并逐渐成为当今实证研究的热点问题。

目前国内外对投资者情绪的研究主要集中在两点,一是对投资者情绪的度量;二是研究投资者情绪与市场收益的关系。对投资者情绪的度量是投资者情绪研究的重点和难点,针对投资者情绪指数的构建方法,目前主要有三种:第一种是通过对投资者发放问卷调查等形式来直接获得投资者对市场的观点,称为直接指标,例如,Fisher和 Statman(2000)[1]以及Brown和 Cliff(2005)[2]都验证了美国个人投资者协会指数(AAII)是预测S&P500的未来收益的反向指标;第二种是通过运用金融市场中的交易数据(如换手率等)来进行分析处理,从而得到对投资者情绪的客观反映,称为间接指标;第三种是通过将多个直接或间接指标运用主成分分析方法来综合成

一个指标,从而较全面地度量投资者情绪,称为综合

指标。目前,国外常用的个体与机构投资者的情绪指标主要有美国个人投资者协会指数、友好指数、投资者智慧指数和 Baker和 Wurgler(2006)[3]的综合指标,其中前三个为直接指标。由于中国在研究投资者情绪方面起步较晚,可参考的直接指标主要有央视看盘指数、巨潮投资者信心指数,目前大多数研究者主要是采用间接指标或者综合指标。

根据度量对象的不同,投资者情绪的度量又可分为整体市场情绪和个股情绪,现有的文献研究前者的居多,依靠市场上的直接和间接指标来进行整体市场情绪的度量,从而研究整体市场情绪对收益的影响,Ben - Rephael等人(2011)[4]利用股票基金的流入流出量来作为整体市场情绪,并发现情绪与整个股票市场超额收益正相关,与未来的收益负相关。而个股情绪的研究目前一般只有根据个人交易账户和共同基金流两种方法。个人交易账户由于交易的保密性而难于获得,因此这种方法的研究相对较少,具有代表性的是Kumar和Lee(2006)[5]利用个人交易账户的研究发现了难于估值和套利的股票的收益倾向于共同运动。Frazzini(2008)[6]利用共同基金流作为个体投资者情绪对不同股票的度量,并发现高情绪预示着未来的低收益,从而开辟了研究个股情绪的另一种途径。

目前研究情绪对市场收益的影响主要集中在情绪与同期收益和后期收益的关系上。Amihud和Mendelson(1986)[7]首先提出了交易成本在资产定价中的作用,他们利用买卖价差度量情绪并发现了买卖价差较大的股票有更高的收益。随后,Compell和Kyle(1993)[8]表明噪音投资者的交易能够影响股价。Wayne等人(2002)[9]利用投资者智慧情绪指数,采用GARCH-M回归方程来检验噪音交易者风险对条件波动率的形成和期望收益的影响,他们通过实证结果表明情绪是定价的系统风险,超额收益与情绪的变化同期正相关,而且,情绪的变化与未来超额收益负相关。在这方面作出突出贡献的是Baker和Wurgler(2006),他们提出,基于情绪的错误定价是来源于未知的需求冲击和套利的有限性,并且利用封闭式基金折价、市场换手率、新股的发行量以及新股上市首日收益率等6个指标来构建投资者情绪,结果表明难于套利的股票收益更易受到投资者情绪变化的影响。Lemmon和 Portniaguina(2006)[10]通过实证得出情绪对价值型股票影响显著,且两者之间是负相关关系,而情绪对成长型股票的影响不显著。

中国的证券市场还处在起步阶段,还不是一个成熟有效的市场,证券市场还不完善,因此传统的金融理论并不适合中国证券市场的现状。同时,股票市场中的投资者多为中小投资者,他们并没有形成合理的价值投资取向,存在严重的投机性,这也决定了股票市场中存在着很多的非理性行为,因此运用投资者情绪来研究股票市场是很有借鉴意义的。通过了解股票市场的运行特征,可以合理地引导投资者的投资决策,从而保障证券市场的健康发展。谭跃、夏芳(2011)[11]认为盈余管理和投资者情绪在不同时期里分别主导着股价与公司投资的关系。王美今、孙建军(2004)[12]通过建立理论模型证实了市场投资者情绪的变化能够显著地影响沪深两市的收益,说明市场投资者情绪是影响股票价格的系统因子。张强、杨淑娥(2009)[13]通过改进De Long等人(1990)[14]的噪音交易模型,利用市场换手率、封闭式基金折价和投资者开户增长率这三个间接指标综合成一个市场情绪指标,研究市场投资者情绪及波动与股票收益间关系,并发现投资者情绪是影响股票价格的系统因子,股票价格会随着投资者情绪的波动而波动。苏卫东(2011)[15]利用主成分分析方法将5个市场指标综合形成了投资者情绪指标,并通过实证得出了它是一个比较好的投资者情绪代理变量。李谨宏(2011)[16]通过主成分分析构建了投资者情绪指数,利用向量自回归模型和脉冲响应函数验证了投资者情绪与股票收益的关系,实证结果表明投资者情绪对同期股票收益具有显著的影响,并能在一定程度上预测收益。花贵如、刘志远和许骞(2010)[17]研究证实投资者情绪与企业过度投资显著正相关。

尽管对投资者情绪的研究已经趋于成熟,但是目前的文献还没涉及行业板块情绪的概念。由于同一行业板块同一时期的股票可能会表现出联动效应,因此在研究市场情绪时加入对行业板块情绪的研究可以更好地反映投资者情绪的作用。同时,投资者在不同时期的情绪波动也会影响投资者在当期的投资决策。因此,本文通过对 De Long等人(1990)的噪音交易模型的修正,将市场情绪和行业情绪以及情绪的条件期望波动率分别引入到传统的噪音交易模型中去,进而观察市场情绪和行业情绪对行业超额收益的共同作用,本文主要探讨市场情绪与行业情绪是否会影响股票收益,它们在股票市场中的作用是否会有差异。

二 理论模型

本文在De Long等人(1990)的噪音交易模型的基础上进行变形整理。假设在一个两期市场模型中,市场上存在着两种证券,支付相同的固定红利r,一种是安全资产s,具有完全的供给弹性,其价格为1;另一种是风险资产u,供给并非是完全弹性的,其在t期的价格为Pt,如果每单位资产的价格等于未来红利的净现值,那么由于两种证券每期支付的固定红利均为r,因此两种证券能够彼此完全替代并在每一期都以相同的价格1出售。但是当市场上存在噪音交易者时,由于对资产u的错误估计,其价格将不再等于1。

本文假定市场上并没有完全理性的交易者,这一点与现实生活中的情况相近。假设市场上有两类投资者,一类是只关注于某一个行业,对此行业比较了解,但是对其他行业和整体市场的了解并不是很详尽,因此这类投资者会尽量选择此行业内的股票进行交易,这类行业投资者用α表示;另一类投资者选择整个市场内的股票进行交易,这一类的市场投资者用β表示。这两类投资者均为噪音交易者,他们对资产u的错误定价为随机变量,分别为~,这里假设方差相同(此假设并不会影响后面的结果)。

设交易资产u的行业投资者的比例为μ,交易资产u的市场投资者的比例为1-μ,资产u的价格由行业投资者和市场投资者共同决定。两类投资者均在t期选择投资组合以使t+1期的效用最大。其效用函数为U=-e-(2γ)w,其中γ为风险规避系数,w为t+1期所拥有的财富。在收益为正态分布的前提下,持有一单位风险资产的最大预期效用等价于最大化¯w-γσ2w,其中¯w为预期t+1期的财富,σ2w为当期财富w的方差。

行业投资者α的预期效用函数为:

由式8,资产收益与市场情绪的变化正相关,同时也与t+1期的市场情绪水平正相关,与t期的情绪水平负相关。由于在市场上专门投资一个行业风险很大,行业投资者的比例很小,大多数投资者为市场投资者,因此1-μ要远大于μ,即市场投资者对收益的影响要比行业投资者的影响显著,从而本文提出3个假设:

H1:股票收益与同期市场情绪变化正相关;

H2:股票收益与同期市场情绪水平正相关,且与滞后一期情绪水平负相关;

H3:市场情绪对股票收益的影响要比行业情绪的影响显著。

由于市场情绪是针对于整个股票市场,对某一个行业的预测能力较不敏感,而行业情绪是针对行业内股票所产生的,因此行业情绪所产生的预测效果要好于市场情绪,从而提出假设4:

H4:行业情绪的预测能力优于市场情绪的预测能力。

三 情绪指标的构建

本文将构建的市场情绪指标和行业情绪指标结合起来研究其对股票市场的影响。市场情绪指标是选取封闭式基金折价、市场换手率、消费者信心指数和月新增开户数4个指标,利用主成分分析得到一个综合指标,而对行业情绪指标的度量类似于Frazzini(2008)对个股的度量,将每个行业看作一个单位,利用中国开放式基金对行业股票的持有量来得出行业的情绪,为了消除行业情绪中的市场情绪因素,将二者正交化,得到行业的特质情绪。进而利用市场情绪和行业特质情绪来研究与市场收益和行业间收益的关系。

本文样本期为2003年1月至2011年6月,共八年半的数据。封闭式基金折价、个股市值、消费者信心指数、开放式基金代码、基金净值、基金收益和基金持有行业股比例来自于国泰安数据库,市场换手率、行业月收益率、月无风险利率、市场月超额收益、居民消费价格指数、宏观经济景气指数和国内生产总值来自于锐思数据库,新增开户数来自于中国证券登记结算公司统计月报。

(一)市场情绪指标的构建

选取封闭式基金折价、市场换手率、消费者信心指数和月新增开户数4个指标,利用主成分分析法综合成一个市场情绪指标。

1.封闭式基金折价(CEFD)

由于封闭式基金在美国市场主要被个体投资者所持有,Lee,Shlerfer和 Thaler(1991)[18]得出封闭式基金折价率的波动可以作为投资者情绪变动的替代变量。同时,他们发现封闭式基金折价的变化在小盘股中与收益表现出很强的同期相关性。Neal和Wheatley(1998)[19]同样发现封闭式基金折价能预测小规模公司的收益。

在中国,封闭式基金折价能否作为较好的投资者情绪指标一直存在着争议,伍燕然、韩立岩(2007)[20]利用其他一些能反映投资者情绪的指标间接地证明了封闭式基金折价可以作为情绪的替代变量指标,并论证了情绪对市场长期和短期收益的影响。本文也发现了封闭式基金折价与其他的情绪指标的相关性很大,因此应该能够较好地反映投资者情绪。

本文的封闭式基金折价为每月最后一个交易日所有上市的封闭式基金的加权平均折价率。其中正值表示溢价,负值表示折价。

2.市场换手率(TURN)

当市场情绪上涨时,投资者更乐意进行更多的交易。市场换手率可以很好地反映投资者参与股票市场的热情程度。Baker和 Stein(2004)[21]指出当卖空成本较大时,情绪投资者更有可能在他们乐观时才进行交易,这时交易量就上升了。中外研究者均一致认为市场换手率是投资者情绪的较好的替代变量。

3.消费者信心指数(CCI)

Charoenrook(2002)发现消费者信心指数的改变能很好地预测美国市场的整体收益。Qiu和Welch(2004)也发现消费者信心指数的度量与投资者情绪相关。此外,中国的消费者信心指数由国家统计局编制,能够在一定程度上反映中国投资者的情绪。

4.新增开户数(KH)

对于相对比较成熟的欧美股票市场,新增开户数可能不能很好地反映投资者情绪,因此国外研究很少采用新增开户数作为投资者情绪的替代变量。但是中国的股票市场相对落后,投资者的非理性程度较高。韩立岩(2007)认为交易所月度新增开户数能够很好地反映投资者情绪。因此,新增开户数应该能够很好地反映投资者投资股市的意愿。

5.构建市场投资者情绪指标

Brown和Cliff(2005)指出,利用主成分分析的方法可以很好地从多个变量中提取出所不能直接观察到的投资者心理状态的测度。

本文采用Baker和Wurgler(2006)的方法来构建市场投资者情绪指标,值得说明的一点是,由于中国股改期间限制发行新股,IPO存在数据缺失问题,本文并没有选取Baker和Wurgler(2006)指标中的IPO的数量和IPO首日收益率这两个变量。

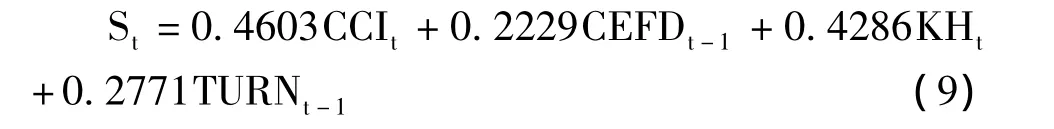

市场情绪指标S的各主成分变量系数的确定采用2个主成分的系数加权平均,其中2个主成分的特征值均大于1,且累积方差贡献率超过了80%。最终表达式如下:

根据市场情绪指数的表达式,可以发现以下两点:一是市场情绪与四个指标均正相关,值得注意的是封闭式基金折价率,由于负值表示折价发行,因此折价率越大时,市场情绪越低;二是封闭式基金折价和换手率提前反映市场投资者情绪。

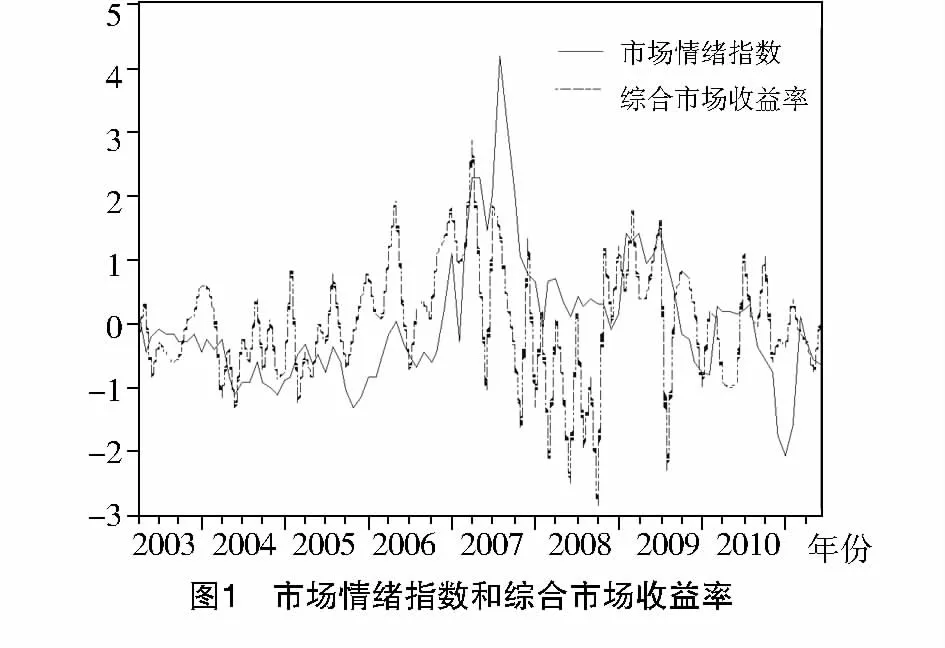

图1列示了市场情绪指数和标准化后的综合市场收益率的时间序列图,由图可以看出,2006年之前市场情绪相对比较平稳,2006年初情绪开始不断上涨,且在2007年9月左右达到高点,随后伴随着次贷危机的爆发,情绪开始不断下跌,到2009年初才有了反弹的趋势,但是下半年以“7.29”暴跌为标志,又开始了另一轮的下跌,随后一直震荡。市场情绪的这一走势跟股票市场收益率相契合,也证明了本文所构建的市场情绪指标能够很好地反映市场。

(二)行业情绪指标的构建

目前还没有文献详细阐述行业情绪指标这一概念,本文对行业情绪指标的构建采用Frazzini(2008)构建个体股票情绪的思路,Frazzini(2008)提到共同基金流量之所以会与股票收益相关,一种解释是共同基金的流入量推动了股票价格的上升。Corval和Stafford(2007)[22]发现基金经理会根据流入量与流出量的不同而改变基金的持股比例。因此,共同基金的资金流量是可以用来反映投资者情绪的。池丽旭、庄新田(2011)[23]通过开放式基金的真实和虚拟资金流量构建了投资者情绪指标,利用面板数据模型研究了中国投资者情绪与股票收益的关系,实证表明投资者情绪对股票收益具有显著的影响,其中乐观情绪对股票收益的影响要高于悲观情绪,并且极端的高低情绪在中国市场中具有独特的预测能力。

不同的行业的经济实体都有着其自身的运作模式和运行规律。不同的行业在股票市场中也会表现出不同的经济和周期特征,同一行业的股票会因为政策或者经济因素而表现出一定的联动效应。因此,对于行业的研究可以帮助投资者更好地理解市场,解释行业未来的发展方向,为机构和个人提供投资决策帮助。

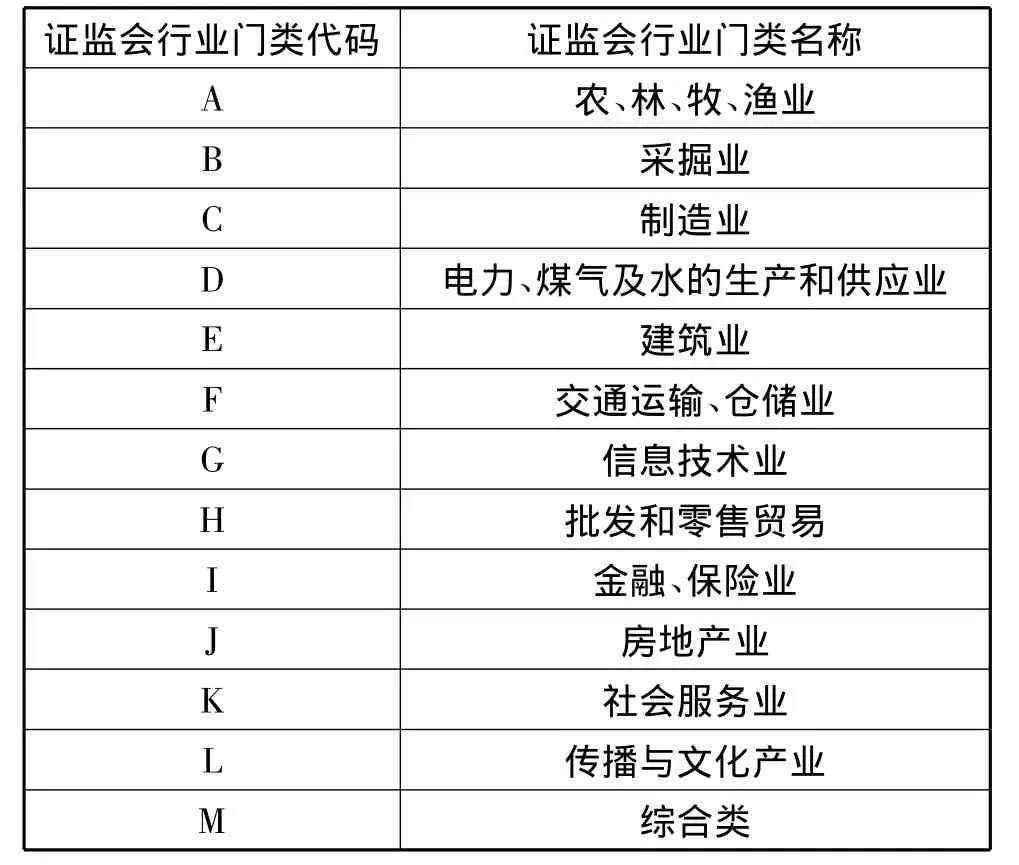

本文采用证监会的行业门类分类标准,共分为13个行业,名称与行业代码见表1。

本文利用中国证券市场中开放式基金流量来衡量行业情绪。具体方法为:开放式基金实际持有某一行业股票的资产额占该行业所有发行在外的股票的资产总值的百分比,减去在假设资金按照每只基金的资产净值成比例分配到各只基金的虚拟条件下基金持有的百分比。用真实与虚拟的差值来表示由于投资者的主观情绪导致的开放式基金中持有行业股票比例的偏差。

表1 证监会行业门类分类

由于开放式基金的统计数据只有在季报中才能有披露,因此将时间间隔确定为一个季度。样本期为2003年1月至2011年6月,删除在样本期内新发行的以及交易日不足的基金,最后选取了17只开放式基金。

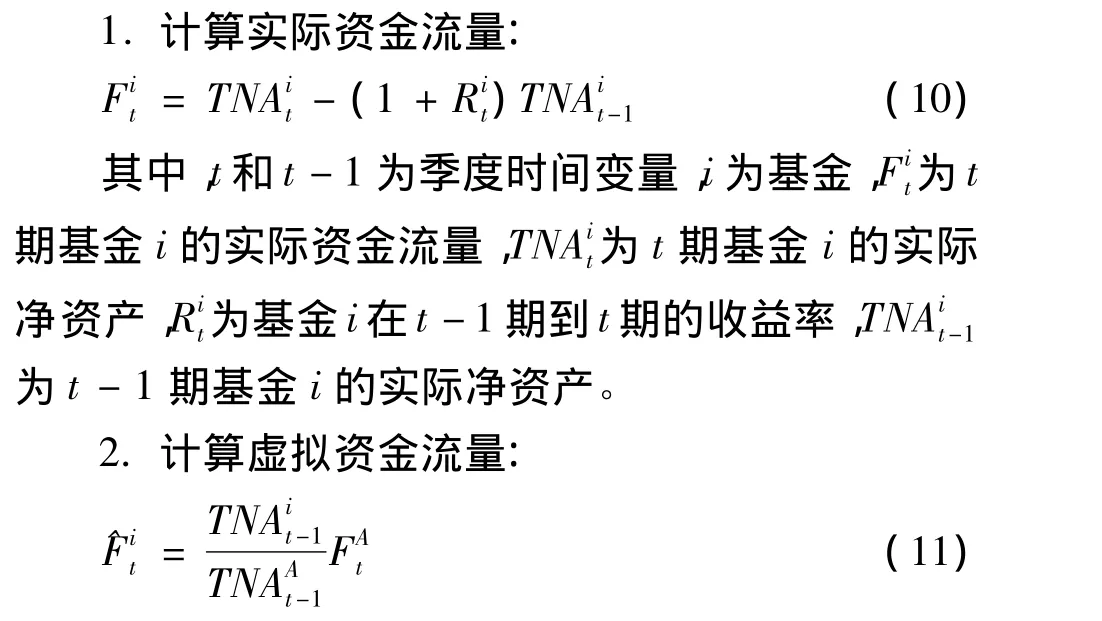

具体的计算步骤如下:

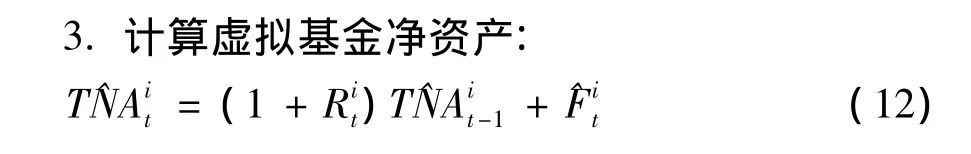

假设资金是按每只基金的净资产成比例分配,其中,t和t-1均为季度时间变量,^Fi t为虚拟情况下基金i从时期t-1到t期的资金流量,TNAi t-1为t-1期基金i的净资产,TNAA t-1为t-1期所有17只开放式基金的净资产总额,FA t为从t-1期到t期所有基金流量的总额。

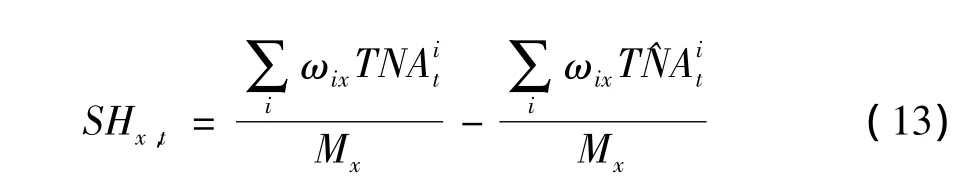

其中,t和t-1均为季度时间变量为虚拟情况下t期的基金i的净资产,为基金i在t-1期到t期的收益率,为虚拟情况下t-1期基金i的净资产为t期基金i的虚拟资金流量。4.计算行业情绪指标

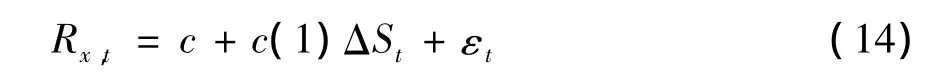

其中,SHx,t为t期行业x的情绪指标,ωix表示基金i对行业x的持有比例,Mx为行业x的流通市值,为t期基金i的实际净资产,为虚拟情况下t期的基金i的净资产。

由于得到的行业情绪为季度数据,要研究市场情绪与行业情绪的共同影响,就必须将行业情绪的频率转化为月度。在研究情绪与行业超额收益的同期关系时,采用本季度的行业情绪作为季度内3个月的情绪指标与超额收益做回归,而研究后期关系时,利用前一季度的行业情绪与当月的超额收益做回归。对行业情绪的再处理将在下一部分介绍。

四 实证研究

由于本部分涉及的情绪变量比较多,在这里先给出所需变量的构建方法,本文拟采用普通最小二乘(OLS)方法来研究市场情绪与超额收益的关系,其中将第三部分得到的市场情绪定义为市场情绪水平(St),其一阶差分 ΔSt=St-St-1为市场情绪变化。两者皆进行了标准化处理。

然后对行业情绪的数据进行处理。为了观察行业情绪自身的特点,将行业情绪水平SHx,t与市场情绪水平St正交化以后的残差作为行业的特质情绪指标,

即为行业x的行业情绪水平指标Sx,t。本文所有回归方程中的变量均通过了平稳性检验。

首先,表2列示了13个行业的描述性统计,通过对表2的观察,行业的月超额收益表现出了差异化,平均月收益最高的行业是B采掘业,其均值为1.8%,最低的行业为D电力煤气,其均值为0.6%;偏度与峰度系数的特征表明收益分布近似正态,满足本文的假设。

表2 行业收益描述性统计

(一)市场情绪变化与行业超额收益的关系

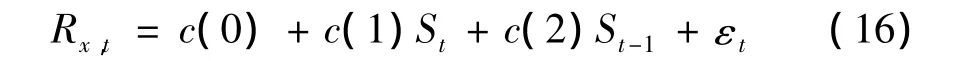

研究市场情绪变化对行业超额收益的同期影响,采用OLS回归方法进行分析,其回归方程为:

其中Rx,t为t期行业x的超额收益,ΔSt为t期的市场情绪变化。

表3列示了式14的13个行业市场情绪变化的系数估计值、显著性水平以及回归方程的R2,由于截距项系数不显著,这里并未列出。市场情绪变化与同期行业超额收益均显著正相关,当期市场情绪越乐观,投资者对股票的需求量越大,超额收益也就越高。市场情绪每增加一个单位,行业月超额收益增加2%-4%。其中情绪变化对行业J房地产的影响最大,为0.038 0,对行业G信息技术影响最小,为0.018 5。表3证实了假设1,即股票收益与同期市场情绪变化正相关。

表3 行业超额收益对市场情绪变化的OLS回归结果

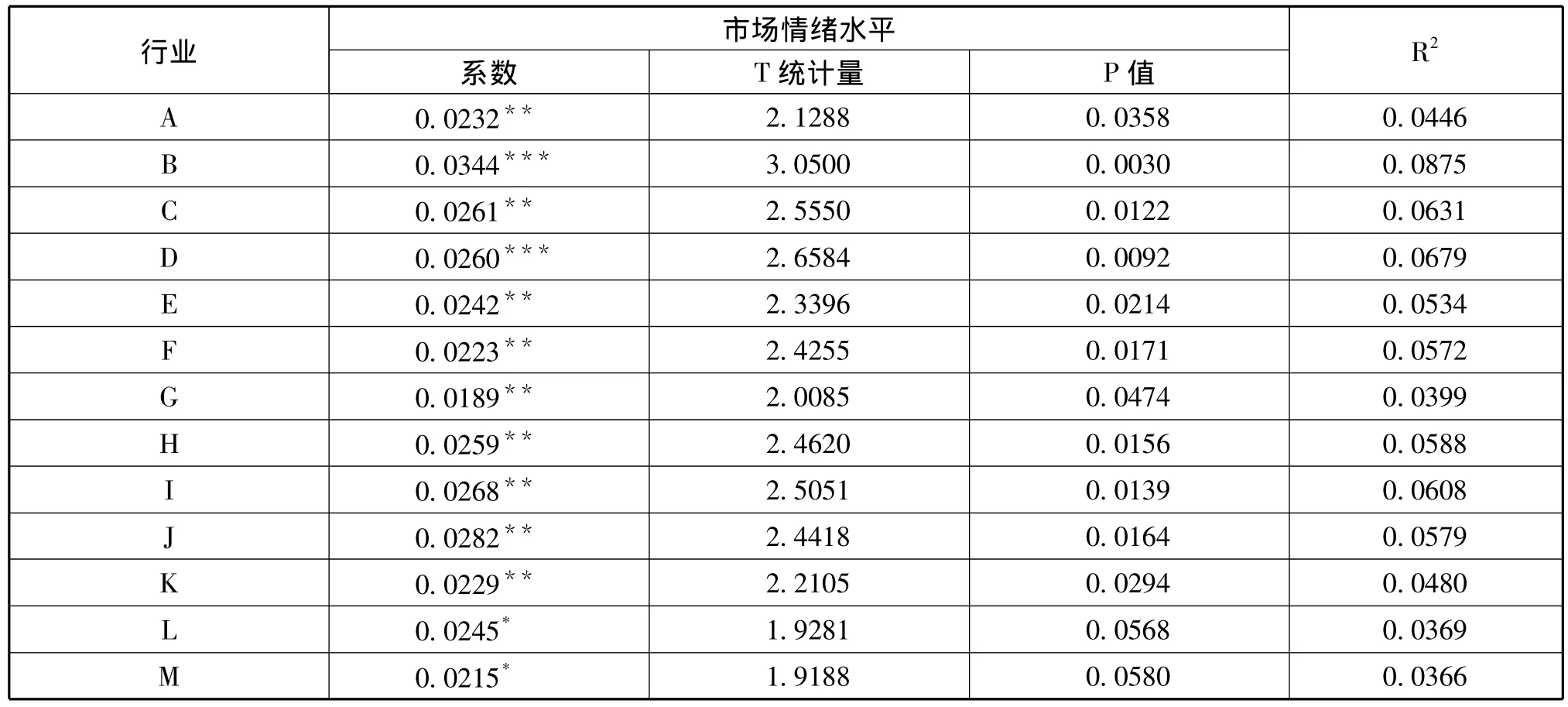

(二)市场情绪水平与行业超额收益的关系

本文先来研究同期市场情绪水平与行业超额收益的关系,其回归方程为:

表4列示了式15的13个行业市场情绪水平的系数估计值、显著性水平以及回归方程的R2,由于截距项系数不显著,这里并未列出。市场情绪水平与同期行业超额收益表现出强烈的正相关,且系数相差不大,说明市场情绪水平对同期各行业的影响基本一致,也说明了市场情绪对每个行业普遍存在着无差异的影响。

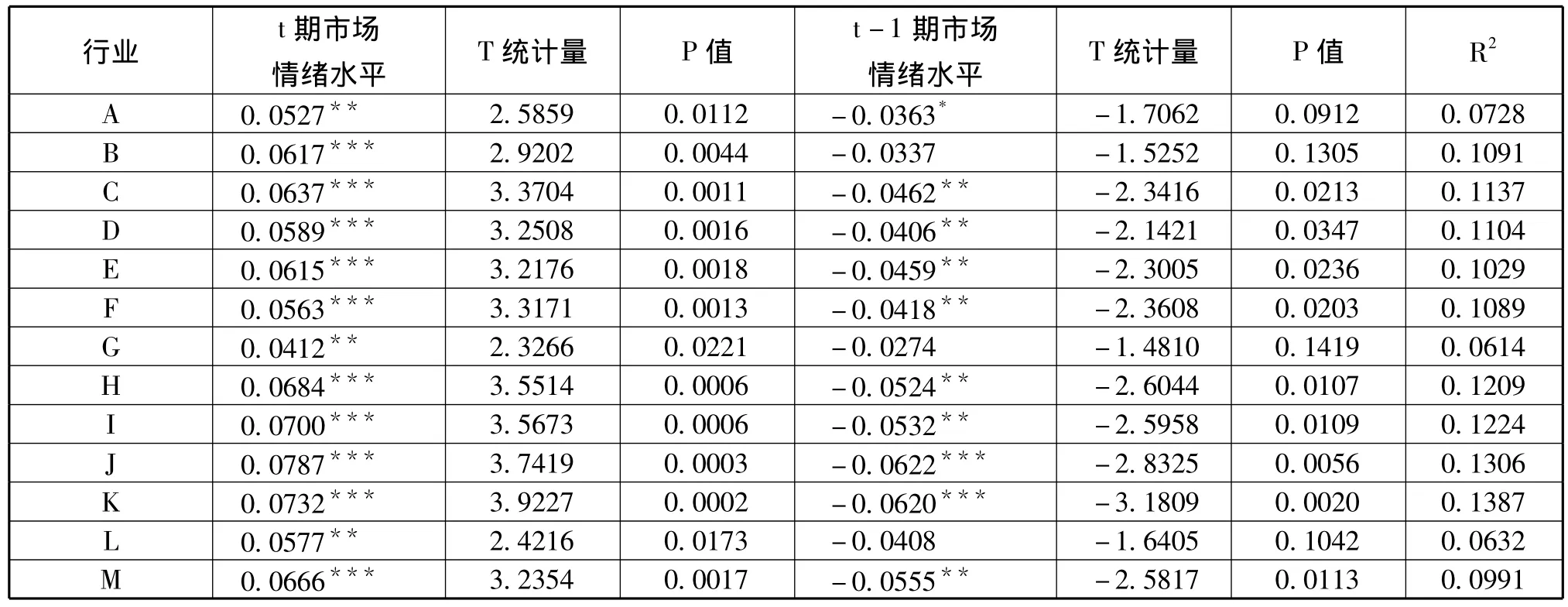

然后在式15中加入滞后一期的市场情绪水平来验证不同期的市场情绪水平对行业超额收益的影响:

表5列示了回归结果,由于截距项普遍不显著,在这里并未列出。在加入了滞后一期的市场情绪水平以后,R2得到了明显的提高。当期市场情绪水的系数均显著为正,而滞后一期的市场情绪水平的系数均为负,且只有3个系数不显著。从而证实了假设2,即股票收益与同期市场情绪水平正相关,而与滞后一期的情绪水平负相关。同时当期市场情绪水平的系数均大于滞后一期的市场情绪水平的系数,说明了在中国的股票市场中存在着一期价格修正,而且是过度修正。

表4 行业超额收益对市场情绪水平的OLS回归结果

表5 行业超额收益对不同期市场情绪水平的OLS回归结果

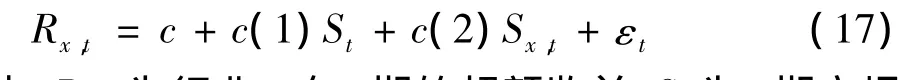

(三)市场情绪和行业情绪对行业超额收益的共同影响

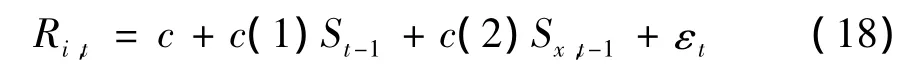

在式15中加入行业情绪水平来研究市场情绪与行业情绪对行业超额收益的共同影响。其回归方程为:其中,Rx,t为行业x在t期的超额收益,St为t期市场情绪水平,Sx,t为行业x在t期的行业情绪水平。回归方程中的C(1)和C(2)为重要的待估参数,其中C(1)反映市场情绪对同期行业超额收益的影响,而C(2)反映行业情绪对同期行业超额收益的影响。

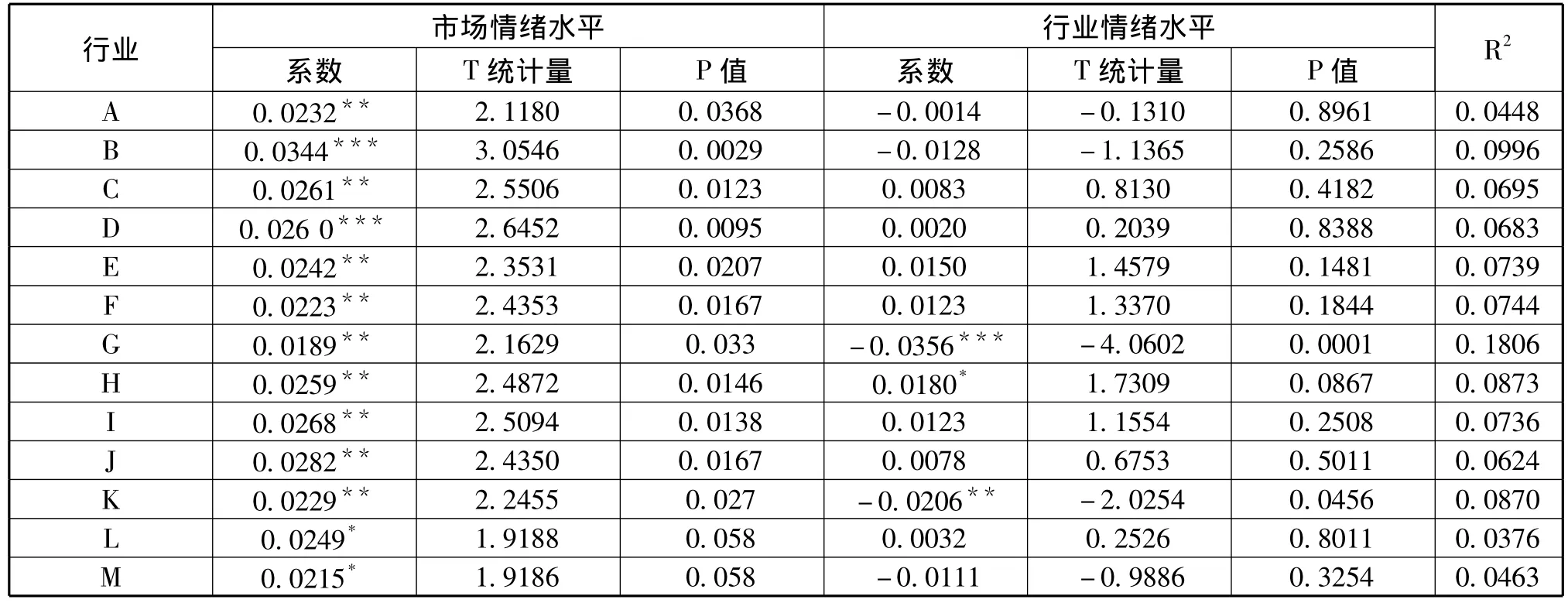

表6列示了回归系数的估计结果,可以发现,通过引入行业情绪变量,所有回归的R2均得到了提高,说明行业情绪是影响行业超额收益的因素。市场情绪水平的系数均显著为正,而行业情绪水平的系数有5个为负,且只在特定的行业显著,说明行业情绪对行业超额收益存在着特质性的影响。这证实了假设3,即市场情绪对股票收益的影响要比行业情绪的影响显著。

表6 行业超额收益对市场情绪水平和行业情绪水平的OLS回归结果

(四)市场情绪与行业情绪对个股超额收益的影响

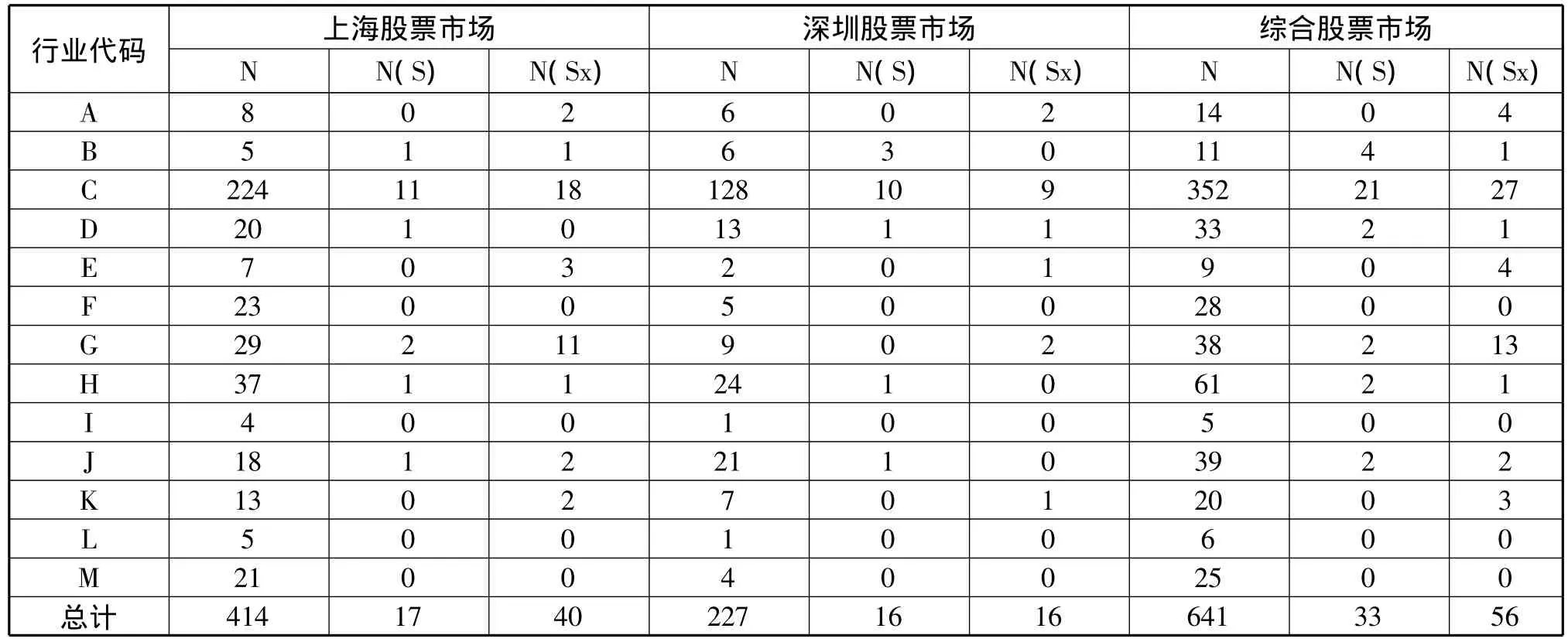

采用上海和深圳证券交易所的所有股票,样本期为2003年1月至2011年6月,剔除掉数据缺失的股票,最后筛选出的股票包括上海证券交易所的414只和深圳证券交易所的227只,共641只股票。然后根据证监会行业门类分类标准,观察每个行业中的股票数量。表7给出了每个行业分别在上海、深圳以及综合市场的股票数。其中由于行业C中上市公司数比较多,在这里所占的比重也相对较大,其次分别为行业H批发零售、J房地产和G信息技术,而股票数所占比重较小的行业有I金融保险、L传播与文化和E建筑业。

本文利用市场情绪以及所处行业的行业情绪来研究对个股超额收益的预测能力,利用OLS回归方法做回归,观察情绪的显著性。其回归方程为:

其中,Ri,t为股票i在t期的超额收益,St-1为t-1 期的市场情绪水平,Sx,t-1为t-1期股票i所处行业x的行业情绪水平。

表7 行业股票数

表8列示了情绪水平对后期个股超额收益影响的系数显著性,从两市的系数显著性来看,情绪水平的预测能力有限,但是行业情绪水平的预测能力要优于市场情绪水平,且在A、E、G行业的预测效果突出。

综上,同期的市场情绪对两市的个股超额收益普遍存在着正向的影响,且对深圳股票市场的个股影响较大;同期的行业情绪只对特定行业的个股存在着影响,且相关性有正有负;行业情绪对个股超额收益的预测能力要优于市场情绪。从而证实了假设4,即行业情绪的预测能力优于市场情绪的预测能力。本文同样利用情绪变化来研究情绪对个股超额收益的影响,还选择时间序列观测值大于50的股票进行上述研究,结论完全一致。

五 结论

对于投资者情绪的研究越来越受到国内外学者的重视,特别是在中国证券市场机制还相对不够完善的条件下,投资者情绪在股票市场中的影响就显得尤为突出。本文在De Long等人(1990)的噪音交易模型基础上,将股票市场上的投资者分为市场投资者和行业投资者,研究两种投资者的情绪对行业超额收益的共同影响,从不同的侧面反映了投资者情绪在股票市场中的作用,其中市场情绪对当期股票收益影响显著,而行业情绪对后期股票收益影响显著,将两种投资者情绪结合起来研究可以更好地揭示投资者情绪对股票市场的影响。同时,本文引入了情绪的条件期望波动率,检验了其对股票收益存在着显著的影响,这主要是因为投资者情绪的前期波动会影响到当期他所做出的投资决策。

表8 情绪水平与后期个股超额收益的系数显著性

本文利用构建的市场投资者情绪和行业投资者情绪来检验对股票市场中行业超额收益和个股超额收益的影响。主要结论如下:

第一,利用主成分分析构建出了市场情绪,并发现市场情绪水平与市场情绪变化与行业超额收益显著正相关,且对每个行业超额收益的影响相差不大。

第二,本文提出了行业情绪的概念,并利用构建的行业情绪与市场情绪共同来研究对行业超额收益的影响,发现行业情绪对行业超额收益的影响显示出了特质性的差异。

第三,中国股票市场中,市场情绪在下一个月存在着价格修正的过程,而且是过度修正。

第四,利用市场和行业的情绪水平来研究情绪对个股超额收益的预测能力,发现行业情绪的预测能力要优于市场情绪。

综上所述,本文认为:第一,政府监管部门应该合理引导投资者进行价值投资,使更多的资金流向业绩优良的蓝筹股,这样可以避免很多的风险;第二,投资者情绪在股票市场中是不可避免的,但是可以利用其对投资决策产生促进作用;第三,投资者应该意识到自身的非理性成分,同时应该关注投资者的情绪波动。

[1]Fisher K,Statman M.Investor sentiment and stock returns[J].Financial Analysts Journal,2000,56:16 -23.

[2]Brown G,Cliff M.Investor sentiment and asset valuation[J].Journal of Business,2005,78:405 -440.

[3]Baker M,Wurgler J.Investor sentiment and the cross - section of stock returns [J].Journal of Finance,2006,61:1645-1680.

[4]Ben - Rephael A,Kandel S,Whol A.Measuring investor sentiment with mutual fund flows[J].Journal of Financial Economics,2012,104:363 -382.

[5]Kumar A,Lee C.Retail investor sentiment and return comovements[J].Journal of Finance,2006,61:2451 -2486.

[6]Frazzini A,Lamout O.Dumb Money:Mutual Fund Flows and the Cross- Section of Stock Returns[J].Journal of Financial Economics,2008,88:299 -322.

[7]Amihud Y,Mendelson H.Asset pricing and the bid - ask spread [J].Journal of Financial Economics,1986,15:223-249.

[8]Campbell J Y,Kyle A.Smart Money,Noise Trading and Stock Price Behaviour[J].Review of Economic Studies,1993,60:1 -34.

[9]Wayne Y,Christine X,Daniel C.Stock market volatility,excess returns,and the role of investor sentiment[J].Journal of Banking & Finance,2002,26:2277 -2299.

[10]Lemmon M,Portniaguina E.Consumer confidence and asset prices:some empirical evidence[J].Review of Financial Studies,2006,19:1499 -1529.

[11]谭 跃,夏 芳.股价与中国上市公司投资[J].会计研究,2011(8):30-39.

[12]王美今,孙建军.中国股市收益、收益波动与投资者情绪[J].经济研究,2004(10):75-83.

[13]张 强,杨淑娥.噪音交易、投资者情绪波动与股票收益[J].系统工程理论与实践,2009(3):40-47.

[14]De Long J,Shleifer A,Summers L Waldmann R.Noise trade risk in financial markets[J].Journal of Political E-conomy,1990,98:703 -738.

[15]苏卫东.基于主成分分析的投资者情绪指标构建[J].税务与经济,2011(3):42-47.

[16]李谨宏.投资者情绪与股票市场收益的实证研究[J].财会通讯,2011(15):128-130.

[17]花贵如,刘志远,许 骞.投资者情绪、企业投资行为与资源配置效率[J].会计研究,2010(11):49-55.

[18]Lee C,Shleifer A,Thaler R.Investor sentiment and the closed- end fund puzzle[J].Journal of Finance,1991,46:75-109.

[19]Neal R,Wheatley S.Do measures of investor sentiment predict returns?[J].Journal of Financial and Quantitative A-nalysis,1998,33:523 -547.

[20]伍燕然,韩立岩.不完全理性、投资者情绪与封闭式基金之谜[J].经济研究,2007(3):117-129.

[21]Baker M,Stein J.Market liquidity as a sentiment indicator[J].Journal of Financial Markets,2004,7:271 -299.

[22]Coval J,Stafford E.Asset fire sales(and purchases)in equity markets [J].Journal of Financial Economics,2007,86:479-512.

[23]池丽旭,庄新田.我国投资者情绪对股票收益影响[J].金融与经济,2011(6):41-48.