我国债务规模可持续性分析

□文/吴许璐 王亚芬

(东北财经大学数学与数量经济学院 辽宁·大连)

一、引言

财政可持续性重点关注政府的偿债能力。偿债能力就是指在不发生违约的情况下,政府偿还债务的能力。如果政府无法偿还债务,则存在引发债务危机的债务风险问题。如果某国以自己的主权为担保向外借债,当其主权债务无法偿还时就会引发主权债务违约,并逐步升级为主权信用危机而迅速扩散蔓延。目前,整个欧元区正遭受主权债务危机的困扰,面临着有史以来最严峻的考验,而作为世界最大经济体的美国,债务危机也濒临引爆。国家债务问题也由此成为后危机时期影响世界经济复苏的主要困扰,引起了广泛关注。

Bulter(1985)首先提出了财政可持续的概念,他认为财政可持续性是指作为经济实体的国家财政的存续状态或能力。Hamilton and Flavin(1986)利用美国战后的数据提出了检验公共借贷的实证分析框架,他们得出可持续性要求政府债务具有平稳性。Mendoza and Oviedo(2006)得出了在政府维持可接受范围内的开支和支付债务利息条件下的最大债务水平。

近年来,有很多文献研究了我国财政的可持续性问题,周茂荣、骆传朋(2006)从实证角度利用协整检验的方法对我国的财政收支进行了研究。研究结果显示,我国财政在1%的显著性水平是可持续的,同时也提出应该注意到当前我国累积债务高速增长的这种趋势;杨宇、沈坤荣(2010)采用1978~2009年的数据,运用协整检验方法,在考虑了财政体制改革对中国财政收入影响和铸币税的情况下评估中国的财政可持续性,研究表明仅仅依靠税收收入不足以保证可持续性,考虑非税收入后呈弱可持续性,进一步考虑了铸币税后呈强可持续性。顾宁(2011)通过对我国地方债务的特征和传导路径进行分析,指出债务风险不但会在地方层面积聚,还会沿着财政链条纵向传导至中央政府,沿着金融链条横向传导至金融体系,威胁整个国家的经济安全。进而提出有必要遵循调节总量——控制增量——削减存量的路径对地方政府债务风险进行有效防控。

二、债务可持续性是世界各国面临的普遍问题

在市场经济发展的过程中,由于存在经济周期,需要国家运用适当的宏观调控来调节和引导经济,特别是在经济萧条的时候,需要主动运用扩张性需求管理政策以刺激消费和投资,扩大社会经济总量,进而确保经济健康持续发展。但是长期使用扩张性政策会产生负面的累积效果,比如高通货膨胀、高赤字等,从而对经济社会运行产生不利的影响。早在1923年Keynes就指出公共债务占国内生产总值的比重过高可能会导致财政可持续性缺失,国家财政将面临财政可持续性问题。因此,在运用积极的财政政策时,应当尽量避免由此产生的累积效果,从而确保财政的可持续性。发展中国家债务经济起步的较晚,主要是借鉴发达国家的经验,通过发债的方式进行融资,由于缺乏国债管理方面的经验,发展中国家对债券市场的监管还不完善,近年来爆发的金融危机基本上都是关于发展中国家的主权债务危机,如20世纪八十年代的拉美债务危机,20世纪末的墨西哥金融危机和亚洲金融危机,俄罗斯金融危机也是如此。国际货币基金组织(IMF)在《全球金融稳定报告》中指出,主权债务危机导致一些国家的主权债务不断增加,从而使得国家债务风险不断提高。一个国家的主权债务风险过高,会导致国家的信用系统遭受严重损失,引起金融风险的恶性循环。英国、美国等发达经济体都面临着主权债务风险过高的评价。图1给出的2011年部分发达国家的债务水平均在60%以上,其中日本的债务率高达200%以上。(图1)

图1 2011年世界部分发达国家债务负担率

三、债务可持续性理论分析

对赤字率、债务负担率、债务依存度等一些指标的分析表明目前我国的债务风险水平较低,相当长的一段时间发生债务危机的可能性很小。但是这些指标只能提供一些参考作用,各个国家的具体情况不同,如欧元区在债务负担率不超过60%的约束下仍然爆发了欧洲债务危机,而日本的债务负担率高达200%却没有形成财政危机,因此有必要将债务负担率与基本盈余率联系起来考察政府偿付能力,通过债务可持续性检验以获得政府债务风险状况的可靠结论。债务可持续性是与政府偿付能力相联系的一个概念,如果在一定的预算盈余和公共债务路径下政府保持有足够的偿付能力,那么财政是可持续的。

1、非庞奇博弈条件。为了简化分析,我们假设利率为常数r,那么在连续的时间里,债务的累积方程可以表示如下:

(1)式中,B(t)表示债务,S(t)表示不包括利息支出的基本盈余,当存在基本赤字时,S(t)用负数表示。解这个微分方程,可以得到时间t的债务水平:

其中,B(0)表示在时间t=0时的债务水平。在方程(2)的两边同时乘以e-rt,可得:

政府的偿债能力要求初始债务应该至多等于基本盈余的贴现值,即:

其中,E为期望。方程(4)是借贷的现值约束条件,当满足这个条件时财政政策是可持续的。因此,在保持偿债能力的前提下,为满足方程(3),且 B(t)不为零,则必须有:

方程(5)通常被称为非庞奇博弈条件,我们可以理解为在未来的某个时点一个理性的政府必须还清所有债务。Hamilton and Flavin(1986)用该方程作为一系列单位根检验的起点以建立服从该方程的债务存量给定时间序列。

2、债务有界理论。Bohn(1998)提出如果基本盈余占GDP的比与债务占GDP的比成正相关关系,那么该财政政策是可持续的。因为此时如果公共债务增加,政府会采取相应的措施提高其基本盈余,这就意味着最初债务占GDP的比的上升已经获得补偿,最终债务占GDP的比仍然有界。Alfred Greiner,Uwe Ko¨llery,Willi Semmlerz(2007)在 Bohn提出的理论的基础上又进行了扩展。假设基本盈余占GDP的比与债务占GDP的比有如下的关系:

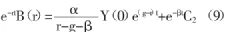

其中,α、β为常数,β称为反馈系数;T(t)、G(t)、Y(t)、B(t)分别为税收收入、政府支出、GDP和公共债务。由这个假设可以得到:

(1)β>0 时,若 r>g,则必须满足 r-g<β

(2)β<0时,则必须有 r-β<g

3、政府跨期预算约束。现有的财政可持续性相关研究的起点是对政府跨期预算约束的检验,如果财政路径能够满足这一约束,那么财政是可持续的。

基于方程(6),公共债务的微分方程可写为:

由上述方程可解得:

(1)β>0时,则须满足 r>g或 α=0

(2)β<0 时,则须满足 r>g且 C2=0

如果利率大于GDP增长率,则该经济是动态有效的,否则是动态无效的。由以上分析可知,只要经济是动态有效的,即 r>g,β>0可以保证债务的现值收敛于0,但只是其充分条件。而在动态非有效的经济中,即r<g,债务的现值可能很大,而且即使β>0也不能满足跨期预算约束,除非α=0。

四、我国债务可持续性实证分析

1、我国经济有效性检验。Zilcha(1991)提出经济动态有效的充要条件是:

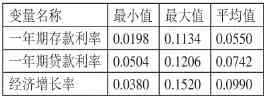

所以,判断经济是否动态有效等价于判断利率的均值与经济增长率均值的大小。基于我国利率还没有完全市场化,本文选用两种利率指标:一年期存款利率、一年期贷款利率分别与经济增长率进行比较,表1给出了1981~2011年我国一年期存、贷款利率与经济增长率的数据情况。可以看出两种利率的均值都小于经济增长率的均值,因此我国的经济为动态无效。(表 1)

表1 1981~2011年我国一年期存贷款利率与经济增长率比较

2、债务规模可持续性检验。通常把债务负担率对基本盈余的影响用财政反应函数来表示,它主要反映的是政府对债务余额所做出的财政收支上的调整,以更好地应对债务风险。在判断我国经济处于动态无效之后,根据前述方法,我们引入财政反应函数来分析我国债务的可持续性。由方程式(1)并结合我国的具体情况构建财政反应函数,进行最小二乘估计结果如下(样本区间1981~2011年):

其中,ifl、efl是通过H-P滤波方法,分别对财政收入、财政支出进行趋势分解得到的波动部分占财政收入和财政支出的比,代表临时性财政收支冲击,s表示不包括债务付息支出的中央财政基本盈余,b表示债务负担率。由于b是非平稳序列,s、ivar和evar都是平稳序列,为了保证财政反应函数的OLS估计结果是有效的,采用ADF检验对残差进行单位根检验,检验结果为在5%水平下拒绝存在单位根过程,因变量和解释变量之间存在协整关系,所建立的回归方程是合理的。

由估计结果可知,财政反应函数的反馈系数为0.06。由于我国经济是动态无效的,正的反馈系数能够满足债务有界理论,但不能满足政府跨期预算约束条件,因此我国债务不一定是可持续的。但是陈建奇(2006)证明在动态无效的经济中,如果初始债务与GDP比率不超过可持续债务与GDP比率上限,不会破坏债务的可持续性,由此可见我国的债务仍然是可持续的。

另外,反馈系数为正,并且与现有文献对很多其他国家的估计结果相比偏高,说明我国基本盈余率随着债务负担率的增加而增加,中央政府充分考虑到债务负担率的变化而做出相应的调整,我国存在较强的财政调整能力。

[1]Buiter,Wil lem H.Guide to Public Sector Debts and Def icits[J].Economic policy,1985.1.

[2]Hamil ton,James D.and Mar jorie Flavin.On the Limitation of Government Bor rowing:A Frame work for Empirical Testing[J].American Economic Review,1986.176.

[3]周茂荣,骆传朋.我国财政可持续性的实证研究——基于1952~2006年数据的时间序列分析[J].数量经济技术经济研究,2007.11.

[4]杨宇,沈坤荣.中国财政可持续性与政府最优融资策略——基于1978~2009年数据的实证分析[C].2010年(第十届)中国制度经济学论文集.