中国家庭债务与宏观经济波动:1997~2011

郭新华,杨佩鸿,刘子兰

一、问题的提出及相关文献回顾与述评

家庭借贷是现代经济活动的重要现象。20世纪80年代以来,美国以及欧洲许多国家经历了家庭债务的快速增长过程。与此同时,随着金融市场改革的不断深入以及刺激消费需求政策的不断出台,我国家庭债务的绝对规模与相对规模均发生了巨大变化。1997年,我国家庭债务规模是172亿元,家庭债务占GDP的比率仅为2.17%,截至2011年底,家庭债务规模达到了8.8万亿元,家庭债务占GDP的比率则上升到了22.3%。中国家庭债务总额上升的同时伴随宏观经济变量不断波动,那么中国家庭债务快速增长对居民消费、房价与公共债务等宏观经济变量有什么影响,反过来说,重要宏观经济变量的波动如何影响中国家庭债务规模,这些问题的研究是本文的重点内容。

国内外学者对家庭债务与宏观经济波动关系问题已做了较多的经验研究。Carmen(2004)构建向量误差修正模型,考察了西班牙的消费与借贷的关系问题,结果表明:从长期趋势来看,借贷的偏差会对消费产生重要影响,若借贷高于(低于)其长期水平,未来消费将会削减(扩张)①。Alan and Kim(2011)构建neo-Kaleckian模型,发现消费信用对有效需求、利润率和经济增长等存在较大影响②。Kim(2011)通过构建VAR模型,考察了家庭债务、GDP与居民消费等变量的关系,研究发现:在短期内,随着家庭债务的增加,经济增长加快;但在长期中,家庭债务的增加将会阻碍经济增长③。Belkar(2007)采用澳大利亚家庭债务与劳动力市场的相关数据,分析了家庭债务与劳动参与率之间的关系,认为家庭债务与劳动参与率之间存在显著正相关关系④。然而,郭新华等(2010)则发现中国家庭债务与劳动参与率变动存在非一致性关系,其原因在于:中国市场机制还不够发达、非自愿失业的人口增加、借贷者中持有高资产比例较高等⑤。Debelle(2004)认为低利率和流动性约束的降低推动了家庭债务的增加,家庭部门容易受到利率的影响,当利率处于一个合适的水平时,对整个家庭的影响就会偏小,有利于保持家庭金融稳定性⑥。Sophocles(2008)根据抵押贷款需求方程发现,在失衡住房抵押市场,住房价格不会改变。这表明,在长期关系中,从抵押贷款到住房价格这种因果关系不存在。但从短期来看,我们发现两者存在双向因果关系⑦。

从上述研究来看,现有文献集中于探讨家庭债务对单一宏观经济变量(如消费、房价、劳动参与率、GDP等)的影响,缺乏在一个统一的框架下,同时考察家庭债务与多个宏观经济变量波动之间的关系。本文的主要贡献在于以金融不稳定性假说和实际经济周期理论为依据,选取具有代表性的宏观经济变量(如居民消费、金融资产、公共债务等),建立VAR模型,利用1997~2011年季度数据,考察我国家庭债务与宏观经济波动的长短期关系。

二、模型设定

Palley(1994)把时间、总产出、消费者债务、债务偿还比以及利率5个变量纳入VAR模型,考察了家庭债务和经济周期之间的关系。模型表达式如下:

式(1)中 β0为截距项,β1~β5为参数,εt为误差项。通过式(1)可以看出,总产出与上一期总产出、时间、消费者债务、债务偿还比及利率存在关系。该模型得出的结论为:家庭债务的增长促进GNP的增长,但是债务偿还比的增长会减少GNP。

Kim(2011)在Palley(1994)模型的基础上,构建了VECM来分析美国家庭债务与宏观经济波动之间的关系。Kim选取GDP、居民消费、家庭债务(住房抵押贷款和消费者信用之和)、资产净值4个变量构建多变量的VECM模型,多变量的VECM模型方程式如下:

上式中(yt+θ1xt+θ2zt)表示x,y,z三者之间的协整关系,α11~α31是调整系数即各变量回归到均衡位置的调整速度,ε1t~ε3t表示其他因素对输出结果的影响。该模型的结果表明:在长期内,家庭债务扩张阻碍了GDP的增长,而在短期内,家庭债务扩张有利于GDP的增长。

本文在Kim(2011)模型的基础上,增加了商品房销售总额与公共债务2个变量,分析中国家庭债务与宏观经济波动之间的长期均衡关系与短期波动效应。模型设定如下:

上述模型中(yt+θ1xt+θ2zt+θ3lt+θ4mt+θ5nt)表示x,y,z,l,m,n六者之间的协整关系,α11~α61是调整系数即各变量回归到均衡位置的调整速度,ε1t~ε6t表示其他因素对输出结果的影响。

三、变量描述与数据来源

本文选择的变量包含GDP、家庭债务、居民消费、金融资产、商品房销售总额、公共债务6个变量。每个变量的样本区间为1997~2011年,本文采用Eviews6.0软件,把各变量的年度数据转化为季度数据。每个变量的含义及数据来源如下:

家庭债务(Household debt):家庭借贷主要通过向正规金融市场上的银行和非银行机构及民间金融市场实现。由于家庭在民间金融市场借贷的数据难以获得,因此本文用正规金融市场上,银行和非银行机构向家庭发放的消费信贷数据近似代替家庭债务数据。数据来源于中国人民银行官方网站(http://www.pbc.gov.cn/)。

国内生产总值(GDP):核算国民经济活动的核心指标是国内生产总值(GDP)。数据来源于中国国家统计局官方网站(http://www.stats.gov.cn/)。

居民消费(Consumption):根据核算GDP的支出法可知,GDP由一定时期内消费、投资、政府购买以及出口构成,其中消费支出包括购买耐用消费品、非耐用消费品和劳务的支出⑧。社会消费品零售总额由社会商品供给和有支付能力的商品需求的规模所决定,是研究居民消费、社会零售商品购买力、社会生产、货币流通和物价的发展变化趋势的重要指标⑨,所以本文选取社会消费品零售总额作为居民消费的代理变量。数据由《中国统计年鉴》整理而得。

金融资产(Financial assets):金融资产是指单位或个人所拥有的以价值形态存在的资产,包含银行存款和其他一些有价证券。基于一些金融项目在家庭金融资产中的比率,本文选用数据是由居民储蓄、金融债、保险及A股筹资额相加而得,能比较正确反映中国家庭金融资产去向。居民储蓄和金融债的年度数据通过中国人民银行整理所得,保险和A股筹资额年度数据根据财新网的宏观数据整理而得。

商品房销售总额(Real estate sales):商品房是指在市场经济条件下,具有经营资格的房地产开发公司(包括外商投资企业)通过出让方式取得土地使用权后经营的住宅,均按市场价出售。商品房销售总额=商品房房价×商品房销售面积。商品房房价与商品房销售面积数据根据《中国统计年鉴》整理而得。

公共债务(Public debt):公共债务即政府债务,指的是政府为筹措财政资金,凭其信誉按照一定程序向投资者出具的,承诺在一定时期支付利息和到期偿还本金的一种格式化的债权债务凭证⑩。我国公共债务包含中央债务和地方债务。1997~2004年中央债务数据以历年国债余额替代(数据来源:中国证券期货统计年鉴2010);2005~2010年数据来自中央财政债务余额(数据来源:中国统计年鉴2011)。地方债务年度数据根据中华人民共和国审计署审计结果公告2011年第35号(总第104)里计算所得;2011年中央债务和地方债务是根据往年平均增长率估算而得。

四、实证过程及结果讨论

1.实证过程

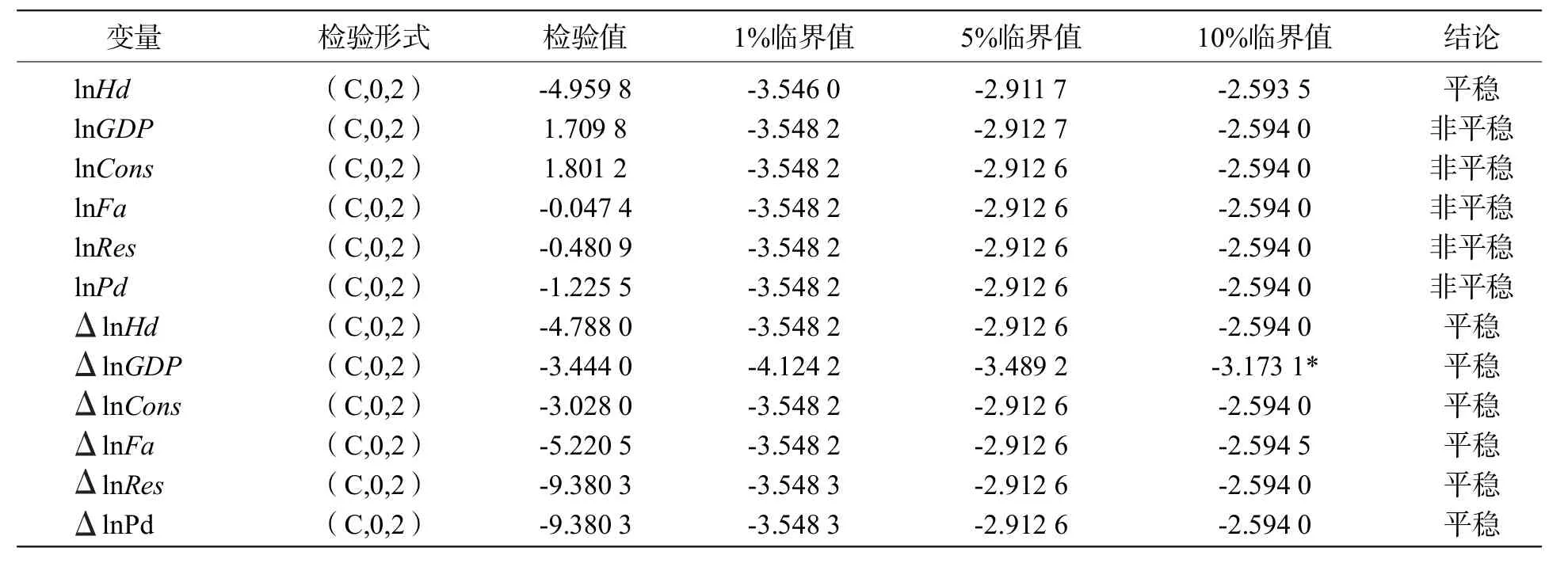

(1)单位根检验

本文选用ADF检验上述6个变量的时间序列的平稳性。在进行单位根检验之前对所有的数据取对数,消除异方差的影响。检验结果如表1所示。由表1中可知,除了家庭债务外,各变量的水平值均存在单位根,而一阶差分都拒绝存在单位根假设,所以可以判定所有变量的时间序列都是一阶单整序列,各变量之间可能存在协整关系。

表1 各变量单位根检验结果

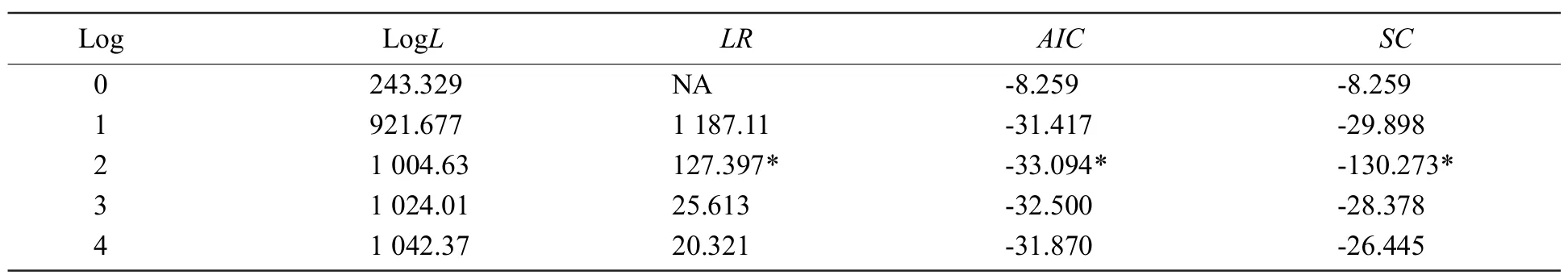

(2)协整检验

JJ协整检验法适用于多变量的协整检验过程,因本文有6个变量,所以选用JJ检验。从表2可以看出,检验结果一致表明变量的滞后阶数为2阶。

表2 滞后阶数的确定

滞后阶数确定之后,我们对各变量进行Johansen协整检验,得到结果如下:

表3 Johansen协整检验结果

结果表明,在5%临界值水平上各变量之间至少存在4个协整方程,因此Johansen协整检验表明GDP、家庭债务、居民消费、金融资产、商品房销售总额及公共债务之间确实存在协整关系,各变量之间具有长期均衡关系。

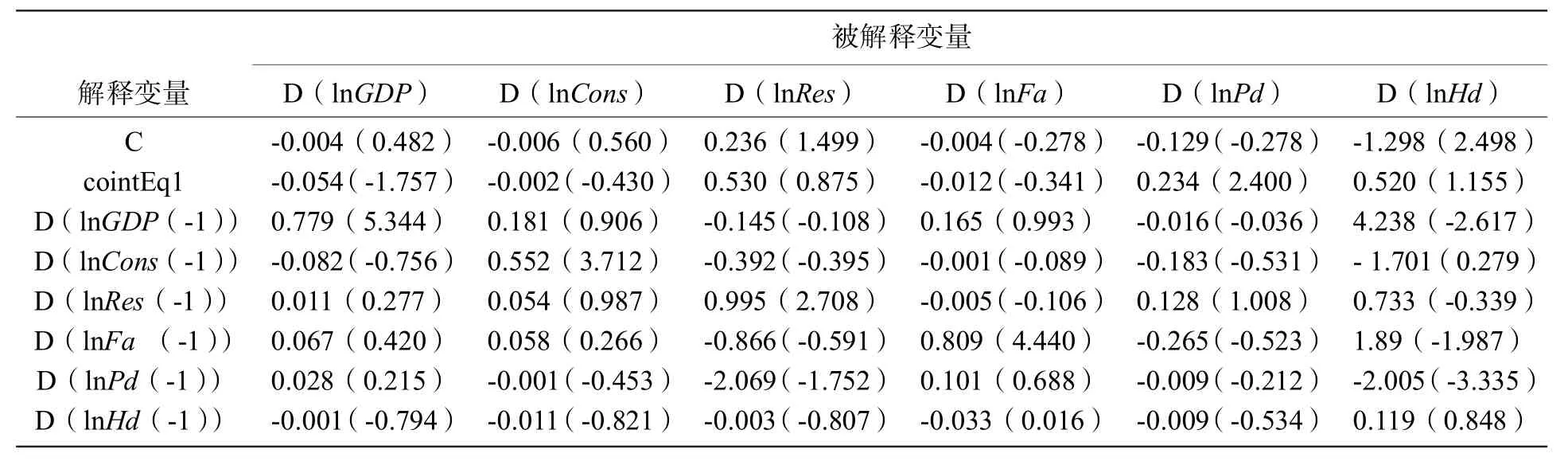

(3)向量误差修正模型

由协整检验可知,6个变量之间存在协整关系,基于此,本文构建VAR模型进行VECM检验。根据反复操作实验,当滞后期取1时拟合度最佳。VECM检验结果如下:

式(13)是由VECM检验输出的协整方程式。通过此式可知,家庭债务对GDP的影响是正相关,即当家庭债务每增加一个单位,则GDP增加0.03个单位。

由表4可知,GDP(系数为-0.054)、居民消费(系数为-0.002)及金融资产(系数为-0.012)的调整系数都为负,在统计上不显著,对修复均衡状态没多大影响;商品房销售总额的误差修正项系数为0.53,表明它偏离均衡状态;公共债务(系数为0.234)与家庭债务(系数为0.52)误差修正项系数都为正,表明它们向均衡状态偏离,影响力度较大。

表4 VECM参数估计表

(4)脉冲响应分析

脉冲响应函数用于衡量来自随机扰动项的一个标准差冲击对内生变量当前和未来取值的影响。建立VAR模型之后,本文采用Generalized分解方法,分别给VAR模型中各变量一个标准差大小的冲击,可以得到关于各变量的脉冲响应函数图(横轴表示滞后期数,纵轴表示冲击力度),脉冲响应得出结果如下:

图1 GDP变化对家庭债务的冲击

图2 居民消费变化对家庭债务的冲击

图3 金融资产变化对家庭债务的冲击

图4 商品房销售总额变化对家庭债务的冲击

图5 公共债务变化对家庭债务的影响

图6 家庭债务变化对GDP的冲击

图7 家庭债务变化对居民消费的冲击

图8 家庭债务变化对金融资产的冲击

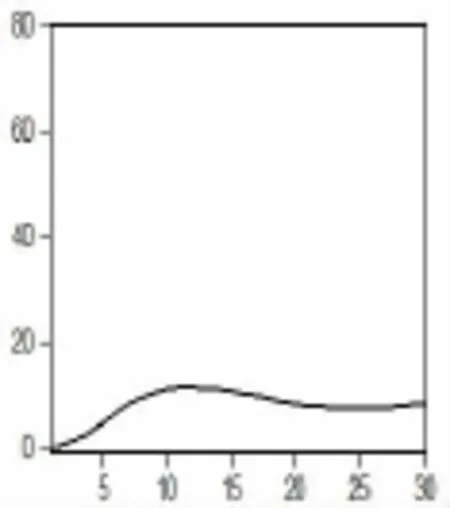

图9 家庭债务变化对商品房销售总额的冲击

图10 家庭债务变化对公共债务的冲击

图1~5是GDP、居民消费、金融资产、商品房销售总额及公共债务的变化对家庭债务的冲击。由图1~5可知,给金融资产一个正冲击,它在0~6期内对家庭债务的影响是负方向的,其后对家庭债务的影响是正相关并稳定在0.005这一均衡点;当给GDP、居民消费、商品房销售总额及公共债务一个正冲击后,它们对家庭债务的影响都是正相关,商品房销售总额对其影响最大,居民消费次之,GDP及公共债务最小。

图6~10是家庭债务的变化对GDP、居民消费、金融资产、商品房销售总额及公共债务的冲击。由图6~10可知,当给家庭债务一个正冲击后,家庭债务对GDP的影响在0~5期内是正相关的,相关度呈递减趋势;在6期后,它对GDP的影响呈上升正相关趋势。当给家庭债务一个正冲击后,居民消费在0~1期内是正相关关系,1~15期内呈负相关关系,16期开始呈正相关关系;金融资产呈负相关关系,冲击力度由弱变强,再由强变弱。当给家庭债务一个正冲击后,商品房销售总额和公共债务都呈正相关关系,冲击力度相似。

(5)方差分解

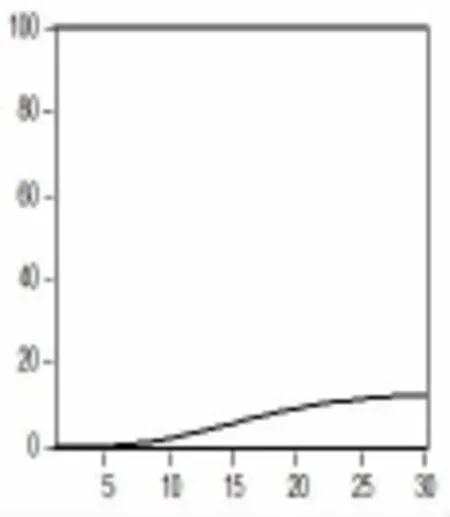

为了更好地分析各冲击的重要性,需要进一步利用方差分解,分析每一个结构冲击对内生变量变化的贡献度,判断各变量的冲击对于内生变量的重要性。图11~20是方差分解的结果,其中横轴表示冲击作用的滞后期数(单位:年),纵轴表示变量变化的贡献率(%)。

图11 GDP冲击对家庭债务的贡献率

图12 居民消费冲击对家庭债务的贡献率

图13 金融资产冲击对家庭债务的贡献率

图14 商品房销售总额冲击对家庭债务的贡献率

图15 公共债务冲击对家庭债务的贡献率

图16 家庭债务冲击对GDP的贡献率

图17 家庭债务冲击对居民消费的贡献率

图18 家庭债务冲击对金融资产的贡献率

图19 家庭债务冲击对商品房销售总额的贡献率

图20 家庭债务冲击对公共债务的贡献率

图11~15表示GDP、居民消费、金融资产、商品房销售总额及公共债务冲击对家庭债务变化的贡献率。由图11~15可知,在短期内给GDP、居民消费、金融资产、商品房销售总额及公共债务各变量一个正冲击后,公共债务对家庭债务变化的贡献率最大,其贡献率一直上升,贡献率由5%上升到40%;商品房销售总额对家庭债务变化的贡献率次之,贡献率维持在20%左右;GDP、居民消费及资产的贡献率维持在20%以下。

图16~20表示家庭债务冲击对GDP、居民消费、金融资产、商品房销售总额及公共债务变化的贡献率。由图可知,在短期内给家庭债务一个正冲击后,它对GDP变化的贡献率最大,其贡献率达到20%;它对居民消费、金融资产、商品房销售总额及公共债务变化的贡献率由开始的0上升到10%左右。

2.结果分析及讨论

上述实证研究结果表明,在1997~2011年,中国家庭债务与宏观经济的主要变量之间存在相互影响:

(1)通过VECM检验可知,1997~2011年,中国家庭债务的增加促进了经济增长。1997年以来,随着金融市场改革的推进,银行等金融机构放宽家庭借贷条件导致了家庭债务规模快速增加,家庭债务对宏观经济的增长效应是积极的。而Palley(1994)和Kim(2011)依据Minsky金融不稳定性假说,发现在长期中家庭债务扩张会阻碍经济增长。本文与他们的研究结果不一致的原因,就在于本文样本区间只有15年,中国家庭债务的增长对宏观经济的长期增长的负面影响还未凸显。在短期内,家庭债务、商品房销售额与公共债务短期波动明显,增长速度快,偏离均衡状态程度大;其余变量处于均衡状态。由于VECM中6个估计模型中都是滞后一期影响最为显著,影响系数较大,说明家庭债务与GDP、居民消费、金融资产、商品房销售总额及公共债务各变量关系以短期波动为主。

(2)从脉冲响应分析结果来看:1)家庭债务和GDP之间存在密切关系,家庭债务的增加促进经济增长,GDP的增加促进家庭债务的积累。家庭进行借贷行为的目的是为了平滑消费,居民消费水平反映出整个社会的总需求。家庭债务增加在促进居民消费增加的同时促进经济增长;GDP增加表明居民收入水平和消费需求量的增加,当居民收入水平和消费需求量存在缺口时,家庭债务就会增加弥补此缺口。2)居民消费的增长会带动家庭债务的增长,而家庭债务对居民消费的影响是复杂的,由最开始的促进消费累积转化到抑制消费增长。在居民收入水平与消费存在缺口时,家庭通过消费融资来平滑消费,因此家庭债务就会相应增加;随着家庭债务的增加,家庭债务偿还负担就会增加,居民未来收入用于偿还债务的比重加大,从而会降低居民未来的消费水平。3)家庭债务由中长期个人住房抵押贷款和消费者信用两部分组成。中国家庭一般通过中长期个人住房抵押贷款购买住房资产,房价上涨促进中长期个人住房抵押贷款增加,即家庭债务的增加;家庭债务的增加促进家庭购买住房资产,进而促进商品房销售总额的增加。4)公共债务与家庭债务存在一定的关系。家庭债务与公共债务的形成存在着一些共同的决定因素。经济增长、社会年龄构成、通货膨胀、实际利率和财政政策等因素同时影响着家庭债务和公共债务规模(Kvasnicka,2010[11])。公共债务和家庭债务通过企业产品在市场的需求量产生重要关联。消费者对企业产品的需求越大,会对家庭融资量与融资方式的选择有正面影响(Berlin&Butler,1996[12])。5)金融资产增加阻碍家庭债务的增加,金融资产包含储蓄、金融债等有价证券,居民消费不用通过家庭债务平滑;家庭债务的增加阻碍金融资产累积。

(3)方差分解分析可知:1)家庭债务增加对GDP、居民消费、金融资产、商品房销售总额及公共债务各经济变量的贡献率不是太大,基本保持在10%~20%,家庭债务不是影响GDP、居民消费、金融资产、商品房销售总额及公共债务增长的主要因素。2)商品房销售总额与公共债务增加对家庭债务的贡献率较大,相互间的关系度较强;GDP、居民消费及金融资产的增加对家庭债务的贡献率较小。

五、结 语

实证研究结果表明:(1)家庭债务与宏观经济波动之间存在长期均衡关系,家庭债务的增加促进经济的增长。(2)家庭债务增加促进GDP、商品房销售总额及公共债务的增加;GDP、居民消费、商品房销售总额及公共债务的增加促进家庭债务的增加。(3)家庭债务增加对居民消费的影响是复杂的;家庭债务增加阻碍金融资产增加。(4)家庭债务增加引起各主要宏观经济变量的变化,但不是影响他们的主要因素。

基于上述研究结果,本文提出的政策建议为:(1)政府及相关机构应制定相关政策控制家庭债务的合理增长,以防出现家庭债务对宏观经济增长的负面效应。(2)政府和金融机构协力加快消费金融市场建设,加快金融工具创新的步伐,保持家庭债务规模的合理增长,达到扩大内需与实现经济增长的目的。(3)居民应合理配置家庭资产结构,加强家庭债务管理风险意识,提高抵御外部风险的能力,实现家庭债务的效用最大化。

注释

①Carmen Martínez-Carrascal,Ana del Río:“Household borrowing and consumption in Spain:a VECM approach”,[2012-03-25],http://www.bde.es/f/webbde/SES/Secciones/Publicaciones/PublicacionesSeriadas/DocumentosTrabajo/04/Fic/dt0421e.pdf.

②Alan G Isaac,Yun K Kim:“The Macrodynamics of Household Debt”,BIS Working Papers,2011.

③Kim:“The Macroeconomic Implications of Household Debt:An Empirical Analysis”,Preliminary Draft,2011.

④Rochelle Belkar,Lynne Cockerell,Rebecca Edwards:“Labour Force Participation and Household Debt”,[2007-05],http://www.rba.gov.au/publications/rdp/2007/pdf/rdp2007-05.pdf.

⑤郭新华、黄贞贞:《中国家庭债务与劳动参与率的非一致性关系——以1997~2009年数据为依据》,《现代经济探讨》2011年。

⑥Guy Debelle“:Macroeconomic implications of rising household debt”,BIS Working Papers,2004.

⑦Sophocles N Brissimis:“The Interaction between Mortgage Financing And Housing Prices in Greece”,The Journal of Real Estate Finance and Economics,2009.

⑧郭新华、何鑫:《中国居民消费水平变动的实证研究:1978-2009》,《湘潭大学学报》(哲学社会科学版)2012年第1期。

⑨黄赜琳、傅冬绵:《居民消费演变特征事实及其对经济增长的影响》,《上海财经大学学报》(哲学社会科学版)2012年第2期。

⑩刘琦、等:《财政支出与城乡居民消费支出差距的关系研究》,《上海财经大学学报》(哲学社会科学版)2011年第4期。

[11]Kvasnicka:“Observation of a Centrality-Dependent Dijet Asymmetry in Lead-Lead Collisions at=2.76TeVwith the ATLAS Detector at the LHC”,The American Physical Society,2010.

[12]Mitchell Berlin Alexander W Butler:“Public Versus Private Debt:confidentiality,control,and product markets”,Working Papers,1996.