人民币汇率变动与外国直接投资:理论分析与现实检验

何诗萌

(武汉大学 经济与管理学院,湖北 武汉 430072)

一、汇率变动与外国直接投资传导机制的理论分析

(一)利率传导机制

汇率变动对外国直接投资的利率机制是指汇率变动通过利率来影响外国直接投资。利率传导机制包括基于利率平价的汇率传导机制、基于不完全传递的汇率传导机制。

利率平价理论是汇率变动的利率传导机制分析的核心,主要是描述汇率变动通过利率来影响外国直接投资。利率平价说认为汇率的变动是由利率的差异决定的:当外国利率和预期汇率没有变动时,本国利率和本币即期汇率同向变化,即本国利率提高,本币升值;但当本币升值到一定幅度,预期汇率改变,贬值预期产生,人们开始出售远期本币,当远期本币供过于求时,本币远期贴水。利率平价说肯定了汇率与利率之间存在某种内在的关联性,这种关联性将汇率水平的变动趋势与波动幅度通过利率传导,影响外国直接投资。汇率与利率分别是货币的对外价格与对内价格,实际汇率的变动会引起实际利率的变动,引起国际直接投资的资产升值或贬值,从而改变投资预期,引起国际直接投资的变动。

基于不完全传递的汇率传导机制认为,汇率传递对国际直接投资的影响取决于一国的经济实力和对外开放程度,一般大国受到的影响更小。

汇率变动对外国直接投资的利率机制通过外汇储备、短期资本流动和资产转换三种渠道进行传导。

1.外汇储备渠道。以东道国货币升值为例。东道国货币升值,该国贸易条件改善,出口下降,外汇储备减少,中央银行货币投放及国内资金供给减少,利率上升,跨国公司资金使用成本增加,资产预期收益率下降,在东道国的直接投资规模减少,即:本币升值→贸易条件改善→外汇储备↓→本币货币供给↓→利率↑→资产预期收益↓→外国直接投资↓。

2.短期资本流动渠道。以东道国货币升值为例。东道国货币升值,对该货币进一步升值的预期增加,持有东道国的金融或实物资产有利可图,大量短期资本流入,中央银行投放更多货币,国内资金供给增加,利率下降,跨国公司资金使用成本减少,资产预期收益率上升,外国直接投资流入增加,即:本币升值→升值预期↑→短期资本流入↑→本币供给↑→利率↓→资产预期收益率↑→外国直接投资↑。

3.资产转换渠道。以东道国货币升值为例。东道国货币升值,汇率进一步升值的预期增加,投资者大量卖出外币资产,买入本币资产,本币资产需求增加,本币供给增加,利率下降,外商在东道国的预期投资收益增加,外国直接投资流入上升,即:本币升值→升值预期↑→短期资本流入→本币的货币供给↑→利率↓→资产预期收益率↑→国际直接投资↑。

(二)价格传导机制

价格机制是指汇率变动通过价格来影响外国直接投资,包括基于一价定律的汇率传导机制、基于汇率的价格传递效应(Exchange Rate Pass Through,ERPT理论)的汇率传导机制。

一价定律认为,同一种商品价格用同一种货币表示时是相同的,汇率变动会引起进出口价格同比例变动。从出口价格看,如果一价定律成立,国内货币贬值将同比例地降低用外国货币表示的出口商品价格。但由于一价定律的假设与现实有较大出入,因此汇率通过价格传导对国际直接投资的影响是不完全的。

基于ERPT理论的汇率传导机制指汇率变动会影响国内外相对价格、不同部门的投资收益与成本,从而影响国际直接投资。汇率变动对一国物价水平有重要影响,但对不同价格指标的影响机制和效果不同。一般来讲,由于价格刚性,汇率变动后,一系列价格调整需要一定时间才能完成:汇率变动首先影响进出口价格,其次是国内生产价格,最后影响国内消费价格,即汇率的进出口价格传递速度要远远大于汇率的国内消费价格传递速度。因此,汇率变动会通过不同价格指数传导来影响国际直接投资规模。

汇率变动通过价格传导机制对国际直接投资的影响,包括直接价格传导机制与间接价格传导机制。前者通过汇率变动引起进出口价格变动,影响外国直接投资;后者通过汇率变动引起除进出口价格以外的包括但不限于消费者价格、生产者价格等一般物价水平,影响外国直接投资。

汇率变动对外国直接投资的价格传导机制通过进口商品价格、出口商品价格和工资三种渠道进行传导。

1.进口商品价格渠道。首先,从进口原材料价格来看,以东道国货币贬值为例。本币贬值,进口原材料的价格上升,生产成本上升,最终产品价格上涨,国内物价水平上涨,实际利率下降,借贷资本供不应求,实际利率下降,名义利率上升,投资预期收益率降低,外国直接投资减少,即:本币贬值→进口原材料价格↑→生产成本↑→最终产品价格↑→国内物价水平↑→实际利率↓→借贷资本供不应求→名义利率↑→投资预期收益率↓→外国直接投资↓。其次,从进口替代品价格来看,以东道国货币贬值为例。本币贬值,进口商品的价格上升,进口替代品的价格随之上升,国内物价水平上升,实际利率下降,借贷资本供不应求,实际利率下降,名义利率上升,投资预期收益率降低,外国直接投资减少,即:本币贬值→进口商品价格↑→进口替代品价格↑→国内物价水平↑→实际利率↓→借贷资本供不应求→名义利率↑→投资预期收益率↓→国际直接投资↓。

2.出口商品价格渠道。以东道国货币贬值为例。本币贬值,出口商品价格下降,出口增加,国内商品供不应求,国内物价水平上涨,实际利率下降,借贷资本供不应求,实际利率下降,名义利率上升,投资预期收益率降低,外国直接投资减少,即:本币贬值→出口商品价格↓→出口↑→国内商品供不应求→国内物价水平↑→实际利率↓→借贷资本供不应求→名义利率↑→投资预期收益率↓→国际直接投资↓。

3、工资渠道。以东道国货币贬值为例。本币贬值,居民生活费用增加,实际工资下降,名义工资增加,企业的生产成本和居民生活费用增加,国内物价水平上涨,为抑制通胀,利率提高,投资预期收益率降低,外国直接投资下降,即:本币贬值→居民生活费用↑→实际工资↓→名义工资↑→国内物价↑→通货膨胀→利率↑→投资预期收益率↓→国际直接投资↓。

二、人民币汇率波动与国际直接投资的现实分析

本文选取1983~2012年中国FDI与人民币对美元名义汇率的年度数据,按我国汇率制度改革的阶段,将分析范围划分为 1983~1993 年、1994~2004 年、2005~2012 年三个阶段。由于1994~2004年与2005~2012年两个阶段的特点均是人民币升值,FDI上升,因此,本文将从 1983~1993年与 1994~2012年两个阶段进行分析。

表1:1983~2012年FDI与人民币对美元汇率

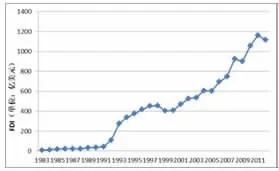

图 1:1983~2012 年 FDI数量变化图

图2:1983~2012年人民币名义汇率变化图

(一)1983~1993 年:人民币持续贬值,FDI逐步增长

1983~1993年间,人民币贬值,FDI逐步增加,与外汇储备渠道的理论分析相符,即本币贬值——外汇储备增加——FDI增加。主要原因是:首先,1994年前,我国采取官方汇率与外汇市场调剂价并存的双重汇率,以提高企业出口创汇能力,积累外汇资金。其次,改革开放初期,我国采取积极的引进外资战略,增加了外汇储备。最后,这一阶段的FDI主要是以出口导向型和劳动密集型的加工贸易为主,人民币贬值,有利于促进出口,增加外汇储备。

但这一阶段的FDI流入与人民币汇率的关系与短期资本流动渠道、资产转换渠道、进口商品价格渠道、出口商品价格渠道和工资渠道的理论分析不相符合。主要原因有:第一,1994年前,我国资本市场管制较严,汇率变动很难通过短期资本流动和资产转换渠道来影响国内利率,进而影响FDI。第二,1994年前,非市场化的人民币汇率对进出口商品的价格、进而对利率和FDI的影响较小。第三,1994年前,我国对外开放程度较低,国内居民对外国商品的需求数量较少,且刚性较低,汇率变动很难通过影响居民的生活费用来影响工资,因此工资渠道就难以发挥作用。

总之,1983~1993年间,我国鼓励引进外资、积累外汇的政策使汇率对外汇传导的外汇储备渠道得以发挥作用;但在此期间非市场化的人民币汇率不能影响进出口商品价格和工资水平,从而不能影响FDI。

(二)1994~2012 年:人民币不断升值,FDI大幅增加

1994~2012年间,人民币持续升值,FDI大幅增加,这与短期资本流动渠道、资产转换渠道、进口商品价格渠道、出口商品价格渠道、工资渠道的理论分析相符合,这说明,在此期间,我国资本市场有所发展、汇率市场化改革不断推进、国内居民对外国商品的需求增加。

但这一阶段的人民币汇率与FDI流入和外汇储备渠道的理论分析不符合,即人民币不断升值,外汇储备不但没有减少,反而大幅增加,从而FDI流入大幅上升。FDI流入大幅增加的根本原因是外汇储备的大幅增加。影响外汇储备大幅增加的主要原因有:

1.外需导向型的经济发展战略。长期以来,我国实行外需导向型的经济发展战略,对外贸易持续快速增长,经常项目顺差不断扩大,导致外汇储备大量增加。

2.经常项目和资本项目的双顺差。第一,1994年以来,我国储蓄率一直高于投资率,存在储蓄—投资缺口。储蓄大于投资导致我国贸易顺差不断扩大,外汇储备持续增加。而且投资和消费失衡导致产能过剩,在国内消费不足的环境下过剩的产能不能得到有效释放,只能依赖扩大出口,从而外汇储备增加。第二,我国的劳动力资源优势和市场潜能,宏观经济环境的健康发展,以及我国对外资的各种超国民待遇,外国直接投资加速膨胀。第三,我国资本项目实行“宽进严出”,资金流入大于流出,资本项目出现大量盈余。第四,人民币巨大的升值潜力和境内本外币存款利差,吸引了大量国际资本进入我国。

3.人民币汇率形成机制市场化程度不高。首先,结售汇制度。1994年人民币汇率并轨后,我国实行银行强制结售汇制度。作为外汇市场唯一的外汇需求者,在外汇供给超过需求的背景下,中央银行买入多余外币,形成了外汇储备。2008年,我国开始实行强制结售汇制度向意愿结售汇制度改革。但企业和个人留有外汇的意愿不强,结汇远多于售汇,外汇储备剧增。其次,汇率双向浮动幅度不大。1994年,我国实行汇率并轨,建立了以市场供求为基础的、单一的、有管理的浮动汇率制度,但人民币汇率基本保持稳定,为维持汇率稳定,中央银行在外汇市场上购买外汇,外汇储备增加。2005年7月21日,我国实行以市场供求为基础、参考“一篮子货币”进行调节、有管理的浮动汇率制度,由于人民币存在单边升值预期,外资以各种渠道进入我国套利保值,导致外汇储备大幅增加。

值得注意的是,1994~2012年期间,有三个反常的阶段,即人民币汇率升值,流入我国的FDI减少。

1)199 9~2000年:1999年和 2000年人民币较 1998年均处于升值状态,但流入我国的FDI均低于1998年的水平。这主要是1997年亚洲金融危机引起的。1997年亚洲金融危机中,亚洲各国的货币大幅贬值,因此外界对于人民币的贬值预期增加,导致部分外资撤离中国。从1998~2000年我国FDI与人民币汇率的相关系数为-0.36429也可以看出,这段期间内FDI与人民币汇率的相关性很低。

2)200 9年人民币升值,流入我国的FDI却有所减少,主要原因有:第一,国际金融危机中,我国经济下行,导致部分外资撤出中国。第二,2008年我国实行“稳增长,调结构”的经济发展战略,对我国引进外资的结构和数量产生一定影响,导致外资流入有所减少。2009年我国FDI与人民币汇率的相关系数为-0.09872,可知在这期间FDI与人民币汇率的相关性仍然很低,但较1998~2000年有所提高。

3)201 2年随着人民币升值,流入我国的FDI却有小幅下滑。这主要是由于“稳增长,调结构”的经济发展战略,进一步促进了我国的外资引进由数量型向质量型转变,导致2012年流入我国的外资有所下降。

总之,1994~2012年间,1994年汇率并轨后,人民币汇率形成机制市场化程度逐渐提高,汇率的价格传导机制得以发挥作用。但在此期间,我国 “双顺差”导致外汇储备过度增长,外汇储备渠道不能有效传导汇率对FDI的影响。

三、政策建议

以上分析可以看出,1994~2012年间,汇率变动对FDI的影响不符合外汇储备渠道的理论分析。针对上述问题,必须解决“双顺差”导致的外汇储备过度增长的问题。

(一)转变外需导向型的经济发展方式,积极扩大内需。首先,经济发展方式由主要依靠投资、出口拉动向依靠消费、投资、出口协调拉动转变;由主要依靠第二产业带动向依靠第一、二、三产业协同带动转变;由主要依靠物质资源消耗向主要依靠科技进步、劳动者素质提高、管理创新转变。其次,采取有效措施扩大内需、促进消费。加大财政在社会保障、教育、卫生医疗等公共产品和服务上的投入,健全社会保障体系、医疗体系;综合运用财政、税收、信贷、价格等经济杠杆手段,扩大就业,提高居民收入;进一步完善收入分配制度,缩小贫富差距,适当降低政府和企业在整个国民收入中的比重,增加中低收入者收入;加快国内金融市场、投融资体制改革的进程与力度,以促使国内储蓄更加迅速有效地转化为国内投资。

(二)实施“进出平衡”的外贸政策,实现经常项目平衡。首先,限制主要依赖于价格竞争的高物耗、高污染、高能耗的初级产品出口,鼓励高技术、节约型、高附加值产品的出口,支持自主知识产权和品牌产品出口,依靠科技进步提高出口产品的竞争力。逐步从资源密集型与劳动密集型制成品出口向资本密集型与技术密集型制成品出口转变。加快加工贸易升级转型,提高加工贸易的产业层次和加工深度。其次,积极扩大进口。放松关税配额,减少许可证等非关税进口壁垒,优化进口商品结构,鼓励先进技术、重要原材料、关键设备进口和重要物资的国家储备进口,建立健全进口促进机制。

(三)健全外资政策,实现资本项目平衡。首先,引导外资流向第一、三产业、基础设施、基础产业、高新技术产业等急需重点发展的行业和领域,鼓励加工贸易向有条件的中西部地区转移,优化产业结构,使其发挥促进产业结构升级的作用。其次,地方政府应按照国家的产业政策和地区发展战略,加强对外资的引导,规范招商引资行为,严格控制技术档次低、土地资源占用多、高耗能、高污染的外资项目,积极引导外资由数量型向质量型转变。第三,取消对外资的土地、税收优惠政策,取消外资的“超国民待遇”,确保引入的外资能带来更先进的技术和管理手段,使其更好地带动国内整体产业价值链的提升。

(四)稳步推进人民币汇率形成机制改革。首先,建立中央银行、商业银行、企业、居民个人等多个外汇蓄水池,实现“藏汇于民”、“藏汇于企”,逐步从强制结售汇过渡到真正意义上的自愿结售汇。其次,进一步扩大人民币汇率的浮动区间,及时调整货币篮子的币种及其权重。第三,减少货币当局在外汇市场上的干预,尽快实现市场化的人民币汇率形成机制。第四,进一步健全和完善人民币外汇市场,培育更多的交易主体、开发多元化的交易品种和市场化的交易方式,构建多层次的市场结构,扩大交易规模,生成合理的市场汇率。最后,加快推进利率市场化改革,实现利率市场化,在汇率和利率政策配合中建立起灵活的反应机制,实现经济的内外均衡。

(注:本文系武汉大学战略管理研究院2013年大学生课题研究项目“汇率变动对我国货币政策的影响的研究”的研究成果之一)

[1]唐建伟.我国国际收支顺差分析——现状、原因及影响[J].国际贸易,2007,(5).

[2]徐少强,焦武.储蓄大于投资与中国国际收支持续双顺差[J].财经科学,2007,(9).

[3]王远鸿.中国经济内外部平衡问题分析[J].经济理论与经济管理,2007,(10).

[4]马翔.汇率变动对国际直接投资的影响研究[M].2011,(10).

[5]陶士贵,眭佩佩.资本管制、结售制度与资源配置效率:透视中国外汇储备[J].改革,2011,(11).

[6]韩骏.中国国际收支不平衡、巨额“双顺差”及解决路径[J].南方金融,2011,(12).