跨国公司新战略

○ 文/张 蕤

●尽管“北极熊”频频抗议,但包括壳牌在内的国际石油公司进驻北极开采油气资源已是大势所趋。 供图/CFP

面对严峻的经济形势,跨国石油公司调整资源战略,围绕重点领域构建下一代核心业务,持续优化现有业务结构与布局,加强安全和风险管理,实现卓越运营。

2012年, 全球宏观政治经济形势严峻而又复杂多变,油气行业发展环境继续发生着深刻变化,国际大石油公司面对一系列挑战,确立了“建设下一代核心业务,实现新一轮增长”的战略目标,继续坚持“抓大资源、做大项目”的发展思路,不断加强战略管理与调整,积极应对。具体采取了下面四项措施:一是调整资源战略,加强勘探回归有机增长之路。二是以重大油气项目为支柱,依托优势技术、围绕重点领域构建下一代核心业务。三是坚持“优胜劣汰”的资产优化战略,持续优化现有业务结构与布局。四是加强安全和风险管理,借助先进的信息化手段和技术提升管理质量,实现卓越运营。

调整资源战略,回归有机发展之路

油气资源是石油公司持续发展的根基。在充实资源基础的过程中,国际大石油公司始终秉持“抓大资源”的原则,立足于全球资源潜力最大的油气盆地,力争获得规模大、质量优、前景好、回报高的资源。但在新的发展环境中,可获得的优质资源远不如以前丰富,国家石油公司的兴起及海外发展需求又加剧了上游领域的竞争。这使得国际大石油公司越来越难以通过更多的战略收购获得显著的增长。另外,国际油价的持续高企及未来维持高位的预期也提高了国际大石油公司的勘探积极性。在此背景下,国际大石油公司开始回归有机增长之路,重拾对油气勘探的热情,寻求以有机增长结合战略收购的模式充实资源基础。

近几年国际大石油公司对勘探的重视明显增强。壳牌的勘探投资2005年开始增长,近两年的增幅均达到或超过30%,2012年预算达50亿美元。道达尔2012年的勘探投资预算比上年增长20%,达25亿美元。2013~2014年,该公司将在23个拥有巨大油气潜力的地区进行勘探,2013年在高潜力区的勘探井数将比2009年增长近3倍。

当前,国际大石油公司的勘探战略更多地着眼于资源潜力大、回报高的前沿区尤其是深水。例如,2010年以来道达尔获得的新勘探区中49%为前沿区,进入了12个新的国家或地区。近两年,阿纳达科和埃尼在东非获得的大型天然气发现,吸引国际大石油公司纷纷进入东非海域。目前埃克森美孚、道达尔和壳牌均持有东非油气区块的股份。2012年,埃克森美孚与挪威国家石油公司在东非持股区块上获得了两个合计资源量达8万亿立方英尺的天然气发现。在拉美,尽管法属圭亚那、圭亚那和苏里南三国所属海域只有Zaedyus一个大型发现,但国际大石油公司已开始涉足该地区,进行布局。

2012年,壳牌成为Zaedyus发现所在区块的作业者,合作者包括道达尔;雪佛龙收购了科斯莫斯能源公司在苏里南两个海上区块50%的股份;埃克森美孚和壳牌合作在圭亚那海上拥有了许可证面积达1700万英亩的区块。资源潜力巨大的黑海和北极海域也受到关注。2012年,埃克森美孚与俄罗斯石油公司签署协议,将合作勘探开发北冰洋喀拉海地区和黑海海域。壳牌已为探索北极油气资源开发投入了数十亿美元。2012年其勘探美国所属楚科奇海域的计划终于获得政府批准,预计2013年开始钻井。

扩大非常规油气业务基础是另一个勘探重点。国际大石油公司一方面通过勘探推进北美的非常规油气业务,另一方面积极在全球寻找发展机会,目前非常规油气勘探活动已遍及全球五大洲。经过几年的努力,壳牌在中国页岩气开发方面取得进展,2012年签署了中国第一份页岩气产量分成合同,随后在四川打出了一口日产量达43万立方米的测试井。这是目前中国日测试产量最高的页岩气井。壳牌计划未来每年在中国上游领域至少投资10亿美元。在阿根廷页岩气资源丰富的Neuquen盆地,埃克森美孚拥有80万英亩的区块并正在从事勘探。雪佛龙则计划与YPF合作在该盆地勘探页岩气。此外,国际大石油公司还进入欧洲的俄罗斯、乌克兰、保加利亚、罗马尼亚、波兰和土耳其,非洲的南非,大洋洲的澳大利亚等国从事非常规油气勘探。

近年来,为获得发展先机,国际大石油公司开始尝试进入一些资源潜力巨大但政治风险较高的地区。在伊拉克中央政府不允许外国石油公司在库尔德地区从事油气活动的背景下,2011年一向以稳健著称的埃克森美孚与库尔德地方政府签订了油气勘探协议,成为第一家投资库尔德地区的国际大石油公司。2012年雪佛龙、道达尔等公司也先后购买了库尔德地区的勘探区块股份。利比亚局势尚未完全稳定,BP、道达尔、埃尼等公司已宣布重返该国展开勘探活动。

构建多样化的下一代核心业务

以“大资源”为保障,国际大石油公司进而通过重点开发大项目将资源基础转化成未来的盈利点和增长点,构筑下一代核心业务。这些大项目是经过严格筛选和不断优化后形成的,不仅与公司战略高度契合,而且规模大、投资高、具有很好的营利能力,很多是长生命周期项目。例如2012~2016年雪佛龙计划投产的大项目平均产能为10.6万桶油当量/日,项目平均投资为64亿美元,投资额达到或超过10亿美元的项目占86%。BP2012~2014年投产的新项目的平均桶油利润将是现有项目的两倍。这些大项目建成投产后,将强化国际大石油公司的竞争优势,带来新的产量和充足的现金流,逐渐形成一个较长的稳产期,为构筑下一代核心业务提供有力支撑。

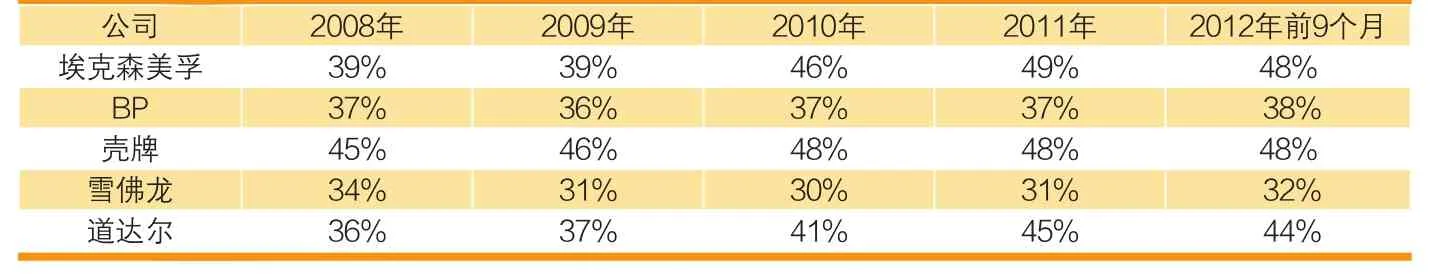

表1 2008-2012年国际大石油公司天然气产量占比变化

近些年,国际大石油公司认识到仅靠开发传统油气项目难以保证可持续发展,未来增长必须依托优势技术、开发类型更加多样化的有价值有前景的项目。在此背景下,国际大石油公司资源基础多样化的特征越来越明显,支撑其未来发展的重大项目类型也越来越多,通常包括常规油气、LNG、深水、非常规气(页岩气、致密气、煤层气等)、非常规油(页岩油、致密油、重油/油砂)、高含硫油/气等。非传统油气项目所占比重远高于传统油气项目,其中LNG、深水、非常规油气已成为国际大石油公司的重点发展领域。

国际大石油公司下一代核心业务的建设现已取得一定成效。以埃克森美孚为例,目前该公司拥有一个储备丰富、有序接替、滚动开发的重大项目序列,其中包括120多个项目,涉及的资源量达230亿桶油当量。2012~2016年计划投产的重大项目将带来100万桶油当量/日左右的新增产量。在这个项目储备库中,长生命周期项目的比例不断提高。2011年长生命周期项目提供的产量占埃克森美孚油气总产量的40%左右,2015年这一比例将提高到50%。这些重大项目将帮助埃克森美孚在油砂、LNG、北美页岩气等领域建立竞争优势,促进其可持续发展。

值得一提的是,由于看好天然气的广阔发展前景,国际大石油公司的上游业务正逐渐从过去的以油为主向油气并举转变,发展天然气业务的力度不断加大。近些年来各公司上游油气产量中天然气所占比例不断提高(见表1),2012年壳牌和埃克森美孚天然气在油气产量中的比例都接近50%。

改善现有业务结构与布局

进入新世纪,国际大石油公司认识到其现有业务普遍存在着资产老化、质量下降、一体化程度有待提高、设备装置灵活性差、地域分布不能适应行业新形势变化等问题。这导致其增长停滞、营利能力下降,不仅实现盈亏平衡所需的油价越来越高,而且在高油价下也难以获得令人满意的利润、现金流和回报率。为了改善这种状况,国际大石油公司积极实施资产管理和优化调整,一方面大量剥离低效、低增长和非核心资产,另一方面积极吸纳战略资产,强化优势业务,加强战略区布局。在此过程中,国际大石油公司注意把握高油价及国家石油公司积极进行海外扩张收购的良好时机,获得了高额的资产出售收入。通过资产优化战略,国际大石油公司实现了改善现有资产基础、优化业务结构和地域布局、提高资金使用效率、改善盈利、为未来发展积累资金的多重目的。近年来,国际大石油公司资产出售收入和收购支出见表2。

为了提升上游资产质量,国际大石油公司一方面及时剥离成熟资产或位于高风险区、非战略区的资产。例如,2009~2011年壳牌剥离了超过80亿美元的非战略资产或处于生产后期的上游资产,减少产量约12万桶油当量/日。2012年国际大石油公司继续这种剥离,如BP以55.5亿美元出售了墨西哥湾的5处资产,道达尔计划2012~2014年出售150亿~200亿美元的资产(主要来自上游)。

国际大石油公司积极围绕深水、LNG、非常规油气等战略领域展开收购,达到提高产储量、扩大优势业务、捕捉新发展机会的目的。由于近几年北美气价持续低迷,同时页岩油展现出广阔的发展前景,因此国际大石油公司在北美的收购重点开始向致密油和富含液态烃的页岩资产转移。2012年,埃克森美孚先后收购了美国丹伯里资源公司的页岩油资产和在加拿大拥有大面积富含液态烃页岩区块的Celtic公司,合计收购金额47亿美元。壳牌斥资19.4亿美元收购了美国富含液态烃的页岩区块,雪佛龙也收购了美国的非常规页岩开采权。

表2 国际大石油公司资产出售收入和收购支出

表3 国际大石油公司在北美、中东和亚太地区部分新建、改扩建及计划建设的下游项目

2012年,BP对俄罗斯资产进行了重大调整,将在TNK-BP中持有的50%股份出售给俄罗斯石油公司,以此换得俄罗斯石油公司近20%的股份和123亿美元现金。TNK-BP成立于2003年。BP最初投资80亿美元,目前已累计获利近380亿美元。尽管这种调整将使BP失去一个产储量、净利润和经营现金流的重要来源,却有利于BP在俄罗斯的长远发展,未来有可能因此而获得直接参与开发俄罗斯北极资源的机会。

国际大石油公司调整下游资产的目的是提高效益、改善资产质量、优化地域布局。过去几年国际大石油公司在欧美、非洲、拉美以及亚太地区OECD国家剥离了大量低效和非核心的下游资产。2012年这种剥离仍在持续。例如,埃克森美孚以59亿美元的价格出售了其在日本的下游资产(包括化工),BP以50亿美元的价格出售了其在美国的得州炼厂和卡尔森炼厂。

●提升下游业务效益,是包括道达尔在内众多石油公司的战略选择。 供图/东方IC

与此同时,国际大石油公司有选择性地对下游业务进行投资。一是持续对战略性资产进行升级改造。2012年道达尔计划以六个核心下游资产为基础,通过提高一体化程度在全球范围打造六个下游生产平台,提升下游业务效益。埃克森美孚、壳牌、BP继续投资完成对新加坡、美国等地重点炼厂或石化项目的改扩建工程。二是积极在中东、北美和亚太进行战略布局(见表3)。在中东,国际大石油公司利用成本优势合资建设大型石化项目,如2012年埃克森美孚计划在沙特建设一个世界级的合成橡胶项目。在北美,页岩气革命带来的廉价天然气使美国石化行业焕发了新的生机,埃克森美孚、壳牌、雪佛龙菲利普斯等国际大石油公司及一些大型石化公司纷纷计划增加投资、扩大在美乙烯等产品的产能。在市场前景广阔的亚太地区,国际大石油公司在中国、新加坡、印度等国正致力于扩大中下游业务,其中中国是发展重点。目前国际大石油公司在中国的油气业务已全面展开并向纵深发展,初步形成了覆盖上中下游的较完整产业链。在中下游领域,近些年国际大石油公司在华不断提高炼化产能,扩大成品油零售网络,加强润滑油、醋酸、PTA等有竞争优势的高盈利炼化产品业务。其迅猛的发展势头与其在欧美非的收缩态势形成了鲜明对比。此外,为了更好地支持在华业务,国际大石油公司还纷纷在中国建立研发中心。例如2012年壳牌将三个技术部门—全球气化业务部、壳牌全球非常规气与煤层气中心、全球润滑油技术中心之一都搬到了中国。

提升信息化水平,追求卓越运营

2010年的墨西哥湾漏油事故给油气行业敲响了警钟,国际大石油公司更加重视安全和风险管理,并将其作为战略发布中一项必不可少的内容。埃克森美孚将安全和风险管理视为公司业务顺利发展的基石之一。事故后的BP为避免重蹈覆辙,更是以调整组织机构和完善管理机制为保障,全面深化安全和风险管理。首先,BP对上游板块的组织机构进行了20年来最大的改变,由过去的地区分权管理变为专业化管理,成立了勘探、开发和生产三个独立部门以及一个负责统一协调的综合战略部。勘探部负责获取、勘探和评价资源。开发部负责井的作业(钻井和完井)以及上游重大项目开发,由全球油井机构和全球项目机构组成。生产部负责油气田的生产经营,包括采油、油气集输和处理等。各部门以地区为单位进行组织管理,地区总裁对部门总裁负责,部门总裁对公司总裁负责。综合战略部负责部门间的生产协调与优化,同时还负责与集团层面的财务、采购、供应链、人力资源、技术和信息部的协调工作。其次,BP成立了一个新的安全部门—安全和运营风险部,由公司总裁直接领导,全面负责公司的安全,必要时有权干预生产和经营活动。

国际大石油公司还非常重视借助先进的信息技术提升管理质量、实现卓越运营。例如,BP的全球数据中心可提供包括监控、备份、恢复、站点管理及维护等功能在内的全程数据服务,通过云计算实现标准化管理和外包服务,从而快速降低成本,增强服务的可持续性,确保创新技术的有效推广应用。雪佛龙利用先进的网络和信息技术,对每天在生产经营过程中出现的大量数据善加利用,达到提升管理效率和水平的目的。该公司通过将5万台桌面系统与1800个公司站点相连,消除了炼油、销售、运输等下游业务系统中存在的重复流程和系统,每年因此而节省5000万美元,过去4年已获得净现值约2亿美元的回报。