中国股市与欧美股市的相关性研究

沈冰 郭粤 向丰

摘 要:为了分析次贷危机和欧债危机期间欧美股市对中国股市的影响,利用相关数据,对中国股市与欧美股市的相关性进行研究,并分析它们之间的长期均衡关系和短期波动之间的联动性。研究表明,在两次危机期间,中国股市与欧美股市的相关性在逐步加强,中国股市的开盘价比收盘价更易受到欧美股市的冲击,且美国股市对中国股市的冲击远远大于德国股市。

关键词:中国股市;欧美股市;股票市场;次贷危机;欧债危机;金融危机

中图分类号: F830.91 文献标志码: A 文章编号:16720539(2013)06004707

随着世界经济的全球化发展,金融领域的跨国活动也日益深入。金融全球化不仅成为世界经济发展最为关键的一个环节,同时也成为最为敏感的一个环节。作为金融市场最具代表性的各国股票市场之间波动的相关性也越来越受到学术界的关注。国外学者对于这方面的研究起步较早,他们在20世纪80年代就开始了相关研究。Wadhwani和King等(1987)通过实证研究发现,美国1980年到1982年的经济危机导致其股票市场崩盘的同时,美国与日本、英国股票市场之间的相关性显著增加[1]。McQueen等(1993)研究发现,各国股票市场波动的相关性来源于某些重要宏观经济变量的变动,即其股票市场的相关性反映了其经济基本面[2]。Solnik等(1995)研究发现,不仅在危机阶段,在股票市场震荡时期,国际股票市场之间的相关性也在逐渐加强[3]。Contessi(2010)則基于经济基础假说,认为欧盟的发展和欧债危机的产生使得欧洲各国股票市场之间相关性显著加强,欧洲各国经济结构不断趋同[4]。

近年来,国内学者也开始对中国股市与国际股市之间的相关性及联动性进行研究,并取得了一定的研究成果。张福和赵华(2004)研究了从1996年2月到2002年12月上证指数和标准普尔指数的日收盘价,发现中美股市之间并不存在长期均衡关系[5]。韩非和肖辉(2005)把上证A股指数和标准普尔500指数的收益率作为考察对象进行研究,研究表明,中国股市与美国股市的相关性很弱,中国股市收盘对美国股市收盘的影响较小,而美国股市收盘对中国股市的开盘几乎没有影响[6]。方建武等(2010)研究发现,在全球金融危机期间,美国股市对中国股市有单方向影响,并且影响有一定持续性,但长期看来,两国股市不存在协整关系[7]。张兵等(2010)以2001年12月12日到2009年1月23日上证指数与道琼斯指数的日交易数据为样本,分阶段检验了中美股市之间的联动性,得出了中国股市与美国股市之间不存在长期均衡关系,中国股市对美国股市的引导作用很弱,而美国股市对中国股市的波动溢出不断增强[8]。周佰成等(2011)对中国上海、香港与美国股市波动率进行了动态相关性分析,结果表明,上海股市与香港股市的相关性最大,而与美国股市的相关性最小;不同市场走势下波动率对相关性具有非对称的影响,并对此进行了定量刻画和定性分析[9]。

总体来说,国内外学者对各国股票市场相关性的研究大都没有考虑经济运行状况,很少专门研究经济处于危机期间各国股票市场的相关性。鉴于此,本文以次贷危机和欧债危机为界,分三个阶段对中国股市、欧洲股市和美国股市进行相关性分析,以研究中国股市与欧美股市在危机期间的相关性如何?是否存在长期的均衡关系?欧美股市对中国股市的开盘价和收盘价的影响是否存在差异?并探讨其中的原因。

一、研究数据的选取和统计分析

(一)研究数据的选取

由于中国股市一般以上证A股指数(SH)为研究对象,美国股市以道琼斯工业指数(DJI)为代表,欧洲股市以德国GDAX指数(GAX)为代表,因此,为了研究美国次贷危机和欧债危机期间中国股市与欧美股市之间的相关性,本文选取从2007年10月17日到2012年12月31日期间这三种指数的开盘价和收盘价,剔除不重叠的交易日数据。本文按照次贷危机和欧债危机的发生,划分了三个阶段,第一阶段从2007年10月17日到2008年11月3日。由于2007年9月美国次贷危机全面爆发,并迅速演变成为全球性的金融危机而席卷全球证券市场,几乎在同一时间,各国股市以连续暴跌结束了之前的上升趋势,反转进入大幅下降趋势。我国股票市场也深受影响,上证指数于2007年10月16日创下历史新高之后,迅速下跌,进入了长达一年多的下降趋势,最大跌幅超过70%,德国GDAX指数和美国道琼斯指数也分别下跌了近50%和40%。第二阶段从2008年11月4日到2009年12月8日。由于各国出台了不同程度的救市措施,使得世界各国经济进入了恢复阶段,各国股市都有不同程度的恢复性上涨。第三阶段从2009年12月9日到2012年12月31日。由于欧债危机的发生并持续进行,在这一阶段德国GDAX指数和美国道琼斯指数以震荡为主,而上证A股指数却又进入了长达两年的下降通道,最大跌幅超过40%。本文所选取的数据来源于国泰安(CSMAR),使用的软件有SPSS17.0、Eviews 6.0。

由于中国与欧美之间存在较大的时差,使得同一交易日内各国股票市场的交易时间存在较大差异:上证A股收盘之后,德国股市才开盘;而在德国股市将要收盘之时,美国股市才开盘。因而, A股当日收盘价可能会影响到当日德国GDAX股指(GAX)和美国道琼斯指数(DJI)的开盘价,而A股当日开盘价和收盘价也可能会受到德国GDAX股指(GAX)和美国道琼斯指数(DJI)昨日收盘价的影响。本文的收盘收益率用RC表示,即RC=LN(第t日收盘价)-LN(第t日开盘价),开盘收益率用RO表示,即RO=LN(第t日开盘价)-LN(第t-1日收盘价)。

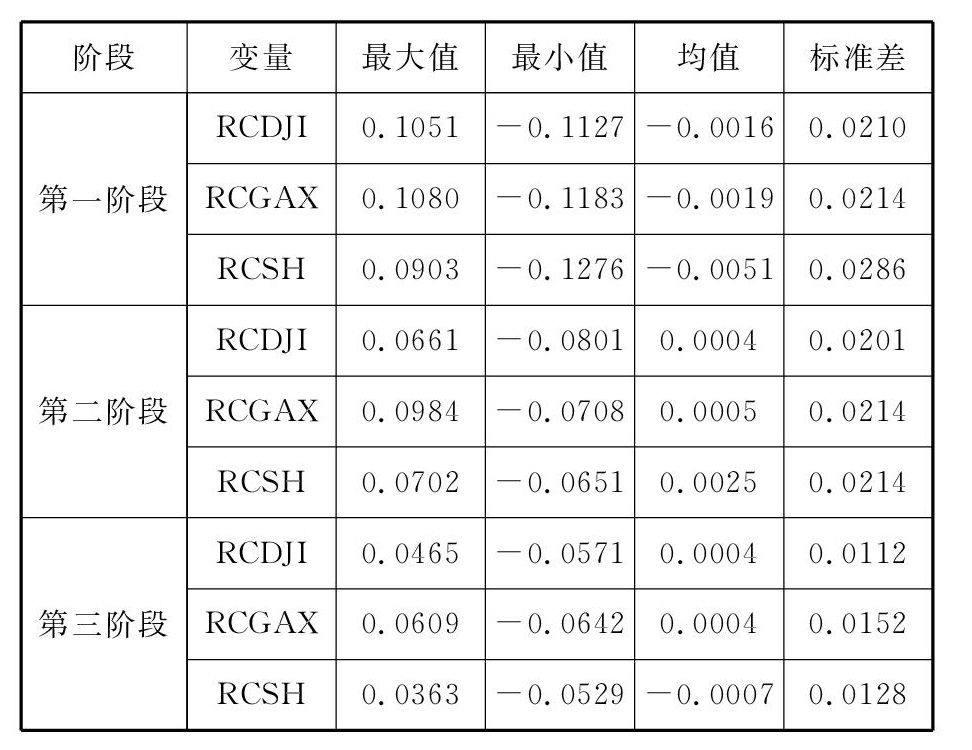

(二)描述性统计分析

为了对比中国股市与欧美股市在三个阶段的不同表现,本文分别对美国道琼斯指数收盘收益率(RCDJI)、德国GDAX指数收盘收益率(RCGAX)和中国上证A股收盘收益率(RCSH)进行描述性统计,统计结果见表1。在第一个阶段,三种指数的平均收益率都为负,处于次贷危机中心的美国股市的跌幅最小,而中国股市的跌幅最大,主要原因可能是美国股市比较成熟,对危机的处置措施比较有效,而中国股市在之前泡沫过大,泡沫的破灭造成了大幅的下跌。在第二个阶段,三种指数的平均收益率都为正,中国股市的表现最佳,主要原因是中国股市前期跌幅过大和大幅反弹的结果。在第三个阶段,欧美股市的平均收益率都为正,而中国股市的平均收益率却为负,这个统计结果有些意外,可能是由于中国经济处于下滑时期及金融制度环境不佳有关。

表1 描述性统计

阶段变量最大值最小值均值标准差

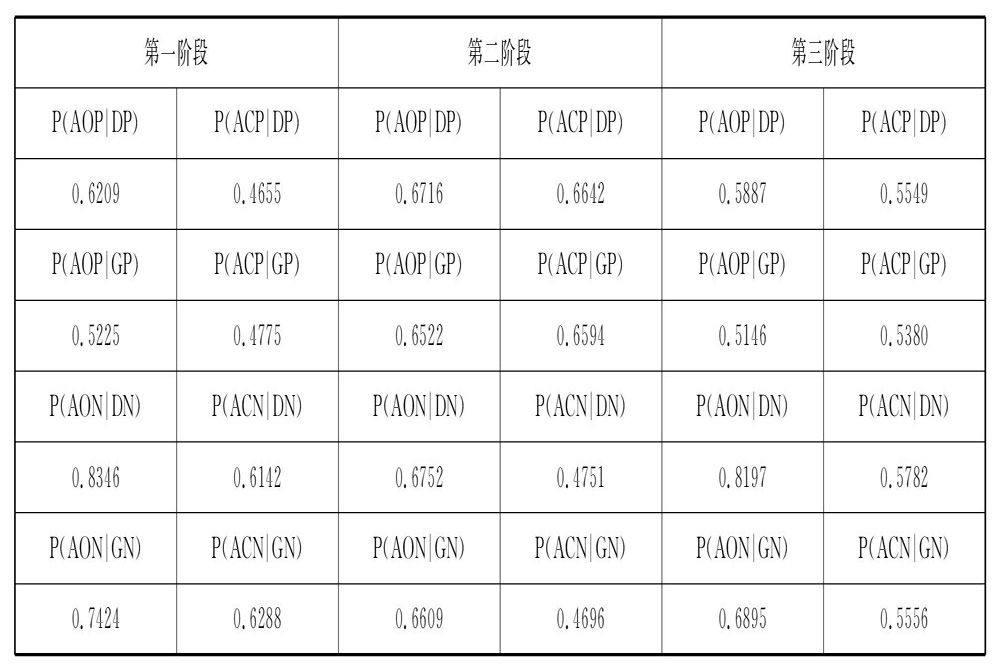

(三)条件概率统计分析

由于中国股市与欧美股市的交易时间存在差异,使得欧洲股市和美国股市上一个交易日的收盘价会影响到中国股市当日的开盘价和收盘价。这样,使用条件概率就可以看出欧美股市在上一个交易日收盘上涨(或下跌)时上证指数当日开盘(或收盘)跟涨(或跟跌)的概率,从中发现中国股市受欧美股市影响的程度,见表2。总体来说,中国股市的开盘价比收盘价受欧美股市的影响更大一些,而美国股市对中国股市的影响又超过德国股市。具体来看,在第一阶段和第三阶段,中国股市与欧美股市都呈现出十分明显的跟跌不跟涨的现象,说明在危机阶段,市场投资情绪悲观,中国股市对来自欧美股市的利空因素更为敏感,而对于短暂性的利好消息比较迟钝,尤其在次贷危机阶段,中国股市对美国股市的跟跌现象更为明显。在第二阶段,中国股市与欧美股市跟涨跟跌的现象并不特别明显,呈现出一定的独立性,主要原因在于各国的经济恢复情况和刺激政策的不同,造成欧美股市对中国股市的影响没有危机阶段大。

表2 条件概率表

注:P(AOP|DP)、P(ACP|DP)分别表示美国股市上一个交易日收盘上涨时上证指数当日开盘和收盘上涨的条件概率; P(AOP|GP)、P(ACP|GP)分别表示德国股市上一个交易日收盘上涨时上证指数当日开盘和收盘上涨的条件概率; P(AON|DN)、P(ACP|GN)分别表示美国股市上一个交易日收盘下跌时上证指数当日开盘和收盘下跌的条件概率;P(AON|GN)、P(ACN|GN)分別表示德国股市上一个交易日收盘下跌时上证指数当日开盘和收盘下跌的条件概率。

二、实证分析

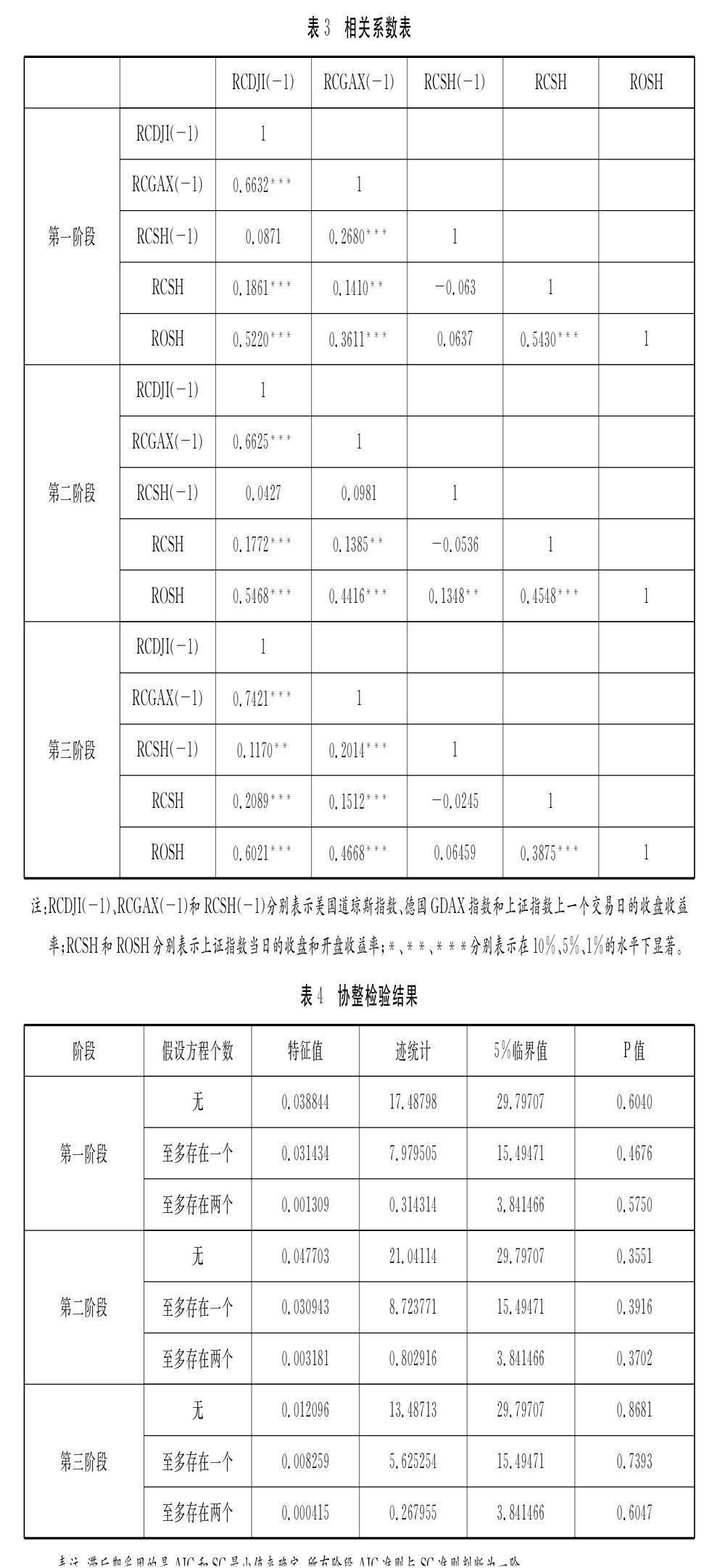

(一)相关系数分析

本文使用相关系数来分析不同股市之间的相关性,结果见表3。相关系数越大,表示两国股市之间的联动性越大。从表3可以看出,美国股市、德国股市上一个交易日的收盘收益率与中国股市当日开盘收益率的相关系数在三个阶段逐渐增加,说明它们之间的联动性随着时间的推进在加大。而美国股市和德国股市上一个交易日的收盘收益率与中国股市当日的收盘收益率的相关系数较小,且变化不大,表明其联动性不强且各阶段无明显变化,中国股市的收盘收益率相对独立。这也说明中国股市在开盘时容易受欧美股市的影响,但交易之后,国内因素对中国股市的影响更为显著。在各个阶段,美国股市上一个交易日的收盘收益率与中国股市当日开收盘收益率的相关系数都大于德国股市,说明美国股市对中国股市的影响大于德国股市,这与美国股市在全球金融市场中的权威地位有很大关系。

(二)协整检验

对中国上证A股指数与美国道琼斯指数、德国GDAX指数进行单位根检验,结果显示,这三种指数序列都是不平稳的,对它们的一阶差分后,发现三种指数的一阶差分都是平稳的,即它们的收盘收益率RCSH、RCDJI和RCGAX都是平稳的。因而,可以通过协整检验来考察中国股市与欧美股市指数之间是否存在长期稳定的关系。

本文采用Johansen的“极大似然估计法”进行协整检验,检验结果见表4。从表4可以看出,在三个阶段,中国股市与欧美股市之间均不存在协整关系,说明中国股市与欧美股市之间短期内虽然存在一定相关性,但却不存在长期的均衡关系。主要原因在于各国经济发展水平存在一定的差异,欧美发达国家经济增速缓慢,而中国经济却保持着高速发展的态势,并且各国在经济周期的不同阶段采用了不同的财政货币政策,使得各国的经济周期并不存在一致性。同时,中国股市起步较晚,在运行机制、监管制度等方面都不够完善,对外开放程度还不够高,使得中国股市与欧美股市之间还没有建立起长期的均衡关系。

表3 相关系数表

表4 协整检验结果

表注:滞后期采用的是AIC和SC最小值来确定,所有阶段AIC准则与SC准则判断为一阶。

(三) 方差分解

为了分析在短期内欧美股市对中国股市的影响程度,本文分别将上证指数的开盘收益率和收盘收益率进行方差分解,结果见表5。从表5可以看出,上证指数的开盘收益率(ROSH)的预测误差方差由自身的冲击解释力度最大,但在三个阶段存在一定的差异,自身的冲击在三个阶段逐步递减;其余的冲击则主要由美国道琼斯收盘收益率的新生冲击来解释,德国GDAX指数收盘收益率的新生冲击解释力度十分微弱。上证指数收盘收益率(RCSH)的预测误差方差绝大部分也是由其自身的冲击解释,美国道琼斯指数和德国GDAX指数收盘收益率的新生冲击解释力度都较弱,相对来说,美国股市的影响大于德国股市。可见,上证指数的开盘和收盘主要是受自身因素的影响,欧美股市的影响比较有限。相对来说,上证指数的开盘比收盘更易受到欧美股市的冲击,且美国股市对中国股市的冲击远远大于德国股市,即使在欧债危机阶段也是这样。

表5 三个阶段的ROSH、RCSH的方差分解

(四)分位数回归检验

为了进一步分析欧美股市不同的涨跌幅度对上证指数开盘价的影响,本文运用分位数回归模型来进行研究。该模型的好处是使用具有异方差的模型,而股票指数的收益率存在异方差,并且对条件分布的刻画更加地细致,能给出条件分布的大体特征。

本文的检验模型将上证指数当日开盘价分为0.1分位数到0.9分位数,共9个特定分位数,以分析其受欧美股市影响的差异程度,其分位数回归模型为:

2分别表示对各个变量进行参数估计的分位数系数,分位数回归估计结果见表6。

从表6可以看出,在第一阶段,在所有的分位点都在1%的水平下显著为正,并且系数呈现出从小到大的上升趋势,说明在次贷危机阶段,美国道琼斯指数上一个交易日的收盘收益率对上证指数当日的开盘价有显著的正面影响,并且这种影响随着分位点的上升而加大;而在不同的分位点都不显著,说明德国GDAX指数上一个交易日的收盘收益率对上证指数当日开盘价的影响不显著。在第二阶段,在所有的分位点都在1%的水平下显著为正,但系数值都小于第一阶段,说明在经济恢复阶段,美国道琼斯指数对上证指数的开盘价具有显著的影响,但没有次贷危机阶段的影响大;而除了在高分位的0.8和0.9分位点不显著外,其他分位点都在5%的水平下显著,说明德国GDAX指数上一个交易日的收盘收益率在中低分位点对上证指数当日的开盘价具有显著影响。在第三阶段,同样在所有的分位点都在1%的水平下显著为正,并且系数呈两头大、中间小的“U型”,说明在欧债危机阶段,美国道琼斯指数对上证指数的开盘价也具有显著的影响,并且在高低分位数的影响大于中分位数;而在不同的分位点都不显著,说明在欧债危机阶段德国GDAX指数对上证指数开盘价的影响也不显著。可见,在不同阶段,美国道琼斯指数对中国股市开盘的影响都显著,且影响较大,而德国GDAX指数除了在经济恢复阶段在中低分位点有显著影响外,其余都不显著,且影响较小。

表6 分位数回归估计结果

。

三、结论

本文利用美国次贷危机和欧债危机期间的相关数据,对中国股市与美国股市、德国股市的相关性进行了研究,分析了两次危机期间它们之间的长期均衡关系和短期波动之间的联动性,得出以下三点研究结论:

一是欧美股市对中国股市的影响在不同时期存在一定的差异。从短期来看,欧美股市波动对中国股市存在一定的引导作用,尤其是在危机阶段尤为显著,而中国股市对欧美股市的影响比较微弱;而从长期来看,中国股市与欧美股市之间不存在长期均衡关系,主要原因在于各国经济周期的不同以及各国股票市场成熟程度的不同。

二是在次贷危机和欧债危机期间,中国股市和欧美股市的走势存在一定的差异,欧美股市对中国股市的影响也不同。在次贷危机期间,各国股市表现下跌时间短,跌幅大,美国股市的短期波动对中国股市的冲击显著,而欧洲股市的短期波动对中国股市影响的影响较小。在欧债危机期间,各国的股市走势存在明显差异,总体来说,欧美股市在震荡上行,而中国股市却在震荡下跌,并且比次贷危机期间下跌的时间更长。

三是方差分解显示,上证指数的开盘和收盘主要是受自身因素的影响,欧美股市的影响有限。相对来说,上证指数的开盘比收盘更易受到欧美股市的冲击,且美国股市对中国股市的冲击远远大于德国股市,即使在欧债危机阶段也是这样。分位数回归检验表明,在不同阶段,美国道琼斯指数对中国股市开盘的影响都显著,且影响较大;而德国GDAX指数除了在经济恢复阶段在中低分位点有显著影响外,其余都不显著,且影响较小。

参考文献:

[1]King,Mervyn,and Wadhwani,Sushil. Transmission of Volatility between Stock Market[J].The Review of Financial Studies,1990,(3):5-33.

[2]McQueen,G.V.V.Roley.Stock Prices,News,and Business Condition[J].Review of Financial Studies,1993,(6):683-707.

[3]Longin.F,Solnik B.Is the Correlation in International Equity Returns Constant: 1960-1990[J].Journal of International Money and Finance,1995,(14):23-58.

[4]Contessi.S,P.De Pace and J.Francis.The Cyclical Properties of Disaggregated Capital Flows[R].Federal Reserve Bank of St:Louis Working Paper,2008.

[5]張福,赵华,赵媛媛.中美股市协整关系的实证分析[J].财经论坛,2004,(2):93-94.

[6]韩非,肖辉.中美股市间的联动性分析[J].金融研究,2005,(11):117-129.

[7]方建武,安宁.中美股市的联动性分析及预测[J].经济问题探究,2010,(4):80-86.

[8]张兵,范致镇,李心丹.中美股票市场的联动性研究[J].经济研究,2010,(11):141-151.

[9]周佰成,王添,符宁.中国与国际证券市场的动态相关性分析[J].吉林大学社会科学学报,2011,(2):129-138.

责任编辑:刘玉邦