家电出口:艰难复苏中立品牌

中国机电产品进出口商会家电分会

2013年一季度,中国家电产品出口额为142.2亿美元,较上年同期增长7.7%,略高于上年家电产品出口增速,但低于一季度全商品总出口额增速11个百分点。随着2012年底贸易便利化等政策的出台,外贸行业整体显现复苏趋势,但家电行业复苏态势相比较慢,且由于春节等节日因素影响,2013年一季度家电出口月度同比波动较大。一季度,大家电产品显现缓慢复苏态势,小家电产品出口喜忧参半,主要市场外需不见改观使得家电出口的复苏脚步依然缓慢,预计上半年出口额增速在6%~8%之间。

家电出口缓慢复苏

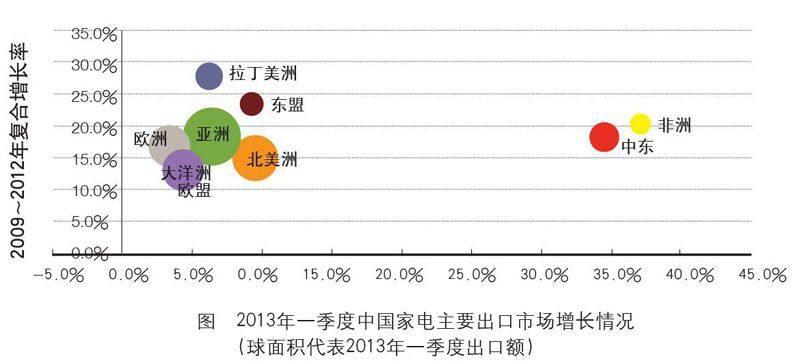

2013年外部环境有所改善,美国经济形势向好拉动中北美家电市场持续复苏;欧洲市场开始脱离底部;新兴市场中非洲和中东市场增长较快,诸多因素使家电出口形势较2012年有稍许改善。但综合一季度整体数据来看,行业出口复苏速度仍较为缓慢,主要产品出口量增速仍在低位徘徊。

一季度,大家电(空冰洗)出口额(包括零件)为70.9亿美元,同比增长5.4%,与上年增速持平。小家电产品(除去大家电产品)的出口额(包括零件)为70.5亿美元,较上年同期增长9.8%。主要家电产品类别出口基本保持增长,家电行业2013年面临的外部困难有所缓解,出口已逐步回到复苏轨道,但增速短时间难以回到高位。预期全年增速与2012年持平,保持小幅增长。

大家电缓慢复苏,小家电波动加大

2013年一季度,大家电整机的出口量为2896.1万台,同比增长3%。主要增长点集中在中东、北非、南美和英德等经济形势较好的西欧国家,而对俄罗斯、印度和法国、西班牙等国家的出口均有不同程度的减少。

一季度空冰洗三大电产品的增速体现出明显差异。家用空调出口量1517.2万台,同比增长2%,在旺季来临时逐渐复苏,特别是非洲市场有78%的出口增幅;家用冰箱及冷柜出口量769.9万台,增长10.3%,得益于英法意等欧洲部分市场的较大幅度反弹;家用洗衣机出口442.1万台,下滑10%。

洗衣机产品量值出现明显下滑的主要原因是,2012年韩资洗衣机企业为规避反倾销税,将大容量洗衣机产能移至中国,使我国大容量洗衣机出口量大幅增长,透支了2013年的销售预期,预计出口在下半年会明显反弹。

一季度小家电产品出口波动较大,增长点基本集中在量值较小的新型厨卫家电产品。其中,电磁炉产品出口数量同比增长80.5%,电饭锅产品出口量同比增长42.9%,干手器同比增长58.3%。除此之外,微波炉出口量同比增长6.2%,增速较上年提高6个百分点。部分个人护理等小家电产品增速减缓甚至下滑,电熨斗出口数量同比减少4.9%,电动剃须刀出口数量同比更是下滑26.6%。除了产品表现差异拉大以外,各月同比也有较大波动,除去节日因素的影响,订单短期化也是造成波动的重要原因之一。

对美出口增长趋缓,欧盟市场触底反弹

美国一季度消费者信心指数持续上升,挽回了2012年末的财政悬崖影响。2013年一季度我国对美家电的出口额为28.6亿美元,同比增长10.3%。大家电未能延续2012年增长态势,空调器对美出口量与上年持平,电冰箱及冷柜出口量同比减少4%,洗衣机由于韩资产能转移没有结束,增长156%。针对美国市场的小家电产品增幅巨大,电热干手器出口量同比增长103.6%,电磁炉同比增长838%,电吹风和电熨斗分别增长32%和52%,只有微波炉和电饭锅产品有所下滑。

欧盟经济复苏尽管低于预期,但整体趋势已进入触底反弹状态,2012年一季度我国对欧盟家电出口额为26.7亿美元,同比增长4.4%。其中空调器需求依然不见起色,仅有冰箱的出口量同比反弹10.7%,空调器和洗衣机出口量分别减少18.1%和26.3%。小家电产品中微波炉电饭锅增幅较大。

新兴市场表现喜人

相对于欧美市场的不确定复苏,2013年初新兴市场表现出强劲的增展趋势,其中尤以非洲和中东市场增长迅速,一季度对非家电出口额同比增长37%,对中东家电出口额同比增长34.4%。

非洲主要市场中,对阿尔及利亚和利比亚两大北非市场依然保持高速增长,一季度对阿尔及利亚家电出口额同比增长41.5%和223.8%。产品分类中,以空调器出口量增长最为迅速,对非洲出口量较2012年增长78%。

中东家电市场的增长点主要在伊拉克和以色列,对伊拉克出口额同比增长61.4%,对以色列同比增长47%,其中只有伊朗由于美元使用限制,出口额同比下滑31.2%.

东盟市场中,只有对菲律宾出口额微降5%,对越南出口增幅最高,为31.6%。

优化结构,提升品牌竞争力

目前,世界家电业的竞争主要体现在品牌的竞争,经济危机改变了世界家电品牌市场的部分销售格局,以欧美为主要市场的传统家电巨头业绩下滑。尽管近两年出口额增速放缓,但中国家电品牌的份额有小幅提升,行业出口结构也有所优化。

从行业层面看,家电行业虽然在2012年进入行业低谷,但是盈利能力得到改善,得益于原材料价格下降、产品结构优化、产品高端化、出口自主品牌占比提高等多方面积极调整。

原材料价格低位徘徊

家电行业整体技术壁垒不高,成本转移能力不强,存在滞后性。原材料价格波动,对家电行业整体盈利影响巨大,铜、铝、钢铁、塑料等价格波动10%,通常会带来生产成本4%左右波动。国内经济弱复苏,外围经济前景除美国外仍不容乐观,家电相关大宗原材料需求不足,库存高企,原材料价格未来一段时间仍将呈现低位盘整状态。预期2013年主要原材料价格仍将以低位徘徊震荡为主,对家电行业盈利改善提供良好的成本基础。

企业利润预期偏低

机电商会对2013年春季广交会的调研资料显示,38.3%的受访家电企业预计订单同比增速在10%以内,25%的企业表示会基本持平,有19%的企业预期会同比下滑10%。尽管年初原材料价格在低位徘徊,但对于总的成本压力来说,71.6%的企业认为成本同比增长会控制在10%以内,只有2%的企业认为原材料成本会下滑,另外约35%的受访企业认为2013年春季其所属企业劳动力成本上升3%~6%。75%的企业认为2013年的利润与去年持平或下降。

行业结构不断优化

2012年中国家电出口份额继续保持稳定。以空调器为例,2012年全世界进口规模排名前10的国家中,俄罗斯、德国、法国等6国进口量都有不同程度的下降,仅北美市场增长明显。不过,这些主要进口国从中国进口空调器的份额却有所增长或保持稳定。其中,在进口下降的国家中,2012年意大利从中国进口空调产品的份额,同比提高了3.5个百分点,德国提升2.4个百分点;而在进口增长的市场中,美国从中国进口空调产品的份额同比也提高1.5个百分点,预计2013年中国份额将继续有小幅提升。

金融危机后,中国家电产品外销比例逐年降低,对出口的依赖逐渐减少。2007年我国空调外销占比为55%,到2012年外销比例降为34%;2007年冰箱外销占比为40%,到2012年,外销比例下降为30%;洗衣机的外销从2007年的40%占比下降为2012年的33%。

自主品牌份额增加

从目前的情况来看,尽管我国家电行业出口的自主品牌比例仍不足20%,但在世界各大家电卖场的品牌销售份额却逐年提高(见表)。

据欧睿咨询公司在世界主要家电卖场销售统计,2012年海尔继续以8.6%的份额蝉联全球大家电产品销售桂冠,其次是LG和惠而浦,而2007年海尔的份额只有4.5%。2011年前20名中的中国品牌份额都有不同程度的增长,其中美的从2007年2%的份额增长到2.4%,排名第四,格兰仕为1.2%。以冰箱产品为例,海尔从2007年的8.5%增长到14.8%排在首位。前10名中有新飞从2.7%增长到3.1%,美的从1.2%增长到1.8%,美菱从1.2%增长到1.9%。