拇指经济时代 手机银行蓄势待发

手机银行的市场占有率较低,仅有28%的受访者有手机银行,但消费者增加手机银行使用次数和增加消费金额的意愿非常明显。在未来,移动支付将延展带动众多价值链营销模式改变。

数字100市场研究公司发布的2013年电子银行(手机银行)用户研究报告显示,手机银行目前仍处于不断变革的初创时期,但随着智能手机的普及,以及移动互联网的发展,手机银行会成为下一个银行业绩增长点。

银行卡已逐渐普及

数字100调查数据显示,目前银行卡普及率高,87.4%的网民拥有银行卡;其中60.9%的用户持有银行卡不超过3张,大部分被访者的持卡集中度较高。从持卡数量上来看,持卡数量与年龄和收入成正比,年龄越大、收入越高的人群持卡数量越多,各银行对高收入人群的争夺激烈。从年龄分析,80后人群银行卡使用频率最高,15.5%的用户平均每月使用银行卡15次或更多;从收入分析,月收入800-10000元人群用卡频率最高。另外,网购和商超购物是持卡人用卡的主要渠道,分别占比71%和66.9%,这也可以看出,在购物消费领域进行营销推广,可以有效影响、拉拢用户。

手机银行蓄势待发

手机银行的发展壮大,使得中国乃至全球银行服务体系的结构发生了根本性变化,作为一种结合移动通信与货币电子化的全新服务,目前它仍处于不断变革的初创时期。从本次调研中可以发现,手机银行的市场占有率较低,超过7成的受访者没有手机银行,仅有28%的受访者有手机银行,其中14.4%的受访者拥有1家手机银行,拥有2家手机银行的受访者占6.7%,只有6.6%的受访者拥有2家以上的手机银行,相信随着智能手机的普及,以及移动互联网的发展,手机银行会成为下一个银行业绩增长点。

根据受访者手机银行的使用情况,手机银行市场可以划分为三大梯队;工行和建行处于第一梯队,其中工商银行手机银行用户占比最高35.3%,建设银行紧随其后,占比30.3%;农业银行、招商银行、中国银行位列第二梯队,分别占比21.1%、19.5%以及18.7%;而其他股份制银行则处于第三梯队。

虽然目前手机银行的使用率较低,但随着外在环境在变,拇指经济时代已来临。从手机银行的用户使用频率上看,80后人群作为社会的中坚力量,成为手机银行的主力人群;从收入上看,月收入8000-15000元的人群平均每月使用手机银行的次数达到15次及以上的比例最高,达到11.3%。

在问及受访者是否认同“我会越来越多通过手机支付相关费用”这一观点时,53%的人认为自己会越来越多通过手机支付相关费用;从细分城市上看,一线和二线城市受访者的认同度分别达到56%和53%,值得注意的是,四线城市的受访者认为会使用手机银行的比例也高达49%,这说明其市场潜力巨大。可以看出,电子银行将是“动”“静”的有机结合,“动”为移动支付和与用户的互动。

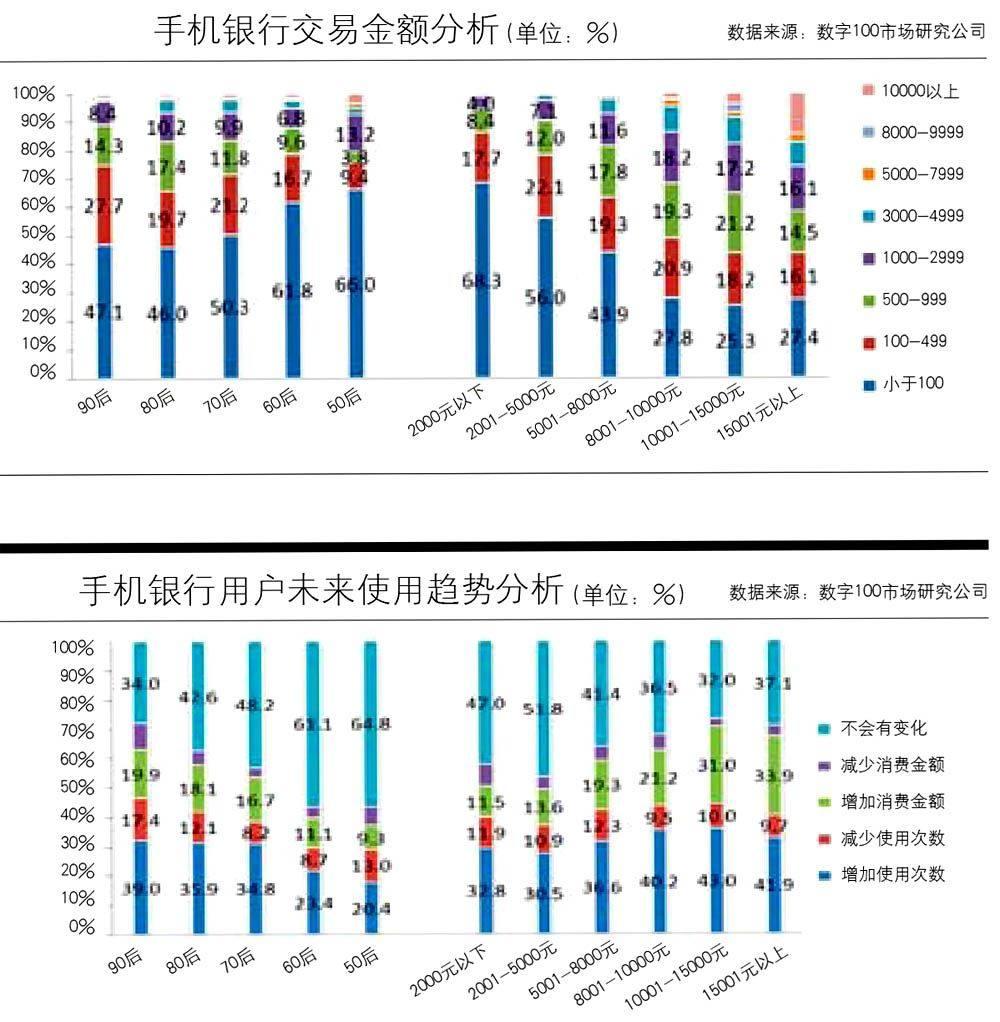

数字100数据显示,手机银行用户交易金额方面,8成用户使用手机银行交易金额在500元以内;仅有2成的用户会用手机银行交易达到500元以上。由此可见,银行应在小额交易领域重点推广、营销手机银行。

对于已经开通手机银行的用户中,90后人群未来增加使用次数和增加消费金额的意愿尤为明显,达到39%和19.9%,其次是80后人群,增加使用次数的占比达到35.9%,而增加消费金额的占比同样达到18.1%,80、90后将成为移动支付应用的主体。从受访者的个人月收入数据来看,月收10001-15000元的受访者愿意增加使用次数的比例最高,达到43%的,但在增加消费金额方面则比月收15001元以上的受访人群低2.9个百分点。

目前手机银行的使用渠道主要包括网购购物、缴纳手机或电话费及商超购物等,分别占比32.4%、25.8%以及15.2%,在手机银行业务使用方面,22.2%的受访者是由于手机缴费使用手机银行,19.8%的受访者使用手机对自己的账户查询,另有14.6%的受访者则使用手机进行购物。数字100分析师认为银行可以在网购,缴费、查询等功能上优化流程、提升客户体验,进而吸引用户开通手机银行。

据悉,在美国移动支付已经做到,一旦注册个人用户走进注册商户,个人用户的资料、包括头像就会漂浮在收银员的屏幕上,提醒收营员做好结账准备,这样的话,支付公司就不仅具备收银功能,延展下去就是与营销的结合。而且支付完全不用物理的卡,在手机上输密码就完成了,甚至更加安全的实现了指纹识别。

数字100分析认为,在互联网时代,银行业的竞争,将是数据应用的竞争。银行必须是一家高科技公司,而不仅仅是IT工具,对于对数据的挖掘应用,并定制化产品和服务,从而获得更高的价值回报。在未来,移动支付将延展带动众多价值链营销模式改变,跨界资源整合的联盟。