股指期货主力合约转换前后的市场有效性研究*

林祥友,代宏霞

(1.成都理工大学,成都 610059;2.西南财经大学,成都 611130)

一、引言

我国资本市场于2010年4月16日正式推出沪深300股指期货交易。股指期货的交易者要想在市场上获得交易策略的最大成功,需要正确判断股指期货市场各类合约的价格运动趋势和规律,正确判断作为股指期货市场价格引导者的主力合约,还要正确分析股指期货合约市场在不同阶段的有效性差异,并据此制定和实施正确的交易策略。

股指期货的主力合约需要从合约的数量特征和价格特征两方面结合进行全面界定。从数量角度对股指期货主力合约进行界定时,可能存在四类标准,即持仓量最大标准、成交量最大标准、成交量持仓量之一最大标准、成交量持仓量共同最大标准,每一数量标准确定的主力合约可能存在差异性。从价格角度对股指期货主力合约进行界定时,在股指期货新旧主力合约发生转换时,新主力合约在转换前后的定价效率和市场有效性应当具有显著差异,即新主力合约转换后,其市场有效性应当明显增强。

关于市场有效性的度量,Hasbrouck和Schartz(1988)[1]采用市场效率系数MEC来进行度量。Keim和Madhavan(1996)[2]则以交易的暂时性价格变动效果TPE来衡量市场有效性。郭彦峰、魏宇、黄登仕(2007)[3]同时采用了市场效率系数和暂时性价格效果对中小企业板市场有效性进行衡量,研究ETF上市对中小企业板市场有效性的影响。关于市场质量的变化,类似的研究主要有廖士光、杨朝军(2005)[4]研究了卖空交易机制对市场流动性和波动性的影响。赵震宇、杨之曙(2007)[5]研究了Tick-size的减小对中国封闭式基金市场质量的影响。罗洎、王莹(2011)[6],张孝岩、沈中华(2011)[7]研究了我国股指期货的推出对证券市场的流动性和波动性的影响。杨德勇、吴琼(2011)[8]研究了融资融券交易对证券市场流动性和波动性的影响。韦立坚、熊熊、车宏利(2012)[9]研究了最小报价单位对股指期货流动性和波动性的影响。代宏霞、林祥友(2012)[10]研究了股指期货合约存续过程中价格引导关系的时变性特征。以上市场有效性的度量指标,以及市场质量变化的研究方法可以作为本文有用的借鉴。

本文对四种数量标准确定的股指期货主力合约转换日的差异性进行分析,以股指期货新主力合约转换前后的市场有效性的变化合理性和显著性作为判断主力合约转换有效性的标准,对数量角度确定的股指期货主力合约转换日的有效性进行判断,从而保证数量标准和价格标准确定的股指期货主力合约的统一。

二、不同标准确定的主力合约转换日的差异性

从股指期货合约数量特征的角度,股指期货主力合约的确定存在四个标准:第一是持仓量最大标准,即以股指期货市场上并存的合约序列中持仓量最大的股指期货合约作为当时的主力合约,判断主力合约时,只独立考察股指期货合约的持仓量;第二是成交量最大标准,以股指期货市场上并存的合约序列中成交量最大的股指期货合约作为当时的主力合约,判断主力合约时,只独立考察股指期货合约的成交量;第三是成交量持仓量之一最大标准,以股指期货市场上并存的合约序列中新主力合约的成交量或持仓量之一超过了旧主力合约,就以新主力合约作为当时的主力合约,判断主力合约时,同时考察股指期货合约的成交量和持仓量,只要成交量或持仓量之一首次达到最大,即为当时的主力合约;第四是成交量持仓量共同最大标准,即以股指期货市场上并存的合约序列中成交量和持仓量均为最大的股指期货合约作为当时的主力合约,判断主力合约时,同时考察股指期货合约的成交量和持仓量,当两者均已达到最大的合约即为当时的主力合约。用这四个标准对我国沪深300股指期货推出之后发生的主力合约转换日进行判断,必然存在一定的差异性,下面对不同标准确定的主力合约转换日的情况及其相互的差异性进行比较分析。

自我国资本市场推出沪深300股指期货交易以来,前后完成了30多次主力合约转换,撇开股指期货推出初期的几个不稳定的交易月份,本文选择2010年8月—2012年3月期间完成的20次主力合约转换为研究对象,取得每次主力合约转换中新旧主力合约的日成交量和日持仓量数据,用以判断不同标准确定的主力合约转换日;同时,取得新主力合约在主力合约转换日前后各一个交易日的日内1分钟高频数据,用以计算新主力合约转换前后的市场效率系数MEC以及|MEC-1|。股指期货的日间数据和日内数据均来自交易开拓者行情交易系统。

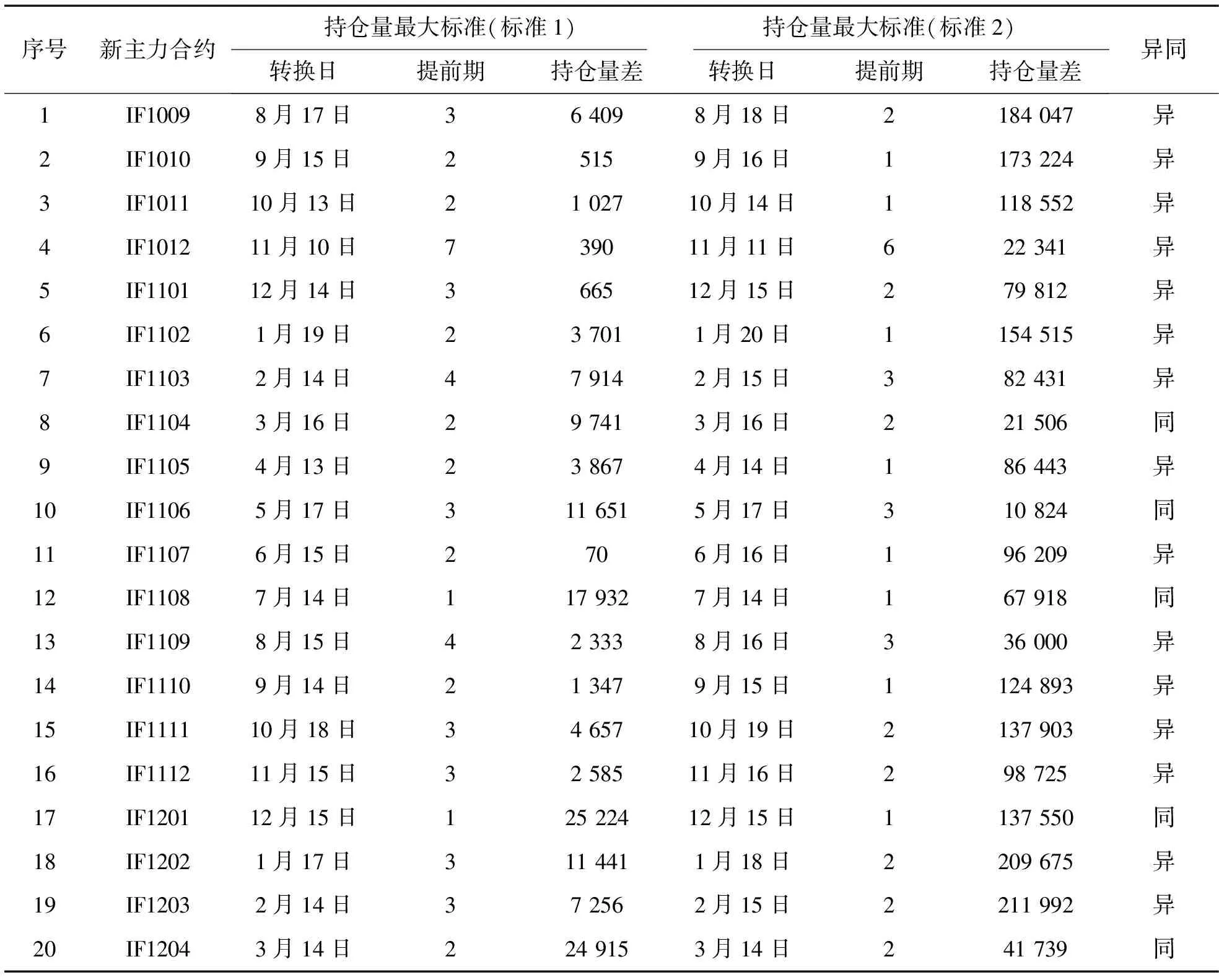

下面分别以持仓量最大标准、成交量最大标准、成交量持仓量之一最大标准、成交量持仓量共同最大标准考察确定各次主力合约转换日,具体结论如表1所示:

由表1可知,各种标准确定的主力合约转换日的差异性表现在:持仓量最大标准(即标准1)所确定的主力合约转换日和成交量持仓量之一最大标准(即标准3)所确定的主力合约转换日完全相同,成交量最大标准(即标准2)和成交量持仓量共同最大标准(即标准4)所确定的主力合约转换日完全相同,四种标准确定的主力合约转换日的差异就集中表现为标准1和标准2的差异,所以标准3和标准4确定的主力合约转换日在表1中没有进行详细报告。20次主力合约转换中,以持仓量最大标准确定的主力合约转换日,转换提前期最长为7个交易日,转换提前期最短为1个交易日,转换提前期平均为2.7个交易日;转换日持仓量差最大为25 224份,转换日持仓量差最小为70份,转换日持仓量平均为7 182份。以成交量最大标准确定的主力合约转换日,转换提前期最长为6个交易日,转换提前期最短为1个交易日,转换提前期平均为1.95天;转换日成交量差最大为211 992份,转换日成交量差最小为10 824份,转换日成交量差平均为104 815份。以成交量最大标准确定的主力合约转换日和以持仓量最大标准确定的主力合约转换日有5次是相同转换日,其余15次都表现为以成交量最大标准确定的主力合约转换日比以持仓量最大标准确定的主力合约转换日要晚1个交易日,没有出现以成交量最大标准确定的主力合约转换日早于以持仓量最大标准确定的主力合约转换日的情况。从总体上看,新主力合约成交量超过旧主力合约成交量的时间通常比新主力合约持仓量超过旧主力合约持仓量的时间要晚1个交易日,新旧主力合约之间的持仓量关系变化的时间要早于新旧主力合约之间成交量关系变化,可见,持仓量是判断主力合约特征的先行指标。

表1 各种标准确定的主力合约转换日

三、不同标准确定的主力合约转换日的有效性

四类标准确定的主力合约转换日确定后,经过分析,发现其差异主要表现为标准1和标准2确定的主力合约的差异。那么,究竟哪个标准确定的主力合约更为有效呢?本文通过对不同标准确定的主力合约转换日前后新主力合约的市场有效性变化的合理性和显著性检验来进行判断。

(一)市场效率系数

Hasbrouck和Schartz(1988)提出市场效率系数(Market Efficiency Coefficient,MEC)来度量市场的有效性,本文借鉴MEC来度量股指期货主力合约市场的有效性。MEC的表达式为:

MEC=Var(R2)/(2*Var(R1))

(1)

式(1)中,R2为股指期货主力合约的两期收益率,利用股指期货合约的1分钟高频数据,依次计算主力合约转换前后各一日内每两个交易分钟的对数收益率;R1为股指期货主力合约的单期收益率,利用股指期货合约的1分钟高频数据,依次计算主力合约转换前后各一日内每一个交易分钟的对数收益率;Var(R2)为R2的样本方差,Var(R1)为R1的样本方差。通过比较股指期货主力合约转换前后的市场效率系数,可以分析主力合约转换是否显著提高了新主力合约的定价效率。市场效率系数MEC=1,表明股指期货新主力合约是理想的市场,收益率方差不存在区间效应;市场效率系数MEC<1,说明收益率之间存在负相关性,可能是由于买卖价差、市场影响等因素造成的;市场效率系数MEC>1,说明收益率之间存在正相关性,可能是由于信息的逐步传播特性、动量交易等因素造成的。观察股指期货主力合约转换前后的市场效率系数MEC的分布,如果股指期货主力合约转换后新主力合约的市场效率系数MEC的分布更接近于1,则可认为股指期货主力合约转换促进了股指期货新主力合约市场的定价效率和定价质量。

(二)主力合约转换有效性的判断

根据式(1)计算新主力合约在转换日前后的市场效率系数指标,观察市场效率系数的变化,进而判断哪个标准确定的主力合约转换日更为有效。具体来说,以持仓量最大标准确定的主力合约转换日和以成交量最大标准确定的主力合约转换日的新主力合约在转换日前后的市场效率系数MEC可能出现以下几种情形:

第一,如果仅有以持仓量最大标准确定的主力合约转换日前后新主力合约的市场效率系数MEC变化显著,且主力合约转换后新主力合约的市场效率系数MEC更接近于1,则可以判断以持仓量最大标准确定的主力合约转换是有效的。第二,如果仅有以成交量最大标准确定的主力合约转换日前后新主力合约的市场效率系数MEC变化显著,且主力合约转换后新主力合约的市场效率系数MEC更接近于1,则可以判断以成交量最大标准确定的主力合约转换是有效的。第三,如果以持仓量最大标准和成交量最大标准确定的主力合约转换日前后新主力合约的市场效率系数MEC变化都显著,且都是主力合约转换后新主力合约的市场效率系数MEC更接近于1,则需要看哪个标准确定的主力合约转换日前后新主力合约的市场效率系数的变化幅度更大,其对应的主力合约转换日更为有效。第四,如果以持仓量最大标准和成交量最大标准确定的主力合约转换日前后新主力合约的市场效率系数MEC变化都不显著,或者主力合约转换后新主力合约的市场效率系数MEC越远离1,则以持仓量最大标准和成交量最大标准确定的主力合约转换日都是无效的。

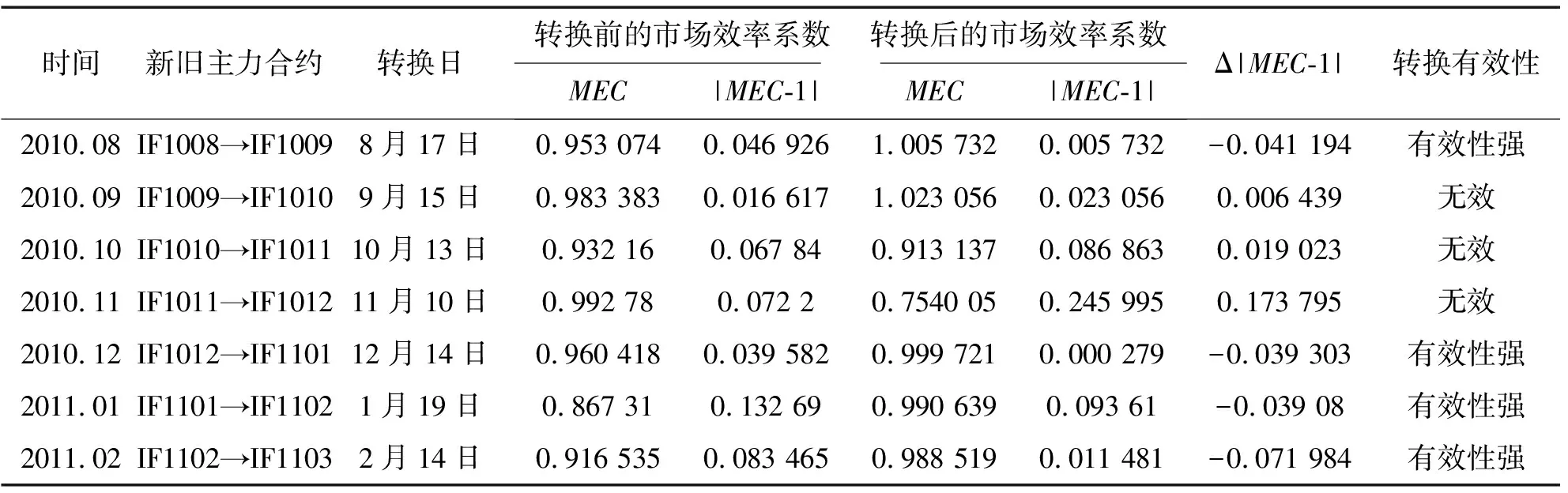

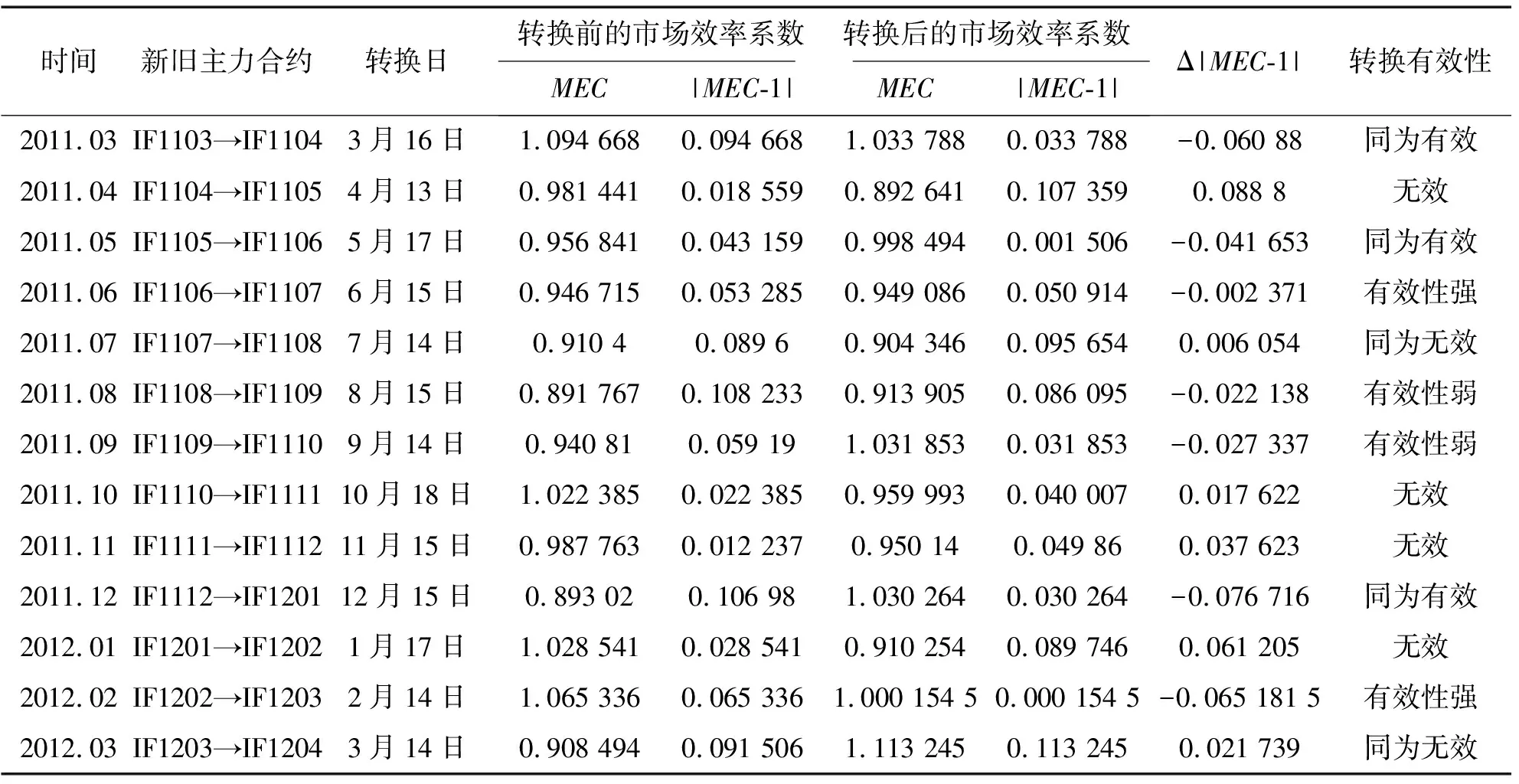

依据以上规则,对股指期货主力合约转换日有效性的分析结果如表2、表3所示。

表2 持仓量最大标准(标准1)确定的主力合约转换日的有效性

续表

表3 成交量最大标准(标准2)确定的主力合约转换日的有效性

表2、表3分别报告了以持仓量最大标准确定的主力合约转换日前后的新主力合约市场效率系数MEC变化的显著性检验结果,以及以成交量最大标准确定的主力合约转换日前后的新主力合约市场效率系数MEC变化的显著性检验结果。在判断两种标准确定的主力合约转换日的有效性时,依据前面设定的主力合约转换日有效性的判断方法,对以两种标准确定的20次主力合约转换日的有效性进行比较,得出的结论是:以持仓量最大标准确定的主力合约转换日和以成交量最大标准确定的主力合约转换日为同一交易日的有5次,占25%,这其中有3次主力合约转换日同为有效,占15%;有2次主力合约转换日同为无效,占10%。在其余15次主力合约转换中,以持仓量最大标准确定的主力合约转换日有7次是无效的,占35%;有6次具有更强的有效性,占30%;有2次具有较弱的有效性,占10%。总的来说,在20次主力合约转换中,以持仓量最大标准确定的股指期货主力合约转换日后新主力合约的市场有效性增强的有11次,占比为55%。

以持仓量最大标准确定的主力合约转换日和以成交量最大标准确定的主力合约转换日为同一交易日的有5次,占25%,这其中有3次主力合约转换日同为有效,占15%;有2次主力合约转换日同为无效,占10%。在其余15次主力合约转换中,以成交量最大标准确定的主力合约转换日有9次是无效的,占45%;有5次具有更强的有效性,占25%;有2次具有较弱的有效性,占10%。总的来说,在20次主力合约转换中,以成交量最大标准确定的股指期货主力合约转换日后新主力合约的市场有效性增强的有10次,占比为50%。

因此,从总体上看,以持仓量最大标准确定的主力合约转换日比以成交量最大标准确定的主力合约转换日在新主力合约市场有效性方面有微弱优势,也就是说,以持仓量最大标准确定的股指期货主力合约转换具有更强的有效性。

四、研究结论

第一,在沪深300股指期货20次主力合约转换中,持仓量最大标准(即标准1)所确定的主力合约转换日和成交量持仓量之一最大标准(即标准3)所确定的主力合约转换日完全相同。成交量最大标准(即标准2)和成交量持仓量共同最大标准(即标准4)所确定的主力合约转换日完全相同。四种标准确定的主力合约转换日的差异就集中表现为标准1和标准2的差异比较。以成交量最大标准确定的主力合约转换日和以持仓量最大标准确定的主力合约转换日,有5次转换日是同一个交易日,有15次转换日是以成交量最大标准确定的主力合约转换日比以持仓量最大标准确定的主力合约转换日晚一个交易日,没有出现以成交量最大标准确定的主力合约转换日早于以持仓量最大标准确定的主力合约转换日的情况。这意味着股指期货合约之间持仓量关系的变化总是发生在成交量关系的变化同时或之前。从这个意义上讲,合约持仓量变化是判断其在合约序列中地位变化的先行指标。

第二,结合两种数量标准确定的主力合约转换日的转换提前期来看,以成交量最大标准确定的主力合约转换日的转换提前期平均为1.95天,以持仓量最大标准确定的主力合约转换日的转换提前期平均为2.70天。而以成交量最大标准确定的主力合约转换日和以持仓量最大标准确定的主力合约转换日相同的情况下,转换提前期平均为1.9天,低于以成交量最大标准确定的主力合约转换日的转换提前期的平均水平,也低于以持仓量最大标准确定的主力合约转换日的转换提前期的平均水平。这意味着如果主力合约转换提前期较短,即在接近旧主力合约交割日才实现新旧主力合约的转换的话,持仓量的变化和成交量的变化就会基本同步完成。

第三,在两种数量标准确定的主力合约转换日不相同的情况下,都表现为以成交量最大标准确定的主力合约转换日晚于以持仓量最大标准确定的主力合约转换日一个交易日。两种数量标准确定的主力合约转换日的转换前后就会形成一定关系,即以成交量最大标准确定的主力合约转换日,刚好为以持仓量最大标准确定的主力合约转换后日,以持仓量最大标准确定的主力合约转换日,刚好为以成交量最大标准确定的主力合约转换前日。这可能导致,以成交量最大标准确定的主力合约转换日可能出现转换前日旧主力合约对新主力合约的引导优势不显著,即以此标准确定的主力合约转换日倾向于偏迟,而以持仓量最大标准确定的主力合约转换日可能出现转换后日新主力合约对旧主力合约的引导优势不显著,即以此标准确定的主力合约转换日倾向于偏早。

第四,以股指期货主力合约转换日前后新主力合约市场效率系数MEC变化的合理性和显著性检验为标准对持仓量最大标准和成交量最大标准确定的主力合约转换日的有效性进行比较分析,以持仓量最大标准确定的主力合约转换日和以成交量最大标准确定的主力合约转换日为同一交易日的有5次,占25%,这其中有3次主力合约转换日同为有效,占15%;有2次主力合约转换日同为无效,占10%。在其余15次主力合约转换中,以持仓量最大标准确定的主力合约转换日有7次是无效的,占35%;有6次具有更强的有效性,占30%;有2次具有较弱的有效性,占10%。以成交量最大标准确定的主力合约转换日有9次是无效的,占45%;有5次具有更强的有效性,占25%;有2次具有较弱的有效性,占10%。因此,从总体上看,以持仓量最大标准确定的主力合约转换日更为合理和有效。

综上所述,如果股指期货市场的交易者最为关注股指期货合约的定价有效性,在确定交易时机和交易对象的时候,应该以股指期货合约持仓量最大标准确定主力合约的转换日,在此转换日前,重点关注旧主力合约,在此转换日后,重点关注新主力合约,交易者在不同阶段应以不同股指期货合约作为重点关注目标,制定和实施正确的交易策略,才能取得最优的交易结果。

[参考文献]

[1]Hasbrouck J and R A Schwartz.Liquidity and Execution Cost in Equity Markets[J].Journal of Portfolio Management,1988(14):10-16.

[2]Keim D B.and A Madhavan.The Upstairs Market for Large-Block Transactions:Analysis and Measurement of Price Effect[J].Review of Financial Studies,1996(9):1-36.

[3]郭彦峰,魏宇,黄登仕.ETF上市对中小企业板市场质量影响的研究[N].证券市场导报,2007(9):17-22.

[4]廖士光,杨朝军.卖空交易机制、波动性和流动性——一个基于香港股市的经验研究[J].管理世界,2005(12):6-13.

[5]赵震宇,杨之曙.Tick-size的减小是否改进中国封闭式基金市场的质量[J].管理科学学报,2007(3):58-70.

[6]罗洎,王莹.股指期货对证券市场波动性和流动性的影响——基于中国市场的经验研究[J].宏观经济研究,2011(6):55-61.

[7]张孝岩,沈中华.股指期货推出对中国股票市场波动性的影响研究——基于沪深300股指期货高频数据的实证分析[J].投资研究,2011(10):112-122.

[8]杨德勇,吴琼.融资融券对上海证券市场影响的实证分析——基于流动性和波动性的视角[J].中央财经大学学报,2011(5):28-34.

[9]韦立坚,熊熊,车宏利.试析最小报价单位对股指期货市场流动性和波动性的影响[J].现代财经,2012(5):45-51.

[10]代宏霞,林祥友.股指期货合约存续期价格引导关系的时变性研究[J].投资研究,2012(5):127-140.