2012年化学工业实现稳中求进

文/祝 昉

(作者为石化联合会信息部副主任

2012年,中国石油和化学工业面对严峻复杂的宏观经济形势,全行业以科学发展观为指导,以加快转变经济发展方式为主线,大力推进结构调整、技术创新和节能减排,取得了积极进展。行业经济运行全年总体保持平稳,实现了“稳中求进”的总体目标。

一、2012年行业经济运行情况和特点

2012年,行业经济运行克服了下行压力,实现企稳回升。全年产值较快增长,投资增速继续加快,市场需求总体平稳,价格水平小幅上升,对外贸易保持增长,从业人数增长稳定。但行业成本居高不下,整体效益下滑较大。

1.经济运行克服下行压力,实现企稳回升

2012年前7个月,行业总产值增速持续回落,7月份创最低仅为4.2%,8月份以后逐月加快,11月份同比增幅达16.1%,比9、10月分别提高4.2和2.3个百分点。1~11月,全行业总产值达到11.11万亿元,同比增长11.8%。预计,全年实现总产值约12.25万亿元,同比增长12.2%。分季度看,一季度增长16.1%,二季度增长9.5%,三季度增长7.4%,四季度为15.0%。

主要产品产量保持增长。油气生产在克服渤海湾原油减产的不利条件下,产量实现平稳较快增长,1~11月原油产量1.90亿吨,同比增长1.8%;天然气产量964.9亿立方米,同比增长6.9%;原油加工量4.25亿吨,增长3.2%;农药(折100%)、化肥产量(折纯)分别达到320.4万吨和6863.6万吨,同比分别增长19.7%、13.4%,农化产品产量较快增长,对保障国家能源和粮食安全发挥了积极作用。预计全年原油产量约2.07亿吨,同比增长1.8%;天然气产量约1060亿立方米,同比增长7.5%;主要化学品总产量达4.58亿吨左右,同比增长8.2%。

2.产业结构进一步优化,地区发展更趋协调

产业结构进一步优化。1~11月,天然气开采业产值增速高出石油开采业7.3个百分点,产值比重达到石油天然气开采业的9.8%,比2011年同期提高了0.6个百分点;合成材料和有机化学原料制造业产值占化工行业比重分 别 达 到18.2%和16.3%,比2011年同期提高1.6和1.1个百分点;全钢子午胎产量超过7000万条,子午化率达到87.4%,比2011年同期提高0.3个百分点;离子膜烧碱占烧碱产量比重82.5%,同比提高2.2个百分点。

地区发展更趋协调。1~11月,东、中、西部产值分别增长11.2%、11.4%、14.5%。其中:西部地区增长较快,宁夏、广西、西藏和云南产值增速分别达到63.2%、31.1%、22.9%和20.3%。 从投资看,中西部地区占比继续保持领先,前11个月达51.5%,与2011年同期持平。地区发展更趋协调。

3.投资保持较高增速,结构进一步改善

固定资产投资增长较快。1~11月,行业固定资产投资总额达1.55亿元,同比增长26.0%,高出全国固定资产投资增幅5.3个百分点。预计全年行业固定资产投资总额达到约1.8万亿元,同比增长27%。

技术密集型行业投资大幅增长。前11个月,合成材料投资增长57.5%,其中其它合成材料增幅高达261.1%;有机化学原料增长58.8%,其他基础化学原料增幅57.5%,均远高于化工行业30.2%的投资平均增幅。1~11月,专用设备制造业投资同比增长60.8%,高出全行业投资增速30.6个百分点。

民营投资增速加快。前11个月,民营投资增幅达48.1%,比重为26.2%,较上年同期提高约4个百分点,行业投资活力继续增强。

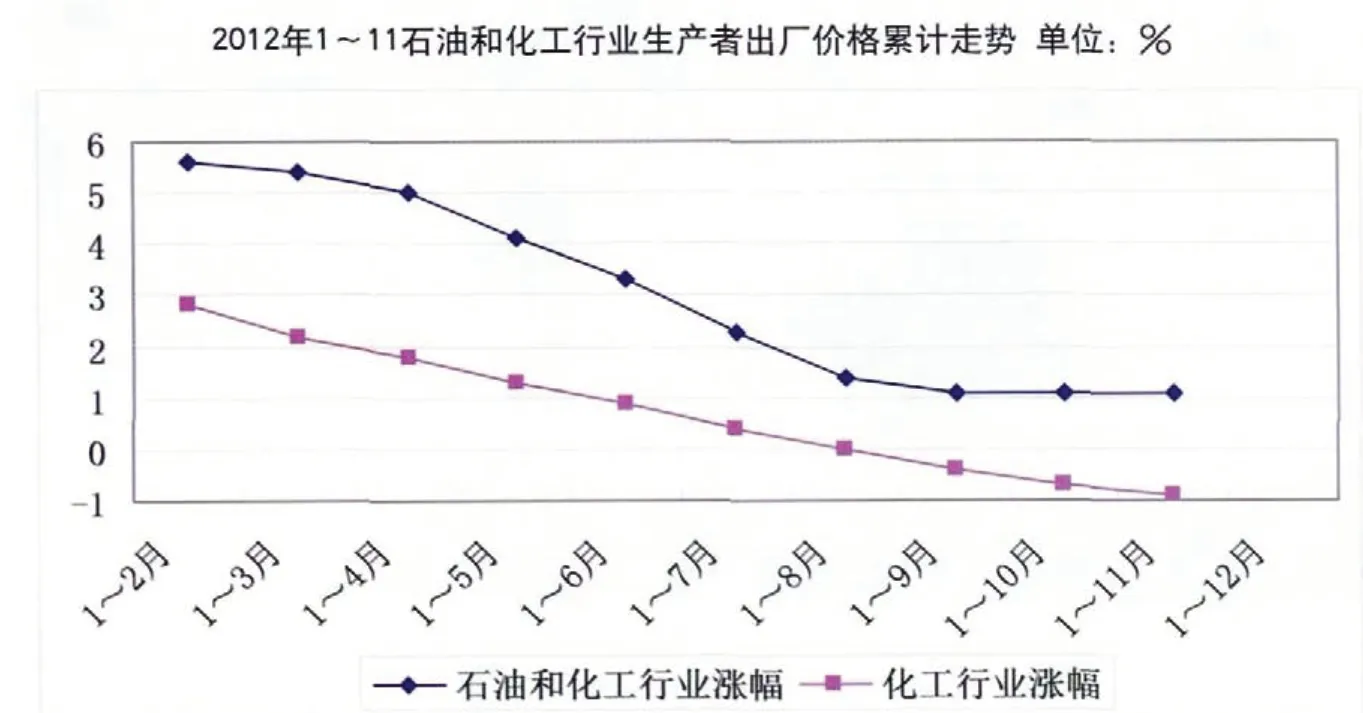

4.价格走势缓中趋稳,部分产品降幅较大

从2012年来的石油和化工行业价格走势看,涨势总体上呈现趋缓态势,但缓中趋稳。进入第4季度后,价格有走暖迹象,但一些大宗品种如基础无机原料、有机化工原料、合成树脂等市场均价格降幅仍较大。

基础无机化学原料及合成材料价格降幅较大。1~11月,除烧碱全年市场均价同比上涨外,纯碱(重灰)、硫酸、电石等基础无机化学原料全年市场均价分别下降25.4%、14.5%和11.7%。聚氯乙烯、聚丙烯和高密度聚乙烯等合成树脂市场均价分别下降15.0%、9.1%和2.4%;顺丁橡胶、丁苯橡胶和丁腈橡胶等合成橡胶市场均价分别下降24.5%、23.4%和18.0%;己内酰胺、丙烯腈和PTA等合成纤维单体市场均价同比下降24.2%、20.8%和17.5%。

5.对外贸易保持增长,出口基本持平

据海关统计,1~11月,全行业进出口总额5804.7亿美元,同比增长5.2%,占全国进出口贸易总额的16.6%。其中,进口总额4231.3亿美元,增长7.1%;出口总额1573.4亿美元,增长0.4%;累计逆差2658.0亿美元,同比扩大11.6%。预计,行业2012年对外贸易总额约6400美元,同比增长5.5%,其中出口额约1735亿美元,增长0.7%。

油气、化学矿进口增长较快,油气对外依存度提高。1~11月,进口原油2.47亿吨,同比增长7.3%,原油有对外依存度56.6 %,同比提高1.3个百分点;进口天然气2596.2万吨,同比增长29.5%,天然气对外依存度 25.7%,同比提高4.1个百分点;进口化学矿1127.6万吨,同比增长14.4%。

橡胶制品出口保持增长,化肥出口下降。1~11月,橡胶制品出口金额395.5亿美元,同比增长6.9%,占石油和化工行业出口总额的25.1%。前11个月,化肥出口1569.4万吨(实物量),同比下降7.7%。

二、运行中存在的主要问题

2012年,行业经济运行实现了平稳增长,但是增速下滑,特别是经济效益降幅很大,这既有来自国际金融危机持续深化、国内经济下行压力加大的影响,也有行业自身结构性矛盾突出和管理不到位的深层原因。

1.产能过剩矛盾突出

2012年以来,行业淘汰落后产能取得了一定进展,投资结构也有所改善,但过剩行业仍在扩大产能,同质化产品市场竞争激烈。2012年来,纯碱、电石、甲醇、PVC、磷肥等产品价格长期在历史低位徘徊。

据专业协会统计,到2012年底,我国合成氨、尿素产能(实物量)达到6730万吨和7130万吨,尿素产能过剩约1800万吨;磷肥行业2012年底产能(折纯)达到2360万吨,超过国内需求1000多万吨;氯碱行业2012年烧碱新增产能达420万吨,年底总产能突破3800万吨,全年装置利用率约70%;聚氯乙烯新增产能330万吨,总产能达到2236万吨/年,装置利用率约60%;纯碱行业新增产能190万吨,2013年还将增产能340万吨;电石行业新增产能约400万吨,远超过全年淘汰127万吨产能,装置利用率约76%。

值得关注的是,产能严重过剩的行业,目前产能还在继续扩张,部分新兴产业也出现了过剩苗头。如聚氨酯行业2011年国内聚醚多元醇产能270万吨,装置利用率只有63%;有机硅单体装置利用率只有55%。

2.效益下降幅度较大

2012年1~10月,全行业利润总额6204.1亿元,同比下降8.2%,而全国规模工业利润则是增长0.5%。其中,化学工业利润总额同比降幅12.3%;石油天然气开采业利润出现2010年以来的首次下降,降幅3.1%;2012年行业实现利润总额约7500亿元,同比下降6%。

其中,炼油业亏损182.1亿元,已连续15个月累计亏损;合成纤维单体制造业亏损19.7亿元,而去年同期为盈利112.5亿元;基础化学原料制造业利润同比下降30.7%;磷肥行业下降26.3%;合成树脂制造业下降23.8%;合成橡胶制造业下降8.2%;专用化学品制造业下降11.7%。

行业销售成本居高不下,管理费用、财务费用大幅增长。1~10月,石油和化工行业销售成本8.16万亿元,同比增长11.8%,高于营业收入增幅2.0个百分点,每100元主营收入成本为83.11元,同比提高1.48元;全行业财务费用1107.5亿元,同比增长36.3%;管理费用同比增长10.1%,高出主营业务收入增幅0.3个百分点;资金周转率2.37,同比下降0.1个百分点。

3.行业创新能力较弱

当前,行业产能过剩问题突出市场竞争力和抗风险能力不强的主要原因就在于行业的创新能力较弱。第一,企业研发投入不足,技术创新能力较弱,成果转化率不高,对产业的支撑与引领作用发挥不够。第二,原始创新和集成创新能力不强,先导性高技术领域科技力量薄弱,战略性新兴产业培育发展较慢,高端产品依赖进口。第三,以企业为主体、市场为导向、产学研相结合的行业技术创新体系尚未完全建立,创新资源高效配置和综合集成能力较弱,影响科技发展的体制机制障碍依然存在。

4.安全环保压力增大

随着人们安全环保意识的提高特别是生态文明建设的加强,社会对安全环保提出了更高的要求,行业安全环保工作面临着更大的压力。特别是随着城镇化进程加快,造成较多的“城围化工”现象,产业发展与城市建设两者之间的矛盾比以往任何时候都更加突出。由于行业在国内推行“责任关怀”时间较短,石油和化工企业同周边社区居民交流不够,“谈化色变”的心理普遍存在,再加上大型项目建设过程中利益交织、诉求多元化,影响行业发展和社会稳定的群体性事件时有发生。从长远看,行业安全环保管理体系建设和推进责任关怀,是加强生态文明建设中必须切实加强的一项重要工作。