普惠制农村金融机构支农能力指标体系的构建

李明贤 罗荷花

(湖南农业大学 经济学院,湖南 长沙410128)

一、引言及文献综述

普惠制农村金融机构是指拥有服务“三农”的普惠理念,在机构实现可持续发展的基础上,为那些被传统金融机构排斥在外的贫困农户提供金融服务的农村金融机构。本文认为那些采纳“普惠金融”理念,为贫困农户提供金融服务的农村资金互助社、村镇银行、农村信用社等都属于普惠制农村金融机构[1]。目前很多农村金融机构都宣称树立“普惠”理念,但真正开展“普惠金融”业务的金融机构在我国农村地区还严重不足。因此,还需要大力发展普惠制农村金融机构,并不断加强金融机构的支农能力建设,以实现为贫困农户提供金融服务的普惠目标。那么当前我国普惠制农村金融机构支农能力的状况如何?如何进一步提升普惠制农村金融机构的支农能力,使更多的、更贫困的农户获得金融服务,是我们亟待思考与解决的问题。

国内外学者关于农村金融机构支农能力的研究主要体现在以下三个方面:(1)关于农村金融机构支农能力的效应研究。Khandker和Faruqee认为小额信贷机构给贫困农民提供小额贷款,能改善贫困农民的生活,提高其收入[2]。Dowla和Barua发现格莱珉银行小额信贷对穷人的收入、消费等经济方面,以及穷人的健康、妇女权力等社会方面都产生了积极的影响[3]。吴晓灵、张文棋认为农村金融机构能提高农民收入,促进农业发展。(2)通过构建指标体系或单个指标来研究农村金融机构支农能力。Yaron认为可以用机构指标和客户指标来衡量农村金融机构的业绩及经营能力[4]。雷格伍德(Ledgerwood)认为可以通过收益、贷款资产质量等指标来评价小额信贷机构的财务绩效[5](P57-68)。而国内学者主要是从覆盖面、可持续发展和福利影响等方面来衡量农村金融机构的支农能力[6](P71-75)。在学者们对金融机构支农能力进行大量理论研究的同时,实践中也产生了CAMEL体系、三角框架体系等指标体系[7](P113-116)。(3)关于提升农村金融机构支农能力的对策研究。学者们认为,农村金融机构可以通过加大金融创新力度、增强业务拓展、完善治理结构等措施来提升机构支农能力[8][9]。

总之,国际上已有许多衡量农村金融机构经营能力及财务状况的指标体系,这为我们构建普惠制农村金融机构支农能力指标体系提供了有益借鉴,但已有的指标体系过多地偏重于研究机构财务可持续发展,而反映机构支农金融服务对象的情况、提供支农金融服务的过程及农户满意程度、农户受益情况等服务效果方面内容的指标较少。因此,本文率先从支农条件、支农过程、支农效果三个方面构建一套适合我国普惠制农村金融机构支农能力的指标体系来衡量我国农村金融机构支农能力状况,找出机构支农能力的现状与目标值之间的差距以及制约机构支农能力提升的主要因素,并寻求不断提升机构支农能力的措施,更好地为“三农”提供金融服务,以推动农村经济的发展、农业的现代化和农民收入的增加。

二、我国普惠制农村金融机构支农能力指标体系的构建

(一)构建指标体系的基本思路

基于机构支农的视角,综合和借鉴国际上衡量农村金融机构服务能力的指标体系,遵循指标体系的系统性、层次性、代表性、导向性等构建原则,本文结合我国农村金融机构实际运行情况,在咨询相关专家的基础上,从支农条件、支农过程和支农效果三个方面构建一个有目标层、准则层、子准则层和指标层的普惠制农村金融机构支农能力指标体系。

(二)指标体系的构成内容

1.支农条件。普惠制农村金融机构提供金融服务的前提是机构具有提供支农金融服务的条件,这主要从机构内部制度、外部环境和机构可持续等方面考虑。(1)机构内部制度将直接决定机构是否会承担服务“三农”的社会责任,并影响金融业务的开展,通过机构“长期服务‘三农’的意识程度”等指标来衡量。另外,机构每年为员工提供服务“三农”的培训时间越长,越有利于支农活动的开展。(2)外部环境主要包括政府财税补贴政策、农村信用担保环境、法律法规环境及农业保险环境。良好的外部环境可以使农户成功地获得普惠制农村金融机构的金融服务,通过“农业保险深度”等指标来衡量。(3)机构可持续是指机构在不需要补贴的情况下,提供金融服务产生的各项收益能够覆盖其全部成本,并获得一定利润。农村金融机构只有实现可持续发展,才能持久地提供金融服务,这是机构进行支农活动的基本条件,可用“财务自负盈亏率”①、“补贴依赖指数”等指标来衡量②。

2.支农过程。支农过程是普惠制农村金融机构提供金融服务的过程,反映机构实施支农服务的能力。鉴于机构给贫困农户提供金融服务主要以贷款为主,我们分析支农过程也以贷款为研究主线,分为客户识别过程、贷款交易过程、贷款监督过程及资金回收过程。(1)客户识别过程是指机构对客户进行识别的过程,是保障机构向目标客户提供金融服务的关键环节,通过“农户的平均年收入水平”③、“平均每笔支农贷款金额”来衡量④。(2)贷款交易过程是指机构给农户提供贷款资金的过程,可用“操作支出率”等指标来衡量。(3)贷款监督过程是保障机构给农户提供贷款的质量,对贷款风险进行防范、对贷款质量进行监控等一系列过程,可用“机构专业部门(人员)对贷款进行监管程度”等指标来衡量。(4)资金回收过程。机构贷款资金回收顺利,并获得一定收益,能为机构下一期的贷款支农提供保证,这将有利于机构形成更多资金在下一期为更多的农户提供服务,通过“贷款偿还率”等指标来衡量。

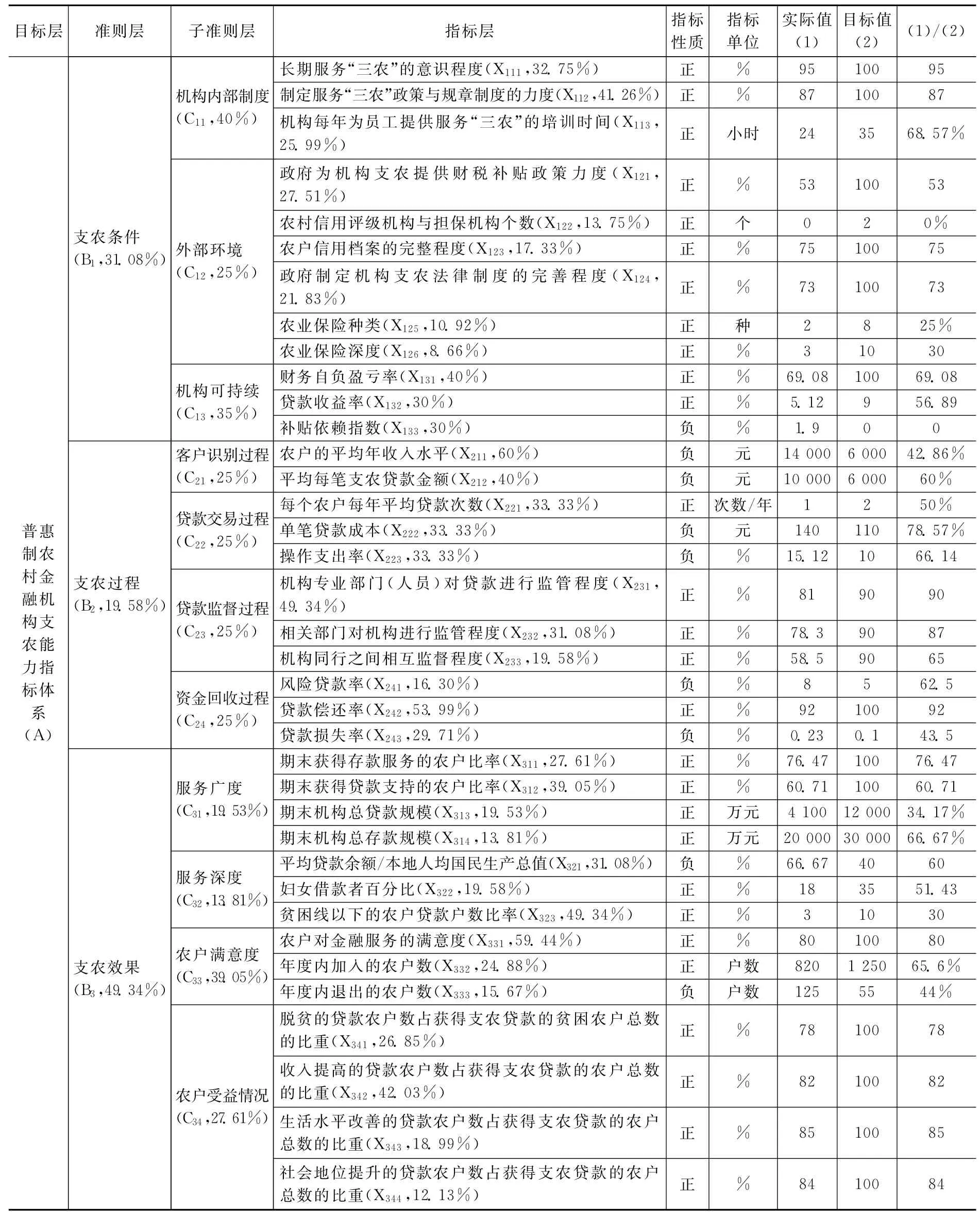

3.支农效果。普惠制农村金融机构支农能力的大小主要通过支农效果来体现,从服务广度、服务深度、农户满意度及农户受益情况等方面进行考虑。(1)服务广度反映的是机构尽可能扩大金融服务的覆盖面,向更多贫困农户提供金融服务。机构向更多农户提供金融服务,会导致其服务成本不断降低,从而又有利于机构服务更多农户,通过“期末获得贷款支持的农户比率”等指标来衡量。(2)服务深度反映的是机构尽可能把金融服务提供给贫困农户即收入最低的农户手中,这是实施“普惠”理念的基本要求,通过“妇女借款者百分比”等指标来衡量。(3)农户满意度。农户对机构金融服务的满意度直接决定农户是否会继续使用该服务,是否能带动周边农户成为机构客户,可用“年度内加入的农户数”、“年度内退出的农户数”等指标来衡量。但年度内农户退出有诸多原因,为研究方便,我们假定农户退出是因为对机构金融服务不满意。(4)农户受益情况是指农户接受机构金融服务后带来的效果,比如收入提高、生活改善、社会地位提升等,用“收入提高的贷款农户数占获得支农贷款的农户总数的比重”等指标来衡量。本文所建指标体系的具体内容如表2所示。

三、普惠制农村金融机构支农能力的实证分析

(一)数据来源、权重及指标的计算

1.数据来源。数据来源于湖南省HN县LJ农村信用社(简称农信社)2010年底的财务数据及对当地经济社会发展的实地调研,各个指标的数据根据调查问卷以及与信贷员、会计人员等相关人员进行访谈整理而得。选取HN县LJ农信社作为调研对象,主要是因为HN县是湖南省农业大县,该县农户需要大量资金发展农业生产;而LJ农信社正在积极实施“普惠”理念,在为农户提供金融服务中具有代表性。

2.目标值确定。目标值主要参照我国那些已经实现可持续发展并能为贫困农户提供金融服务的农村金融机构的有关支农能力的相关指标、发达国家金融机构支农能力的相关指标以及一些发展中国家那些不仅具有良好的财务业绩还能有效地向穷人提供信贷服务的小额信贷机构(比如孟加拉国的乡村银行等)支农能力的相关指标的水平。这些目标值都是专家们经过科学调整而得出的。

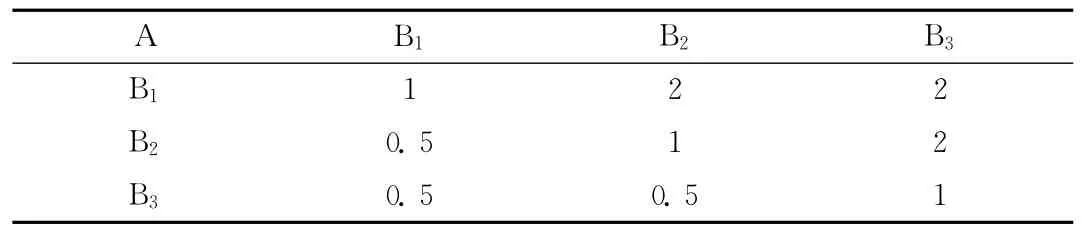

3.权重确定。指标权重是利用层次分析法,通过构造判断矩阵进行相关计算得出。为保证判断矩阵的科学合理性,本文从高等院校、农信社等选取了8名长期从事普惠制农村金融机构理论研究和实践应用的专家,要求各位专家分别给出指标之间的相对重要性,并进行加权汇总,得到最终的判断矩阵。下面,我们以普惠制农村金融机构支农能力指标体系准则层为例,构造其判断矩阵(见表1)。经运算,求出判断矩阵A相应的特征向量为(0.3108,0.1958,0.4934)T,即支农条件、支农过程和支农效果的权重分别为31.08%、19.58%和49.34%。同理,计算出各层次的指标权重。

4.指标计算。各子准则层的评价指数是各个指标的实际值与目标值的比值乘以指标相对应的权重之和,各准则层的评价指数是各项子准则层的评价指数乘以相应权重之总和,而最终普惠制农村金融机构支农能力总指数是各准则层的评价指数乘以相应权重之总和。利用普惠制农村金融机构支农能力总指数,可以衡量目前机构支农现状以及实施“普惠”理念的程度。总指数越高,说明机构支农能力越强,为贫困农户提供金融服务的积极性越高,同时也有利于实现自身可持续发展;反之则相反。我们把总指数划分为以下三个阶段:如果总指数低于50%,我们认为普惠制农村金融机构支农能力较弱;如果总指数大于或等于50%,并小于85%,则支农能力一般;如果总指数大于或等于85%,则支农能力相当高。

(二)结果分析

根据上述计算方法,我们计算出湖南省HN县LJ农信社支农能力指标体系的三个准则层——支农条件、支农过程、支农效果——的得分分别为61.23%、70.03%、68.07%,再计算出该信用社支农能力指数为66.33%(见表2)。这说明当前该农信社支农能力一般,还存在一些不足。

表1 普惠制农村金融机构支农能力指标体系准则层的判断矩阵

1.支农条件方面。(1)机构内部制度较好,得分为84.83%。LJ农信社长期服务“三农”的意识程度达到了95%,制定服务“三农”政策与规章制度的力度达到了87%,说明该机构承担起服务“三农”的社会责任,为农户提供金融服务。但机构每年为员工提供服务“三农”的培训时间的得分只有68.57%,说明机构应为员工提供更多的培训,提高员工服务“三农”的主动性和效率。(2)外部环境得分为48.84%,还需进一步提高。政府为农信社支农提供财税补贴力度的得分只有53%,说明目前政府财税补贴太少,导致机构提供“三农”金融服务的动力不足。由于该县为经济欠发达的农业大县,当地没有信用评级机构和担保机构,而农户普遍缺少适当的抵押、担保品,导致农户难以获得机构的金融服务。另外,该地区农业保险发展缓慢,种类太少且深度不足,得分分别只有25%和30%,导致无法分散机构支农风险。(3)机构可持续得分只有43.1%,还需大大提高。机构的补贴依赖指数为1.9%,财务自负盈亏率、贷款收益率的得分分别为69.08%、56.89%,说明目前农信社并没有实现可持续发展,对外界补贴还存在一定程度的依赖性,不利于机构为农户提供持久地支农金融服务,其根源在于农信社还处在深化改革时期,而实现机构可持续发展的改革效果也有时间滞后性。

表2 普惠制农村金融机构支农能力指标体系及实际值与目标值的比值

2.支农过程方面。(1)客户识别过程得分为58.29%,有待继续提高。农户的平均年收入水平与平均每笔支农贷款金额的得分分别只有42.86%和60%,说明机构的目标客户虽然定位为贫困农户,但在实际贷款过程中,机构服务对象变成了高、中收入农户,出现了目标偏移现象。如何瞄准贫困农户,为其提供金融服务,值得我们深思。(2)贷款交易过程得分为64.9%,有待进一步提高。当前农信社每个农户每年平均贷款次数、单笔贷款成本、操作支出率的得分分别为50%、78.57%、66.14%,这都说明机构提供支农贷款的交易成本还很高,主要原因在于目前农信社业务处理效率还很低下。(3)贷款监督过程较好,得分为84.17%。目前LJ农信社有专门机构与人员对贷款进行监督,监督程度达到81%;政府相关部门也对机构的支农贷款进行监管,监管程度达到78.3%;但当前农村金融机构同行之间的相互监督程度不高,只有58.5%,因此应加强机构同行之间的相互监督。考虑到适度监管原则,三种监督方式的目标值都设定为90%。通过这三种监督方式的相互配合,可以保障农村金融机构提供支农贷款的质量。(4)资金回收过程较好,得分为72.78%。目前LJ农信社贷款偿还率、风险贷款率、贷款损失率的得分分别为92%、62.5%、43.5%,说明机构应不断降低风险贷款率和贷款损失率,保障贷款资金的安全,这也有利于农信社下一期给农户提供支农贷款。

3.支农效果方面。(1)服务广度得分为60.7%,还可进一步提高。期末获得存款支持的农户比率、期末获得贷款支持的农户比率、期末机构总存款规模的得分分别为76.47%、60.71%、66.67%,但期末机构总贷款规模的得分只有34.17%,说明机构为农户提供贷款的能力很低。深入分析发现,机构2010年存贷比达到了5∶1,说明机构吸收存款的能力远大于发放贷款的能力,机构吸收的大部分存款并没有有效地用于扶持当地经济发展。(2)服务深度得分只有43.52%,还有很大的提升空间。平均贷款余额与本地人均国民生产总值之比、妇女借款者百分比、贫困线以下的农户贷款户数比率的得分分别为60%、51.43%、30%,说明目前农信社还较少为妇女和贫困农户提供金融服务,服务深度还不够,与“普惠”理念的目标值还相差较远。(3)农户满意度较高,得分为70.77%。年度内加入的农户数、年度内退出的农户数的得分分别为65.6%和44%,年度内加入的农户数较多而退出的农户数较少,这说明目前农户对农信社提供的金融服务满意度较高,越来越多的农户愿意接受机构的金融服务。(4)农户受益情况较好,得分为81.74%。脱贫的贷款农户数、收入提高的贷款农户数、生活水平改善的贷款农户数、社会地位提升的贷款农户数分别占获得支农贷款的农户总数的比重的得分分别为78%、82%、85%和84%,说明农户通过获得支农贷款而实现脱贫致富、收入提高、生活改善、社会地位提升等目标的可能性较大。

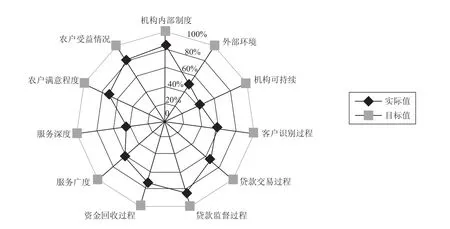

(三)雷达图分析

为进一步分析子准则层指数的实际值与目标值之间的差距,找出制约当前LJ农信社支农能力提升的因素,我们描绘了雷达图(见图1)。从图1来看,我们发现子准则层处于非均衡状态,其中机构内部制度、贷款监督过程、资金回收过程、农户满意程度、农户受益情况处于优势地位,而外部环境、机构可持续、客户识别过程、贷款交易过程、服务广度、服务深度等有待进一步提高,其结果与LJ农信社调研的实际发展现状基本吻合。

图1 普惠制农村金融机构支农能力评价指标体系的雷达图

四、研究结论及提升普惠制农村金融机构支农能力的思路

本文从支农条件、支农过程和支农效果三个方面构建了普惠制农村金融机构支农能力指标体系,并以湖南省HN县LJ农村信用社为例,对机构支农能力进行实证分析,得出以下主要结论:(1)LJ农信社支农能力指数为66.33%,说明目前该农信社支农能力一般,还存在一些不足;(2)当前LJ农信社支农能力指标体系的子准则层处于非均衡状态,机构内部制度、贷款监督过程、资金回收过程、农户满意程度、农户受益情况处于优势地位,而外部环境、机构可持续、客户识别过程、贷款交易过程、服务广度、服务深度等有待进一步提高。

根据以上研究结论,本文从改善外部环境、促进机构可持续发展、正确识别目标客户、降低贷款交易成本、扩展服务广度和深度等五方面提出提升普惠制农村金融机构支农能力的思路。

1.改善外部环境。进一步完善农户信用档案,使普惠制农村金融机构全面了解农户基本经济与信用状况,减少借贷双方信息不对称现象。同时,通过个人信用担保、农户联保贷款等创新农户融资担保机制,保证机构支农贷款的安全。最后,政府应加大对农业保险的扶持力度,加快农业保险的发展,降低机构给农户提供支农贷款的风险,调动机构发放贷款的积极性[10]。

2.促进机构可持续发展。不断研发新的金融产品并加快技术创新,通过降低经营成本、增加机构收入等途径来提高普惠制农村金融机构的财务自负盈亏率和贷款收益率,不断降低机构对财政补贴的依赖程度,从而实现机构可持续发展,为机构支农活动提供基础条件[11]。

3.正确识别目标客户。普惠制农村金融机构要设计目标客户筛选与瞄准机制,通过农户年平均收入水平、贷款金额等指标来正确识别与瞄准目标客户,并制定为贫困农户提供金融服务的规章制度,使机构可以有效地为贫困农户提供金融服务,避免出现“目标偏移”的现象。

4.降低贷款交易成本。立足当前我国“三农”发展的阶段性特点和农户独特的金融服务需求,普惠制农村金融机构要充分利用熟悉当地经济状况及人脉关系等优势,通过小组联保、分期付款、动态还款等贷款技术再造与金融产品创新,实现金融服务交易成本的不断降低和效率的不断提高,提高服务“三农”的能力。

5.拓展服务广度和深度。普惠制农村金融机构把广大妇女和贫困农户纳入到金融服务对象中,不断拓展其金融服务广度和深度,从长期来看不仅可以获得规模经济效应,也有利于机构实现可持续发展。而机构实现了可持续发展,更能驱使机构不断挖掘农户需求,在产品、技术上不断创新,才会有继续为农户提供金融服务的条件和动力,才可能实现服务广度和深度的更大扩展。

注释:

①财务自负盈亏率=金融收入/(经营费用+财务费用+贷款损失准备金+获得的全部年度补贴+资本成本)。

②补贴依赖指数是衡量农村金融机构在经营过程中对政府、捐赠者等提供的各项补贴依赖的程度,数值越低,说明依赖程度越低,机构可持续发展能力越强。

③当服务的农户的平均年收入低于当地农户的平均年收入时,我们认为金融机构服务的客户大多数属于贫困农户,机构通过瞄准贫困农户可以实现其普惠目标。

④“平均每笔支农贷款金额”指标在文中限定为负指标,主要是因为金融机构基于“普惠”理念为贫困农户提供金融服务,而贫困农户所需的平均每笔支农贷款金额不会很大。但在实际过程中,随着农村经济的发展,农户所需的贷款金额会越来越大。

[1]焦瑾璞,陈瑾.建设中国普惠金融体系[M].北京:中国金融出版社,2009.

[2]Shahidur R.Khandker,Rashidur R.Faruqee.The Impact of Farm Credit in Pakistan[Z].The World Bank Working Paper,1999.

[3]Asif Dowla,Dipal Barua.The Poor Always Pay Back[M].Beijing:China Citic Press,2007.

[4]Yaron,J.Successful Rural Finance Institutions[Z].World Bank Discussion Paper,No.150,1992.

[5]乔安娜·雷格伍德.小额金融信贷手册[M].北京:中华工商联合出版社,2000.

[6]陈军,曹远征.农村金融深化与发展评析[M].北京:中国人民大学出版社,2008.

[7]Manfred Zeller,Richard L.Meyer.The Triangle of Microfinance:Financial Sustainability,Outreach,and Impact[M].Baltimore:The Johns Hopkins University Press,2002.

[8]杜晓山.小额信贷发展与普惠性金融体系框架[J].中国农村经济,2006,(8):70—75.

[9]周孟亮,李姣,孙良顺.基于SCP视角的农村信用社改革分析[J].吉首大学学报(社会科学版),2012,(9):160—167.

[10]鄂冰,巴红静.我国农村金融制度变迁的路径分析[J].南通大学学报(社会科学版),2012,(9):110—116.

[11]李海燕,周孟亮.小额信贷高利率研究[J].四川理工学院学报(社会科学版),2012,(5):47—51.