视同销售涉税处理之我见

赵淑慧

视同销售收入是一个税收概念,指对于一项交易,会计上不作为销售核算,而在税收上应作应税收入缴纳企业所得税的收入。这种收入在《企业所得税年纳税度申报表》附表一(收入明细表)中填报。该种收入明细表中包括三部分内容:(1)非货币资产视同销售收入;(2)货物、财产、劳务视同销售收入;(3)其他视同销售收入。可见,对于视同销售收入,会计处理与税法处理不一致。

一、税收政策与会计核算对视同销售均有相应规定

《企业会计准则7号——非货币性资产交换》与《企业会计准则14号——收入》规定:除对外捐赠等特殊情况外,企业发生非货币资产交换,将自有资产用于市场推广或销售、交际应酬、职工奖励或福利等业务时,按公允价值结转销售收入,同时结转销售成本。

《企业所得税法实施条例》第二十五条企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利和利润分配等用途的,应当视同销售货物、转让财产和提供劳务,但国务院财政、税务主管部门另有规定的除外。

二、国税函[2008]828号处置资产所得税处理

企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入:

(1)用于市场推广或销售;(2)用于交际应酬;(3)用于职工奖励或福利;(4)用于股息分配;(5)用于对外捐赠;(6)其他改变资产所有权属的用途。

企业发生本通知第二条规定情形时,属于企业自制的资产,应按企业同类资产同期对外销售价格确定销售收入;属于外购的资产,可按购入时的价格确定销售收入。

《企业所得税法》第八条:企业实际发生的与取得收入有关的、合理地支出,包括成本、费用、税金和其他支出,准予在计算应纳税所得额时扣除。

根据以上规定,笔者对视同销售的涉税处理观点为:(1)视同销售,它体现了法人税制原则。资产离开法人圈,即所有权发生转移的时候,其隐含增值实现所得。所以,资产所有权属发生改变是我们确认视同销售的前提;(2)确认税前扣除额的方法:按照视同销售事项的支出成本确认,因为这样更符合企业所得税法》第八条:合理、真实发生原则。

三、案例剖析

案例A:2011年中秋节,甲公司(增值税一般纳税人,税率17%)将其生产的方便面发给职工作过节费,每人1箱,1箱方便面的生产成本50元,售价60元。甲公司共有职工300人,其中生产车间一线工人100人,车间管理人员、采购及检验人员共计30人,销售部100人,研发部50人,行管人员20人。2011年度共计发放工资、薪金900万元,除方便面外发放福利125万元。

1.会计账务处理

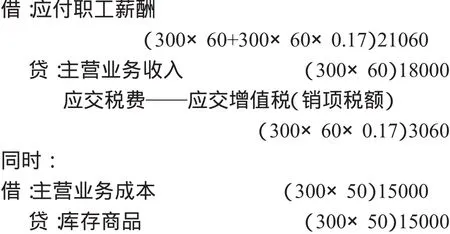

(1)分配福利费,确认成本费用

(2)发放时,结转销售收入成本

2.2011年度纳税申报处理

(1)将发放方便面时确认的主营业务收入18000元,填报附表一《收入明细表》“主营业务收入”并入主表第一行;将配比确认的主营业务成本15000元填报附表二《成本费用明细表》“主营业务成本”并入主表第二行。

(2)甲企业2011年损益表中列支职工福利支出1271060元(1250000+21060),填报附表三《纳税调增项目明细表》第二十三行职工福利费支出“账载金额”;2011年度税前扣除职工福利限额1260000元(工资薪金总额9000000×0.14),2011年度实际发生的职工福利费1268060(1250000+15000+3060)填报附表三第二十三行“税收金额”;纳税调增1271060-1268060=3000(元)填报附表三第二十三行“纳税调增”。

案例B:2011年中秋节,甲公司(增值税一般纳税人,税率17%)将其购买的方便面发给职工作过节费,每人1箱,购买价每箱60元。甲公司共有职工300人,其中生产车间一线工人100人,车间管理人员、采购及检验人员共计30人,销售部100人,研发部50人,行管人员20人。2011年度共计发放工资、薪金900万元,除方便面外发放福利125万元。

我们来看一下其账务处理及纳税申报。

1.会计账务处理

(1)分配福利费,确认成本费用同案例A

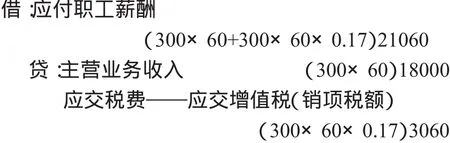

(2)发放时,结转销售收入成本

同时:

借:主营业务成本 (300×60)18000

贷:库存商品 (300×60)18000

2.2011年度纳税申报处理

(1)将发放方便面时确认的主营业务收入18000元,填报附表一“主营业收入”并入主表第一行;将配比确认的主营业务成本18000元填报附表二“主营业务成本”并入主表第二行。

(2)甲企业2011年损益表中列支职工福利支出1271060元(1250000+21060),填报附表三第二十三行“帐载金额”;2011年度税前扣除职工福利限额1260000元(工资薪金总额9000000×0.14),填报附表三第二十三行“税收金额”;纳税调增1271060-1260000=11060(元)填报附表三第二十三行“纳税调增”。

由以上2个案例,笔者归纳出视同销售事项在自制,外购两种不同来源方式下会计核算及纳税处理的异同:

相同点:(1)会计核算相同:依据会计准则按公允价值确认收入,操作简便;账务处理分计提(分配)、发放两步骤(2)纳税申报相同:通过填报《企业所得税年度纳税申报表》附表一《收入明细表》并入主表;通过填报附表二《成本费用明细表》的并入主表。

不同点:纳税处理中诸多环节不同:(1)收入的确认标准不同:自制按售价,外购按买价;(2)成本的确认标准不同:自制按生产成本,外购按购买成本;(3)职工福利税前扣除的确认方式不同:自制包括实际发生的成本价和按售价与17%的税率计算的实际承担的税金两部分;外购包括购买成本和按购买成本与17%的税率计算出的税金两部分。

日常操作中,视同销售相关支出税前扣除的纳税处理除笔者按照视同销售事项的支出成本确认外,还有一种观点:按照视同销售事项的公允价值(售价)确认税前扣除。案例A中,甲企业执行会计准则,按售价60元/箱核算发放方便面的职工福利支出为21060元,该企业生产300箱方便面的实际成本为50×300=15000(元),发放300箱方便面实际发生的福利支出为15000+60×300×0.17=18060(元),这样核算会人为减少利润21060-18060=3000(元),然而这3000元的职工福利支出并没有实际发生,按照《企业所得税法》第八条的规定,不能享受税前扣除,在年度纳税申报中应该调增应纳税所得额3000元。