我国商业银行理财业务发展的动因分析及政府监管对策

吕诗洁

(河南大学 经济学院,河南 开封475004)

我国商业银行理财业务发展的动因分析及政府监管对策

吕诗洁

(河南大学 经济学院,河南 开封475004)

2007年至今,银行个人理财业务发展迅速,尤其是2010年以后,银行理财产品呈现出发行数量多、期限短、收益高的新特点。本文针对这一新动向,通过对2010年及2011年各商业银行发行理财产品的数量、期限、投向等方面的分析,总结出了银行理财业务发展的直接原因、内在动力和根本原因。并据此向政府提出了应对理财业务发展新动向的监管策略及引导建议。

银行理财业务;发展动因;政府监管

一、银行个人理财业务发展综述

2007年以来,股市低迷,通货膨胀压力加剧,银行存款利率低于CPI增速,如何理性的进行个人资产管理成为了摆在众多投资者面前亟待解决的问题。与此同时,各个商业银行都看准了个人理财业务这一市场,适时的推出了众多的理财产品。据西南财经大学信托与理财研究所的统计,至2007年11月底,中国银行业发售的理财产品约2000种,呈现“井喷”之势。可以说2007年是中国银行业的“理财元年”。近年来,由于国家对信贷规模的控制和存贷比的要求更为严格,商业银行更加重视对理财产品的研发创新,银行理财产品呈现出发行数量多、委托期限短、预期收益率攀升等一系列新情况,而银行理财业务快速发展的新动向也引起了各界的关注。据普益财富报告显示,2011年我国银行理财产品发行数量为19176款,较2010年上涨幅度为71.40%;产品发行规模为16.49万亿元人民币,较2010年增长幅度高达1.34倍。无论是产品发行数量还是发行规模,其同比增速均大幅超过2009年和2010年,可见银行理财产品的发行有明显提速迹象。

二、银行积极推出短线理财产品的原因及动力

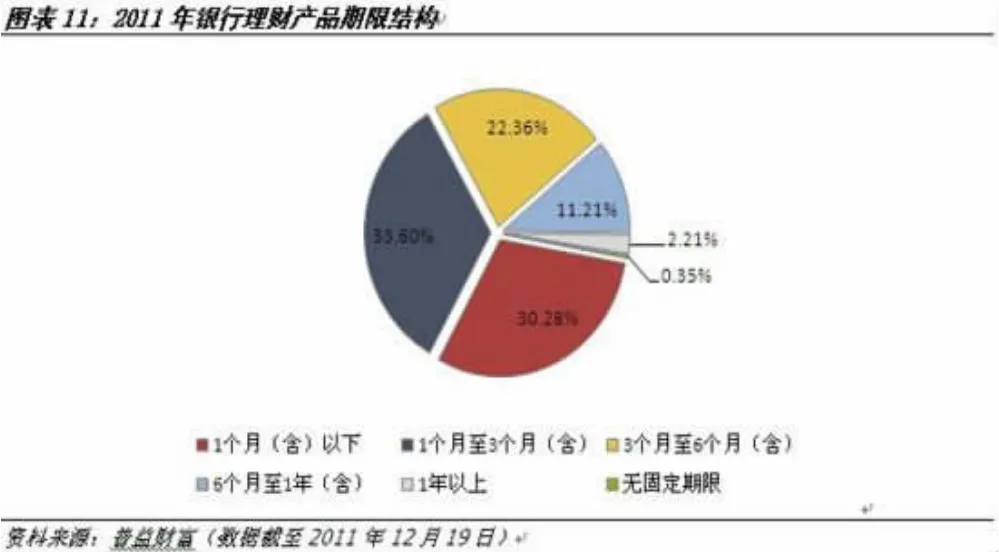

根据普益财富数据,商业银行2011年发行的理财产品中,3个月以下的短期理财产品占比高达63.88%,其中1个月以下的超短期理财产品占比最高为33.60%,商业银行之所以积极发行短线理财产品,笔者认为有以下几方面的原因:

(一)直接原因

政府外力影响,贷存比压力驱动。自国际金融危机以来中国银行的监管标准日趋严格,2011年6月以前银监会要求商业银行在季末符合75%的贷存比监管要求,据上市银行2010年年报,16家银行中有6家股份制银行贷存比已接近监管红线,同时伴随着通胀的压力,尽管央行多次加息但存款仍然流失严重。而存款准备金率的多次上调又使银行的流动性受到限制,贷款规模缩小,影响银行收益,银行不得不寻求新的方法,在保证贷存比的前提下保证收益。此时,短期理财资金可以在月末和季末发挥“冲量存款”的作用,一般的产品是月末购买月初计息,钱首先被冻结在账户里,作为银行存款进而改善了银行的贷存比结构。月末时,银行会考核存款余额,而理财产品到期后将自动转为银行的活期存款。

虽然2011年6月后,监管层要求贷存比日均不得高于75%,从按月度频率申报,细化到申报日均贷存比,进一步影响商业银行的信贷投放量,减少银行月末的突击揽储现象。但尽管如此,短线理财产品仍然是银行吸引存款、应对存款分流的重要举措。银行可以采取滚动发行的方式把短期吸引效应转换成对客户的持续黏性来吸引存款,以达到贷存比的监管要求。

(二)根本原因

1.城乡居民财富积累,公众对资产管理提出更高要求

改革开放以来,中国居民家庭财富的数量不断增长。居民储蓄存款持续稳定增加,从1978年的210.6亿元一路攀升,到2008年已达到217885.4亿元,在30年的时间里增加了一千多倍。然而近年国内通货膨胀压力明显增大,在我国目前负利率的情况下,单纯储蓄已无法满足公众对资产保值增值的要求,居民手中的流动性需要找到释放的渠道。在此环境下,短期银行理财产品一方面可以降低居民由于利率风险所带来的资产损失,另一方面也满足了客户对流动性和资产多元化配置的需求。

2.我国金融市场不够发达,个人金融投资渠道单一

根据国际货币基金组织公布的材料,我国国民储蓄率从上世纪70年代至今一直居世界之首,我国居民的储蓄习惯使公众与银行有一种天然的历史性情感,更容易选择银行来为其进行资产管理。另一方面,由于个人投资力量较小,作为个人投资者很难进入一些资金需求量大的金融市场,不利于投资多元化的实现,并且由于缺乏专业性的知识,使居民可供投资的渠道显得更为单一。在此情况下,投资者对于寻求投资渠道的迫切性成为了商业银行发展个人理财业务的根本性原因。

(三)内在动力

1.银行利润增长的利益驱动

银行理财业务的手续费是银行的一项收入来源,并且短期理财产品的发行并非即刻购买即刻生息,销售期和起息日之间的这种差值也是银行的一个小的利润点。对银行来说,中间业务风险很小,在信贷规模紧缩的环境下,积极扩展个人理财业务也是商业银行未来发展的趋势之一,减少对存贷利差的依赖度,通过不断创新理财产品,为客户提供综合的财富管理,最大限度地为客户实现资产的保值增值。根据流动性偏好理论,投资者一般偏好流动性强的资产,因此对短期理财产品的创新也是商业银行吸引顾客的手段之一。

2.维护客户资源,保持行业竞争力

根据普益财富数据显示,2011年国有银行的理财产品发行量为6529款,市场占额34.05%;外资银行产品发行量为872款,市场占额4.55%;城市商业市场占额20.89%,发行量超4000款。2011年5月北京银行的一款14天超短期产品实际年化收益高达8.23%,而目前的一年期银行存款利率才不过3.5%;光大银行从2011年4月28日起售的“五一”假日理财产品,期限仅3天,产品年化收益率最高可达3.2%。面临各个商业银行纷纷涌进个人理财市场,频繁推出产品,个人理财业务市场的竞争日趋激烈,如果不快速推出收益高的短线理财产品很可能造成老顾客的流失。以招商银行45天年化收益率为4.15%的一款产品为例,由于产品紧俏,需要提前预约,而预约的首要条件就是“个人拥有招商的账户”。从而借助短期理财的噱头,银行可以借此拉拢新客户,稳定老客户。

三、政府的监管政策建议

(一)贷存比差别对待,给银行以足够的准备期

目前利率市场化还没有实质进展,监管机构推行日均贷存比考核,将加大银行的资金成本,易对银行业产生扰动。根据工行、建行、农行、中行最近一次定期报告中的披露,贷存比分别为62.7%、65.1%、56.6%、68.5%,可见对于资金稳定的大银行贷存比相对较低,所以考核日均贷存比的影响不大,但贷存比偏高的中小银行考核达标存在一定难度。从2010年四季度末公布的数据看,交通银行贷存比高达78%,光大银行为75.64%,招商银行为75.45%,兴业银行为75.42%,除以上银行外还有中信银行、浦发银行、民生银行等共9家上市银行贷存比超限,其中民生银行一季度末贷存比高达83.35%。如果银监会严格规定日均贷存比,对大银行和中小银行都使用统一的75%的考核标准,将对中小银行的发展产生扰动。

虽然日均贷存比考核使银行冲时点的作用弱化,但目前中小银行吸引长期资金的手段并不多,在存款不能有效增长的情况下,日均贷存比考核将减小中小银行新增信贷量。随着准备金率的调高,贷存比保持较高水平易导致中小银行流动性不足,流动性风险增大。因此政府欲实现管控目的,一方面可以借鉴存款准备金率差别对待的策略,对中小银行和大银行实行不同的贷存比标准,保证中小银行的流动性。另一方面还需要从根本上提升银行吸引存款的能力,给银行足够的准备期使其逐步降低对贷款的依赖度,而理财产品便是银行提升自身品牌吸引力的一个有效途径,但这方面还需要探索和发展的时间,虽然之前发行短期理财产品一部分原因是为了应对贷存比考核,但从长期看,这也是银行吸引存款,塑造品牌的有益探索。因此政府应给银行足够的发展期,来使其应对更高的风险控制要求。

(二)积极引导短线理财产品的发展

银监会[2011]91号文明确提出了要对“利用短期产品进行监管套利行为”进行限制。该文件一经颁发,1个月以下的超短期产品的发行量迅速下降。

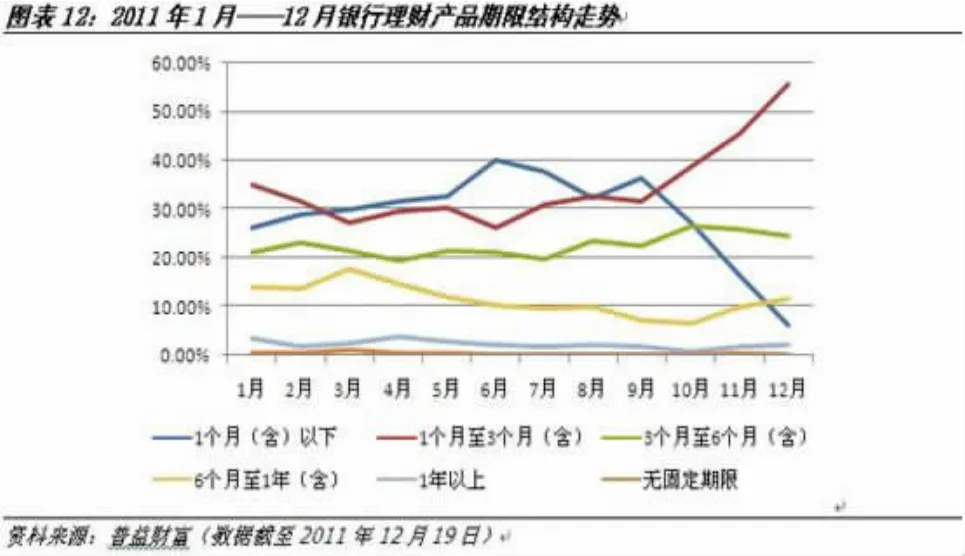

由2011年银行理财产品期限结构图看,2011年6月以后1月以下理财产品市场占比开始滑落,这主要源于政府对其发行的控制,但是对于短线理财产品,政府不能只是加以限制更重要的是要引导其发展。

目前,我国CPI上涨率持续高位运行,对投资者来说,短期理财产品作为活期存款的替代投资项目可以用来应对通货膨胀的压力,由于它资金占有期短、收益回报较高,目前已经成为了各期限产品中最受关注的投资品种。另一方面,为了抑制通货膨胀,2011年央行一系列宏观调控政策使金融市场资金面紧张程度达到近年之最,且银行贷存比考核力度加大,对银行来说对短期资金需求显得更加迫切。此时,短期理财产品的发行便成为了银行解决短期流动性紧张的一个手段。因此,政府在限制银行通过超短期理财产品发行进行套利的同时也应引导期限稍长的短期理财产品的发行。对于短期理财产品的态度宜疏不宜堵。

(三)明确银信对接理财产品的法律责任关系,建立合法合规的银信对接理财产品

2011年1月13日,银监会发布《关于进一步规范银信理财合作业务的通知》,该文旨在督促商业银行将银信理财合作业务表外资产转入表内,同时间接督促信托公司压缩银信合作信托贷款业务。虽然该文件一定程度上控制了信贷风险,但是并未从法律层面明确银信对接理财产品的法律属性,银行和信托公司在不同理财产品中的法律责任还存在争议,而只有明确了法律责任才能从根本上控制银信对接理财产品的风险。因此,银监会应尽快明确不同理财产品的法律责任的划分,建立有序、稳定的金融市场,规范目前较为混乱的委托理财市场,从而最大限度地保护投资者的利益,以促进资本市场的健康发展。

(四)建立健全信息披露制度

部分银行理财产品信息不透明,产品净值、运行情况不公开,信息不对称导致的投资者利益受损是银监会需要关注的问题。由于目前银监会对银行理财产品的信息披露并未有硬性规定,银行信息披露的内容和时间的随意性都比较大,甚至有的银行不进行信息披露。导致投资者和银行之间存在着信息不对称问题,这有可能引致逆向选择和道德风险。一方面投资者可能会对某些具有投资价值但信息披露不全面的理财产品持观望态度;另一方面,由于信息披露的随意性,银行可能会将资金通过一些途径转而投向风险较大的领域,从而增加了银行和投资者的风险,存在道德风险问题。其次,产品说明书用语一般过于专业,普通投资者很难弄明白,为解决这些问题,单靠银行自身的自觉性是不够的,还需要银监会出台相应的强制性政策予以规范。这方面银监会可以借鉴对公募基金信息披露的要求,对投资目标、投资组合以及相关信息的披露时间、披露方式和表述清晰度都加以规定。只有健全的信息披露制度才能切实保护投资者的利益,解决信息不对称带来的逆向选择和道德风险问题。

[1]戈建国.流动性监管新指标的影响与银行对策研究[J].新金融,2011,(274):22-27.

[2]蔡正旺.中国版巴塞尔协议Ⅲ对上市银行的影响[J].新金融,2011,(272).

[3]程凤朝,崔宏.理性看待商业银行中间业务收入占比[J].中国金融,2011,(719).

[4]樊至刚,胡婕.理财产品热的理性思考[J].中国金融,2011,(726):23-25.

[5]陈支农.2008银行理财如何挽回客户心[J].财经聚焦,2008.55-58.

[6]朱静芬.2011年银行理财热点展望[J].检察风云,2011,(3):96.

[7]梁宵.“让利”争储 银行理财“短打”高收益[N].中国经营报,2011-05-02,(10).

[8]吕巍.银行理财市场遭遇“七年之痒”乱象丛生呼唤监管“护航”[N].人民政协报,2011-02-15,(B04).

[9]李克.理财市场正上演“闪电战术”[N].中国城乡金融报,2010-09-24,(A04).

[10]郑欣.基于银信合作的信贷类理财产品风险研究[D].南昌大学,2010.

[11]张静.中国居民金融资产的重量及其结构分析[J].

[12]严骏.关于“银信合作”理财产品的收益与风险的比较研究[D].上海:华东师范大学,2010.

[13]滋维·博迪,亚历克斯·凯思,艾沦·J·马库斯.朱宝宪、楼远、吴洪,等译.投资学[M].机械工业出版社,2006.