基于Logistic模型的财务状况分类研究

孙万菊

(杭州电子科技大学经济学院,浙江杭州310018)

0 引言

由于外部客观环境的不确定性以及企业自身的局限性,使得企业经营面临着巨大的风险。2008年9月,美国爆发了危及全球的金融海啸,许多企业纷纷落马,从企业本身角度上来看,这场危机的产生是由于企业的过度负债,导致财务结构极不稳定,抗风险的能力差的原因。在我国金融体系、资本市场、社会信用体系都很不完善的情况下,伴随着近几年股票市场的急剧火爆和投资者理财观念的升级,各个主体对于能及早预测上市公司财务状况的需求也越来越强烈。传统财务状态分类采取二分法,这种非此即彼的方法过于简单,损失了一些重要的阶段性信息。企业从经营正常到陷入危机状态,往往是一个循序渐进的过程。国外关于多分类状态的研究主要有,根据财务危机事项的严重程度,提出将财务状况划分5等级的财务危机预测模型[1]。渐进模型描述了一个财务正常公司逐渐变为破产公司的过程,符合中国上市公司的动态生存的实际情形。我国学者在理论和实证研究中对财务状况进行细化处理始于2004年,首次在理论上根据可变现资产与负债的关系,将财务状况分为5大类[2]。其后又有提出以财务充盈、财务均衡、财务困境和财务危机为4分类的财务困境预测模型[3]。Logistic回归作为一种非线性回归模型,是对二分类因变量进行回归分析时最普遍使用的多元统计方法。本文结合我国证监会对上市公司因财务异常而进行的处理方式的实际情形,采用有序多分类logistic模型将上市公司分为四类,即财务状况稳定、财务状况恶化、财务危机、破产或等待退市。

1 数据准备

1.1 样本选择与处理

基于财务数据的公开性和获取的便捷性,综合上市公司被特殊处理的热点问题,研究将选择我国上市公司为研究对象,对公司的整体功能进行分析。上市公司被特殊处理作为既定事件,具有很强的客观性、可操作性和可度量性。相比于国外将破产界定为财务危机的标志,在中国更具实用性。

因此,本研究认定因财务异常而被中国证监会实施特别处理的公司处于财务恶化状态,因连续3年亏损而被处以退市警告的为财务危机状态。文中以上市公司被特殊处理年份作为标准年份,收集前三年数据展开财务状况分类研究,按照1∶1配对原则选取2011年沪深A股的182家被特殊处理和财务正常公司。非ST公司即财务正常公司的配对遵循以下几个原则:(1)相同或相近的行业;(2)公司财务经营正常,业绩良好;(3)公司资产规模相近,如没有合适的配对样本,则选取差距最小的。

1.2 备选指标变量筛择

在财务指标应用的研究领域中,对指标的选择并未有统一的范式规定。本文借鉴以往研究中的经验,考虑指标的全面性、可操作性以及敏感性,初步选取25个备选指标体系。要建立准确的分类模型,各分类财务状态间必须满足互斥性。因此,首先要采用K-S检验来检验变量是否服从正态分布,然后综合正态分布检验的结果,进行均值差异性检验。

如表1所示,K-S正态检验结果表明,在5%的显著性水平上所有备选指标均不符合正态分布;因此,进一步采用K独立样本非参数检验,选择有显著性差异的有用指标。结果表明,应剔除X1、X3、X10、X11、X19、X24,而选择具有显著差异的其他17个财务指标组成的指标体系。

表1 K_S正态检验和K独立样本非参数检验结果

2 实证分析

2.1 主成分分析

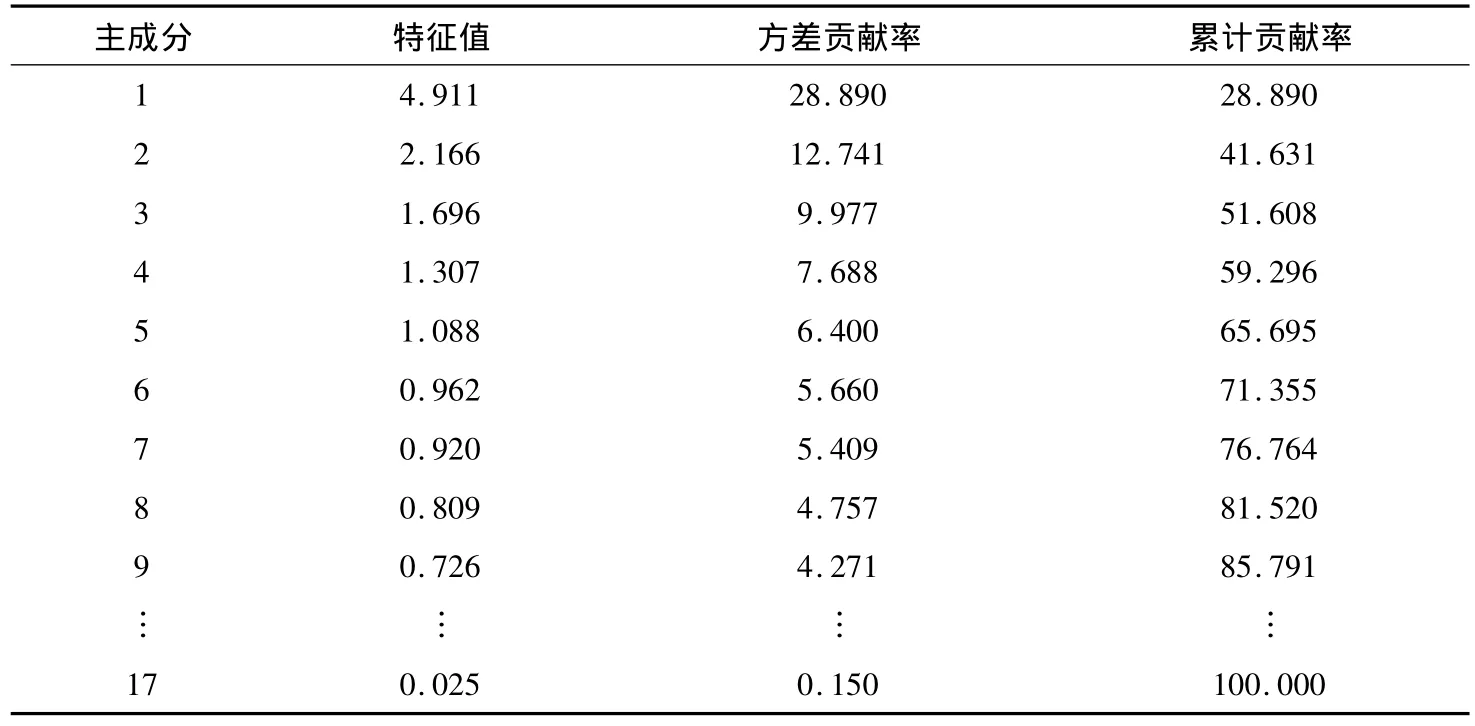

由于不同的财务指标之间存在一定程度的相关性,影响财务状况分类模型的准确度。因此,必须消除变量之间的多重共线性,并确保模型的稳健性。本文中采用主成分法,能够不遗漏原始指标所蕴含的内在信息,同时提取财务能力的影响因子。结果表明,在显著性水平为0.05的情况下,KMO测试值为0.678,Bartlett卡方值1 482.403,即17个财务指标变量之间存在相关性,适合进行主成分分析,结果如表2所示。

表2 主成分分析

根据表2结果,按照累计贡献率法,提取对原始数据信息涵盖率达到85.791%的9个主成分。

2.2 模型建立与求解

根据多类别的logistic回归模型的理论模型以及SPSS操作[4]。用SPSS软件进行处理,得到结果如表3所示。

表3 Logistic回归分析

模型的各项系数的估计值如表3 所示,其中各类分界值为 μ0=0,μ1=0.135,μ2=1.58,μ3=2.75。

2.3 模型检验

模型结果分析的一个重要工作是进行模型的评估与检验。将建立模型的训练样本回带到有序多分类的logistic模型,对样本进行回判检验,具体结果如表4所示。

通过表3,4的结果显示,模型拟合在95%的置信水平上通过了拟合优度的检验,同时回判的总体准确率达到了76.23%。因此,建立的有序多分类logistic模型总体效果还是比较好的。

表4 回判检验结果

3 结束语

针对上市公司被ST的热点问题,本文从实证角度研究了财务恶化的渐变过程,在传统二分类的基础上建立了四分类的多级财务危机预警模型。结果表明,预测准确率达76.23%。多分类研究避免了简单二分类的粗糙性而具有较大的应用价值。同时模型具体数据的展示结果得到的是一个概率值,给人直观明了的感觉,在实际运用中非常简单方便。

由于模型局限性,本文只考虑了公司财务状况持续恶化趋势的情况。另外,在我国上市公司中,很多被特殊处理的公司因重组、新资金的注入、借壳等原因而被摘帽。基于这些原因并不是公司自身经营的结果,在模型中很难做出描述。为获得更精确的预测和判别效果,今后研究方向可以考虑动态的预测模型和转移概率模型。

[1]Amy Hing-Ling Lau.A Five-state Financial Distress Prediction Model[J].Journal of Accounting research,1987,25(1):127-138.

[2]吴世农,赵岩.上市公司状况多分类研究[J].会计研究,2004,(11):53-61.

[3]李珊.基于财务状况多分类的财务困境模型研究[D].杭州:浙江大学,2009.

[4]朱红兵.应用统计与SPSS应用[M].北京:电子工业出版社,2011:605-625.

[5]宋淑琴.现代企业财务危机预警系统研究[D].大连:东北财经大学,2005.