公允价值计量对所得税会计影响的实证分析

(重庆工商大学 重庆400067)

一、研究假设

新准则引入公允价值后,很多方面的规定与税收制度的规定一致,减少了会计准则体系与税法的差异,也减少了对纳税调整的影响。本文试图通过价值相关性研究来分析公允价值计量对所得税会计的影响。对纳税调整而言,假设公允价值变动损益与投资收益这两项对其影响最大,将二者作为公允价值计量影响所得税这一统计分析的桥梁,提出如下两个假设:假设一:公允价值变动损益与所得税费用正相关;假设二:投资收益与所得税费用正相关。

Penman(2001)将会计和税收差异用来检验企业是否操纵一些核心费用的指标,指出“如果一个公司用估计项目产生较高的会计收益,那么该公司必定确认更多的递延所得税”。Phillips,Pineu 和 Rego(2003)研究表明递延所得税费用可以用来检测上市公司为避免当期报告损失,盈余下降所采取的盈余管理活动,并且可以提供总应计项目(TA)和可操纵性应计项目(AC)之外的增量解释力。钱春杰(2007)在对会计税收差异对我国上市公司盈余持续影响的分析中指出,税会差异额度较大的上市公司比较小的公司盈余持续性短。可见,作为会计税收差异代表的递延所得税费用可以在一定程度上识别上市公司的盈余管理行为,笔者对公允价值计量基于递延所得税费用的盈余管理分析提出如下假设:假设三:递延所得税费用可以检测亏损年度公司调增利润或扭亏为盈年度调增收益的盈余管理行为;假设四:递延所得税费用可以检测微利企业为避免亏损而进行的盈余管理行为。

二、样本选取与数据来源

首先,由于金融类企业的经营活动与其他企业有较大差异,因此将这类企业从样本中排除。其次,本文剔除了一些财务指标缺失的公司。最后,根据上文研究假设的分析及模型自身的实证要求,选取微利企业和研究年度内没有持续亏损的企业。经过筛选,共获得沪、深两市2007-2010年337家上市公司的年度数据。上市公司财务数据均来自“国泰安”数据库。所有的数据处理和运算均采用SPSS18.0统计软件完成。

三、实证分析过程

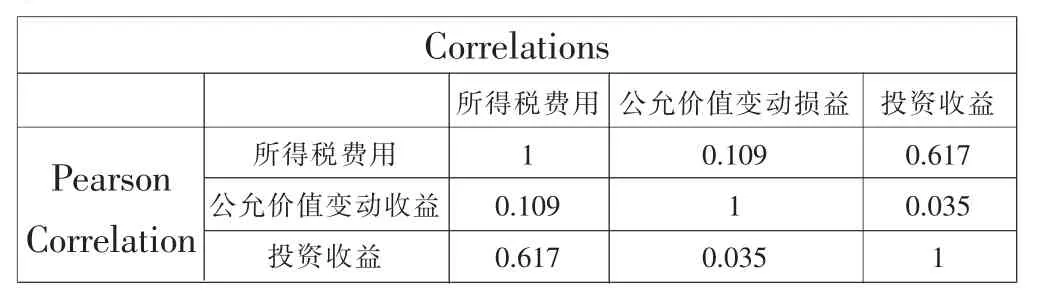

(一)公允价值变动损益、投资收益与所得税费用的相关性分析

针对假设一、二,笔者建立以下回归方程检验相关性:TAXt=α+β1FVt+β2IRt+γ,其中 TAXt为上市公司第 t年的所得税费用;FVt为上市公司第t年的公允价值变动损益;IRt为上市公司第t年的投资收益。结果如表1、表2所示。

表1 相关性回归结果

表2 相关性回归结果

从表中可以看出,以上方程的系数均不为零,可以确定样本的线性相关性。接着,对样本的相关性进行线性回归分析,以投资收益、公允价值变动损益二者为自变量,所得税费用为因变量,可以发现表1中的相关系数显示公允价值变动损益、投资收益二者对所得税费用的解释性较好,系数分别达到了0.109和0.617,当公允价值每变动一个单位的情况下,公允价值变动损益的变动为0.109,而投资收益的变动则更大为0.617。表2中P值的数值显示二者均为0.000,达到1%的显著性水平,表明其对于所得税费用的影响较大,解释性较好,与假设一致。

综上所述,两个自变量与因变量显著线性相关,前述两个假设均成立。说明公允价值计量确实可以通过公允价值变动损益和投资收益影响所得税会计的核算,通过实证研究的结论证实了前述理论分析。

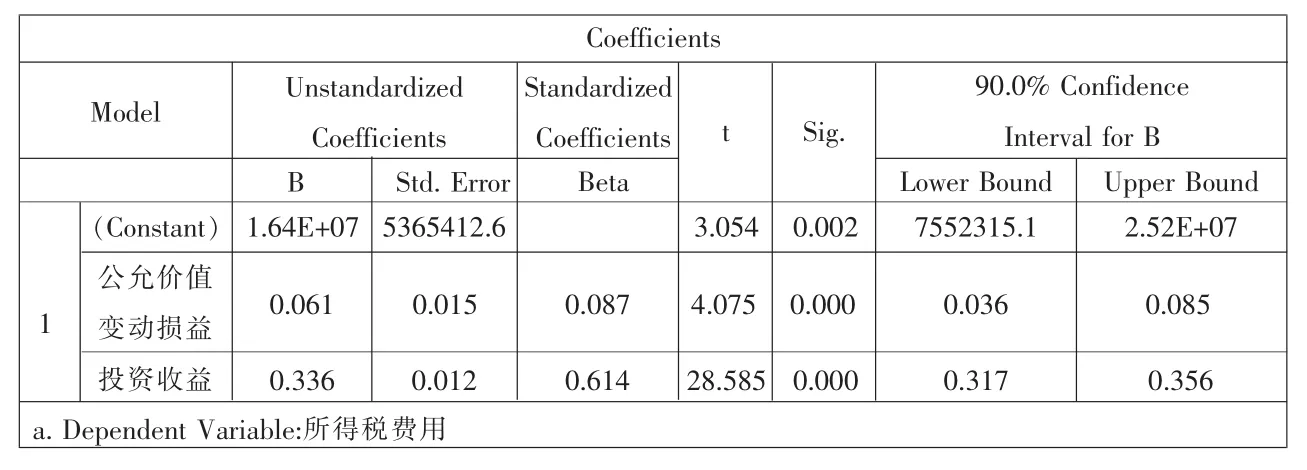

(二)公允价值计量基于递延所得税费用的盈余管理分析

结合上述结论,在Phillips,Pineu和Rego改进的Olson价格模型的基础上,即利用递延所得税费用检测盈余管理的模型,使用回归分析法进行检验。为了验证公允价值对所得税的影响是通过公允价值变动损益、投资收益和营业外收支进行的,笔者认为,如果公允价值变动损益、投资收益与所得税费用正相关且显著性水平较高,那么上述分析便可得证实,且可利用其替代模型中的AC一值。检验方程为:EMi,t=α+β1DTEi,t+β2ACi,t+β3CFOi,t+εi,t,其中EM为描述上市公司是否进行盈余管理的变量,当净资产收益率小于0大于-2%时,EM=0,净资产收益率小于2%大于O时,EM=1;DTEt为公司第t年末递延所得税费用/公司 (t-1)年末总资产;ACt为公司第t年可操纵应计利润/公司(t-1)年末总资产;CFOt为公司第t年经营活动现金流量净额/公司(t-1)年末总资产;ε为随机误差项。结果如表3、表4所示。

从表中可以看出,DTE与EM的相关系数为0.017,显著且正相关,P值为0.009表明当企业的递延所得税费用增加时,EM会随着递延所得税费用的增加而增加,但不是很明显;AC与EM的相关系数为0.20,DTE与AC同样显著且正相关,P值为0.003表明当以公允价值有关项目金额增加时,应计利润的水平也会随着提高,进而使得递延所得税费用的实现可能性增加,从而以递延所得税费用的这一模型证实公允价值对于盈余管理具有一定的增量解释能力。CFO与EM之间的相关系数为负,与原模型的结果一致。综合看来,三个自变量与因变量之间大致符合原方程设定关系,假设三与假设四成立。此外,进一步验证了公允价值变动损益,投资收益与所得税费用的线性相关性。从而间接证明了公允价值对于所得税会计的影响主要以这二者为桥梁,同时也说明,企业具有较大动机通过公允价值计量与递延所得税费用进行盈余管理。

表3 盈余管理检验结果

表4 盈余管理检验结果

四、结论

作为重要的计量属性,公允价值对上市公司的利润、所得税费用乃至是经营成果、财务状况等方面产生不同程度的影响。本文结论为公允价值主要通过利润表中的公允价值变动损益和投资收益对所得税会计产生影响,以递延所得税费用为基础的盈余管理分析显示,企业有通过公允价值和递延所得税费用进行盈余管理的动机。公允价值这一计量属性应引起足够的重视,在不断完善相关准则、规定的同时,也要完善外部市场环境,为公允价值的运用创造一个较好的外部条件。而上市公司作为公允价值的主要使用者,应正确、有序地使用公允价值,使这一计量属性能够更好地为企业服务;有关部门则应不断发展经济来建立真正意义上的完全市场,同时应加大滥用公允价值、逃避税收、操纵利润、盈余管理行为的监管力度,加大行为成本,以防止公允价值运用的反复性,从而更好地和国际会计准则接轨。此外,应尽快加以完善涉及公允价值计量的会计准则,从准则角度堵住该方面的制度漏洞。