基于利率变动对经济增长影响的利率政策有效性分析

杜 江,朱芳菲,冯倩宇

0 引言

在经济活动中,利率是资金的价格,是一个重要的变量,它的变动在一定程度上影响经济增长的变动。提高利率通常被认为是一种紧缩性的货币政策,在传统的凯恩斯主义观点下,这一政策在短期内会抑制经济增长,然而,本文认为不同时期年利率变动对经济增长作用不同。因此,本文采用计量经济学分析方法,对改革开放以来33年的数据进行了实证分析。在此基础上,进一步分析了不同阶段的利率政策有效性。

1 基于经济增长的利率政策效果的实证分析

1.1 利率政策变动的背景分析

图1 1979~2011年我国GDP增长率与滞后1期的实际利率变化趋势

由图1可以看出,1979~2011年间我国利率政策呈现几个阶段的变动。

1979~1989 年间,我国利率处于上升阶段。我国开始改革开放,央行意识到利率是资金的价格,不再实行前期长期实行的低利率政策,实行提高利率的政策。

1990~1991 年间,我国利率呈现第一次下降阶段。经过连续两次利率调整后,经济增长率跌至1990年的2.1%。在这期间连续三次下调存贷款利率,到1991年四月为止,一年期的存款利率水平降到7.56%。

1992~1995 年间我国利率出现第二次上升阶段。1992年初,我国国民经济高速发展,通胀的压力持续加大,直到1993年,我国出现了严重的经济过热现象,而通货膨胀率在1994年达到改革开放以来的顶峰。为一直高通胀,央行在1993年连续两次上调利率,利率水平持续上涨。

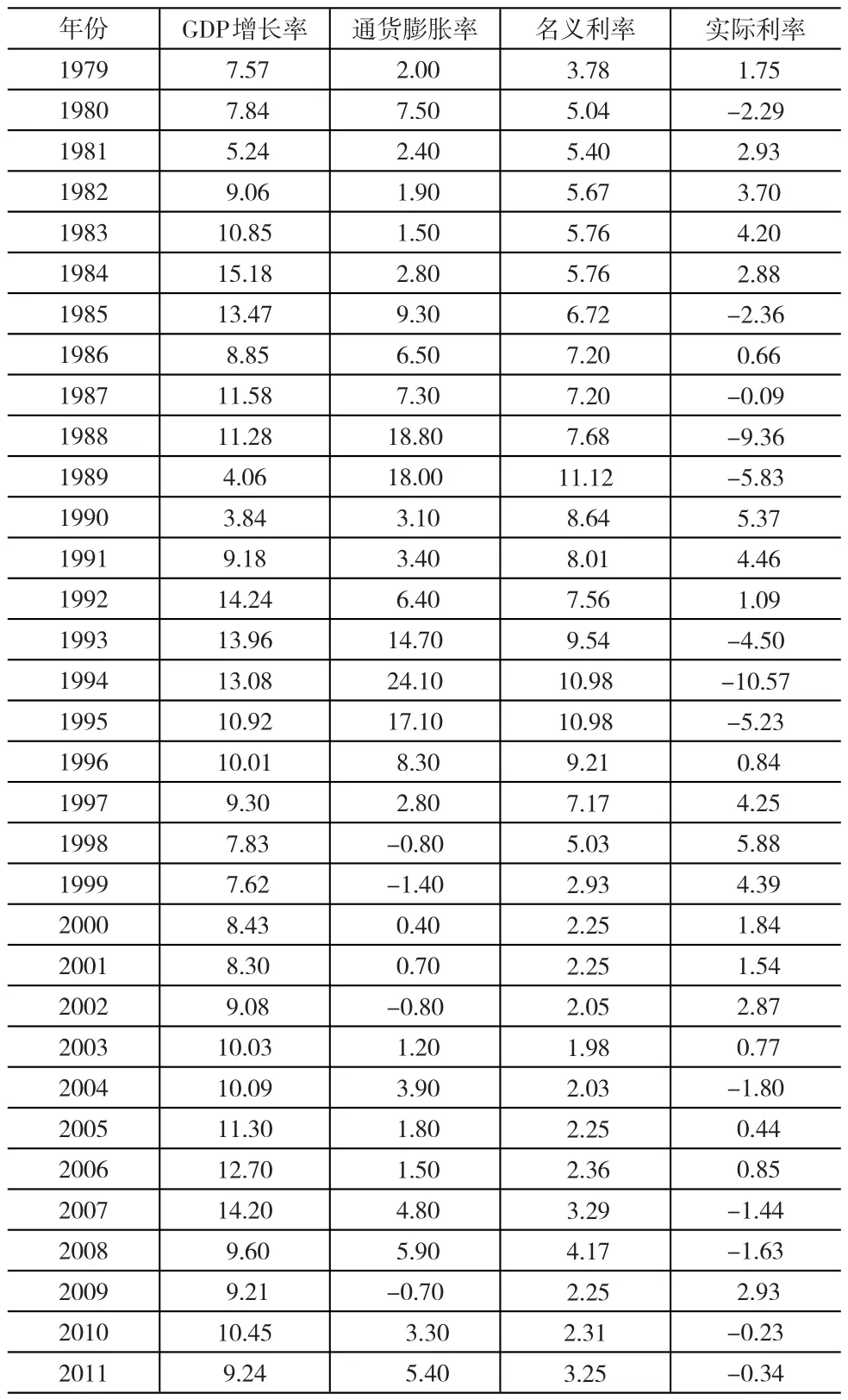

表1 各年的GDP增长率与实际利率 (单位:%)

1996~2004 年间我国利率处于第二次下降阶段。1996年初,我国经济的宏观调控取得了一定的成效,为了防止控制通货膨胀时出现经济抑制,中央银行于1996年连续两次降低了存贷款利率。1997年,由于亚洲经济危机的影响,我国经济增长开始放慢,有效需求明显不足,为刺激投资和消费,促进经济增长,央行开始实行扩张性的货币政策,频繁的动用利率杠杆,又连续六次下调存贷款利率,且幅度较大。

2005~2011 年间利率呈现再度上升阶段。2007年8月份我国CPI涨幅达到史上最高的的6.5%。为此,中央银行再次上调金融机构存贷款基准利率来稳定通货膨胀预期。2008年初,持续的经济过热,使得央行再一次使用加息这一紧缩性货币政策,但由于2009年初,受美国次贷危机严重影响,我国经济增长趋势低迷,为维持稳定的高经济增长率,央行使用扩张性货币政策—降低利率。2010年下半年,我国通货膨胀持续上涨,而为抑制经济过热,从2010年10月开始,央行再次调高利率。

2 模型的建立

2.1 变量选取与数据来源

本文主要通过分析利率水平的变动对经济增长的的影响来分析利率政策的有效性,因此,选用利率和GDP增长率来分别代表解释变量和被解释变量。

在利率的选择方面,主要选取对宏观经济生产有直接影响的利率,即商业银行的市场主体的存贷款利率,由于存贷款利率之间具有高度的线性相关性,若同时引入,极易出现多重共线性。因此,本文主要采用央行公布的一年期的定期存款利率代表利率。而经过名义利率与实际利率的变动与GDP增长率变动的一致性分析,发现后者的一致性优于前者,因此,选取实际利率作为解释变量。其中实际利率=(名义利率-通货膨胀率)/(1+通货膨胀率),名义利率为金融机构一年期存款利率按实行时间作加权平均后得到的均值,通货膨胀率等于消费者物价指数减去1。所有数据均根据《中国统计年鉴》各年版和国家统计局网站(http://www.stats.gov.cn/tjsj/)的相关数据整理和计算之后得到。

考虑到利率政策的滞后性,本文采用滞后1期的实际利率。计量模型为

gGDPt=α+βRR1t+εt

其中,gGDP为GDP增长率,RR1为滞后1期的实际利率,α为常数项,ε为随机干扰项

2.2 时间序列的检验

在古典回归分析,解释变量和被解释变量都假设满足序列是平稳的条件。但是在非平稳变量的存在情况下,把非平稳数据进行回归,尽管拟合度很好,影响也很显著,但可能两者之间的高度相关性仅仅是因为二者同时随时间有向上或向下变动的趋势,并没有真正的联系,因此,有可能会出现“伪回归”的现象。为了避免伪回归的问题出现,在模型回归之前我们要先检验时间序列的平稳性以及格兰杰因果检验。

序列平稳性的检验方法一般采用ADF单位根检验法,若时间序列不存在单位根,则时间序列是平稳的。本文对gGDP和RR1实现ADF单位根检验,结果如表2所示。

表2 ADF根单位根结果

由表2给出的ADF检验可知,1%的显著性水平下,GDP增长率和滞后1期的实际利率都是平稳序列。

由于都是平稳序列,所以,可以进行格兰杰因果关系检验。而事实上,因果关系检验是要确定一个变量的滞后项是否包含在另一个变量的方程中。为了检验我国经济增长和利率变动之间的因果关系,选择2阶滞后项,得到的格兰杰因果关系检验结果如表3所示。

表3 格兰杰因果检验的结果

由表3给出的结果可以看出,选择滞后期2,在5%的显著性水平下,可以拒绝原假设GDP增长率不是引起实际利率变化的Granger原因以及实际利率不是引起GDP增长率变化的Granger原因,即GDP增长率与实际利率的变化呈现双向因果关系。

2.3 模型的线性回归

对1979~2011的时间序列数据,用广义最小二乘法对模型进行回归,在消除2阶自相关后,得到的估计方程为

在1%的显著性水平下,模型显著。在统计意义下,实际利率对经济增长的影响也是显著的。模型拟合优度的判定系数R2=0.645,看上去不是很理想,但模型的拟合优度并不是判定模型质量的唯一标准,为了追求模型的经济意义,可以牺牲一点拟合优度。

从上述实证检验中可以得出以下结论:首先,实际利率的变动与GDP增长率之间有显著的线性关系;其次,实际利率的变动与GDP增长率的变动呈正相关关系;最后,滞后1期的实际利率每提高1%,GDP增长率会提高大约0.443%。

2.4 模型的分阶段回归分析

从滞后1期的实际利率与GDP增长率的趋势图中可以看出,并不是所有年份滞后1期的实际利率变动与GDP增长率变动呈正相关关系,从1995~2005年,两者呈现反向趋势,即负相关关系,2006年之后两者又恢复正相关关系。鉴于这种变化本文,将分阶段建立模型进行回归。但是考虑到本文使用的数据为33年的年度数据,若进行分组之后,样本数据变少,回归结果的误差较大。因此,本文引入虚拟变量来建立阶段模型。考虑到,1979~1995年和2006~2011年滞后1期的实际利率和GDP增长率变化趋势相同,因此,引入一个虚拟变量D2。当时间处于1979~1995年和2006~2011年,则取D2=0,否则,D2=1。计量经济模型为

gGDP=α+βD2+β1RR1+β2D2RR1+μ

其中,D2为虚拟变量,μ为随机干扰项,gGDP是GDP增长率,RR1为滞后1期的实际利率。

应用广义最小二乘法,对上面的模型得到的结果如表4所示:

表4 引入虚拟变量模型的回归结果

R2=0.300,Prob(F)=0.025038

由表4的结果可知,C,RR1,RR1*D2均通过置信水平为5%的显著性检验,D2的P值为0.4667,未通过显著性检验,但由于截距项对模型的影响显著且重要,而影响截距项的原因又很复杂,因此该模型中,此截距项应予以保留。该模型说明,当D2=1时,在1996~2005年期间,斜率项的系数为0.368854-0.636104=-0.26725,为负值,即滞后1期的实际利率与GDP增长率呈负相关关系;当D2=0时,在1979~1995和2006~2011年期间,斜率项系数为正,即滞后1期的实际利率与GDP增长率呈正相关关系。尽管拟合优度的判定系数为0.3左右,但模型的结果与之前分析的实际情况相符,说明模型的解释程度较好。

3 结论

上述的回归模型说明1979~1995年间,我国实际利率与GDP增长率呈正相关关系,这与金融抑制论相符。在这一阶段,我国刚开始改革开放,市场经济不完善,金融市场落后,金融工具单一,政府对利率实行管制。正如麦金龙提出的“金融抑制论”中认为:发展中国家存在着金融抑制,利率受到管制。发展中国家政府为了提高经济增长率,利用低利率来提高消费需求和刺激产出。但是,如果持续实行较低的利率政策,会打击居民的储蓄积极性,使资本积累缓慢,经济增长减速。

1996~2005 年间,我国实际利率与GDP增长率呈负相关关系,这与传统的凯恩斯主义学派观点一致。这可能与90年代中旬,我国逐渐摆脱短缺的经济状态,市场经济已经初具规模,金融市场逐渐完善,金融深化理论取得较好的收效,我国的金融抑制在一定程度上得到了缓解有关。因此,认为在这期间,由于我国金融领域的情况逐渐满足西方古典理论的假设前提,实际利率与经济增长的关系逐渐符合传统理论的负相关关系。

2006~2011 年间,我国实际利率与GDP增长率呈正相关关系。这个阶段,我国实际利率较低,实际利率大大低于资本的边际生产率,较低的实际利率带来投资意愿的增加,因此,推动了经济的增长。不过由于这个阶段时间年限较短,短期的数据可能不代表长期的问题,因此这个阶段实际利率与GDP增长率的关系不具有解释现实指导政策的意义,这一阶段有待于进一步的观测和研究。

在目前的经济活动中,实际利率是资金的价格,是借贷的资本,是一个重要的变量,是中央银行调节干预宏观经济的工具之一。通过对实际利率和经济增长之间关系的实证检验,本文发现,1979~1995年间,实际利率与经济增长同步变化,较高的实际利率基本推动了同期的的经济增长,而96年之后高的通涨率水平抑制了经济的增长,高利率水平导致经济增速下降,利率作为调节宏观经济的重要变量似乎没有发挥其应有的作用,利率政策也没有达到预期的效果。

[1] 爱德华.肖,经济发展中的金融深化[M].上海:上海三联书社,1993.

[2] 凯恩斯,就业、信息和货币通论[M].北京:商务印书馆.1983.

[3] 宾国强,实际利率、金融深化与中国经济增长[J].经济科学,1999,(3).

[4] 沈坤荣、汪建,实际利率水平与经济增长[J].金融研究,2000,(8).

[5] 徐春茗.对经济增长的影响——基于利率与经济增长关系的解释[J].湖北经济学院学报,2005,(14).

[6] 沈忠泉.对我国利率政策绩效的实证检验[D].南京农业大学,2003.

[7] 韩汉君.中国利率政策回顾与展望[J].上海经济研究,1997,(1).

[8] 胡智慧.利率变动的经济效应研究[D].西南农业大学,2001.

[9] 施图德蒙德(美).应用计量经济学(第六版)[M].杜江,李恒译.北京:机械工业出版社,2011.