车市微增长时代的价值洼地

一线城市的汽车限购似乎已是大势所趋,很多数据显示其市场趋于饱和,国内外车企正在积极调整自己在二三线甚至四线城市的布局。然而,这片红海中就真的没有可实现价值创新的蓝海了吗?

尼尔森与中国汽车工业协会联合发布的《一线城市汽车消费者白皮书》从一线城市主体的再购需求出发,明确为汽车企业指出在汽车电子配置,二手车和置换、汽车贷款服务方面可以进行产品和营销创新的价值洼地。

增、换购占比过半

今年2季度,中国消费者整体购车意向降至两年来的最低水平,但一线城市的购车意愿逆势猛增32.5%,明显高于二线以下城市及农村。这与消费者的收入预期提升和限购政策的影响有关。

尼尔森与中国汽车工业协会的《一线城市汽车消费者白皮书》显示,以北京为代表的一线城市中,以升级换购和重复增购为目的的再购车主已达到新车购买人群比例的58%,其中增购车主占35%,换购车主占23%。

其特征与初购车主有着显著的差异:再购车主的职业主要是私营企业主或者私企的中高层管理人员,他们大多数均已婚有子女,正处于事业和家庭生活的上升阶段。他们的年龄较初购车主更大,收入也更高。

换购车主中70后居多,占41%,家庭平均月收入1.57万元,增购车主中80后居多,占44%,家庭平均月收入1.78万元。

从意向车型来看,初购车主与再购车主对于12万元以下的车型,偏好没有明显差异。购车价格在12万元以上的车主中,重复增购车主对于12万?30万元的中级轿车(含C级车,如凯越、新宝来;D级车,如凯美瑞、雅阁 )和50万元以上的豪华轿车意向更高,升级换购车主对不同价位的SUV更为偏好。

无论是购买现有车型,还是计划购买的车型,安全性始终是再购车主最为关心的因素。不同之处在于,购买现有车型时,消费者考虑更多的是节油环保和经济性;在购买下一部车时,更多考虑车辆的舒适便利性、质量和空间大小。

建议:

1. 充分利用车友会和自驾游这种交流体验式的活动做推广。

企业应当充分重视70后和80后的中高收入人群,他们相对年轻化,对车有所了解,而且通过上一辆车的使用体验,已经对一些实用性功能形成了个人的偏好。如果企业能在产品设计中体现这些优势,并通过这类活动增加互动机会,推广产品高安全性、舒适性、高品质和大空间的功能性优势,一定会赢得再购车主的信赖。

2. 主推SUV,辅以C级或D级的三厢轿车--针对再购车主的产品组合。

3. 扩大品牌传播和金融促销力度,豪华轿车和SUV品牌可以通过这种方式吸引高收入的换购、增购车主。

安全性和动力系统最受重视

在12项汽车电子配置类别中,保护性安全系统在消费者购车时被优先考虑的次数最多,达到14%, 其次为制动系统,达到12%。节能发动机、自动变速箱、预防性安全系统被消费者提及的次数占比一致,均为10%。

消费者总体上对保护性安全系统(如正面安全气囊、头部气囊或侧面防撞安全梁)有着最高的偏好度,其次为制动系统。

在不同年龄层间,70后及以下的年轻消费者均对高端电子配置的需求更迫切,特别是动力和车载智能多媒体系统。80后对于自动变速器技术有更高的偏好度,而90后对预防性安全系统(如ABS、自动刹车、夜视辅助等)较为重视。

据对不同级别车主调查显示,C级车主更青睐自动变速器技术,D级车主更多的考虑车载智能系统;E级和SUV车主对于车门与发动机自动启动的考虑度相对较高。

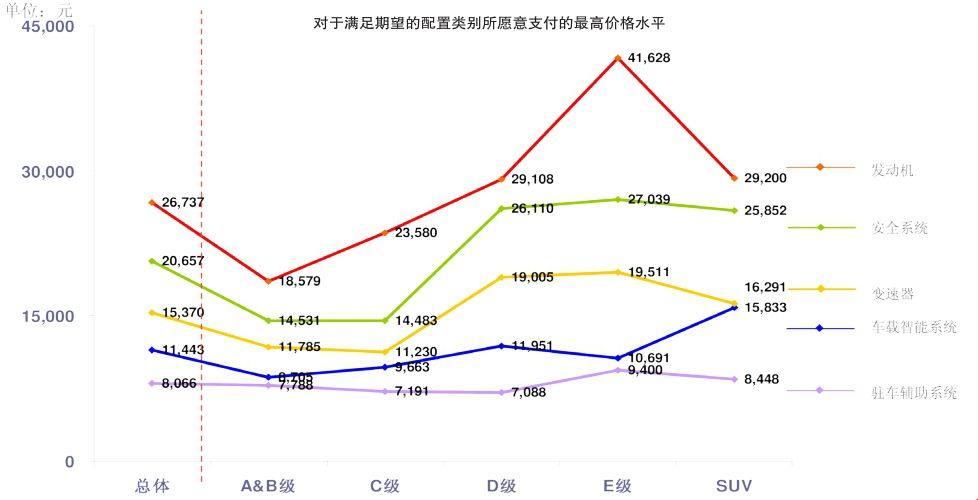

在被问及愿意为理想的电子配置类别最多支付多少价格时,受访者的回答与他们对配置类别的偏好基本一致。

对发动机和安全系统的期望价格水平明显高出其他电子配置,平均为26,737元和20,657元。不同年龄层和购车级别的车主,对于配置类别和功能的偏好也表现出一定的差异。除车载智能系统外,E级车的车主对于其他各项系统都愿意支付最高的价格。

建议:

1.提升安全与动力系统的技术含量和装备率。

如果企业能有效地提升小排量和入门级车型的电子化和数字化水平,这将有助于改变消费者求大求全的购车习惯,更多选择性价比高的经济型轿车。

2.优化电子配置时应充分重视80后和90后的年轻消费者偏好及其主要考虑的A、B、C级车型。

3.参考消费者对配置的期望价格来确定不同配置组合的定价水平。

4.企业得到可充分利用的溢价空间:对同一配置类别的价格预期随车型级别上升而递增。

二手车总体购买意愿超三成需求两极分化

当前中国的二手车年销量已经突破四百万辆,年复合增长率在25%以上,未来二手车市场仍孕育着巨大的需求潜力。

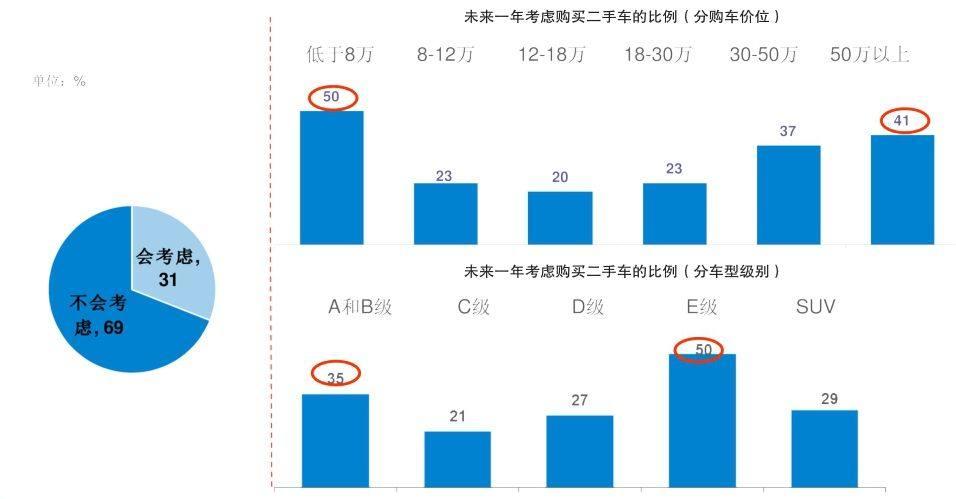

尼尔森与汽车工业协会的《一线城市汽车消费者白皮书》显示,愿意购买二手车的消费者比例在计划购车的消费者中仍高达31%。 其中,70后和80后将是二手车的主流消费者;车价低于8万元入门级车主和高于50万元以上的豪华车主购买二手车意向最高。

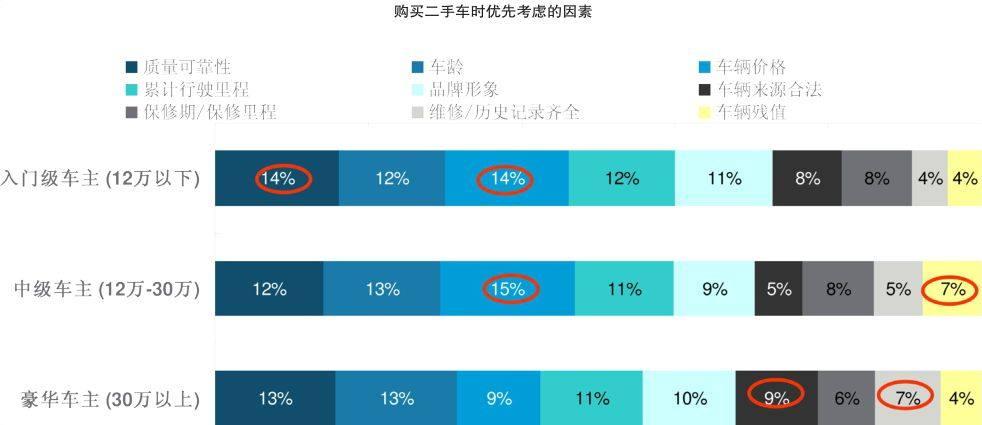

在购买二手车的考虑因素中,车辆价格和车龄是消费者最为关注的两个因素。此外,入门级车主更偏向考虑购车服务的便捷性,中级车主更多考虑车辆残值。豪华车主则考虑得更为全面,对车辆来源合法、维修历史记录等因素都会纳入考虑。

目前,主要的汽车企业已纷纷推出认证二手车的销售和服务。但调查发现,朋友或熟人间的转让仍然是消费者最先考虑的购车渠道。除此之外,入门级车主最偏好的购车渠道是二手车交易中心,而中级车主和豪华车主则更多地考虑汽车厂商认证的二手车经销商。

建议:

先在需求更为集中的A、B级和E级车型上展开认证二手车的销售和服务,逐步拓展至全车系。

置换、贷款服务大有可为

以旧换新的置换服务,也是汽车企业越来越多采用的新车销售方式,这在限购政策实施的一线城市尤为明显。

研究显示,31%的消费者愿意考虑以置换方式购车,而且越高级别的车主对于汽车置换服务的兴趣越高。SUV的意向车主愿意置换的比例最高,达到40%。

从性别来看,男性比女性更多地考虑以置换方式购买新车。

从年龄区间看,70后对置换方式考虑最多,其次为80后。

建议:

1. 通过置换培养客户的品牌忠诚度,重视70后和80后的本品车主的置换升级需求。

2. 通过补贴或促销活动鼓励竞品车主旧车置换本品新车,拉动新车销售,增加经销商收入。

26%的潜在车主表示会在未来购车时考虑汽车贷款,显著超出当前9%的贷款使用率。

据尼尔森测算,未来五年,国内汽车消费贷款的年规模可望超过4000亿元。这也预示着对汽车金融服务的巨大需求。在计划购车的消费者中,男性、80后人群对汽车贷款有更高的使用意愿。35%的80后和28%的90后消费者愿意采用汽车贷款,而这个比例在60后消费者中仅占18%,在50后消费者中仅占3%。

在贷款渠道的选择上,全国性的商业银行成为不同类型车主优先考虑的渠道。除此以外,豪华车主较其他人群更倾向于使用汽车厂商的金融公司,中级车主较其他人群则更乐于使用本地商业银行。

建议:

1.组建或拓展专业的汽车金融公司,以扩大零售和经销商贷款拉动销售。

2.充分利用优惠的贷款条件,考虑增加保险、保修保养、道路救援和汽车租赁等各种增值服务和延伸服务,使消费者的贷款利益最大化。

3.对90后缓解其前期资金压力,提供更为灵活的首付款、贷款利率和还款方式等个性化金融方案。

4、对70后、80后尽量增加首付和尾款比例,降低月供,以适当满足其他的消费用途。

——选车