信托凶猛

王奇

上帝为你关上了一扇门,同时也为你打开一扇窗。

今年以来萧条的理财市场,让更多的投资者在孤独苦闷中迷茫!

众多理财产品难言收益,股市在2000点徘徊,让股民们只能想念5年前6124点的辉煌,来安慰那颗早已脆弱不堪的心;基金市场的微薄收益,也难让投资者产生兴趣;而去年爆发式增长的银行理财产品,今年的年化收益率也仅仅在4%左右;国际金价虽然最近走出了一波不错的行情,但能把握买卖点的投资者寥寥无几;曾经疯狂的艺术品市场,今年也是“风萧萧兮易水寒……”

在投资者“众里寻他千百度”式的苦苦寻觅时,信托成了“灯火阑珊处的”新宠。固定收益类信托8%-10%的收益,让它成为投资者心中的获利法宝。

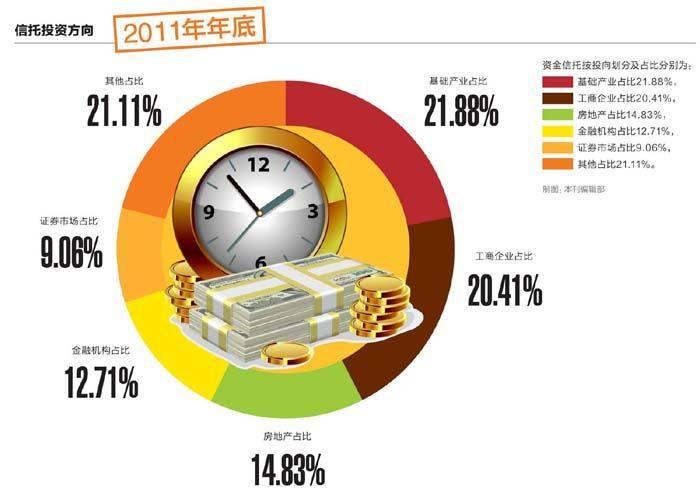

2011年,信托公司普遍收获亮眼成绩,多数公司与上年相比实现了50%以上的增幅,甚至超越了自身预期,全行业整体净利润总额超过200亿元。

在千亿规模的15家信托公司中,净利润增长速度最快的是江西信托,虽然它在千亿俱乐部中规模最小,但2011年净利润2.43亿元,同比增幅高达282.11%。

今年上半年国内信托规模更是达到5.54万亿元,大有超越保险的架势。而业内专家也预测,信托规模在今年甚至会突破6万亿元大关。

究竟是什么支撑信托业资产规模大步向前的增长?

“内外夹击”促成信托大扩张

天下熙熙,皆为利来,天下攘攘,皆为利往。

《投资与理财》记者采访了业内的专家,以期揭开信托“凶猛”的原因。

格上理财高级分析师肖伟告诉《投资与理财》记者:“首先从需求方面来说,其最大的原因时市场对信托资金需求的增加。这要‘归功于利率的非市场化,低利率的银行贷款额度成了稀缺资源,除了国有企业和大型品牌民营企业能够贷到款之外,很多民营企业被迫以更加高昂的代价,从非银行体系,包括从信托公司那里,获得急需的发展资金。”

而去年银根紧缩的大环境更是给了信托业扩张发展的良机,尤其是银监会出台的对房地产企业的限制的政策,让资金需求量大的房地产企业,不得不去寻求其它的资金来源。信托的利率虽然比银行高,但比民间的高利贷依然要便宜许多的优势,让更多的房企也把目光瞄向信托。上市的房地产企业的报告中也显示,类似于万科这样的大型房企也从信托募集资金。

一个巴掌拍不响,投资者对收益的需求,则给信托业提供了源源不断的“活水”。

日出财富管理公司总经理赵玉娇在接受记者采访时表示,最近两年,理财市场的不景气,在资金挤出效应的作用下,投资者把资金转向了信托。在实业投资市场惨淡的情况下,信托相对固定的收益,也让更多的大额资金涌入了信托市场,信托资产规模轻松冲破5万亿大关。内外的联合作用,助推了信托这几年的高速发展。

刚性兑付是个“核武器”

资金涌入信托市场,最主要的吸引力还是“刚性兑付”这个“核武器”带来的稳定较高的收益。

所谓“刚性兑付”,就是信托产品的融资实体如果未能到期还款,信托公司也必须保证到期资金的支付。换句话说,在刚性兑付的前提下,信托产品实质上完全保本、保息。

试想一下,既然有10%的固定回报,为啥还要甘冒套牢的风险,去投资股票或基金?为啥还要去投资收益不确定的黄金、艺术品呢?在此“核武器”的吸引下,信托先是吸引了100 万以上的高净值客户市场,然后是小客户的合伙团购、实体企业的闲置资金,甚至让一部分地区的养老资金都已经冲了进去。

信托受青睐,也让第三方理财机构抛出了橄榄枝。

“主要是因为大部分客户都偏爱固定收益信托,即获得约定的利息。”肖伟介绍,固定收益信托产品“刚性兑付”优势使其在众多理财产品中“鹤立鸡群”,也让理财客户趋之若鹜。为了迎合市场的需求,第三方理财机构目前也把更多的精力放在信托产品上。

“目前信托产品应该是第三方理财行业的主导产品,也是最好卖的产品。”肖伟说,“第三方公司普遍的销售策略是以信托产品为主,这在业内已是共识。”

刚性兑付之殇

硬币总是具有两面,“刚性兑付”是吸引资金的最大功臣,也是信托业的最大风险。

信托的“刚性兑付”,虽然已经成为投资者的一种高度共识,但记者查遍与信托有关的法律法规,却根本找不到“刚性兑付”的法律依据。实际上,根据《信托公司管理办法》(2007 年版)第34 条,信托公司不得承诺信托财产不受损失或保证最低收益。由此可见,“刚性兑付”并不具有法律强制性。

“信托的刚性兑付,从长远发展看,伤害了信托业自身的发展。因为在刚性兑付的怪圈中,产品的创新变得不再重要,信托的梦想和本质已经被篡改,长久的事业已经成为一种急功近利的快餐。在此影响下,信托经理也不再严格执行风控措施,而是把最后的风险都留给了信托公司。”在信托业工作了20年的张龙有些担忧的说。

肖伟认为:“刚性兑付只是行业自律形成的一个规则,也是为了维护行业的声誉。但信托收益终归要走向市场化,这样信托才能发展得更好。”

繁荣之下暗藏危机

今年以来,随着鄂尔多斯房地产的崩盘,鄂尔多斯银行业坏账激增,而曾深度参与该地区房地产、矿产等项目融资的部分信托公司,也同样陷入被动境地。“在此情况下,如果不能按期兑付,就算处置抵押物,房价的暴跌也会让质押在信托公司的资产大大缩水,出现资不抵债的情况。90年代的的海南房地产泡沫,曾给信托业造成难以磨灭的噩梦。

矿产信托受行业周期的影响较大,专业性较强,存在的风险也较大,今年年中,中诚信托的一款产品30亿涉矿的问题也是传得纷纷扬扬。而艺术品没有严格价格评估标准,这也让此类信托存在很大的不确定性。例如今年媒体报道“《砥柱铭》抵押4.5亿,拷问艺术品信托风险”,矛头就直指艺术品信托。

“虽然固定收益类信托强调刚性兑付,投资者在选择信托时也需要注意风险,尽量选择那些自己熟悉的行业,切莫为了较高的收益,去选择自己不熟悉的行业。”赵玉娇建议。