狙击强势股(21)

萌生

在稀土价格不断下跌的情形下,前期的厦门钨业(600549)等强势品种纷纷走出回落态势,我知道这不是资金的性质所决定,而是市场氛围的结果。于是,2012年8月21日下午将手中持有的包钢股份(600010)以5.95元卖出,从开始时的获利接近10%到了如今的微利状态,我承认自己被市场的持续下跌弄麻木了,也缺乏了对交易的敏感性,因此接下来我必须重新加强自身的交易技巧了。

原本对敦煌种业(600354)并没有抱有过多的交易预期,或者说只是打算观察一下而已,但和枫叶交流了之后,我以为对于这类品种可以当成是练手的工具,也算是对投资理念上的一次综合实践。站在这样的角度,2012年8月21日尾盘,就是在卖出了包钢股份之后,我以8.29元买入了20%仓位。

事实上在我不看好页岩气板块的情形下,山东墨龙(002490)股价已接近翻倍,而我因为技术特征放弃的延长化建(600248)走强的迹象也非常明显,从我觉得位置不合适的7.4元附近,已经上涨到了2012年8月23日盘中的最高8.92元,如此的价差幅度足足有了20%,这就是板块效应的魅力,我不得不为此而感慨,从这样的逻辑去预期,我相信敦煌未来也会走出明显的上升行情。

当然,板块效应的合力是一方面,更大程度上说市场的下跌让我对技术失去了信心,或者说因为市场的疲软而忽视了盘口本身存在的一种理性,我自然知道山东墨龙、延长化建、敦煌种业这类品种属于非价值型投资,完全是主题性机会所在,但在ST都大放光彩的前提下,说明理性投资本身只是一个泛理念而已,其中有很多地方还值得进一步商榷,市场自然也会理解这种氛围,这样我只能去顺应。

从山东墨龙的上涨,带动了延长化建本来就不大强势的盘面,我看到的是历史上金改概念的缩影,当时就是龙头股浙江东日(600113)的不断涨停激发了其他次龙头的上涨,我还清楚的记得自己曾经看好的香溢融通(600830),从看好到股价的最后高点,足足有了30%的涨幅,这一点给我的印象最为深刻,说明了只要理解了题材和板块个股之间的主次关系,都应该有所收益的。

换句话说,页岩气这个板块我尽管看走了眼,一股未买,可是让我体会到了市场资金或多或少的有了些朦胧的做多意愿,尤其对新主题性投资机会的青崃,这正是我看好并做多敦煌种业的理由,农业股虽然是老题材,在历史上也没有炒作,但是除了页岩气板块,市场中唯一强势的就是农业股中的敦煌了,虫害概念和世界粮食危机这个题材应该不错,只是市场弱势而不被人们关注而已,这一逻辑是支撑我看好主因所在。

我也知道未来市场如果继续下跌,强势股的补跌是必然行为,这只个股也会未必幸免,然而无论如何我都要去尝试,这种行为为的不是眼下,而是市场在未来见底后我的盘口灵敏度的一种提升。

上证指数跌破了2100点,这一点我在看盘的过程中早有预期,所以才在看好中钢吉炭(000928)的情形下没有贸然介入,相对来说持有敦煌种业的安全性要远远高于这两者,尤其是在2012年8月27日上证指数一路狂跌到2050点附近时的情形看,资源股是最倒霉的品种,而中钢吉炭能否稳得住我并没有实足的把握,这种信心的缺失并非针对这只个股本身,而是与其相互关联的同一板块类的个股情形,它们几乎是同命相连。倘若独立的看这只个股,其资金的买力还算可以,不足以走出一天行情就完,在看待市场的过程中,最怕的是孤立的看待一个事物,所谓看盘就是看整体的个股运作状况,通过全局再去判断局部,从而得出的投资抉择,那么资源股整体的环境不好,中钢吉炭何谈优势呢?最起码我不这么认为。敦煌之所以好,是因为走势独立于其他农业股,所以就无须寻求新的参照标的。

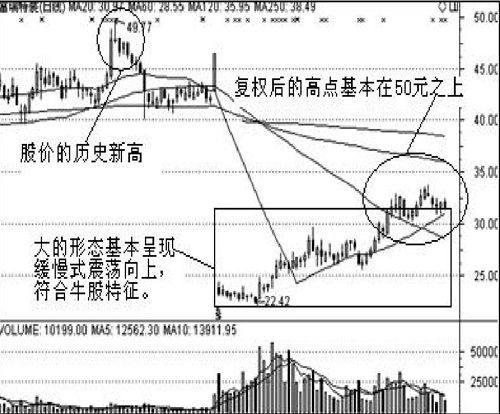

对于富瑞特装(300228)这只创业板个股,我是第一次列入了计划买入品种,因为无论是天儿还是枫叶对其都显得独有情钟,一是公司业绩呈现递增式增长(刚刚公布的2012年半年报显示业绩同比增长60%);二来产业方向符合页岩气市场热点,以LNG应用设备为主的低温储运及应用设备,这个领域在美国20年的能源结构中不断提升,加之公司订单饱满,仅2012年上半年公司尚未完成在手订单就超过10亿元,确保了公司明年的业绩增长。在全球经济衰退的情形下,这样的企业怎能不受到市场关注呢?

这里我最为注重的恐怕不是这些,而是对这家公司未来的预期,可以想象这么多订单能确保明年业绩的增长,那股价的表现会不会超出预期呢,或者说先于业绩的增长而提前透支表现?这样的情况在市场上已经出现过无数次,只不过我和众多的后知后觉者没有发现而已。

最为关键的一点,是我从股价的表现上看到了牛股的潜质,欧菲光(002456)这个品种我从当初的20多元一路看到了今天的30多元,这中间股价几乎是盘旋式向上,虽然形态有几番周折,但只要股价短期快速下跌后,就立即能被资金所推高,这就是有资金运作品种的特性。

在市场对其上涨和业绩的一路怀疑中,股价的表现却是十分的执着,后来我认真思考发现,支撑这种走牛的基础就是业绩的超预期增长或者说爆发式增长,因为刚刚公布的2012年半年报显示业绩再次大增加200%,如果未来公司的业绩保持在一定的波动幅度内,那时候可能就有放缓的嫌疑了,股价反而在业绩的增长下不再上涨,这就是天儿给我所说的递增式含义。

在确定了这一点后,形态也是决定这只个股能否走牛的关键性因素,我曾经观察过大多数牛股,其上涨方式与游资类品种最大区别在于,一个是缓慢的震荡向上,股价很有节奏感,而一个则是高举高打,富瑞特装恰恰具备缓慢式震荡向上。还有,股价目前在新高阶段运行,只有牛股才会新高不断,换句话说不创出新高的个股就不是牛股,这不是我自圆其说,而是如天儿所说的那样,是资金对其做出的选择。

2012年8月28日,当股价快要接触到20日线而产生了反弹时,下午盘中我以31.81元买入了5300股,占比十分之一仓位,这样的持股比例似乎并没有代表性,也证明不了我看好的本质,我想问题的核心不是我想表明什么,而是我在学会什么、或者说在适应什么,敦煌种业的买入是对价值投资理念的一种颠覆,也是我在对理性投资认识过程下的灵活区别对待过程,那么买入富瑞特装恰恰能够应验我在一半醉之时还保持着一份应有的清醒,这就是市场,没有完全的清晰,也没有完全的混沌,适者生存恐怕才是王道。

本周操盘总结(附表格):在市场低点逼近2000点时,破位似乎已经不再新鲜,我们明明知道目前的位置存在是底部的可能,但市场的连连走低以及个股的轮番下跌,显现了一种无效的情形,这就表明所有的预测都无意义,现在需要重视的是外力的作用,只有重大干涉,市场才会出现信号,资金的也会看到信心,这样才能防止资金的不断流出,从而阻止指数的无序下跌,之后方可谈论底部。

操作上仅有的三成仓位也遭遇了洗劫,敦煌种业买入之后就未上涨,亏损最大幅度达到15%,而2012年8月28日重新建仓的富瑞特装买入之后也出现了强势股的补跌行为,从这一点看,就如有些人所说目前投资股市是在做无偿捐赠,现在看这话确实有其道理,如此情形暂时不再买入其他品种,手中持有的仓位先观望为主。

下周计划买入品种:无。