社交巨头敲定IPO日程50亿美元融资背后藏泡沫

顾玲

在人们的热盼中,Facebook终于启动了上市之旅。

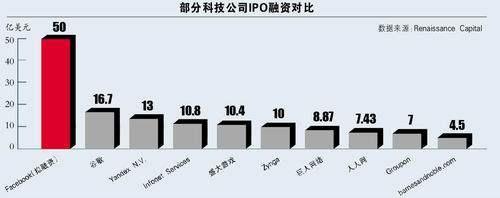

2月2日,全球最大社交网站Facebook正式向美国证券交易委员会(SEC)提交IPO(首次公开招股)申请,并任命摩根士丹利和JP摩根大通为主要承销商,拟融资50亿美元。如果一切顺利,这将成为美国股市近四年来规模最大的IPO交易。

Facebook在申请文件中说明,上市融资所得将用作营运资本,但并未指明计划发行的股票数量和预期价格,也没有指出将在哪一家交易所上市。而按正常的时间推算,其正式IPO可能在今年5月的第三周。

目前Facebook的市场估值在750-1000亿美元之间,已经超过惠普(500亿美元),堪与麦当劳(1000亿美元)、亚马逊(900亿美元)及美国银行(750亿美元)等世界著名公司比肩。以此推算,其IPO每股最初定价将在38-40美元之间,预计将造就自谷歌上市以来最多的亿万富豪。创始人兼CEO马克·扎克伯格身家将达284亿美元,将超过2011年身价260亿美元的李嘉诚。

因此,当Facebook宣布提交IPO申请的消息一出,顿时引发业界一片嘘声。但与投资人无比兴奋的心情相对的是,部分业内人士却流露出担忧。

“从表面上来看,Facebook发展形势喜人,上市后不仅可以高额回报投资人,还能募集大量资金,加速其扩张步伐。但过高的估值和巨额的融资,将为上市后的Facebook埋下一系列隐患。”华尔街方面有观点认为,这些隐患可能引发连环风险,给其未来发展蒙上一层阴影。

打开了潘多拉魔盒

对于不差钱的Facebook来说,走上IPO实属无奈。尽管Facebook的风险投资者希望早日变现,但扎克伯格因担心上市可能会影响公司文化,一直不愿意上市。但现实令他没有太多选择。

2011年年初,美国证券交易委员会就对Facebook等未上市互联网公司的股权交易展开调查。在线客户关系管理软件服务供应商Salesforce创始人马克·贝尼奥夫甚至直言,Facebook股东数量已多达“数千名”,已经具备作为一家上市公司的基本条件。

有统计数据显示,截至2011年年底,Facebook公司股东人数已逾500人。根据美国证券交易委员会的规定,一家私有公司的股东人数超过499人,就必须要公布财务信息。

因此,与其被迫强制公开财报,不如上市融资主动公开财报。然而,一旦Facebook的股票在公开市场交易,该公司将面临更为严格的监管审查。

据境外分析人士称,单是遵守《萨班斯法案》(又称《公众公司会计改革与投资者保护法案》)就会成为Facebook的一大负担。该法案针对审计独立性、公司责任、提升财务透明度、分析师利益冲突及企业欺诈的责任等多个方面制订了详细规定。该法案不仅会保护揭发内幕的员工,还会要求投资公司加强证券研究报告的客观性。

事实上,不断增加的审查如同打开了潘多拉魔盒,让Facebook的未来风险倍增。一位不愿具名的资深专家认为,整体而言,像Facebook这样相对年轻的私有公司通常都比老牌上市公司有着更多的不规范程序。

“伴随Facebook透明度的增加,有可能引发各种问题,尤其包括用户隐私和股东诉讼。”沃顿商学院法律研究和商业道德教授安德里亚·麦特维辛预计,“律师事务所通常都会对监管材料进行筛选,从中寻找任何错误和未披露的信息。Facebook这样的知名企业很容易成为股东诉讼的目标。”

与之相伴随的是,所有人都将能够了解Facebook的业务、盈利状况、风险因素以及管理状况,这无疑是给其竞争对手如Google+、Twitter、MySpace等一个绝佳的“掌握敌情”的渠道。它们可以通过阅读Facebook的IPO文件,来更好地了解该公司的弱点和竞争优势。

另外值得一提的是,上市后Facebook自由度将大打折扣。它还必须要尽力克服压力,实现季度盈利目标,努力在满足华尔街业绩预期与部署长期战略之间寻找平衡。

“公司上市后就需要对公开股东和退休基金负责。这些董事和股东的想法与风险投资家有着很大的不同。”沃顿商学院金融教授卢克·泰勒坦言,这证明资本开支的合理性总是会碰到阻力。因为上市会限制Facebook对长期项目投资的灵活性,因为这不会在短期内产生收入。

而之前,在IPO过程中大获成功的谷歌和亚马逊在公布2011财年第一季度业绩时,都曾因为公司长期战略与华尔街投资人对短期利益的追求之间的矛盾而发生过冲突。

此外,Facebook还要提防一夜暴富的高管离职所引发的人才流失问题。据外媒称,该公司已经拥有超过3000名员工,因受过去期权鼓励和股票交易的影响,上市后将有三分之一的人成为百万富翁。

如何花掉巨款成挑战

Facebook自2004年2月4日上线以来发展迅速,2009年就超越社交巨头MySpace成为全球最大社交网站。

截至今年1月,Facebook活跃用户达到8亿,占全球人口的12%,业务几乎覆盖全球所有国家。公司财报显示,Facebook2011财年营收高达37.1亿美元,净利润高达10亿美元。预计今年营收将接近70亿美元。

为此,绝大部分业内人士对Facebook上市融资50亿美元持乐观态度。但令扎克伯格头疼的问题的不是融资难,而是如何花掉这笔巨款。美国《福布斯》网站发文就表达了同样的忧虑。文章指出,Facebook上市融资,“不仅将造就一个社交领域的重量级玩家,其现金保险箱也将变得更沉重。”

对此,业内有观点猜测,Facebook完成IPO融资后,短期内也可能采取“无为而治”的策略。但在这种情况下,扎克伯格仍将面临损失。因为其投资者将会纠缠管理层要求派息,以此返还部分现金。

除了“无为而治”不花钱之外,Facebook还可采取扩大业务这种花钱的方式,即雇用更多工程师,在全球开设更多分支机构及建立基础设施。但是,在Facebook上市之前,仅广告业务收入就足够其内部扩张开销,因而这项支出仍无法从根本上消耗上市带来的更多现金。

另外一个引人关注的花钱渠道是并购。根据扎克伯格的一贯行事风格,最为可能的花钱对象就是人才和技术。在过去两年时间里,Facebook为了挖到几个关键工程师,收购了十多家互联网公司。据了解,2010年其一次性斥资4000万美元,为购买早期社交网站Friendster的18项技术专利。上市后,Facebook可能通过收购专利的方式,进入其他全新的领域,包括在移动和安全领域方面拓展其业务。

不过,就算是1000万美元的并购交易一个接一个,也很难消化掉50亿美元巨款的冰山一角。

“无论选择哪一种花销方式,Facebook都少不了一番伤筋动骨。也许,种种不确定的经营风险就在这一过程中酝酿。”业内人士表示,而且投行们也可能会游说包括创始人扎克伯格在内的Facebook高管如何使用这笔钱。由于两者的观点不同,或将滋生新的矛盾。

引发行业泡沫破灭?

Facebook上市所蕴藏的风险远非上述所列。

Facebook上市的消息,不仅令全球的风投们一阵忙碌,伴随而来还有业界对互联网及社交媒体行业泡沫的揣测:或将引发新一轮互联网泡沫破灭的风险。

2004年,谷歌的IPO融资达12亿美元(不包括早期投资者的售股),市值230亿美元。而此次Facebook的IPO将超过Google,一举成为全球IPO金额最高的科技企业。但问题是,Facebook的盈利能力真的配得上如此高的估值?

国内互联网专家、飞象网CEO项立刚就认为,Facebook上市可能就是泡沫破灭的开始。他担心,“这是一个经营手段,希望从高估值中获得更多利益。但我们知道,泡泡吹大了当然很美好,但一旦吹破,危害就会很大,可能对整个互联网发展不利。”为此他建议大家要警惕资本逐利下的泡沫。

项立刚的观点与《福布斯》撰稿人托米奥·杰龙不谋而合。后者也认为,Facebook的IPO与网景1995年的IPO情形有些相似。而网景当年引发了互联网泡沫的第一次破灭。

新闻集团创始人鲁伯特·默多克也认为,Facebook估值过高。他在Twitter上发文称,“如果Facebook以750亿美元至1000亿美元启动IPO,那么苹果公司现在448美元的股价就显得非常便宜。”

据了解,按目前估值,Facebook的投资回报率已经接近千倍,超过上世纪90年代互联网泡沫时期最高投资回报率的300倍。

美国《巴伦周刊》在2011年7月发表文章称,Facebook、Groupon、Zynga、LivingSocial、Twitter及LinkedIn等8家社交网络公司按照谷歌的市销率中位数计算,这些企业市值仍被高估了20%至100%。“这表明,即使当前的市场尚未形成泡沫,但离泡沫也不远了。”