农产品:主营业务孱弱不堪 定增投资回报成疑

王志球

农产品(000061)是两市最早从事农产品流通业务的上市公司,理论上,这种公司有点似类于房东,坐地收租,“旱涝保收”。然而,农产品近十年来的主营业务表现令人失望,且财务压力居高不下。2012年8月14日,公司公告称,非公开发行方案获得证监会的批准,最高达25亿元的融资额令人不寒而栗。而更重要的是,募集如此多的资金究竟能不能给投资带来回报值得深思。

超大规模发行

农产品非公开发行预案显示,公司拟向不超过10名发行对象发行不超过4.58亿股股份,发行价不低于每股5.46元,募集资金25亿元左右。与农产品目前总股本13.8亿股作比较,相当于扩容了33%。非公开发行预案同时显示,控股股东深圳市国资委及远致投资认购21.52%、5.22%,相当于原有的控股比例维持不变,而不参与认购非公开发行股份的投资者毫无疑问将面临所有者权益的大幅稀释,这对二级市场上的投资者是很不公平的。

此外,5.46元/股的发行价格是否高估也值得探讨。就农产品来说,固定资产、无形资产是其最重要的资产。最新的财务数据显示,农产品的固定资产为26.87亿,无形资产为15.28亿,两者之和为42.15亿,也就是说,25亿元现金几乎可以买下其所有的固定资产。除去巨额债务,每股净资产只有2.36元,5.46元/股的发行价相当于每股净资产的两倍。“就农产品所属流通行业的属性来说,5.46元/股价格很不便宜。”一位资深财务分析人士对记者表示。

项目盈利前景存疑

非公开发行预案显示,募投项目之天津翰吉斯项目总投资收益率达12%,内部收益率所得税后为9.75%;广西海吉星项目总投资收益率为11.1%,内部收益率所得税后为10.02%。分析人士表示,“若能达到这么高的投资回报,控股股东为何不多参与认购?”深圳市国资委作为掌控数千亿国有资产的实力机构,有大量闲置资金存在银行,然而却仅仅认购维持原有控股比例的股份,令人难以理解。

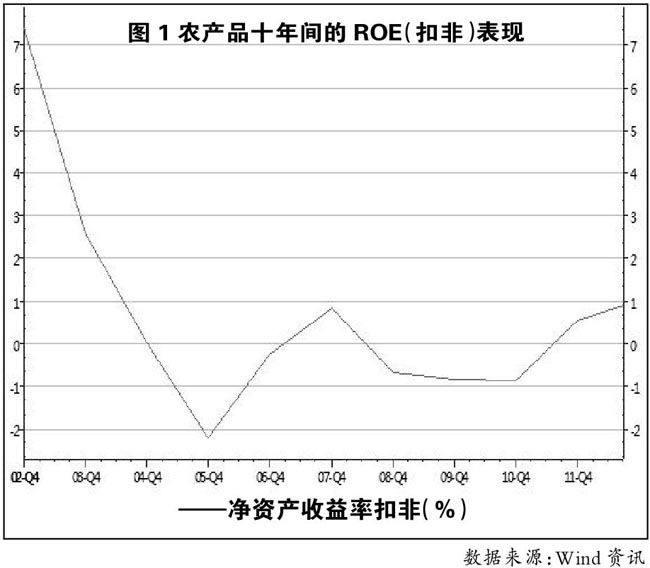

记者从农产品的年报了解到,农产品历年来的经营业绩比较糟糕,全赖非经营性损失“装点门面”。从净资产收益率来看,农产品近十年来的表现完全不及格(参见图1)。

数据显示,自2002年以来,扣除非经营性损益后的净资产收益率以2002年最高,为7.40%,有5年为负数,其它年份均维持在正负0.8%上下震荡。前述资深财务分析人士指出,农产品扣除非经营性损益后的净资产收益率长期低位运行,表明上市公司10年来并没有真正为股东创造过资产增值,净利润的增长顶多是资本运作的结果。

此外,记者还发现,从2008年至2010年,归属母公司股东扣除非经常性损益的净利润同比增长率为-216.96%、-54.21%、-119%,完全没有体现出成长性。2011年年报数据显示,归属于上市公司股东的净利润为20681.92万元,而扣除非经常性损益后的净利润为1725.35万元,占总净利润的比例不到10%。进一步深入分析农产品的非经常性损益结构可发现,由于政府巨额补贴、非流动资产处置损益,以及投资收益的存在,使得净利润严重虚高(参见表1)。

前述资深财务人士告诉记者,按照巴菲特的价值投资理念来看,农产品属于典型的“不务正业”的公司,主营业务就像“扶不起的阿斗”。

记者欲就此事采访农产品董秘刘雄佳,公司一位姓李的工作人员以董秘不在拒绝了记者的采访,记者随后发去的采访提纲,截止发稿之时也未获得任何回复。

财务压力居高不下

据了解,农产品在2007年推行过一次定向增发,融资11.61亿元以缓解财务压力,2008年由于行情低迷,融资额缩水了31.64%。然而,从近几年的年报数据来看,农产品的财务压力似乎有增无减,表现在资产负债率的居高不下与财务费用急剧飙升(参见表2)。

数据表明,公司2008年以增发所募集资金缓解财务压力仅维持了一年光景就“回到了解放前”,从2009年起,资产负债率、财务费用再次急剧攀升,并超过了2007年增发前的水平。公司本次非公开发行方案显示,将再次以5亿元用于偿还债务,缓解财务压力。而这能不能起到作用,能起到多大的作用恐怕是一个未知数。

信息披露水平有待提高

记者还发现,农产品的信息披露多有瑕疵,前后数据对不上号的现象在定期报告中时有发生。以2012年披露的定期报告为例,半年报显示"收到的税费返还"为1818.26万元,而三季报显示该项数据为300.78万元,显然,这是有问题的。另外,公司所得税这个项目的相关数据也让人疑惑。比如,2012年上半年的利润总额为18181.71万元,所得税为2859.59万元,所得税率为15.73%,今年前三季度利润总额为20952.73万元,所得税为3038.93万元,所得税率为14.50%,与国家法定所得税率大致相当,符合逻辑。同时,可推理得到,今年7月至9月的利润总额为2771.02万元,所得税为179.34万元,所得税率为6.47%,与前两者15%左右的所得税水平相差悬殊。

种种迹象表明,农产品属于典型的"不务正业"公司,主营业务虽像"扶不起的阿斗",多年来无法真正贡献业绩,管理层却执意持续烧钱,这不符合逻辑的背后原因究竟是什么,值得深究。