全球经济失衡:回顾与展望

2011-12-31 00:00:00安德鲁.霍尔丹

银行家 2011年10期

编者按:本文系英格兰银行主管金融稳定的副行长安德鲁•霍尔丹2010年11月3日在全球金融论坛上发表的演讲,由中国银行业监督管理委员会国际部王胜邦和中央民族大学刘晓蕊翻译。

全球经济失衡非常严重,在2006年达到高峰,“七国集团”(G7)经济失衡程度高达GDP的5%。全球经济失衡事关当今全球许多重要的公共政策问题,包括国际货币体系的架构、国际贸易体系的未来以及国际金融体系的设计,这些问题都非常重要。

我整理了过去全球经济失衡的一些案例,还预测性地评估了一系列影响未来全球经济失衡的因素。从中期来看,经济失衡状况将更加严重,若真实情况果真如此,此次全球金融危机将会在未来一段时期内对国际货币体系、国际贸易体系产生进一步冲击,就像我们现在经历的这样。

全球经济失衡回顾

全球经济失衡是商品、服务和资本自由贸易的副产品,即资本流动是贸易和资本自由化过程中的有机组成部分。从这个意义上讲,全球经济失衡是有益的。但是,资本流动也表明一个经济体需求和产出的失衡,如果债务和财务情况未发展到无法维持的地步,这种失衡最终将得到纠正,但国内储蓄率和或资本流动将随着产出成本而剧烈调整,因此,全球经济失衡也是有害的。

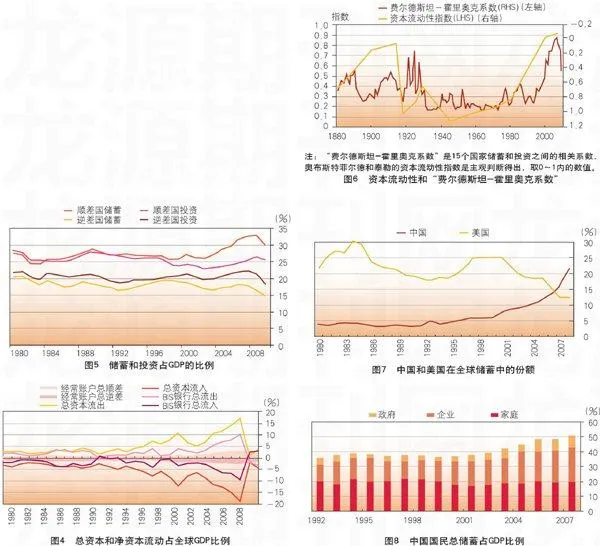

目前的资本流动呈现的是怎样的一种模式?历史数据具有启发意义。图1是1880年以来13个国家经常账户余额占GDP的比例。除战争时期外,目前全球经济失衡已达到一个多世纪以来的峰值,已经超过了经典的金本位时期的水平,且两倍于布雷顿森林体系时期的水平(图2)。对各国而言,无论在绝对水平上还是相对水平上,资本流动都明显扩大(图3)。

不仅全球资本流动的规模明显放大,而且资本流向也发生了变化。与从低资本存量的发展中国家流向高资本存量的发达国家的理论相反,现实情况是资本从边际产出高的国家流向边际产出低的国家,全球资本流动的模式变得更加复杂。

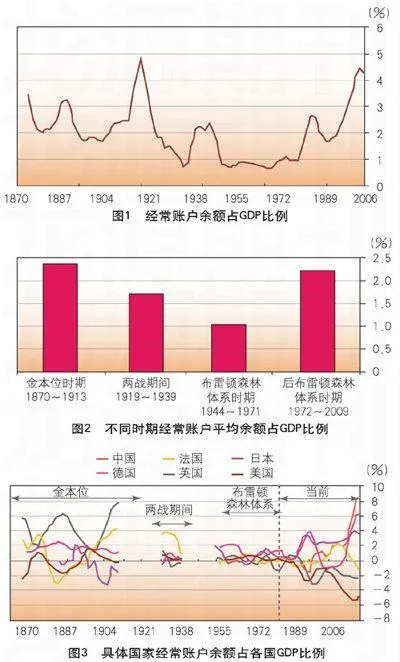

复杂并非意味着不好。经常账户失衡不再是总资本流入和资本流出之差。随着金融自由化而来的总资本流动的增加,两者之间的差额变得不稳定也成为正常。如图4所示,在此次金融危机的前几年中,总资本流动呈现快速增长。20世纪80年代初,全球总资本流动占全球GDP的约5%,到2007年底,该比例增长到20世纪80年代初的7倍。

资本流动的增长和经济失衡已经反映在主要经济体的对外资产负债表中。1985年,美国是对外净债权国,而到2009年却成为对外净债务国,债务总额占GDP的20%。1999年,中国是对外净债务国,而到2008年已经变成对外净债权国,债权总额占GDP的1/3。

观察这段时间顺差国和逆差国的储蓄、投资行为,可以得到关于经济失衡动力的有趣观点。几个显著的趋势如图5所示。

首先,与日益增加的资本流动相一致,不管是顺差国还是逆差国,在过去二十年里储蓄率和投资率之间的相关性明显下降。历史上,国民储蓄率和投资率之间高度相关,即所谓的“费尔德斯坦-霍里奥克之谜”。图6绘制出了“费尔德斯坦-霍里奥克相关系数”以及奥布斯特菲尔德和泰勒在2004年计算的金融自由化指数。

1930到1980年间,“费尔德斯坦-霍里奥克相关系数”接近1,储蓄和投资之间呈现出高度共移性。但是过去的30年这个趋势发生了明显改变,储蓄和投资之间的相关性已不再那么强。在危机之前,储蓄和投资的相关性下降到零左右,现在相关系数已经达到了近一个世纪以来的最低水平。从表面来看,这可能对不断扩大的全球经济失衡给出了一个合理的解释:经济失衡仅仅是资本自由化进程加快的一种反映,这种解释说明经济失衡是有利的。

即便如此,也可能存在与大型全球资金流动中介过程有关的风险。2008年的经验表明(图4),资本流动的急剧逆转严重破坏了金融体系的功能,尤其是那些依赖海外资金的银行体系。国内较小的资本市场也容纳不下大量的资金流入,过去几年里一些新兴市场资产价格方面日益增大的压力就是一个很好的证明。

正如图5所示,正是顺差国和逆差国储蓄率而不是投资率的变化决定了过去十年全球资本流动的增加。换言之,储蓄行为的差异是全球经济失衡不断扩大的原动力。所以,储蓄行为成为政策制定者和学术界讨论经济失衡起因的核心问题也就不足为奇了。

但这也不一定是坏消息。例如,储蓄行为的差异可能只是消费者时间偏好不同和公司技术进步不同这些根本性差异的一种反映。同样,也可以用西方宽松的货币政策和东方重商主义来解释,当然该解释未充分触及问题的根本,但后一种解释让我们进一步了解全球经济失衡不利的一面。

这就是目前全球经济失衡讨论的核心。如果用“储蓄过剩”(伯南克,2005)来解释,这是顺差国储蓄过高的结果?如果用“储蓄不足”(泰勒,2007)来解释,这是逆差国储蓄过低的结果?换句话说,这是西方过于激进而东方过于保守的结果?

全球经济失衡:现状

为了回答这个问题,我选取近年来最为典型的顺差国和逆差国——中国和美国——的储蓄行为。图7反映了自1980年来中国和美国各自对全球储蓄的贡献。1980年,美国对全球储蓄的贡献率为25%,如今只有10%。与美国恰恰相反,1980年,中国对全球储蓄的贡献率不到5%,如今却成为全球储蓄的最大来源,贡献率约为20%。

有人认为,这个趋势仅仅反映了美国和中国国民对储蓄所持的不同文化态度。美国文化更崇尚花钱而不是存钱,这在神经学上被称为激进性基因占主导。相反,中国文化更注重存钱,保守性基因占主导。换言之,时间偏好以及保守程度的差异可以解释储蓄失衡问题。

但是近年来对45个国家时间偏好的调查表明,文化因素的差异不是全球经济失衡的全部原因。在本月支付某金额和下月支付较大金额之间做选择时,68%的美国学生选择了后者,他们表现得很保守;面对同样的取舍,62%的中国学生作出了同样的选择,两者之间的差距很小。所以,这种对经济失衡的解释可能是错误的。

如果文化因素不能解释经济失衡,那经济失衡的原因是什么?图8和图9按部门划分绘制出了中美两国的国民储蓄率。从中可以看出,两国的政府、家庭和企业的储蓄行为存在明显的差别。

20世纪90年代以来,中国75%的储蓄增量源于企业。这说明了两个问题:第一,在强劲的经济增长和生产率提高背景下,公司盈利快速增加,2000年以来中国工业部门利润每年上升约30%。第二,更重要的是,这些盈利一直都是保留在中国企业内部而不是分配给股东。中国和美国企业储蓄行为的差异在股息发放方面表现显著,2009年美国平均派息率为40%,并且只有不到25%的公司没有发放股息;同期,中国公司平均派息率只有约18%,并且其中超过一半的企业没有发放任何股息。

图10和图11分析了跨国公司和中国公司派息率变化的分布情况。跨国公司的派息率很少下降,大部分时期都保持上升态势。激进的投资者要求及时满足股息需要,导致大规模并不断上升的分配率。在实证金融分析理论中,“股息棘轮”是一个谜,如果存在确定性的结论的话,唯一的结论就是股息分配随着时间推移不断上升。

上文所提到的中国公司派息模式没有明显差异,派息率上升和下降大致各占一半。“不变”派息率占很大比例只是反映了大部分中国公司的零派息政策,不存在“股息棘轮”,盈利很大一部分用来再投资。在这方面,今天中国公司的派息行为与19世纪经济快速增长时期的美国公司没有什么不同(图12)。对中国公司派息行为有很多种解释。一种善意的解释是,如同19世纪的美国公司,这反映了考虑到未来发展前景而保留资金的中国公司较高的期权价值。一个不太善意的解释是外部投资者对公司管理不严,反映了公司外部融资渠道的缺失和公司治理的不足,外部投资者对公司的约束不充分。现实中,近几年两方面因素可能都重要。

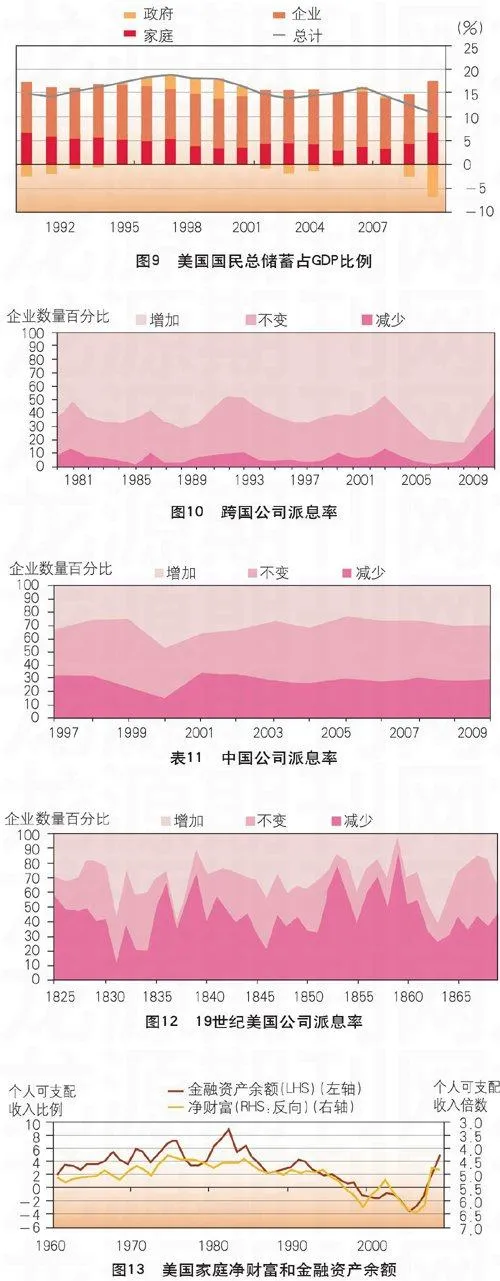

对于美国和中国的家庭,本世纪美国家庭储蓄总额占GDP比例平均低于5%,而中国储蓄的平均占比约为20%。中国居高不下的家庭储蓄率掩盖了两个显著不同但大致相互抵消的因素:家庭收入占比下降10%和家庭储蓄倾向上升10%。储蓄倾向上升主要是出于预防性考虑。由于未来面临教育、养老和医保三大难题,中国消费者选择了高储蓄。而美国家庭金融资产余额的减少和家庭净财富有紧密的联系(图13)。

20世纪80年代,随着净财富的上升和储蓄的下降,这种相关性非常明显。而近期由于房价和股价的下跌导致净财富发生逆转时,二者仍保持着很强的相关性。这些变动背后的推动力是什么?一种观点认为是宽松的货币政策(泰勒,2007),另一种观点认为是金融自由化。金融自由化放松了对住房信贷供应的限制,从而推动了美国住房需求和价格的上升,这使得家庭能够动用和提取住房股权增值,用于消费。据估计,提取住房股权,用于消费占个人可支配收入的比例从2000年不足2%上升到2005年最大值约4%(图14)。

微观层面的数据支持了这个观点。提取住房股权的主要是那些信用评分低和信用卡使用率高的家庭,这些家庭在过去最有可能面临信贷约束,随着这些约束的放松,消费增加的同时储蓄下降了。同时,自由化带来了激进的消费行为。

这些趋势也与基于不平等对低储蓄所做的解释相一致(拉詹,2010)。日益加剧的不平等可能会产生攀比心理,反过来,又会导致穷人较高的借款和较低的净储蓄。国内适用的理论在跨国层面同样适用。发达国家国内的不平等现象和经常账户之间呈明显负相关(图15)。随着贫困人口储蓄率的降低,日益加剧的不平等现象似乎诱发了赤字。日益增加的经济不平衡有重要的社会和经济根源。

全球经济不平衡:展望

未来一段时期内,全球经济失衡的主要推动力是什么?基于最近的情况判断,有两个因素很重要:全球金融一体化和差异化储蓄行为。

全球金融一体化

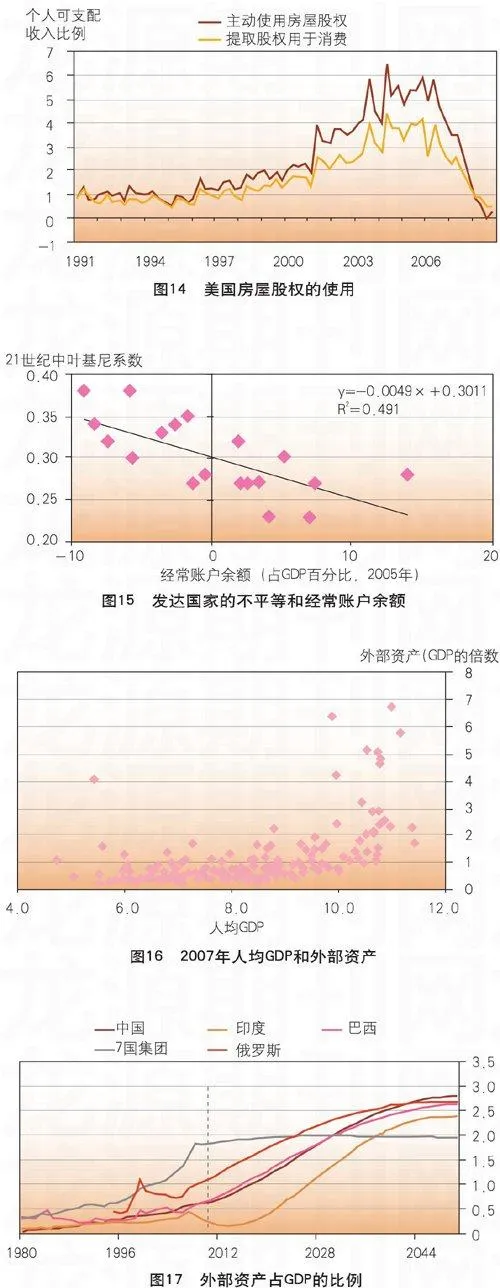

在未来一段时期内,全球金融一体化将被一些中期结构性因素影响,其中一个关键性因素就是GDP的跨国趋同。可以预计,随着目前低收入国家逐渐追赶高收入的邻国,一段时间以后,国家之间的收入水平将出现趋同,该趋同过程是经过严格实证分析并认可的一种现象。

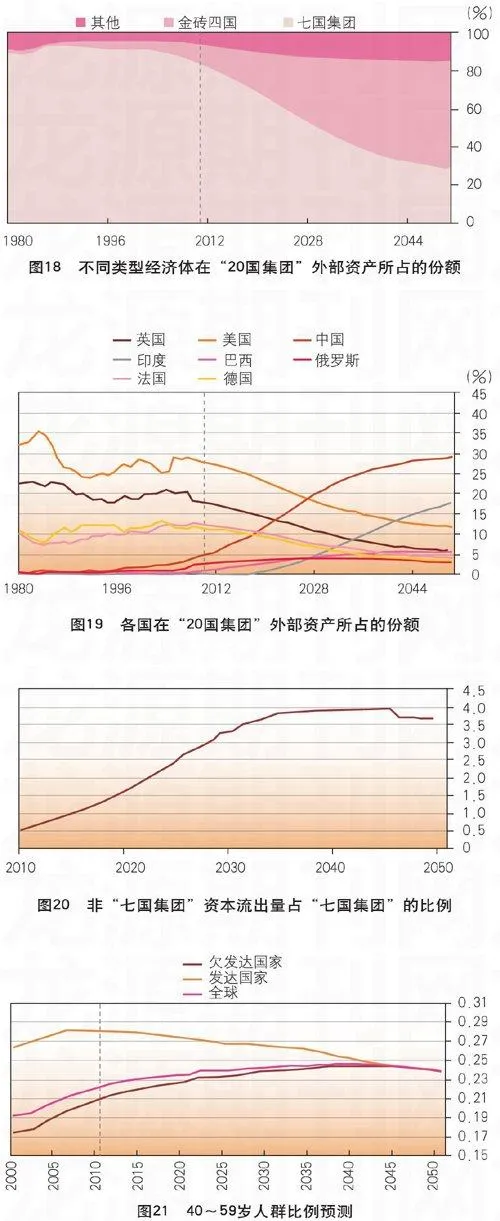

伴随GDP趋同而来的可能是外部资产负债规模的追赶。随着国家的发展,这些国家也日益融入全球资本市场,外部资产负债总量将逐步扩大。跨国证