从财务角度分析特别收益金对我国三大石油垄断企业的影响

白彦锋 陈 行

从财务角度分析特别收益金对我国三大石油垄断企业的影响

白彦锋 陈 行

我国三大石油集团公司是带有国有企业性质的垄断企业。自2006年3月26日起,国家对石油开采企业销售国产原油因价格超过一定水平获得的超额收入按比例征收特别收益金。征收特别收益金后对三大企业的营运能力、偿债能力影响不大,对盈利能力影响较大,但是仍然没有从根本上解决三大企业攫取巨额利润的趋势。征收特别收益金的制度也不尽合理,亟待完善。

特别收益金;三大石油垄断企业;财务分析

我国的石油巨头以中国石油化工集团公司、中国石油天然气集团公司、中国海洋石油集团公司(以下简称中石化、中石油、中海油)为代表。随着石油价格日渐与国际接轨,我国带有国有企业性质的三大集团公司获取了巨额的利润。因此,自2006年3月26日起,国家对石油开采企业销售国产原油因价格超过一定水平所获得的超额收入按比例征收特别收益金,该收益金属中央财政非税收入,纳入中央财政预算管理。此政策是在国际原油价格持续上涨、石油开采企业获取暴利的背景下实施的,是国家运用财政政策对收入的再分配。本文将从财务角度入手,分析特别收益金对三大公司的影响。

一、我国征收石油特别收益金的背景及情况

(一)征收特别收益金的国内背景

我国对于“石油特别收益金”制度的推出,业界早已呼吁良久。首先,征收石油暴利税(这里所说的石油暴利税与我国的特别收益金相似)是世界上一些产油大国的普遍做法,特别是在石油价格普遍上涨时,国家通过征收暴利税,将石油的溢价部分收归国家财政,可以调节社会收入的分配失衡。其次,我国石油行业垄断现象严重,三大公司依靠垄断的优势地位,享受着巨额利润。据有关资料显示:2005年,中国的三大石油巨头获利惊人。其中,中石油净利润高达1333.6亿元,同比增长28.3%,超过日本丰田公司,从而成为“亚洲最赚钱的企业”,中海油和中石化也获利匪浅。而就在这些石油巨头获取高额利润的时候,石油类产品的消费者却面临着越来越高的油价消费支出,民众对此非常不满。为了合理调节收入分配,同时弥补弱势群体和公益性行业,我国自2006年3月26日起对石油开采企业征收特别收益金。

(二)征收特别收益金的国外背景

与我国的石油特别收益金的政策目的一样,很多产油大国在石油价格飙升时,通过征税分享资源开采企业因资源价格大幅上升而获得的超额利润,以缓解收入分配横向不公平以及资源配置问题。国外没有特别收益金,只有类似特别收益金功能的税收,比如美国的原油意外利润税法和英国的石油收益税。1980年3月,美国的原油暴利税法案(the indfall

Profits Tax Act of 1980,WPT)开始实施,向石油公司征收税率为50%的暴利税。而英国政府于1975年宣布开征石油收益税(Petroleum Revenue Tax),该税旨在限制外国石油公司在本国牟利,其税率在1978年、1979 年、1980 年分别为 45%、60%、70%,1983年提高为75%,其后随国际油价下跌而逐步降低。

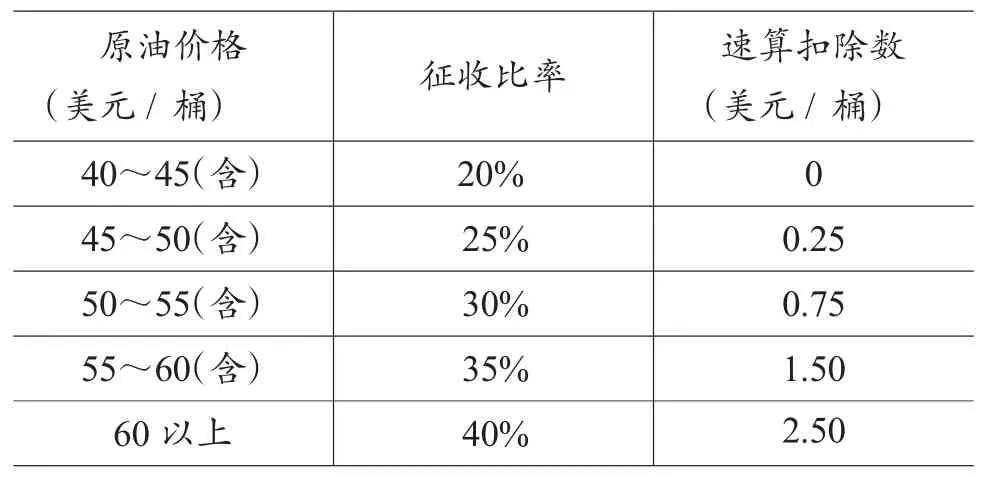

(三)中国征收特别收益金的具体情况

石油特别收益金是指在国产原油销售价格超过一定水平时,国家按一定比例从石油开采企业销售国产原油所获得的超额收入中征收的特别收入。我国的特别收益金的征收对象是凡在中华人民共和国陆地领域和所辖海域独立开采并销售原油的企业,以及在上述领域以合资、合作等方式开采并销售原油的其他企业。按规定对原油价格超过40美元/桶所获得的超额收入,按5级超额累进从价定率的方式,缴纳石油特别收益金。石油特别收益金按月计算,按季度缴纳。石油特别收益金属于中央财政非税收入,纳入中央财政预算管理。石油特别收益金的征收比率是按石油开采业销售原油的月加权平均价格确定的,为了便于参照国际石油价格水平,原油价格按美元/桶计算,根据国际原油价格的五个档次,征收情况如表1所示。

表1 我国石油特别收益金的征收比率和速算扣除数

二、征收石油特别收益金前后三大公司营运能力分析

营运能力反映了企业对资产的利用和管理能力。对营运能力进行分析,可以了解到企业资产的保值和增值的情况。笔者选取了存货周转率和净资产周转率这两个指标,对特别收益金征收前后我国三大公司的营运能力进行分析。

存货周转率是企业一定时期的销售成本与存货平均余额比率。这个比率说明了一定时期内企业存货周转的次数,可以反映企业的销售效率和使用效率。在正常情况下,存货周转率越高,说明存货周转速度越快,企业的销售能力越强,营运资金占用在存货上的金额就越少,资产利用率越高。净资产周转率是用来分析企业资产周转速度的重要指标。

由于石油行业具有规模效益的特性,其存货周转率和净资产周转率较其他行业来讲偏低。不过对于作为各国战略资源的石油来讲,这两个比率较小并不会影响石油行业的经营发展,只要保持在国内一个平均比率的基础上即可。三大公司的存货周转率从2002年至2009年保持稳中有升的趋势,净资产周转率从2002年到2008年总体上也是提高的,但在2009年有所降低,这主要是因为国际金融危机的爆发,导致石油价格下降,石油需求有所降低,存货余额较前几年有所增加,同时销售收入下降,净资产比率有小幅度的下降。2002年到2007年的存货周转率有所上升主要是因为这几年国内经济迅速发展,对石油的需求稳步增加,使得石油类存货平均余额减少,三大公司的销售收入增加,进而扩大净资产总额,所以净资产周转率也是年年拔高。虽然在2006年,我国开始征收石油特别收益金,但并没有对三大公司存货周转率稳步上升的趋势产生影响。其中2007年中石化净资产周转率的突然增大,主要是当年该公司开始着手“川气东送”工程,发行了200亿的公司债券,使得净资产周转率分母变小,加上国际油价上涨,两者共同作用而成的。收益金主要是对石油开采企业销售国产原油所获得的超额收入征收的,而对企业每年的销售收入几乎没有影响,但会使得三大公司的净资产总额相对有所减少,故可以在一定程度上提高三大公司的净资产周转率。综合上述分析,收益金的征收并未对三大公司的盈利能力产生影响。也就是说,从三大公司中拿出一部分超额收入上缴国家,并不会影响公司的经营能力,也不会影响石油企业的生存。

三、征收特别收益金前后三大公司偿债能力分析

偿债能力是指偿还到期债务的能力。通过对企业的财务报告等会计资料进行分析,可以了解企业资产的流动性、负债水平以及偿还债务的能力,从而评价企业的财务状况和财务风险。本文分析征收特别收益金对三大公司偿债能力的影响,主要是基于社会经济发展的角度,看是否会给三大公司带来债务风险,或是否会加大三大公司的财务风险,最终导致企业面临资不抵债的经济危机。偿债能力分析主要分为短期偿债能力分析和长期偿债能力分析。短期偿债能力是指企业偿付流动负债的能力,长期偿债能力是指企业偿还长期负债的能力。本文选择流动比率与速动比率来分析三大公司的短期偿债能力,选择资产负债率来分析长期偿债能力。

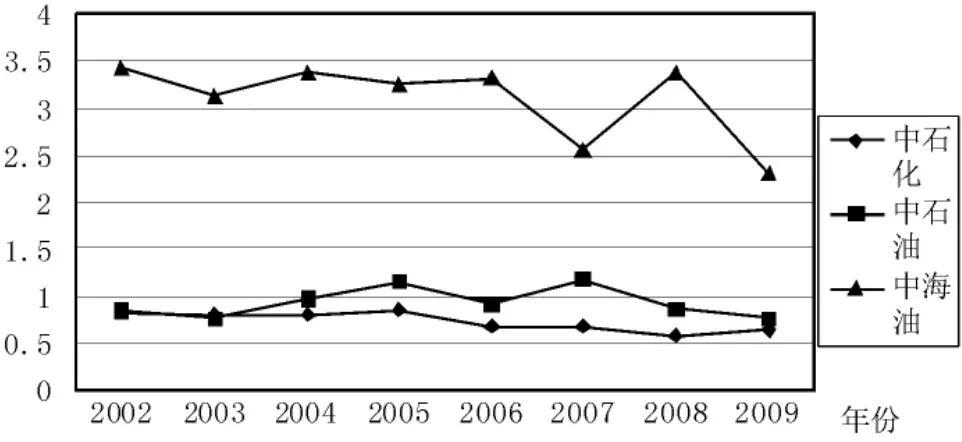

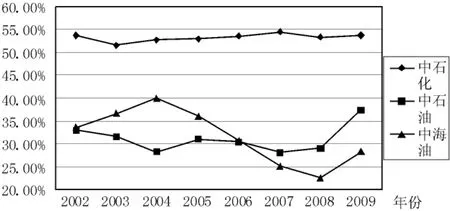

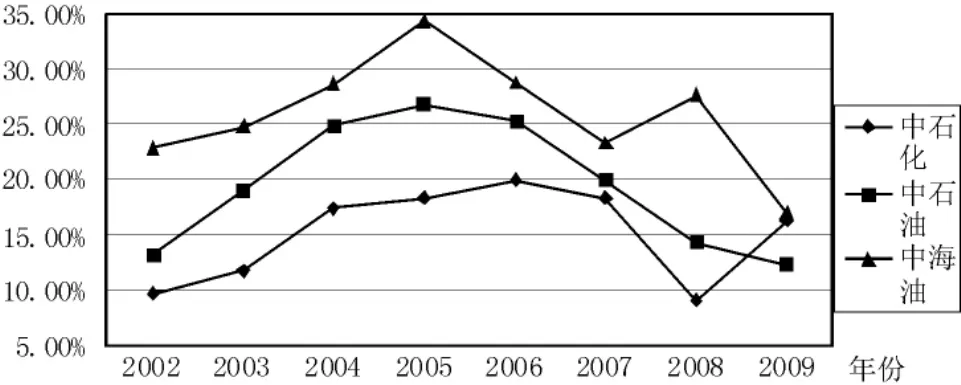

流动比率和速动比率越高,说明企业偿还流动负债的能力越强,流动负债得到偿还的保障越大,当然过高的比率并非好现象,可能是企业滞留在流动资产上的资金过多,并没有投放到基础设备的开发与创新上,造成资金未能得到充分的利用。资产负债率也并非是越低越好,而是要从企业成长的角度出发,合理运用负债所带来的财务杠杆作用,提高企业的生产能力和市场竞争力,特别是企业的创新能力。西方普遍认为企业的流动比率和速动比率分别在2.0和1.0上下浮动较为科学。据图1和图2,可以发现,中海油的两个比率均保持在较高的位置,其平均流动比率与平均速动比率分别为3.09和1.96,说明中海油的短期变现能力很强。而中石化的流动比率和速动比率平均分别为0.73和0.3,为三大公司中最低。三大公司的两个比率变化幅度均不大,其中变化略大的中海油也是从2006年开始,想必是征收的石油特别收益金增加了企业的流动负债中的应交税费一项,导致了两个比率的小幅下降。不过考虑到石油行业普遍具有垄断性,石油企业财务报表中长期负债和所有权益所占的比例较大,而流动负债的比例较小,所以特别收益金的征收带来的短期偿债能力的变动应该不大。观察图3,可以发现中石化的资产负债率在50~55%之间浮动,变化稳定;中海油和中石油的资产负债率较中石化低了十几个百分点,其中中石油的资产负债率从2004年开始有走低的趋势,应该是由于企业内部经营管理造成的。根据数据分析可以清晰的看到,2006年征收特别收益金对三大公司的的偿债能力也无较大的影响,企业完全有能力自我消化所缴纳的特别收益金。

图1 三大公司的流动比率

图2 三大公司的速动比率

图3 三大公司的资产负债率

四、征收特别收益金前后三大公司盈利能力分析

盈利能力是指企业获取利润的能力。净资产收益率、销售净利率衡量了净利润与所有者权益和主营业务收入之间的关系,反映了企业营业成本与营业收入的关系。比率越高,说明企业的盈利能力越强。

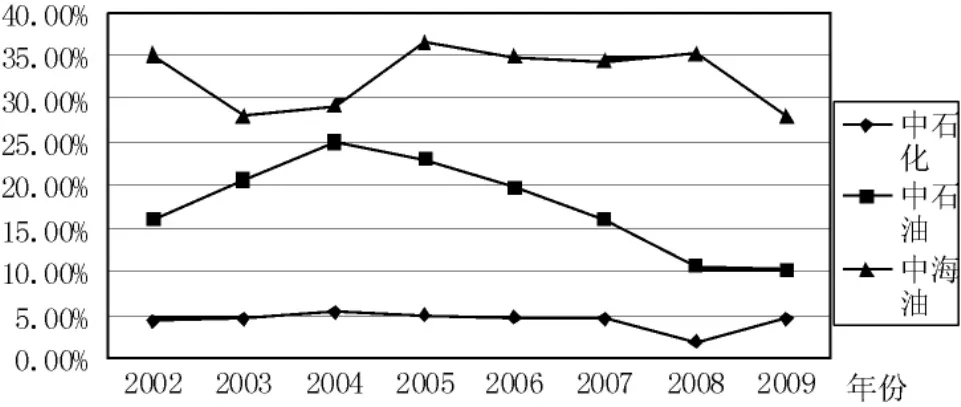

(一)据净资产收益率、销售净利率纵向比较三大公司的盈利能力

中海油在2006年之前两个比率是逐年上升的,说明2002~2005年中海油的盈利能力逐步上升。而自2006年始,两个比率则呈逐年下降趋势,净资产收益率、销售毛利率从2006年的28.69%、34.77%急剧下降到2009年的16.59%、28.03%。而我国正是从2006年开始对石油征收特别收益金,该政策减少了企业的一部分收入,净利润和毛利润都被削减,所以盈利能力自然有所下降。而且中海油主要经营的是海上石油的开采和勘探,该公司目前几乎完全依靠上游业务,下游业务还处在开拓阶段,短期之内,中海油只能独立承担开征特别收益金带来的成本上升。

中石化在2002~2005年的销售净利率保持4.36%~4.95%的平稳上升,净资产收益率从9.64%快速上升到18.35%。而2006~2008年,两个比率保持一致下降的趋势,且2008年净资产收益率、销售净利率均达到历年低谷,分别是8.99%、2.04%。这主要是由于2008年上半年国际原油油价暴涨,使得企业缴纳巨额收益金,下半年金融风暴,油价迅速回落,大幅减少企业的营业收入和利润,造成了2008年中石化的盈利低谷。

中石油的两个盈利指标变化均呈现先上升后下降的走势。2002~2005年中石油的两个比率逐年上升,且幅度较大,净资产收益率、销售净利率从13.13%、16.00%快速上升达到26.85%、23.15%。不过从2006年开始,两个比率都迅速下跌,直到2009年才有所回升。2008年的净资产收益率、销售净利率较2005年分别下跌了12.5、12.5个百分点。2006年的两个比率较2005年相比只下跌了1.6、3.4个百分点,不过这并不说明开征的特别收益金对中石油的影响很小。相反,由于在2006年之前中石油保持了一个良好的发展水平,盈利能力大幅上升,而2006年开征收益金后,直接遏制了企业超额利润的增长,当年净资产收益率、销售净利率的增长率同比下降了13.6%、7.4%。说明收益金的征收对中石油盈利能力的负面影响较大。

(二)据净资产收益率、销售净利率横向比较三大公司的盈利能力

我国三大石油垄断巨头2002~2009年的平均净资产收益率分别高达25.84%、15.05%、19.42%,均超过10%。这比国内石油行业平均收益率高出了不少,说明三大企业在国内所占的石油市场份额巨大,且利润丰厚。尽管国内征收特别收益金后,企业放缓了创收步伐,但是他们的收益率除中石化在2008年跌出10%以外,其余年份均保持超过10%的良好盈利状况。三大公司中中海油规模最小,但是其两个比率均居榜首,盈利能力强。中石化的两个比率最小,盈利能力较另两个企业弱了一些。中石油的两个比率介于另两个企业之间,盈利能力一直保持良好水平。三大企业的销售毛利率很高,其中中海油与中石油的销售毛利率更是在50%左右。征收收益金后,净利润率跟着下降,销售净利润率除了中石化一直保持在5%左右,另外两巨头净利润率仍旧保持高位,这给特别收益金的征收创造了条件和空间(见图4、图 5)。

图4 三大公司的净资产收益率

图5 三大公司的销售净利率

(三)净利润分析

从统计数据来看,特别收益金征收后三大企业年平均的净利润达到2128.65亿人民币,相当于黑龙江省2008年农林牧渔业的总产值。说明虽然特别收益金征收减少了企业的净利润,但是由于三大企业的盈利基数大,使得其仍然能收获巨额利润。三大企业净利润年平均额分别为129641百万人民币、34012百万人民币、49212百万人民币(见表2)。

表2 国内三大石油企业净利润情况(单位:百万人民币)

(四)征收特别收益金的分析

开征石油特别收益金后,我国三大石油垄断企业仅每年平均缴纳的特别收益金总额就达到672.98亿人民币,其中还未包括企业应缴纳的其他税费。三大企业中,中石油平均缴纳的收益金最高,达到44702百万人民币,其次是中石化14243百万人民币,第三是中海油8353百万人民币,收益金缴纳的差距主要是由于各企业的石油产量、石油来源所引起的。特别收益金只针对开采的石油征收,对进口石油不征收特别收益金,因此中石油是收益金上缴大户,对该企业业绩的负面影响较大。而对中石化来说,其原油炼量里大约70%都是进口原油,总体影响较小。中海油与另两个企业相比规模小、产油量少,缴纳的收益金最少。2008年第4季度,国际金融危机蔓延,国内石油市场需求萎缩,化工产品价格全线回落,跌幅超过50%,同时成品油价格下跌,造成2009年原油市场低迷,油价持续下跌,三大企业特别收益金总额迅速降回到300多亿元。2008年中石油、中石化、中海油收益金上缴数额占净利润的比例依次为67.72%、75.79%、36.59%,所占的比例过高,显现出目前我国征收特别收益金的制度不够合理,亟待完善。

五、结论与建议

基于以上分析,我们得出以下结论:第一,征收石油特别收益金对我国三大石油垄断企业的营运能力、偿债能力影响不大,三家企业的资产负债率,流动比率、速动比率2002~2009年的走势比较平缓,并未因为征收特别收益金出现太大的波动。第二,征收石油特别收益金对三大企业的盈利能力影响较大。其净资产收益率、销售净利率自2006年始大幅下降,且在2006~2009年期间持续走低,2008年尤为明显。第三,征收石油特别收益金确实大幅减少了三巨头的超额利润,但是他们的净资产收益率除中石化在2008年跌出10%以外,其余年份均保持超过10%的良好盈利状况,说明三垄断企业仍旧保持创造高额利润状态。第四,由于石油行业受外界因素影响很大,所以2008年国际油价大涨大跌,金融危机爆发和国内的特大自然灾害,造成2008年三大企业缴纳的收益金陡增,造成收益金占净利润的比例超过35%,中石化与中石油更是高达75.79%、67.72%,严重的比例失调充分说明目前我国征收特别收益金的制度不够合理,亟待完善。特别收益金作为非税收入上缴中央,并纳入财政部预算管理,其作用是用于弥补出租行业、汽车运输等受到石油价格波动影响的行业,也用于补贴一些弱势群体,起到调节收入分配的作用。由此可以认为,我国石油行业是带有国家政治性的垄断,并没有充分发挥市场竞争机制。三大公司的盈利额度很高,但与国外的石油巨头相比,盈利的能力仍然很低。也就是说,三大公司的高额利润主要依靠的是资源获取,而非技术。国家对三大公司开征特别收益金,也是想刺激三大公司开发创新的积极性,使其多从市场竞争的角度出发,开展业务。特别收益金的开征的确影响了三大公司的盈利能力,但其不合理之处也凸显出来,因此社会上一些人士开始呼吁提高特别收益金起征点。笔者认为,三大公司利润依然丰厚,收益金征收给其带来的影响,主要是因为企业内部的管理水平和技术水平引起的,并不能将这些影响全归咎于特别收益金的征收。特别收益金现在未纳入税收范畴,但是它将以具有税收性质的身份存在并长期存在。未来,我国在鼓励本国石油行业发展时,应该让出市场给中小石油企业,逐渐完善本国国内的石油行业体系,征收的特别收益金可以在本国石油行业受挫严重时,拨出部分对其补贴,促进国内石油行业的健康发展。

[1]荆新,王化成,刘俊彦.财务管理学[M].北京:中国人民大学出版社,2009.

[2]马忠.财务管理:分析、规划与估价[M].北京:北京交通大学出版社,2007.

[3]徐泓.解读财务报告[M].北京:中国人民大学出版社,2007.

[4]杨速炎.石油暴利税:羊毛出在谁身上[J].经济导刊,2006,(5).

[5]王利锐,张华.从财务角度看两税合并对中国石油行业的影响[J].经济研究,2008,(6).

[6]张艺,王小芳.由石油特别收益金引发的几点思考——美英两国开征意外利润税及其对我国的借鉴[J].价格理论与实践,2009,(5).

[7]财政部.石油特别收益金征收管理办法[S].2006.

[8]张晓静,杨浩.3大石油公司业绩评析[J].石油财经,2004,(11).

[9]陈茜.石油寡头的盛宴[J].财富智慧,2005,(8).

[10]蔡升,宋杰鲲.石油特别收益金的涵义与作用探析[J].商场现代化,2007,(9).

[责任编辑:陈展图]

Whether the Special Oil Profit Has Effects on China’s Three Petroleum Enterprises from Financial Angle

BAI Yan-feng CHEN xing

We studied on whether the special oil profit has effects on china’s three petroleum enterprises with financial ratio analysis.We think that special oil profit has a little influence on enterprise’s management ability and debt paying ability,but it has affected the three enterprises’profit ability.However it still can’t slow down the trend of three petroleum enterprises gaining huge benefits.

special oil profit;China’s three petroleum enterprises;financial analysis

F40

A

1673-8616(2011)01-0054-05

2010-10-20

中央财经大学“211”工程三期资助项目(CZXY0903)、2010年度国家社会科学基金项目《我国纳税评估的质量管理问题研究》(10CGL059)的阶段性成果

白彦锋,中央财经大学财政学院财政管理系副主任、副教授、博士、中央财经大学财税研究所副所长(北京,100081);陈行,中央财经大学财税研究所所长助理(北京,100081)。