我国钢材期货对现货价格波动的影响

刘 宏

(北京物资学院经济学院,北京市 101149)

一、我国钢材市场概况

2009年,钢材市场可谓是不平静的一年,首先是受关闭了9年之久的钢材期货再次上市的影响;二是受中国经济复苏信号不断明朗与内需拉动的影响;三是受国家发展和改革委员会调控钢铁产能和实施兼并重组政策预期的影响等等。受以上多种因素影响,钢材市场价格大幅波动。以兰格钢铁网北京地区Φ25mm螺纹钢为例,2009年6月到2009年10月,从6月15日低谷至8月7日高峰,40个交易日价格涨幅达到35%;8月7日后价格开始下跌,至9月9日,24个交易日价格下跌31%;[1]9月9日后,价格有一定幅度上涨,但涨幅不大,螺纹钢一直在3800元/吨以下波动。自钢材期货推出至年末,该品种价格振幅超过48%。2010年2月钢材价格开始启动,2月1日Φ25mm螺纹钢价格为3790元/吨,至4月21日,每吨上涨1010元,涨幅为26.65%;之后开始下跌,至7月19日,每吨下跌820元,跌幅为17.08%;7月19日后价格一路攀升,至2010年末升至4700元/吨,涨幅为18.09%。2010年全年该品种价格振幅近28%。

由以上情况可见,2010年我国钢铁市场价格较2009年平稳,但仍有较大幅度的波动,钢材上下游企业和经销商的盈利水平难以稳定。那么,钢材价格的大幅波动与钢材期货推出是否有关?钢材期货是否是导致钢材价格大幅波动的主要原因?本文通过实证分析,论证钢材期货价格与现货价格的相互引导作用以及钢材期货对现货价格大幅波动的影响。

二、数据选取及处理

本文以在我国上海交易所交易的两种钢材交易品种螺纹钢和线材为研究对象,期货数据由于不具有连续性,所以选取最近月合约的方法得到连续价格。由于螺纹钢期货在2009年3月27日才在中国上市,加之螺纹钢200909是首个合约,按照最近月合约的原则,2009年8月选取螺纹钢合约200909的数据,直到螺纹钢合约200909的最后交易日;按照同样的方法,从9月15日起,数据以螺纹钢合约200910为样本,直到10月15日,以此类推,得到2009年8月17日到2010年12月30日的日数据(按照我国螺纹钢合约设计,螺纹钢合约最后交易日一般为合约交割月份的15日,遇节假日顺延)。线材期货数据的获得同螺纹钢一样,研究时间跨度同样为2009年8月17日至2010年12月30日。

现货价格选取兰格钢铁网北京市场数据。螺纹钢期货交割品级包括Φ16mm、Φ18mm、Φ20mm、Φ22mm、Φ25mm等5种规格,线材期货交割标的为Φ8mm线材,在以上可交割的螺纹钢规格中,通常情况下,以上规格的螺纹钢价格相等或相近,如果不等的话,直径大的价格略低。如2010年12月30日,Φ25mm螺纹钢的价格为 4700元/吨,Φ16mm螺纹钢的价格为4750元/吨,所以交割时,卖方通常会选择直径大的螺纹钢,因此,Φ25mm螺纹钢的交割量应该最大。所以本文选取Φ25mm螺纹钢和Φ8mm线材作为研究对象。这样得到螺纹钢(Φ25mm)样本数据 237组、线材(Φ8mm)样本数据319组。本文主要以Eviews5.1作为数据分析工具,为了减少波动,按照通常做法,对期货价格序列和现货序列分别进行对数处理,LnFt表示t期的期货价格对数序列;LnPt表示t期的现货价格对数序列。

三、实证分析

1.相关性分析

本文对所取得的样本数据,利用Eviews测算相关系数,螺纹钢期货与Φ25mm螺纹钢现货的相关系数为0.882,线材期货与现货的相关系数为0.894。由此可见,我国钢材期货与现货之间具有一定的正相关性。

大连玉米期货价格与现货的相关性为0.96,[2]国内外期铜价格的相关性更高,达99%。[3]所以,钢材期货与现货虽然具有一定的正相关性,但相关性不是特别强。

对所取得的样本数据取对数,所计算的螺纹钢期货的标准差为8.51%,Φ25mm螺纹钢现货的标准差为9.5%;线材期货的标准差为8.49%,线材现货的标准差为9.75%。从上述情况看出,无论是螺纹钢还是线材,期货的标准差均小于现货,即我国钢材期货价格波动性小于钢材现货价格的波动性,以上情况从二者的价格走势图中也可看出。

2.单位根检验

下一步进行单位根检验,看期货价格和现货价格这两个序列是否平稳。单位根检验的原理是在作协整检验及使用误差修正模型以前,要对现货价格和期货价格两个时间序列及相应的差分序列分别进行单位根检验,并确定单整阶数。

为了减少波动,对期货价格序列和现货价格序列分别取对数,得到序列lnF和lnP。

判断依据是:若用样本计算的ADF统计量的值大于临界值,这个序列含有单位根,是不平稳的;若用样本计算的ADF统计量的值小于临界值,则序列平稳。

单位根检验结果显示,期货价格序列lnF1的ADF值为-0.96246,大于1%、5%和10%等三个置信水平的临界值-3.450223、-2.870192、-2.571449,所以期货价格序列lnF1不平稳;同理,期货价格序列lnF2和现货序列LnP1、LnP2也不平稳,因此均需要进一步对其一阶差分序列△lnF(1)、△lnP(1)进行单位根检验。

而期货价格序列的一阶差分序列△lnF1(1)的ADF值为-18.29242,小于1%、5%、10%三个置信水平的临界值-3.450285、-2.870219、-2.571464,所以,期货价格序列的一阶差分序列△lnF1(1)是平稳的。同理,一阶差分序列△lnF2(1)和△lnP1(1)、△lnP2(1)也是平稳的,为下面的检验提供了条件。

上述结果表明,我国钢材期货价格和现货价格序列都是不平稳序列;而一阶差分后,在1%、5%和10%三个置信水平下,其期货价格序列和现货价格序列均为平稳序列,即期货价格序列和现货价格序列为一阶平稳序列。表明我国钢材期货价格和现货价格存在长期的均衡关系,即我国钢材期货价格和现货价格长期趋势呈现出较为一致的走势,即使价格短期出现分歧,但从长期来看也会趋向于一致。

3.协整检验

协整是对非平稳序列经济变量长期均衡关系的统计描述,若非平稳序列经济变量存在长期均衡关系,称作协整关系。因为本文分析是基于向量自回归模型(VAR模型),但如果发现序列之间存在协整关系,则需要建立向量误差修正模型进行修正,所以有必要进行协整检验(Johansen检验)。

协整检验原理,原假设H0:不存在协整关系,在5%的置信水平下,如果t统计量大于临界值,则拒绝原假设,即序列之间存在协整关系;反之,接受原假设,系列之间不存在协整关系。

另外一个假设:最多存在一个协整关系,在5%的置信水平下,如果迹统计量大于临界值,则拒绝原假设,即序列存在不止一个协整向量;反之,接受原假设,系列之间只存在一个协整向量。

如果向量自回归模型中某些变量之间是协整的,则存在一个协整向量,并需要建立一个向量误差修正(VEC)模型。本文以向量自回归模型为基础进行协整检验。

如表1所示,依据检验条件,第1行、第3行原假设被拒绝,第2行、第4行原假设被接受,表明我国钢材期货价格和现货价格序列之间存在协整关系,并存在一个协整向量,需要建立一个向量误差修正模型。

该检验的经济含义是:在经济领域,多数经济变量是非平稳的,但由于经济变量间受某些规律的影响,使某些特定经济变量的线性组合是平稳的,即存在着长期稳定的均衡关系,比如净收入与消费、货币供应量和价格水平等。按照成熟市场上的检验,期货价格和现货价格也应该是协整的,通过以上对我国螺纹钢、线材期货和现货的协整检验,表明我国钢材期货价格和现货价格在短期内可能偏离均衡状态,但从长期来看,钢材期货和现货之间存在长期均衡关系。

以上结果进一步说明,我国钢材期货价格和现货价格长期趋势呈现出较为一致的走势,即使价格短期出现分歧,长期来看也会趋向于一致。这为钢材期货套期保值和套利交易的研究和应用提供了基础。

4.误差修正检验

根据协整检验结果,我国钢材期货价格和现货价格序列之间存在协整关系,并存在一个协整向量。如果序列存在协整关系,表明二者存在长期的均衡关系。

表1 协整检验结果

误差修正检验基本思路是,若变量间存在协整关系,即表明这些变量间存在长期稳定的关系,而这种长期稳定的关系是在短期动态过程的不断调整下得以维持的。具体来说,就是使用误差修正模型把被解释变量的短期波动分为两部分解释,一部分来自解释变量的短期波动,另一部分来自误差修正项(ecmt-1)的影响,即受变量之间在短期波动中偏离长期均衡关系的影响。据此全面反映序列之间的波动关系。

螺纹钢期货与Φ25mm螺纹钢现货误差修正方程如下:

以上结果表明,期货价格和现货价格的短期波动由两方面的原因造成,一是受双方滞后期变动的影响,二是受前一期二者价格波动偏离长期均衡关系(VECMt-1)的影响。

式(1)反映了滞后一期即前一期或上一期(本文以年为单位)期货价格的短期变化将引起当期期货价格的反方向变化,二者的短期变化弹性为-0.0115,即滞后一期期货价格变动1%,将引起当期期货价格反方向变动0.0115%。由此得出,当上一期期货价格和现货价格分别变动1%时,将分别使当期期货价格反方向变动0.0115%和同方向变动0.253%;前两期期货、现货价格变动1%时,将分别使当期期货价格同方向变动0.056%和0.085%。误差修正项即ecmt-1的系数反映了对偏离长期均衡的调整力度,ecmt-1的系数为-0.035,意味着前一期期货价格的非均衡误差以0.035%的比率对本期期货价格作出反向修正。

通过式(2)看出,当滞后一期期货、滞后一期现货和滞后两期期货以及现货价格变动1%时,将引起当期现货价格分别反方向变动0.003%、同方向变动0.255%、0.062%和反方向变动0.118%;前一期现货价格的非均衡误差以0.0135%的比率对本期的现货价格作出正向修正。

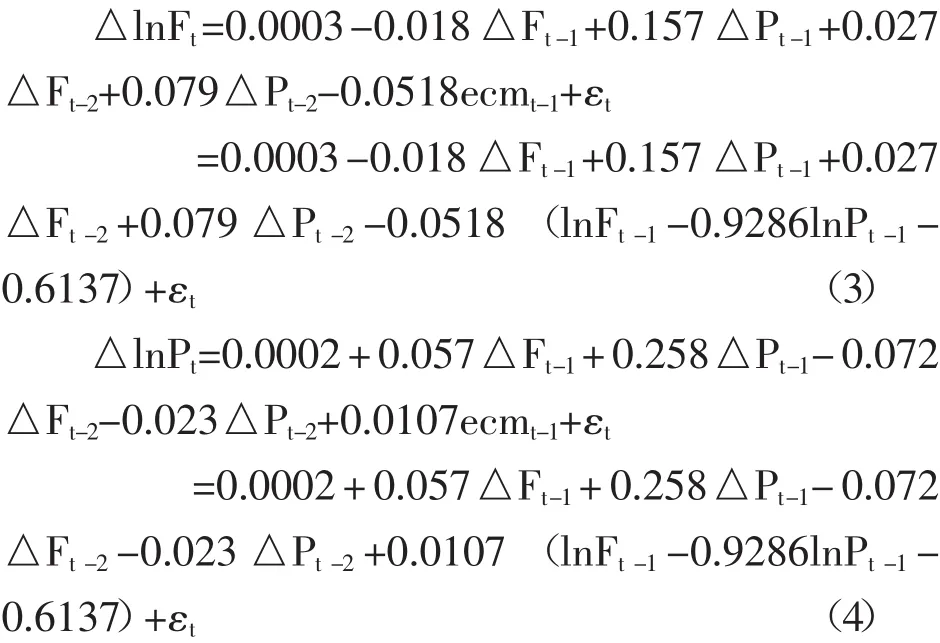

线材期货与Φ8mm线材误差修正方程如下:

通过式(3)可知,滞后一期期货价格、现货价格和滞后两期期货价格、现货价格变动1%,使当期期货价格分别反方向变动0.018%、同方向变动0.157%、0.027%和0.079%;前一期期货价格的非均衡误差以0.0518%的比率对本期的期货价格作出反向修正。

通过式(4)可知,滞后一期期货价格、现货价格和滞后两期期货价格、现货价格变动1%,使当期现货价格分别同方向变动0.057%和0.258%和反方向变动0.072%、0.023%;前一期现货价格的非均衡误差以0.0107%的比率对本期的现货价格作出正向修正。

从以上情况看出,螺纹钢和线材期货价格受滞后一期现货价格变动的影响大于滞后期自身价格变动的影响;而大部分情况下,螺纹钢和线材现货价格受自身滞后期价格变动的影响大于受期货滞后期价格变动的影响。即滞后一期现货价格的变动会引起当期期货价格和现货价格的同方向变动,且影响程度远大于同期期货价格及更前一期期货价格和现货价格的影响。由此表明,现货价格的大幅波动不是期货价格波动所导致的结果。

5.格兰杰因果检验

本检验原假设H1:期货价格不是现货价格的格兰杰(Grange)原因,如果拒绝价格,则期货价格对现货价格具有引导作用;另外一个原假设H2:现货价格不是期货价格的格兰杰原因,如果接受,则现货价格对期货价格具有引导作用即两者相互引导,两种交易方式均影响该商品的价格趋势。如果期货价格对现货价格具有引导作用,而现货价格对期货价格不具有引导作用,则期货对该商品价格趋势起决定作用;反之,现货将起决定作用。

判断依据:若样本计算的F值≤Fa(k,T-2k),则接受原假设;若样本计算的F值>Fa(k,T-2k),则拒绝原假设。其中a为置信水平,k为滞后期数,T为样本数。

本检验中,a=5%,k=3,T=327(或 319),F5%(3,327)=F5%(3,319)=8.54。

通过对表2的分析可以看出,第1行螺纹钢的F值小于8.54,故接受原假设,即现货价格不是期货价格的格兰杰原因;第2行的F值大于8.54,故拒绝原假设,即期货价格是现货价格的格兰杰原因。仅从格兰杰因果检验来看,目前我国螺纹钢现货价格对期货价格不具有引导作用,而期货价格对现货价格具有一定的引导作用,但由于差值较小,所以期货价格对现货价格的引导作用不强。

对线材期货和现货的格兰杰因果检验为:第3行F值3.82814<8.54,故接受原假设,即现货价格不是期货价格的格兰杰原因;第4行F值5.86914<8.54,故接受原假设,即期货价格不是现货价格的格兰杰原因。仅从格兰杰因果检验来看,目前我国线材期货价格对现货价格不具有引导作用,现货价格对期货价格也不具有引导作用。

6.方差分解

对螺纹钢期货与Φ25mm螺纹钢现货的方差分解结果显示,随着滞后期的不断增大,本文取第10期,即当市场信息份额稳定时(本文取n=10),在螺纹钢市场价格的长期变化中,期货市场的份额为59.13%[(94.58842+23.66766)/2];现货市场的份额为40.87%[(5.411576+76.33234)/2]。

表2 格兰杰因果检验结果

依据线材的方差分解结果,在线材市场价格的长期变化中,期货市场的份额为54.9%[(89.82055+19.99691)/2];现货市场的份额为45.1%[(10.17945+80.00309)/2]。

由此可见,我国螺纹钢期货和线材期货市场的影响均大于现货市场,即我国钢材期货具备一定的价格发现功能。

根据金花对大连玉米期货价格发现功能的研究,来自玉米期货市场的方差是96.42%,远远大于来自玉米现货市场的方差3.58%。[4]依据本文研究结果,无论是螺纹钢期货还是线材期货,期货市场的份额高出现货市场份额均不足10%,所以我国钢材期货虽然具备一定的价格发现功能,但价格发现功能不十分明显,即期货市场对价格的主导作用还不够显著。所以,分析研究钢材价格未来趋势,既要分析期货价格,也要研究影响现货市场的各种因素。

四、主要结论

基于Φ25mm现货与螺纹钢期货的价格波动性关系分析及线材期货与现货价格波动性关联度分析,得到如下结论:

我国钢材期货价格和现货价格长期趋势呈现出较为一致的走势,即使价格短期出现分歧,但从长期来看也会趋向于一致;钢材期货表现出了一定的价格发现功能;上一期现货价格的波动会引起当期期货价格和现货价格的同方向变动,且影响远大于同期期货价格波动和前一起期货价格与现货价格波动的影响;钢材期货的上市不仅不是钢材现货市场价格大幅波动的原因,对现货价格的大幅波动还可起到一定的平抑作用。所以,钢材期货的推出,无论是对涉钢企业规避价格风险,还是对钢材市场的平稳发展及稳定钢材价格,都具有一定的积极意义。

[1]刘宏.钢材期货套期保值实证分析[J].中国流通经济,2010(3):77-80.

[2]、[4]金花.大连玉米期货价格发现功能的实证分析研究[J].金卡工程,2009(3):159-160.

[3]杨咸月.国内外期铜市场互动及其价格波动关系研究[J].财经研究,2006(7):98-108.