证券市场反应不足、反应过度和泡沫现象的系统思考

朱艳阳 ,卢君生

(襄樊学院 管理学院,湖北 襄樊 441053)

证券市场反应不足、反应过度和泡沫现象的系统思考

朱艳阳 ,卢君生

(襄樊学院 管理学院,湖北 襄樊 441053)

在对行为金融理论和实证检验结果进行重新分析的基础上,认为市场反应不足、反应过度和泡沫现象都是正反馈过度反应,只是程度、性质不同;“市场反应不足”是一次正反馈过度反应,反应过度是一系列同方向的正反馈过度反应,泡沫现象是一系列长时间正方向的巨大正反馈过度反应. 正反馈过度反应普遍存在的主要原因是市场中正反馈交易者的广泛存在和“赚钱效应”的驱使.

行为金融;证券市场;反应不足;反应过度;泡沫现象;正反馈过度反应

行为金融学以投资者有限理性和有限套利为前提,对在有效市场假说(EMH)前提下无法解释的金融市场中的许多现象进行了解释与分析,使现代金融学从对理想状态的探寻转向对现实状态的合理解释,极大地提高了现代金融学研究的实践价值. 目前,行为金融领域还只有一些独立的小模型,分别对金融市场的一些现象进行解释与分析. 其中,对市场反应不足和反应过度进行解释的投资者心态模型,以及解释泡沫现象的正反馈交易模型(DSSW模型),都是该领域当前挑大梁的模型. 笔者在对这两部分研究内容进行反复推敲的过程中,萌发了一种思路:市场反应不足、反应过度和泡沫现象是否是同一本质问题而表现出的不同程度、不同层面和不同类型的形式呢. 本文试图在这一思想下描述这三种现象之间的联系以及这些现象产生的深层次原因,为更深刻地了解证券市场并解决证券市场存在的问题提供一种系统的思路.

1 关于市场反应不足、反应过度和泡沫现象的简述

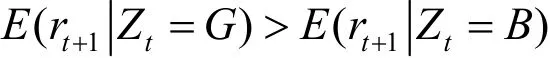

市场反应不足是指投资于某公司股票的平均收益在好消息公布后(对信息的最初反应期以后)的一段时间内比利空消息公布后的同样时间段获利要多的现象. 令tZ为t时期投资者听到的消息,G为好消息,B为坏消息,则市场反应不足可表示为:

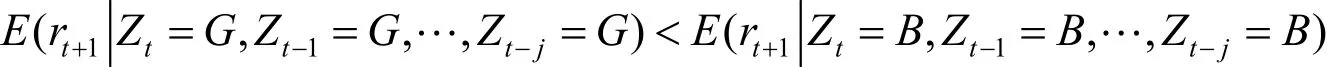

市场反应过度是指发布了一系列利好消息的证券,其随后一段时间的平均收益要低于发布了一系列利空消息的证券随后一段时间平均收益的现象. 采用与前面同样的符号可表示为:

其中j≥1. 泡沫现象是指这样一种现象:从某种资产的特大利好消息启动,该资产价格迅速上涨,有些投资者在该资产上获得巨额利润,掌握内情的投资者开始增持这种资产,进而持有大量筹码,甚至努力成为有组织的市场价格的领跑者,再加上正反馈投资策略采用者的追捧,该资产价格因此一路上涨,涨幅巨大,在价格达到极致时,通过权威机构的吹捧、政府官员的支持等支撑泡沫,最后因为支撑力和资金的衰竭而出现价格的崩溃和泡沫的破灭. 泡沫破灭往往伴随严重的金融危机和经济衰退.

20世纪90年代以来,根据许多学者实证统计检验的结论,证明无论在美国、欧洲和日本的证券市场,还是在新兴证券市场,都存在市场反应不足、反应过度和泡沫现象,这对EMH构成极大的挑战. Andrei Shleifer在文献[1]中,用投资者心态模型解释市场反应不足和反应过度现象,用正反馈交易模型解释泡沫现象,是目前行为金融领域对这些现象经典的理论描述. 笔者在深受这些内容启发的同时,并不完全认同文献[1]中对这三类现象的解释与理解,认为这些现象应该属于同一本质问题的不同层面、不同阶段和不同类型的表现形式,应该可以用一种系统的理论和一系列统一的模型加以解释和描述.

2 对市场反应不足、反应过度和泡沫现象之间内在联系的探析

要探索三种现象间的内在联系,关键是要打破对这三种现象现有解释中可能错误的固有认识. 笔者对关于“市场反应不足”现象的现有解释与理解产生了极大的怀疑.

目前行为金融领域关于“市场反应不足”的经典解释是:某证券的一则利好或利空消息发布后,证券价格在最初的反应期对消息反应不足,因此,证券价格在反应期后接下来的一段时间继续对消息做出相应反应,直到证券价格的变化到位,能够完全反映消息的影响为止.

笔者认真查阅了与“市场反应不足”现象有关的实证检验结果、理论解释与模型分析后,经过反复思考与斟酌,认为本文第一部分描述的“市场反应不足”现象实际上不是股价在有效时间内对新消息的反应不足,而是因为正反馈交易者的存在,使股价在起初的反应期过后又过度上涨或下跌了一段时间,实际价格的变化量要大于基本面消息的变化应该导致价格变化的数量. 因此,笔者做出了如下几个假设:

首先,假定上述市场反应不足现象不是反应不足,而是市场在反应期内对消息反应到位后的一种延续正反馈过度反应,是一次消息作用下的一次正反馈过度反应;

其次,假定上述市场反应过度现象是一系列累加同方向的正反馈过度反应;

最后,假定泡沫现象是整个市场或局部市场或单个股票价格一系列正方向的长时间的巨大的累加正反馈过度反应,大多数情况下通过泡沫的破灭即价格的崩溃收场.

如果上述假设成立,那么这三种现象都是正反馈交易策略采用者和套利者交互作用的结果,是正反馈现象不同程度、不同层面和不同类型的表现形式.

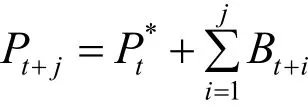

依据上述假设,“市场反应不足”可表示为:

其中,t表示一条新消息发布后证券价格的正常反应期,j表示消息发布后证券价格过度反应的持续时期(j≥1),Pt+j表示一次正反馈过度反应结束后证券的价格,表示与消息变化后的证券基本价值对应的证券理论价格表示在消息发布后的j段时期内过度反应的累计价格总量.

泡沫模型的表达式与反应过度的表达式相同,只是泡沫模型的一系列消息都是好消息,都是正值,而且累计量很大,期限很长,形成厚厚一层价格泡沫,一旦崩溃对系统冲击很大.

事实上,通过分析研究当前许多学者对这三类现象的实证检验和统计分析结论,几乎所有的结论都与上述假设不存在冲突,因此,笔者认为,打破原来行为金融领域的惯性思维,以一次正反馈过度反应来理解所谓的“市场反应不足”,以多次累加同方向的正反馈过度反应来定义市场反应过度,以一系列长时间正方向的巨大累加正反馈过度反应来解释泡沫现象,再建立系统思考这三类现象的理论与数学模型.

3 以正反馈过度反应假设为基础对有关重要实证检验结果的新解释

为进一步解释新假设,并证明新假设的科学性,笔者对证明市场存在反应不足、反应过度的有关重要实证检验结果进行了新解释,发现新假设与现有重要实证检验结果并不矛盾.

1)对“Bernard1992年对公司盈利宣布后股价反应不足现象的研究综述”的新解释

Bernard选取的样本包括1974—1986年期间美国公司公布的84 792个收益数据,依据公司宣布的盈利消息包含意外的大小,用标准化的意外盈利(SUE)指标将股票划分为10组. 结果发现,公司意外盈利为正值的股票在消息宣布前有正累计超额受益,在消息宣布后也有正的累计超额收益;相反,公司意外盈利为负值的股票在消息宣布前与宣布后都有负的累计超额收益;而且超额受益的大小与SUE的大小正相关.

Bernard也总结了一些公司的时间序列数据的实际特征. Bernard和Thomas采用了1974—1985年间2 626个公司的样本,以一个公司在某个季度的盈利相对于前一年同一季度盈利的变化值作相应的系列回归,发现这些系列的自相关系数滞后一个季度为0.34、两个季度为0.19、三个季度为0.006、四个季度为-0.24.

Bernard的这些实证检验结果可以证明美国股市存在价格动量(Momentum),但并不能证明这些动量现象是市场反应不足的结果. 相反,从回归分析的结果看,滞后四个季度自相关的系数为负值,盈利变化的趋势出现反转,反而用动量是累积同方向的正反馈过度反应来解释更合符逻辑,因为正反馈过度反应积累到一定程度必然出现趋势的反转,而反应不足在理论上不应该出现趋势反转现象,正反馈过度反应后的反转是对过度价格的一种矫正.

2)对“陈等人(chan et al.)1996年研究投资美国1977—1993年股票收益的横截面数据结果”的新解释

陈等人研究结果发现,在过去6个月表现最差的股票组合在组合形成后接下来的一段时间的收益,平均来说仍然逊色于业绩最好股票组合的同期受益. 组合形成后6个月最差股票组合比最好股票组合收益低9%、组合形成后1年这一差值为15.4%、组合形成后2年这一差值为-0.6%、组合形成后3年这一差值为1.2%. 他们同时发现,亏损组合中的股票在组合形成前SUE平均为负值的话,在组合形成后平均公司意外盈利也为负值.

笔者认为,陈等人的这一研究结果,只能说明最差股票组合在组合形成后6个月到1年这段期间与最好股票组合继续存在收益差距,这一差距产生的重要原因是最差股票组合在接下来的公告中又出现了较大的平均负SUE,最好股票组合同时出现了较大的正SUE. 1年以后,随着两个组和盈利公告中意外收益之间差距的消失,两个组合之间投资收益的差距也基本消失. 这一结果并不能说明组合形成后6个月和1年两组股票继续存在投资收益差距是由于股价对消息的反应不足,也可以将这种收益差距的继续存在理解为市场对消息的一种延续过度反应,这种过度反应之所以没在1年后出现反转,是因为这种过度反应比较微弱,很难通过现有方法检验出来.

3)对“La Porta等人1997年使用可计算的热门股股票和有投资价值股票数据发现的反应过度证据”的新解释

1997年,La Porta等人依照1971年7月底至1992年7月底每股账面值/市值比率(BM)将样本股票按十分位数分组,BM最低的为热门股,BM最高的是投资价值股,然后计算每种组合受益的平均值. 结果发现,热门股在组合形成后的第一个五年,投资收益每年都低于有投资价值股,第1年和第2年收益甚至是负值. 这说明市场存在过度反应现象.

笔者认为这一检验结果刚好揭示了一系列过度反应现象. 而且还在于它将股票分组采用的指标BM很好,BM低的股票一般都是过度炒做过的热门股与成长股,BM高的股票一般都是长期价值被低估的冷门股,这一检验结果完全支持笔者上文中的假设.

4)对我国学者的一些实证检验结果的新解释

近些年来,国内有一些学者对中国股市是否存在过度反应和反应不足进行了检验.

张人骥、朱平芳和王怀芳对沪市是否存在过度反应做了实证检验. 他们对1994年6月至1996年4月期间的48家样本股票进行检验,发现赢家组合的收益率存在下降趋势,而输者组合的收益不存在上升趋势,即“强者不强,弱者恒弱”的现象.

王永宏、赵学军[2],JosephKang、M ing-Hua Liu、SophieXiaoyanNi[3],都对中国股市在1993—2000年间是否存在过度反应、使用动量策略和反转策略是否有效进行了检验,结果是前者发现在中国股票市场上,动量策略和反转策略都表现出收益反转特征,表明中国股市只存在过度反应现象,不存在反应不足现象;后者则发现了一些统计显著的反转收益和惯性收益,并认为反转收益来源于股市对信息的过度反应.

周琳杰采用深沪两市1995—2000年的股票交易数据考察了股市动量策略的赢利性特征,发现期限为1个月的动量策略的超额收益明显好于其他期限的策略,但随着持有期的延长,动量策略的收益明显下降.

邹小芃[4]等用沪市1993—2001年的交易数据,检验出“赢者组合”与“输者组合”月收益率之差在持有期为1年或2年时统计上显著,由此认为我国股市存在过度反应.

刘少波、尹筑嘉[5]以沪市180指数的180只成份股2000年1月1日至2003年4月30日期间40个月的月收益率和流通股股本作为样本数据. 在对股票超额收益率采用两种不同的计算方法后发现,在投资组合的形成期内表现最好的赢者组合和表现最差的输者组合,绝大多数在持有期内的收益率都不能高于市场平均收益率,而且随着持有期的延长,赢者组合和输者组合负的超额收益率开始变得显著,认为前者存在过度反应而后者存在反应不足. 此外,两个组合之间收益率的差距始终不显著.

任启哲[6]等以1997年7月2日至2005年1月7日的上证指数为样本,把有极端正超额收益的交易日命名为“业绩最佳交易日”(赢家)组合,而把有极端负超额收益的交易日命名为“业绩最差交易日”(输家)组合,然后计算每个业绩最佳交易日和业绩最差交易日之后的超额收益,再通过比较来确认是过度反应还是反应不足.研究提供了中国股市投资者对好消息反应不足的有利证据以及对坏消息过度反应得微弱的证据.

对我国学者的重要检验结论进行梳理分析发现,随着检验方法、样本选择的时间以及所选样本不同结论差异很大. 其中,选用样本时间长、样本量大的实证检验结论应该更有说服力. 王永宏、赵学军,Joseph Kang 、M ing-Hua Liu、Sophie Xiaoyan N,邹小凡这三个实证研究的共性是选取的样本时间跨度长,期间经历了中国股市由熊市转向牛市的一个完整周期,结论更有价值与说服力,三个实证检验的结论都认为我国股市在检验期内存在反应过度现象,反应不足现象有争议,这也正好与笔者的假设不矛盾. 文中列出的其他学者的检验结论,虽然各有不同,但是值得注意的是,如果用本文第二部分论述的正反馈过度反应假设来解释,这些检验结果都符合逻辑,并不矛盾.

5)本节结论与解释

综合本文第三部分对国内外重要实证检验结论的分析与重新解释,现有关于市场反应不足、反应过度的具有代表性的实证检验结论,与笔者正反馈过度反应假设都不存在矛盾.

那么,证券市场为什么会出现不同程度、不同层面和不同阶段的正反馈过度反应呢. 笔者认为主要有两个原因:一是正反馈交易策略使用者的广泛存在;二是持续的正方向的正反馈过度反应可给投资者带来很长时间的纸上财富增值的陶醉,人们喜欢正方向的正反馈过度反应带来的“赚钱效应”,这也是泡沫容易产生的原因. 这里需要补充的是,关于负方向的正反馈过度反应,事实上,大多数情况下,持续下跌有时只是对正方向的正反馈过度反应累积泡沫的一种被动与无奈的矫正,并不是负方向的正反馈过度反应,有些在被动的恐慌状态下产生的下跌可能是负方向的正反馈过度反应,不过,总体而言,市场出现正方向的正反馈过度反应泡沫的概率远大于负方向正反馈反应过度的概率.

4 结论和有待解决的问题

综合以上分析,笔者认为,正反馈过度反应是证券市场中普遍存在的现象,随着诱发反应的消息的数量、性质、排列和程度不同,可将正反馈过度反应分为一次正反馈过度反应(“反应不足”),一系列同方向的正反馈过度反应(反应过度),一系列长时间正方向的巨大正反馈过度反应(泡沫现象)等等. 正反馈过度反应的程度越大,时间越长,趋势反转后市场对价格的矫正力度越大,这是泡沫现象产生与崩溃的深层次原因,也是一系列正反馈过度反应容易被发现的原因;一次正反馈过度反应的诱发原因只有一次,过度反应的程度不大,则矫正的力度较小,不容易发现,这也是“一次正反馈过度反应”长期以来被认为是“市场反应不足”的原因.

新的正反馈过度反应的系统模型的建立和针对正反馈过度反应假设的实证检验是下一步要做的重要工作.

[1] ANDREI SHLEIFER. Inefficient Market: An Introduction to Behavior Finance[M], Oxford: Oxford University Press, 2000.

[2] 王永宏, 赵学军. 中国股市“惯性策略”和“反转策略”的实证分析[J]. 经济研究, 2001(6): 56-61.

[3] JOSEPH KANG, M ING HUA LIU, SOPHIE XIAOYAN NI. Contrarian and momentum strategies in the China Stock Market:1993—2000[J]. Pacific-Basin Finance Journal, 2002, 10(3): 243-265.

[4] 邹小芃, 钱 英. 我国股票市场的中长期回报率的过度反应[J]. 数理统计与管理,2003(6): 9-14.

[5] 刘少波, 尹筑嘉. 沪市A股过度反应和反应不足的实证研究[J]. 财经理论与实践, 2004(2): 51-58.

[6] 任启哲. 基于上证综合指数的中国股市价格反应特征实证检验[J]. 统计与决策, 2009(6): 138-139.

[7] DE LONG, ANDREI SHLEIFER, SUMMERS, et al. Noise trader risk in financial markets[J]. Journal of Political Economy, 1990a, 98(4):703-738.

Under-reaction, Overreaction and Bubbles Phenomena in Securities M arket

ZHU Yan-yang, LU Jun-sheng

(School of Management, Xiangfan University, Xiangfan 441053, China)

On the basis of reanalyzing relevant behavioral finance theories and empirical study outcomes, this paper holds that under-reaction, overreaction and bubbles phenomena in securities market are all positive feedback overreactions, the differences among them are just that they have different degrees and properties respectively. Under-reaction is a positive feedback overreaction, overreaction is a series of positive feedback overreactions w ith the same direction, and bubbles phenomena are a series of tremendous positive feedback overreactions w ith long duration and positive direction. The primary reason that positive feedback overreactions exist w idely is the w idespread existence of positive feedback traders and the promotion of “Making Money Effect”.

Behavioral finance; Securities market; Under-reaction; Overreaction; Bubbles phenomena; Positive feedback overreaction.

F830.91

A

1009-2854(2010)11-0065-05

(责任编辑:陈 丹)

2010-10-27

湖北省教育厅自然科学重点项目(D20082503); 湖北省软科学项目(2009DEZ004)阶段性成果

朱艳阳(1968— ), 女, 湖北襄樊人, 襄樊学院管理学院教授, 博士, 主要研究方向: 金融市场与企业管理.