地产股否极泰来

刘 渠

房地产行业今天又进展到了十字路口,市场仍在寻觅地产股变动的方向。随着“住有所居”的理性政策目标和地产公司业绩预期的逐渐清晰,对政策执行的恐慌可能会影响一时,但不会成为影响下半年地产股走势的关键。目前来看,房地产行业价微跌量渐增的状态,在过去看来是不稳定的,现在看来却是可持续的,行业仍然处于长期的估值上行通道中。

政策的目标与轨迹

遏制房价的过陕上涨,促进房地产行业平稳健康发展,促进民生改善和经济发展,加大保障性住房建设,保证居民住有所居,使更多居民能够买得起房,租得起房。政府已经在多个场合明确了这个调控目标,而且这一目标是延续的。

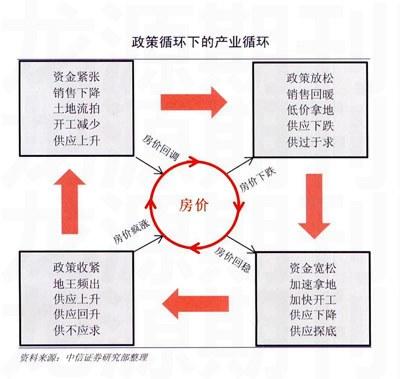

中信证券房地产行业分析师陈聪认为,政策的目标并不是房价再次大起大落,而是房地产价格涨幅逐步回归理性,房地产行业软着陆。政策的目标也不是限制房地产行业发展,而是解决房地产行业发展过程中的结构性问题。我们从来没有见过一个被限制的产业,国家需要刺激其产量的。终归,房地产行业是一个有利于国计民生,需要持续健康发展的行业。

在政策的轨迹上,陈聪认为未来政府会坚定执行政策,而不是再一次政策大动荡、大转向,不会放松,不会大幅加码。而政策出台也以一次性强力政策,随之以强力执行为主,避免出现2007年政策反复加码,市场预期波折的情况。因为政府已经看到了预期紊乱之害,看到了政策反复加码(而不是一次性出台)的副作用,也看到了政策大转向的副作用。主要是将使得购房人等待下一个政策出台,从而累积过量的自住需求,一朝释放,房价容易大幅上涨。同时开发企业也会对未来预期不清,触发价格暴涨暴跌。真正的自住需求往往不能够在暴涨暴跌中获得自己需要的房产,暴涨暴跌反而催生了市场投机的风气。

本轮调控的一个重要特点就是继续收紧开发企业的资金链,给开发企业“抽去杠杆”包括土地款支付更加严格,预收款的监管,收紧房地产信托产品等。陈聪认为,对于一些一二线城市的开发企业来说,最大的经营性现金流出不在于施工,而在于买地。因此这种去杠杆化不会极大影响这些企业的资金。

因此,资金链状况的演变主要仍取决于开发商的主观意识。在不虚耗现金流的行业共识之下,当前收紧资金链的行为不会危害行业的生存。然而这样的政策意义却很大,因为它将直接决定了价格和销量的走势。如果没有收紧资金链的政策,开发企业不会如此重视销售段现金回流。在压抑需求的信贷政策前,如果开发企业提价,恐怕未来的业绩水平也难有保证。

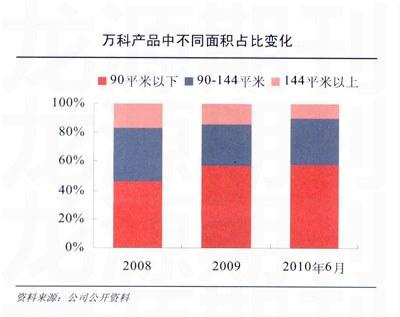

8月11~13日,万科三日累计涨幅11%,带领行业指数继续上涨6.5%。各大地产开发商上半年销售业绩,让市场看到了两点:1、旺盛的需求仍然存在;2、市场对降价的预期并不十分悲观。这些先于市场降价,降幅幅度10~15%,就基本可以完成快速销售。短期来看,中小户型占比较高的万科,在产品周转、资金回笼上,拔得头筹。瑞银证券认为,万科具有一如既往的良好执行能力,房地产调控政策出台后的5~7月,万科的销售面积甚至较去年同期提高了6.9%。由于采取了“以活跃成交为目的”的主推90平方米以下户型的推盘策略,万科的销售金额和面积在A股上市房企中排名居首。

低估值成主要吸引力

公募基金一度“避之不及”的地产股近日展开超跌反弹,在部分基金经理看来,房地产调控政策松动预期成为该板块反弹契机。值得注意的是,不少基金公司再度将地产股放回投研团队的“股票池”,部分基金公司已对地产股进行选择性“回补”。

东莞证券统计数据称,8月9~13日,房地产板块资金流人多达430.44亿元,净流入54.65亿元。或许这个净流人的数字看起来并不是很大,但是在当周成交量大幅萎缩的谨慎态势中,该数据依旧让房地产板块表现不俗。

8月16日,房地产板块再度流入资金90.71亿元,净流人13.90亿元。17日房地产板块的资金净流人现象继续上演。统计数据显示,当日房地产板块资金流人高达108.36亿元,而当日流出资金只有7873亿元,净流人资金达到约29.62亿元。

值得注意的是,如果说上述资金流向监测更多地表明是市场游资甚至私募对于房地产的态度转变,近期公募基金对于房地产板块似乎也已经改变了之前的悲观态度。数据目前已经披露中报的房地产上市公司前十大股东名单发现,公募基金的身影显著增加。仅以中国宝安为例,中报显示华夏系三只基金共计持股8377.18万股,另外还有4只基金位列其中。

虽然市场反弹以来地产股的走势一直被各种调控的利空消息所压制,广发证券认为,房地产行业估值底部已经形成,未来板块的整体趋势将是向上的。中投证券房地产行业分析师李少明指出,2009年9月开始新增的大量投资将在从2010年9、10月份集中释放供应,楼市“价跌量增”成定局。预计8月之后,随着大量供应量的上升,主要城市房价将出现明显的下降,板块的投资机会将由“价值修复”向“价值提升”转变。在2010年年底前调控政策不会放松,行业的调整在向有利于行业龙头及优势公司持续获得更多竞争优势前行,并将给它们带来持续增长的动力。

李少明看好在本轮行业调整中持续获得竞争优势的万科、招商地产、亿城、保利、首开、金融街、滨江、环球、冠城等等公司,更看好重新纳入增长通道的万科,价值严重低估的亿城、招商地产和泛海等等公司。正所谓资金从来不会盲目追逐。在资金持续净流入以及公募基金态度的悄然转变背后,房地产板块目前处于历史低位的估值水平或许才是这一切背后的原因所在。

据统计,截至2010年8月12日,44家机构对万科的2010年每股收益的预测均值为0.63元,净利润预计比上年增长30%。以万科8月18日8.79元的收盘价计算,万科2010年的预期市盈率约为14倍。22家机构对2010年保利地产每股收益的预测值为1.05元,净利润预测增幅36%。以8月18日保利地产收盘价13.16元计算,2010年预期市盈率为12.6倍。光太证券认为,剔除预收款的真实资产负债率指标,保利地产的财务安全,性与万科接近。招商地产由于有招商银行和招商局集团从信贷到土地的鼎力相助,似乎更被市场看好。据统计,26家机构对招商地产的2叭。年每股收益的平均预测值为1.26元,以8月18日20.65的收盘价计算,招商地产的2010年预期市盈率为16,相比万科和保利地产有点偏高。

投资一个行业从根本上还是投资于其业绩稳定性和成长性,并和行业的风险(不确定性)负相关。陈聪认为政策的强力执行将消除政策的不确定性,并挤出投资性的泡沫。而房地产的开发企业在2011年的业绩,自主性需求贡献的比例将会远远高于2008年。

从代表城市和代表公司的户型面积来看,以万科为例,目前成交的小户型占比并不是越来越少,而是越来越多。一般来说,小户型更多满足自住需求。自住需求占比正在提升,意味着未来业绩更加稳定,调控的目标达成也更加接近。因此当前的估值基准理应比投资气氛浓厚时期要高。