中国与海事经济:两年来概况

Martin Stopford

(克拉克松公司常务董事)

1 中国航运现状

中国的经济规模及其航运领域在过去两年里得到了显著的发展。尽管全球性的信用危机对中国出口造成了一定的冲击,但中国国内投资增长显著。

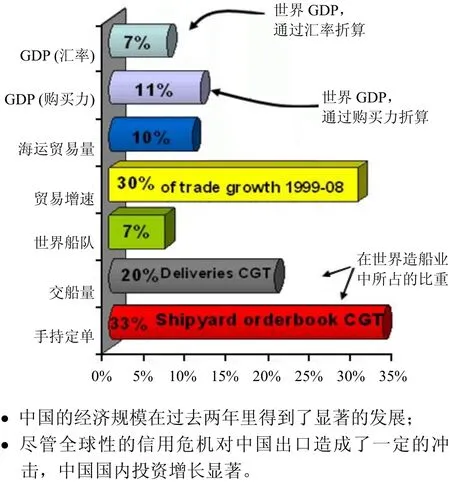

图1 世界经济中的中国

图1 中显示了中国在各项重要领域的成果。今天中国以2008年国内生产总值(GDP)4.3万亿美元(按汇率折算占世界GDP 7%),排名世界第3,仅次于日本。如果使用购买力折算,排名可上升至第2位(占世界GDP 11%),仅次于美国。

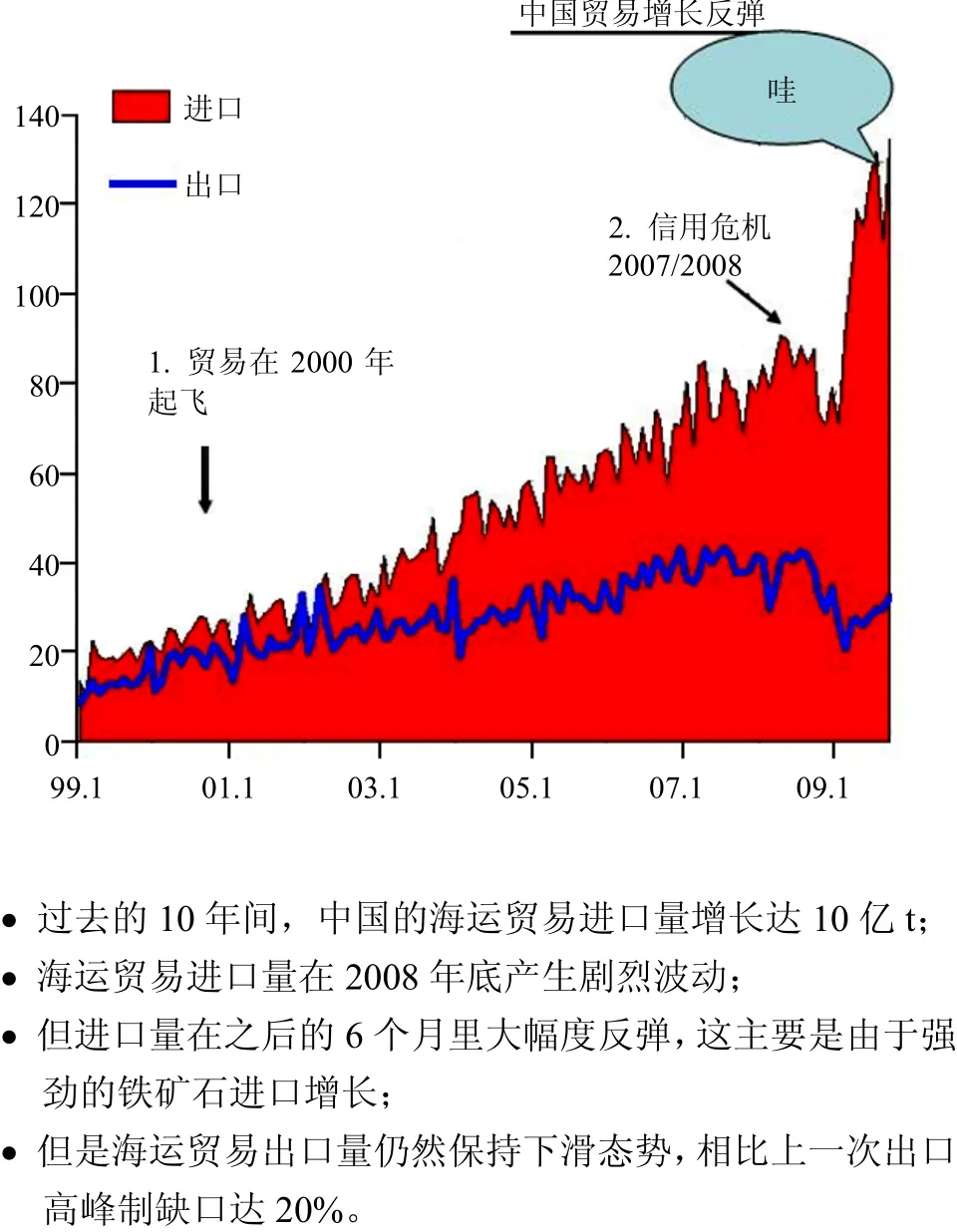

2008年曾预测中国的进口贸易将达到10亿t,目前看来,2010年有望达到人均1t。同时出口受全球经济危机的影响而相对显示较弱,在2008年为4.45亿吨。2008年中国进出口量占世界总海运贸易量的10%,但在1999年至2008年间,中国贸易量曾占海运贸易量的30%。相比之下,中国船队规模现今只占总规模的7%,远低于贸易份额。然而中国的造船业大大弥补了这一点,在2008年全球交船量中,中国占有 20%的份额,在 2009年11月所持有的造船订单中,占有33%的份额合计5470万CGT(修正总吨)。因此,中国已经在海运经济中占据主导地位。中国在2003年~2008年间为航运业的繁荣起到了巨大作用。同时,在最近的过渡期内,中国的快速恢复对干货市场的活跃帮助甚多。

2 世界航运业(2007~2009年)

2.1 运价

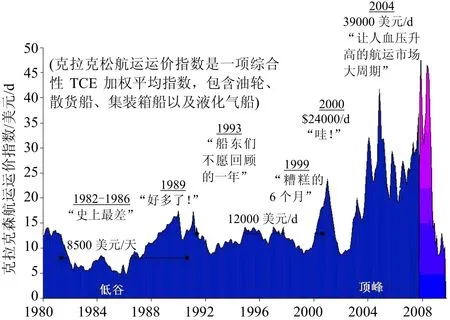

在2007年11月的国际海事会议举行时,航运业已经是连续第5年获得超预期的高收益。克拉克松航运运价指数(见图 2)清楚显示了这一点。此后的事态发生了戏剧性一幕。在 2008年春季,克拉克松航运运价指数攀上了48000美元/d,短暂回落后,在2008年初夏恢复到45000美元/d,在夏季,正如频繁发生的危机那样,克拉克松航运运价指数骤然下跌,跌幅从2008年7月的44000美元/d跌至2008年11月的13000美元/d。 到了2009年3月,克拉克松航运运价指数又进一步下跌至 8600美元/d,进一步跌入衰退期。

之后,克拉克松航运运价指数于2009年11月恢复至14000美元/d,这个水平已经恢复至大多数船舶的经营成本之上。指数的下跌是令人吃惊的,2008年取得的巨额利润荡然丧失,但运价指数仍高于大部分船型的经营成本(5000~8000美元/d)。另外,资金成本为历史最低,2009年11月20日,伦敦银行同业拆借利率下降到0.5%,低收入水平并未影响到大多数航运公司的生存。

图2 1980~2009年国际航运赢利情况

然而经济衰退对市场的影响是不同的。油轮市场的运价在 2008年全年呈迂回下跌。超级油轮(VLCC)运价从2008年旺季180000美元/d跌至目前的30000美元/d。小型油轮,特别是成品油轮,受到的冲击更为严重。散货船市场又是另一种景象,爆跌是在 2008年的夏季,运价跌至经营成本线,之后逐步回升,这主要归功于中国的铁矿石进口。但受到最严重打击的是集装箱船市场,两年前,中等规模的船舶租赁价格仍然维持在12000美元/d到15000美元/d之间,但是到了2008年秋季,运价下跌至5000美元/d,不能满足大部分船舶的经营成本。

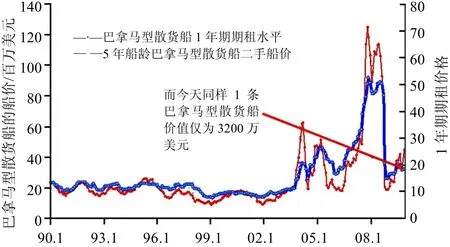

2.2 资产价格(船舶价值)

运价下跌的影响也体现在船舶价值变化上。 1艘巴拿马型散货船的图表说明了这种情况。2年前租赁期为1年的租赁价格是70000美元/d,而5年船龄的巴拿马型散货船市值为6000万美元。之后1年的租赁价格跌至25000美元/d,二手船价格跌至3200万美元(见图3)。所以巴拿马型散货船的市值下跌了45%。船舶价值的下降对新建船舶的投资资金产生了严重影响。

图3 1980~2009年国际航运赢利情况

总的来说,航运的繁荣在 2008年达到顶峰,然后进入收益和资产价值下跌的过渡阶段。但除集装箱船外,航运业仍在产生正向的现金流。预计未来将结束从繁荣到衰落的过渡时期。经济指标虽然目前仍然低迷,但正在改善中。

从市场的供应方看,造船订单占到了整个船队规模的44%(2000年仅占到11%)。这至少已超过了实际需要运力的2倍。但关键的问题是这些订单在何时且是否会被交付。随着经济继续低迷,现金流的压力在之后半年不断增加。期望造船产业链中的各公司审时度势后有更多相应的行动。

3 世界经济形势演变(2007~2009年)

世界经济在未来 2年的发展方向将会对航运业产生巨大的影响。对于未来,各方有着各种不同的观点,但实际上它们根本无法影响世界经济的趋势。

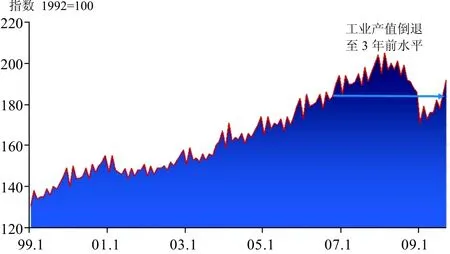

自2007年后的2年是近50年中经济衰退最严重的2年。世界工业产值在2008年减慢,同时预期2009年下降1.1%。然而世界工业产值指数(见图 4)显示了此次下降幅度尤其明显。在连续增长10年之后(工业产值指数从130升到200),2007年底到2009年1月间下降了19%(工业产值指数跌至170)。虽然随后有一些恢复,其中亚洲地区已经恢复到正增长,大西洋地区也正处于缓慢恢复中。似乎有一种普遍的感觉,那就是经济危机正在逐步解除中。

图4 世界工业产值指数(1990~2009年)

世界经济的许多行业在近 2年已经遭受了冲击,但有3个行业值得我们特别注意:钢铁业、石油业和集装箱贸易。 下面简单评述一下这 3个行业:

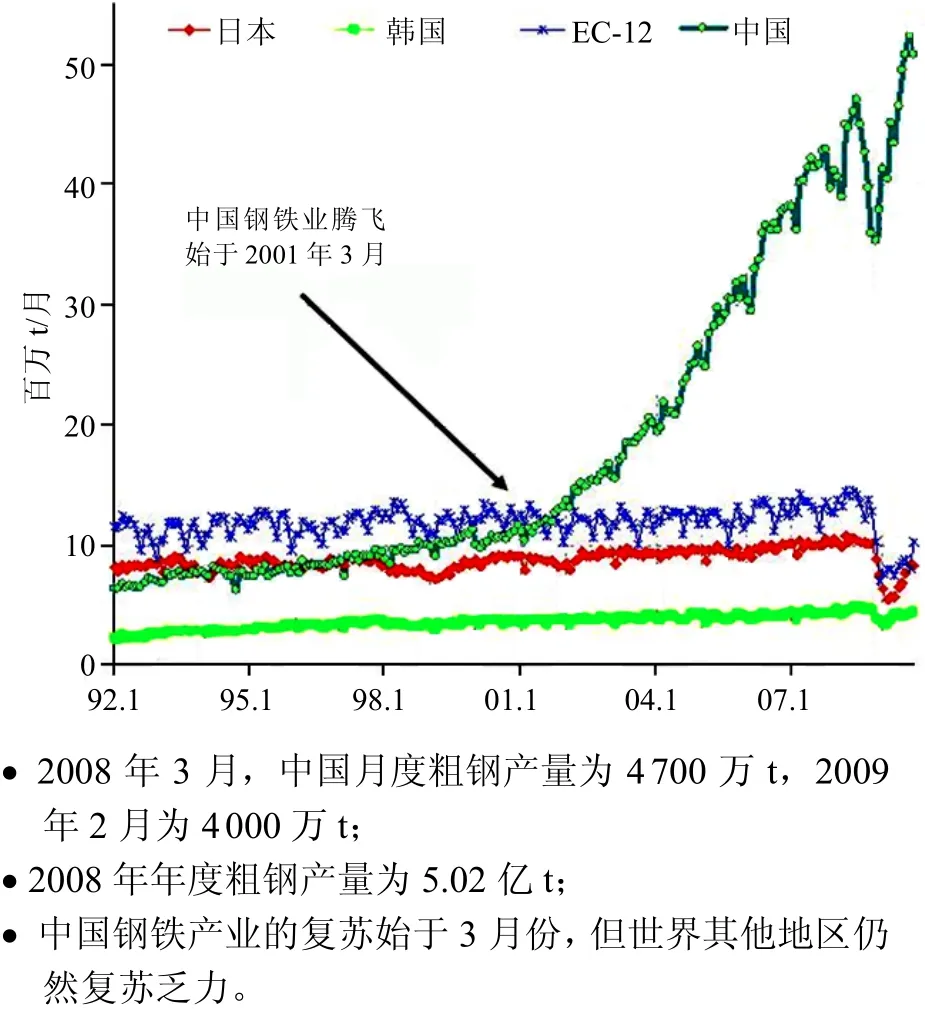

1)钢铁业:2008年夏季至2009年春季,钢铁业受到了重创,严重程度可与20世纪80年代初的石油危机严重程度相比。世界钢铁产量在2008年5月达到1.2亿t,但2008年12月下降至8200万t,产量减少32%。钢铁生产地主要在中国、欧洲、日本和南美。然而,中国的钢铁产量随即开始回升,并在2009年夏季超过了危机前的水平。在2009年上半年,中国铁矿石进口增长几乎翻倍 (从 3200万t/月升到5500万t/月)。其他3个地区的恢复较为缓慢,在2009年7月,世界钢铁产量从8200万t/月回升至1.04亿t/月,较之前面的峰值降低20%(见图5)。

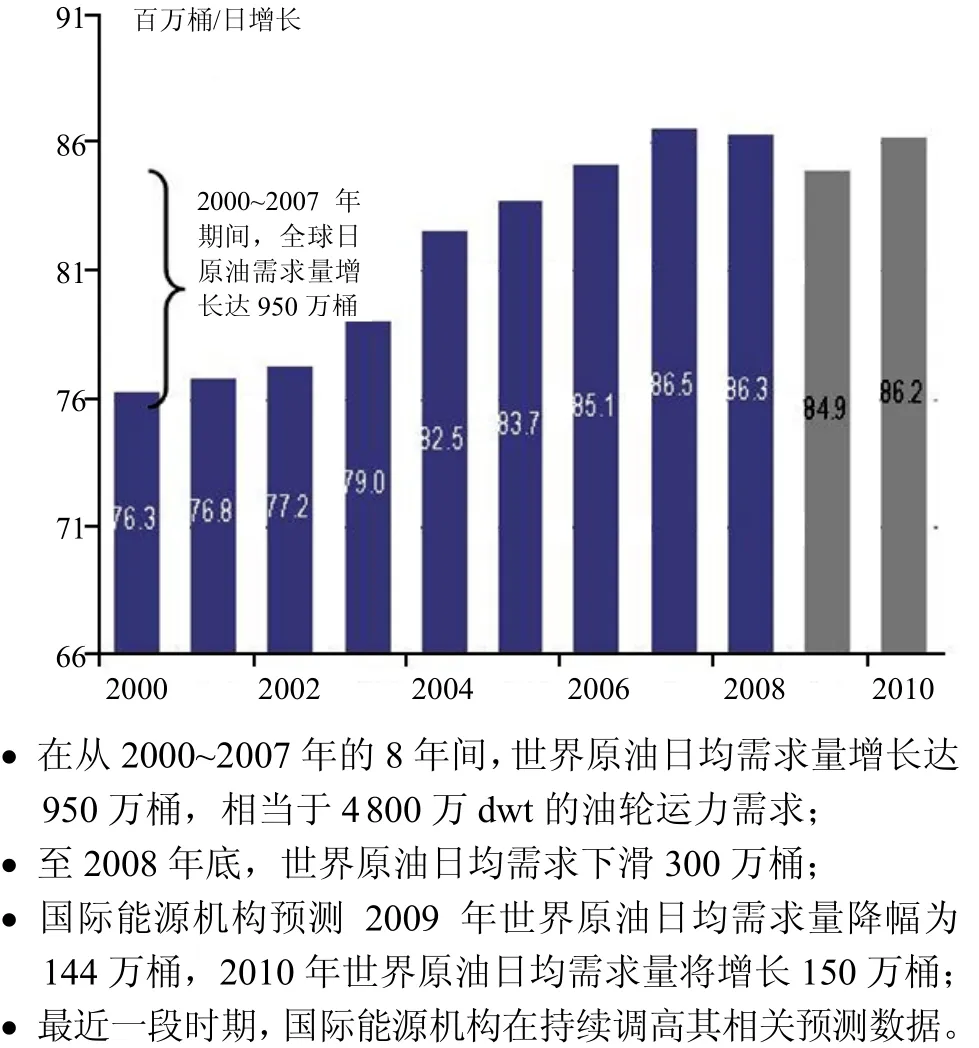

2)原油业:在2000年至2007年的8年间,世界原油日均需求量每年增长达到100多万桶,总需求量从 2002年的 7600万桶/d上升到 2007年的8600万桶/d。但受 2008年严重的信用危机影响,预计2009年原油产量下降150万桶/d。产量减速正好与环境保护意识的增强相一致。预测原油需求在2010年会有所增长(见图 6)。而油轮业的需求在未来4年将停滞不前,即使有的话,需求增长量也不会多。

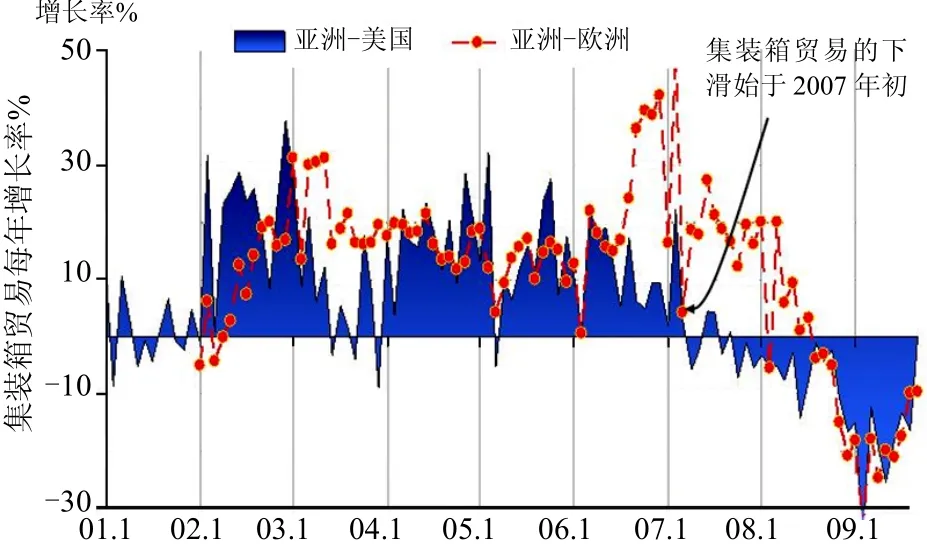

3)集装箱运输业∶最为显著的贸易变化在集装箱运输业。在繁荣时期,集装箱主要航线在亚洲/美国/欧洲3地之间,每年均有15%的增长。从2007年初到 2009年春季,亚洲至美国间的箱量下跌,每年下降20%(见图7)。亚洲至欧洲情况较好,但2008年中途也停止增长,并在2009年春季达年下降量20%。箱量下滑使集装箱运价承受巨大的下调压力。

图5 世界钢铁业(显示了中国钢铁业的恢复)

图6 2000~2008年世界原油及世界能源机构预测

图7 自2007年初期起的集装箱贸易经历了最大的一个衰退期

综上所述可以清楚看到各个行业发展并不相同。 尽管各国政府采取了措施以阻止信用危机在实体经济中产生的后果,但以历史标准来看,在过去12个月里工业生产下降19%是超乎寻常的。

迄今为止,航运业的影响后果尚不清晰。在整个世界经济中,钢铁业受到的灾难性冲击已经得到一定的恢复。由于中国经济迅猛增长,使铁矿石进口翻番。原油业摆脱了每日下跌约150万桶全球需求的衰退状况,这次冲击远低于20世纪80年代的石油需求危机(在1979年至1983年的4年间,世界石油日均需求下降600万桶)。只有集装箱运输业受到了全面的危机影响,遭受到2位数的跌幅。

4 世界海运贸易(2007~2009年)

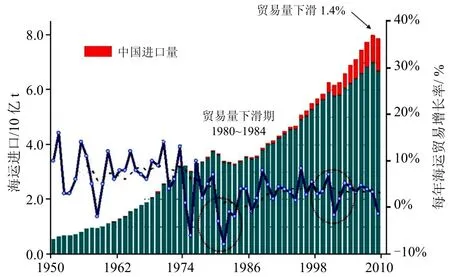

如果从海运贸易来看,迄今为止,虽然经济危机严重,但对海运货物影响并不太大。分析显示,海运贸易在2009年将下降1.4%,其受冲击程度略轻于 2001年发生的互联网危机(网络经济)(总体来说是一个较小的危机,当时贸易下降1.7%,见图8)。

伴随着这次经济衰退,世界航运业应该感谢中国经济的表现。如果没有中国努力增加干货贸易进口,世界航运贸易在2009年将会下跌4.5%。结果就将会让航运业的运价变得更为糟糕。中国的进口增加从2008年12月的7000万t/月上升到2009年9月的1.3亿t/月(见图9)。这是一个巨大的增长,完全超出了之前的预期。分析家们担忧中国贸易未来回落到通常的水平。

图8 世界及中国海运进口量2009年预测

海运贸易部分(见图8)显示了自1950年(图中出口线)起的贸易量增长百分比和贸易量下降的过程。回顾20世纪80年代的危机,在1979年到1983年4年多的时间里,贸易下降幅度远大于之前任何一次危机。然而悲观者会认为 1980年的贸易下跌只是开始并且影响远未结束。实际上,干货市场在那年开始繁荣。真正的问题是 1981年贸易下降 8%和1982年同样的下跌。在那时,这些都没有被预计到。同样的事可能会再次发生吗?这是一次博弈。投资者们需要决定是否现在进入,并达成一致的决策。

图9 中国海运的进口与出口量

最后,对世界经济及海运贸易的回顾显示,迄今为止,经济危机还未对航运市场产生严重的后果。2009年预期海运贸易的下降幅度在 1.4%,小于之前经历的互联网经济衰退期,更小于 20世纪80年代的那场危机。至今航运业轻微的下跌,应当感谢中国。但博弈还没有结束,谨慎的投资者们将拭目以待2010年的航运发展。

5 世界造船业

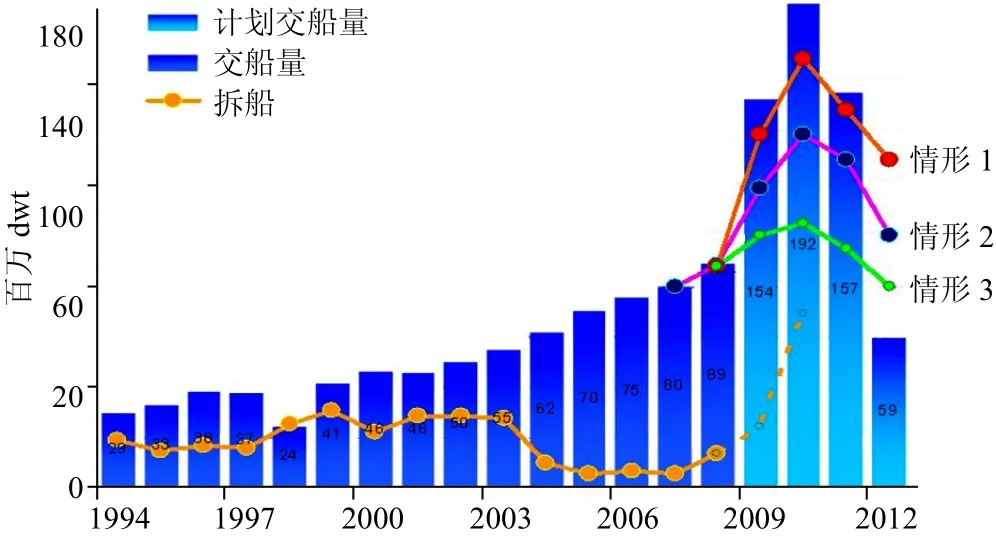

造船业发展情况与世界经济情况没有什么不同。2009年初,不断增加的大量造船订单似乎就像“8轮大货车”,执意使航运业一路向前。关于船队规模,在图10中显示了过去10年中的造船完工量(以百万dwt计算)。伴随着各种争论,船舶交付在持续推进。到2008年总完工量达到8000万dwt,2009年计划完工量将增加至1.6亿dwt。但2009年这辆“大货车”似乎碰到了爆胎。至第3季度,延迟交船的情况进一步加剧,比第1季度交船数下降30%。到2009年10月底,仅交付了9400万dwt,大大低于预期。主要的问题是:2010年预期将会交付多少船舶? 在2009年初,克拉克松研究服务有限公司(CRSL)曾预计2010年全球交船量为1.9亿dwt。随后在秋季预计降至 1.6亿 dwt,但融资压力正在形成,伴随图3所示资产价格的下跌及缺少银行融资情况,无法排除 2010年可能会有更多延迟交船或取消订单的情况发生。

图10 船厂交船量——假设情形1~3

这是海运工业面对的新领域,事态如何发展将视买家、船厂、银行之间具体的发展情况而定,在某些情况下也包括了政府在内。融资压力迫使船厂大幅减少交船量,2010年会否有1亿dwt的船舶交付? 这是个很难回答的问题,因为造船涉及到巨大的资金流。造船订单的合同总价值已达 4640亿美元,但目前的实际船舶市场价格可能只有合约的一半。所以投资者有各种理由希望取消合同,但船厂的工人已经按照合同完工,投资者必须付钱。从纯粹的资金方面来说,有必要准备好 2000亿美元的损失。难怪谈判趋于紧张,图10中的3个假设情景显示了综合谈判后可能出现的不同结果。

假设 1:设想为大量的船舶被交付,大约达到现在计划的交船量。面临需要解决的问题是∶合同约定价格高于现今的实际担保价格 30%~50%。作者认为假设1相对成功的可能性较低。

假设2:2009年下半年的延迟交付情况一直持续至2010年,造船完工量下降至1.4亿dwt,并在2011年继续下降到1.3亿dwt。这表现出船厂交船量温和增长。

假设3:造船完工量已经达到顶峰,并在2009年末开始急剧下降,那么 2009年全年实际交船量仅为1亿dwt,接着2010年交船量为1.05亿dwt,而2011年和2012年造船量继续放缓,此假设无疑具有较大的概率。最后,不得不提到,如果事态继续恶化,可能会有第4种假设发生,生产水平大大降低,但在现阶段,没有足够的迹象可供讨论。

6 世界船队规模

到2009年11月,世界船队规模仅增长6%(从1月的11.52亿dwt到11月的12.2亿dwt),此规模数据尚处于可控范围。同时2009年初至11月初,船队规模增长达到2740万dwt,且全年预计可超过3000万dwt(2008年船队规模增长1300万dwt)。所以船队规模全年增长7%是合理的。

贸易量下降1.4%和船队规模7%的增长,表现出供求不平衡达8%左右。因为这是一个紧平衡点,那么可以说,一个小的冲击不足以使运费跌至经营成本之下。正常情况下,供给过剩不宜超过15%。所以平均供给过剩应该在 7%~8%左右。当前集装箱轮面临供给过剩达 15%~20%,而油轮和散货船相对供给过剩百分比较小,大约在3%~5%。

7 结语

综上所述,经济衰退还在继续。在海运业,对每个人来说都是困难与挑战并存。通常,无法确定事态会如何发展,近两年发生的事件再次证明:准确预测航运业的未来是多么困难。超出所有人的预期,2008年是航运业历史上表现最佳、赢利最多的年份之一,至少在油轮和散货运输这两方面是如此。然而,在 2008年第四季度,市场发生危机。2009年形势依然严峻,不过再次出乎意料并令人疑惑的是,除了集装箱运输部分,整个航运还不算是最坏的1年。

然而向前看,世界经济发展仍不稳定,担忧市场在未来3年如何发展。尽管中国尽了最大的努力,但很难期望贸易量达到像过去5年来快速增长的情形。同时对于贸易量来说,造船订单量太大,而这些还依赖于前面指出的3种造船假设的实际发展情况。无疑,目前最重要的挑战是如何应对这次造船订单和产能危机。当然,同时它也存在许多机遇。如果这些交船量仅为5亿dwt的话,相信就能在这一产业中成功获利。