美国跨国公司与东盟五国的经济发展

黄荣斌

[内容提要]在东盟五国长期经济发展过程中,美国跨国公司占有极其重要的地位。本文以 “阶段性动态演化分析”为理论框架,在实证基础上指出美国跨国公司FDI模式与东盟产业 结构升级间的逻辑关联和具体过程。本文认为,“阶段性动态演化分析”对于东盟早期工业 化目标与美国跨国公司FDI模式间的关联有较好的阐释力度。同时,对东盟经济增长从资本 驱动阶段向创新驱动阶段过渡时的政策选择提出了自己的看法。

[关键词] 美国跨国公司 东盟 FDI模式 阶段性动态演化

中图分类号:F276•7 文献标识码:A 文章编号:1007-1369(2009)6-0048-08

美国商务部2006年的统计显示,当年东盟五国(马来西亚、印尼、新加坡、菲律宾和泰国, 以下简称东盟)吸收的美国跨国公司(以下简称美国公司)FDI与上年相比增长了13.08%, 而美国全球外流FDI增长率仅为11.6%。美国公司在东盟的FDI余额达到987.03亿美元,其 规 模存量是1966年的135倍、1997年的2.5倍(基于历史成本核算)。[1]数据显示了 美国公司对 东盟的投资规模持续扩大,二者的互动对后者的经济发展形成极为重要的影响。从现有文献 来看,有关美国公司与东盟经济互动的跨期的、概念化研究是当前国内研究的一个空白点, 而这也就成为本文所关注的重点。

“阶段性动态演化分析”的理论综述

目前,美国公司对东盟的投资日益多元化与网络化,其引致的经济效应对东盟五国而言并非 一致。有学者认为:跨国公司在技术转移、市场准入方面占据关键地位,但跨国公司如何促 进发展中国家的经济结构升级和经济增长仍然在经济发展理论中缺少足够的概念化分析。[2]然而,传统的FDI理论流派,其分析逻辑在揭示美国公司与东盟经济发展的关联上 却存在明 显的静态特征。从上世纪70年代末期开始,更多的学者把研究视角转向动态演化研究。

小岛清(Kojima)于1977年从国际分工原则出发,认为:FDI的形成源于母国比较劣势的产业 (或边际 产业),这种FDI将导致更低的生产成本,扩大东道国的出口,这就是“贸易倾向的FDI”( Pro-Trade FDI)。该理论不要求投资国占据垄断市场的观点,以及企业比较优势变迁对FD I产生决定性影响的结论,都构成对传统FDI理论的巨大冲击。但其理论逻辑容易使人误以为 只要投资国以比较优势大小为序进行FDI,就会与东道国获得双赢。[3]从东盟经验 来看,该理 论无法对东盟国家在八九十年代刻意采取的“投资多元化”(避免对日资的单一依赖)政策 作出较好的解释,也无法解释90年代以后美国公司重获竞争力的多维因素。1992年,小泽辉 智(Terutomo Ozawa)依据动态比较优势概念,在世界经济五个结构特征基础上,提出了“ 由跨国公司促进经济发展的动态演化理论”,集中研究发展中国家早期经济发展与跨国公司 互动的演进过程。其基本结论是:外向的、出口导向的(OL-EO)发展中国家应该依据要素 禀赋动态比较优势状况,依次承接由跨国公司引导的工业化进程。在邓宁提出的“投资发展 周期论”[4]以及其他跨国公司理论批判的基础上,托伦蒂诺(Paz Estrella Tole ntino)认 为:伴随着一个国家宏观经济发展水平的差异,其FDI模式也呈现多样化特征——发展 进程中外向型FDI的复杂化也伴随着不断变动的地理空间。简单的资源型投资和制造业投资 被那些资源丰富或低成本劳动力过剩的东道国所取代,而发达国家则转向更为复杂的“技术 密集型或知识密集型”的投资。因此,一国的国际生产在产业和空间上的发展与其国内公司 创新能力的获得形成一致。整个演化过程是渐进的,在某种意义上说,也在可预期的范畴。 [5]上述理论流派为研究美国公司在不同时期对东盟FDI与后者的阶段性结构演化提 供了新的视 角。同时,依据这些结论,也能较为完整地观察美国公司在东盟投资的产业转型方向,并可 用它来检验东盟在不同发展阶段与美国公司的互动。

美国公司在东盟的投资区位与产业分布

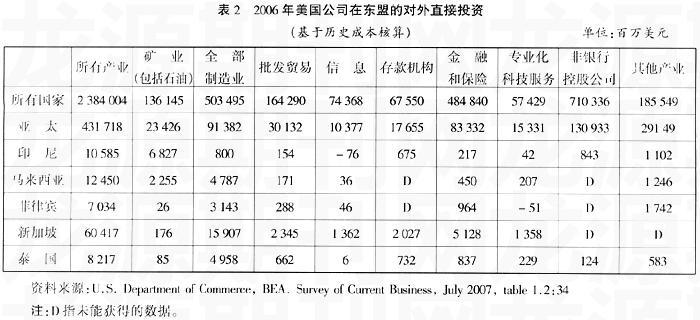

从美国经济分析署(BEA)提供的统计数据来看(见表1和表2),1966年到2006年的4 0年间,基于历史成本核算的美国公司对东盟的投资规模从1966年的7.3亿美元扩张到2006 年的987.03亿美元,年均投资增长率为13.05%。伴随着东盟在美国亚太政策中的地位不断 提 升,美国公司对东盟的投资占美国全球投资比重从1966年的1.47%扩展到2006年的4.14%。 美国公司的投资区位和产业选择在此期间发生了极大的转变。

首先,区位选择优先次序的逆转。如表1、表2所示,在东盟成立前的1966年,美国公司在东 盟 的投资中有2/3流向其前殖民地菲律宾,13%集中在印度尼西亚的石油,20%的投资在其他领 域。按照投资规模排序,依次为菲律宾、印尼、马来西亚、泰国和新加坡。到2006年为止, 美国公司对外直接投资的流向出现明显改变。面对东盟国家的非同步经济增长、美日之间在 经济上的竞争、美国重视在亚洲的经济存在和经济全球化等国际经济因素的变动,美国公司 积极反应,在石油提炼、机械制造和电子器件以及金融领域等加快投资步伐。缘于上世纪70 年代美国公司大规模的石油投资,菲律宾的领先地位被印尼替代;新加坡因实施“由跨国公 司引导的工业化政策”在70年代中后期开始成为美国公司在东盟投资的首选地,其投资领 先地位一直延续至今;在新加坡的“示范效应”下,马来西亚在1968年出台《投资奖励法 》,标志着其发展战略重点从进口替代转为出口导向型工业化,1970年的“新经济政策”( NEP)则为这一转变设计了可操作的具体政策主张;尽管在1972年的第三个经济计划中泰国 政府就提出对出口企业提供税务激励政策,但真正的出口导向型工业化政策的实施则出现在 第六个经济计划时期(1987—1991),在外资带动下,泰国制造业增加值从1981—1987年的 年 均5.8 %猛增至1987—1993年的14.4%。2006年,美国公司对东盟的投资排序依次为:新加 坡 、马来西亚、印尼、泰国和菲律宾。其中,美国公司在新加坡的投资总量是菲律宾的8倍多 ,与1966年的数据形成鲜明对比。

其次,美国公司在东盟投资的产业选择日益多元化。1966年,美国在东盟的产业投资分布中 ,石油约占全部投资的16.8%。到1977年,该投资比例占40.8%,1981年达到54.4%。这种 变 化主要由OPEC组织在70年代提高石油价格所致,它迫使美国采取能源来源多元化战略,增加 对中东以外石油资源地的投资,实现美国国内能源需求的供给保证。到1985年,美国对印尼 的投资有60%集中在石油领域。从60年代后期到70年代中期,美国公司对东盟制造业投资呈 现高涨趋势,其收益率明显高于美国在发达国家的投资收益。国际商务组织(BI)的调查显 示:就制造业而言,1965—1969年美国在远东地区投资收益率为16.3%,而美国全球投 资 收益率仅为9.18%。[6]制造业投资的领先状态延伸至90年代。就投资绝对规模比 较来看, 1997年美国公司对东盟的制造业FDI存量比1986年高出121.05亿美元,在所有产 业投资中居于 首 位。受全球经济一体化,特别是金融资本全球流动以及东盟对外国资本项目的进一步开放政 策影响,美国公司金融类投资增幅最大,1997年为54.50亿美元,是1986年的24倍。在非金 融类产业投资中,服务业投资增幅最大,从1986年的6700万美元增加到1997年8.6 5亿美元, 服务业投资增加了12.9倍,而制造业投资增幅次之(1997年为1986年的5.5倍)。值得注 意 的是,美国公司在控股公司(Holding Company)、金融保险业、制造业投资高度集中, 200 5年末占美国对外直接投资存量的比重分别为34.5%、21.3%和20.8%, 其重要性明显超出 美国 国内。控股公司占美国GDP比重并不高,2005年仅为1. 8%,在FDI中占有如此之高的比重, 主要因为随着投资规模的扩大,美国公司往往在东道国成立控股公司管理投资、协调和辅助 附属机构的生产和经营,在东道国投资规模较小时这类投资的比重一般也较小。美国公司在 东盟的投资反映了其全球竞争特征。2005年,控股公司投资比重占美国对新加坡投资总额的 51%,而在泰国仅为1%左右。事实上,控股公司模式形成有更为复杂的原因。BEA的结论是: 控股公司的形成,最重要的原因在于不同国家、不同产业的投资模式差异过大。[7]

“阶段性动态演化”的含义及具体过程

美国公司在东盟投资区位优先次序逆转及产业选择的变动方向,揭示了不同时期影响其投资 动机、产业选择、区位选择的宏观、中观和微观环境都处于不断的动态演化之中。以利润最 大化为前提的美国公司,其向东盟的FDI不仅依赖于其特定所有权优势,而且还有赖于东盟 国家的发展水平。对此,克鲁格曼就曾指出过公司水平变量与国家水平变量之间的联系,“ 跨国公司的出现,无论何时它的相关活动都存在以下的事实——把经济活动整合进一家公司 的交易成本激励和基于地理分割而形成的要素成本激励或者其他激励是同时存在的” [8]。在 长期经济发展中,美国公司与东盟间的互动呈现“阶段性动态演化”特征。所谓“阶段性动 态演化”,是指任何一个发展中国家,在既有的、由经济发展阶段和国家财富的不同而现实 存在的世界经济等级体系下,为了利用世界经济等级体系的正外部性(Positive Externali ties),后进的发展中国家通过制定外向的、出口导向(OL-EO)的经济政策,使本身 的动 态比较优势和发展阶段与以跨国公司为载体的“领先国”相吻合。如此,才能逐步获得其经 济结构升级的适应性阶段顺序,最终获得可预期的工业化目标。当经济体处在特定的国内要 素可用性和技术能力阶段,“阶段性动态演化”的发展路径确保了经济活动中要素密集和技 术需求的相互适应。在现有世界经济体系下,领先国(美国及其跨国公司)是“跟随者”( 东盟)能够触及到的技术、市场和管理知识的储存器。透过美国公司利用等级体系的FDI行 为,东盟国家也获得了比经济援助更好的贸易和学习机会。

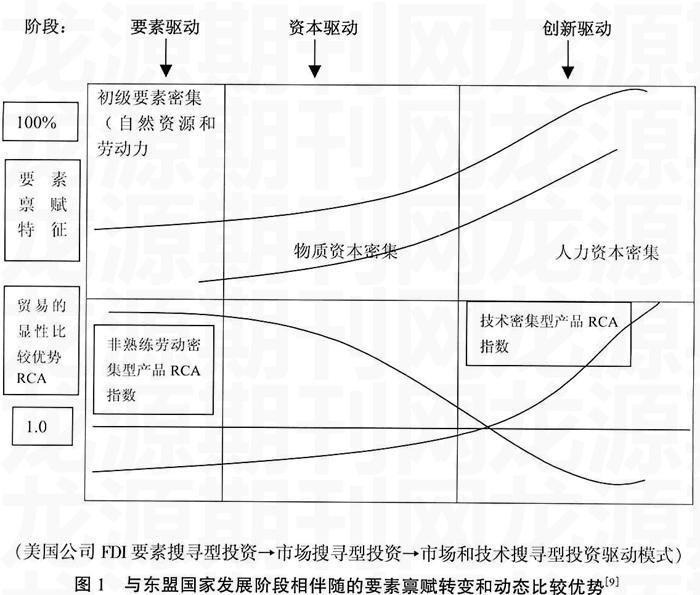

依据1990年由波特提出的特定时期民族公司的四个竞争优势主导模式,[10]我们可 以把东盟产 业活动三个要素禀赋的比例变动区分为三个阶段:资源驱动的、物质资本驱动的和人力资本 驱动的阶段。在要素驱动阶段,其特征主要是以自然资源或者劳动密集性工业为主;投资驱 动阶段则伴随着中间产品和资本品制造业(如重化工业)以及基础设施的建设(住房、交通 、通信和公共事业建设);创新驱动阶段的到来则以人力资本富足和国家在研发中积极投入 为特征。美国公司的竞争优势变迁也大致伴随着这一阶段顺序向东盟转移,并最终决定其产 业选择和区位选择(见图1)。东盟通过技术简单、低生产率向技术复杂、高生产率产业 活动的转移,经济体可以获得持续的、动态演化的比较优势。这种动态比较优势可以用非熟 练的劳动密集型商品和物质资本、人力资本密集型产品中的RCA指数来说明。从波特的“竞 争优势论”和俄林-赫克歇尔“要素禀赋论”逻辑推演:在OL-EO政策框架下,具有高 出口倾 向的美国公司被引入东盟,而后者经济发展的特定阶段要伴随美国公司出口竞争力的特定模 式。资源驱动阶段与以要素为基础的贸易优势相关(原材料和劳动密集型产品),投资驱动 阶段与以规模为基础的优势相关(大规模、资本密集型产品),创新驱动阶段与以研发为基 础的优势相关(高技术产品)。如此,在由跨国公司引导的工业化政策目标下,东盟经济增 长和产业结构转型就与动态演化的比较优势密切联系起来。

截至2006年,美国公司与东盟经济发展的“阶段性动态演化”具体表述为:

(1)在1977年第一次美国-东盟对话会议举行之前,作为美国外交政策工具的美国公司表现为 要素搜寻型投资。特别是对战略性资源的投资,如石油(印尼)、天然橡胶、锡(菲律宾、 马来西亚)等。当东盟国家早期广泛采纳进口替代战略时,美国公司的投资是“跳过关税型 ”FDI。然而在60年代后期新加坡出口导向型工业化战略获得成功,而其他四国普遍接受该 战 略时,美国公司在东盟的FDI模式,也从东盟进口替代战略时的“跳过关税型”投资转向自 然资源和劳动力要素搜寻型投资,重点是美国制造业公司利用东盟的低成本劳动力。例如, 东盟国家在70年代要素驱动阶段吸引到的主要是资源寻求型或者劳动密集型的美国公司(如 ESSO、固特异公司以及食品和纺织类公司等)。

(2)1977到80年代中期左右,伴随着美国亚太政策中对经济安全的关注以及美日经济竞争, 美国公司的“市场”特征日益明显。一方面,是东盟的政治稳定以及经济繁荣让可支配收入 转化为更多的消费支出,其年均实际消费开支的增长率大约为7%左右。[11]市场搜 寻型美国公 司FDI随之形成。另一方面,由于东盟国家存在多层次经济发展水平、要素禀赋差异、OL-E O 政策实施时间的不同(新加坡最早,而泰国是进口替代政策实施最长的国家),美国公司FD I模式表现为要素搜寻型投资和市场搜寻型投资的混杂与交叉。此时,东盟的产业结构先后 由劳动和资源密集型向资本密集性产业转移(汽车、重化工等)。有趣的是,当马来西亚在 80年代要求发展资本密集型产业时,遭到联合国亚太经社理事会(ESCAP)中很多学者的批 判,认为其发展以“民族汽车工业”、重化工产业脱离了其劳动力密集的基本经济现实。[12]与此同时,美国公司,特别是制造业公司从要素搜寻型渐次向市场搜寻型FDI模 式转化。当 然,劳动力密集的纺织、食品、电子消费品和其他技术标准化产品生产并未消失,而是得 到更大规模的利用。需要注意的是,美国公司的投资模式选择依旧建立在国际宏观背景、东 道国要素禀赋动态比较优势演化、外资政策以及自身运营战略基础上。根据世界银行的统计 ,80.5%的美国直接投资都集中在印尼石油资源开采与利用上,是典型的资源寻求型投资模 式;而在菲律宾,制造业投资占全部投资比重的42.8%,结合美国公司在菲律宾投资的背景 可知,其投资主要面向当地市场,以及在制造业领域充分利用当地的低成本劳动力;而在 泰国,其制造业投资只占4.4%。[13]

(3)从80年代后期到目前,以全球竞争为目标的美国公司不再特别注重其在东盟区域内某一 分支机构的收益率状况,而是把多阶段生产活动配置在具有相对区位优势的国家。在区域经 济一体化进程不断深入的东盟,利用国际生产网络、关注中间产品生产的美国公司(如GE、 FORD以及IBM、德州仪器等信息与电子类公司)开始更大规模地进入,高出口倾向的美国公 司不再关注当地市场的销售,而是对生产过程进行分解,通过延长“价值链”,获得整体收 益的最大化。在东盟内部,仅新加坡表现为向创新驱动的经济发展阶段,导致技术密集型产 业的美国公司进入。美国公司纷纷以新加坡为研发中心和技术服务支撑中心,为东盟其他四 国的美国公司分支机构提供产品创新设计、技术支持和解决方案。事实上,1997年的东南亚 金融危机,美国公司对东盟的FDI并未像金融资本一样大量外流。根据美国商务部对美国公 司海外分支机构(MOFA's)在东盟的统计资料显示,与金融资本大规模流出相反,在危机之 后的东盟,美国公司FDI依然处于强劲增长态势。[14]从各个产业在投资总额中的 比重来看, 美国公司投资模式表现为要素搜寻型、市场搜寻型和技术搜寻型投资混杂的交叉特征。到20 06年,美国公司在东盟的产业与区位选择,依然与单一国家在要素禀赋上的动态演化特征及 发展阶段相吻合(见表2)。

三个问题的补充说明

一般而言,跨国公司对东盟经济增长的积极效应主要在于三个方面:贸易促进、资本形成以 及技术进步。在美国公司投资东盟的过程中,这三个方面的效应在东盟五国中并未表现出普 遍的积极作用。

(1)美国公司与东盟贸易促进。“经验研究显示:在出口结构方面的国家差异在很大部分上 可以用国家间物质和人力资本禀赋的差异化来解释”[15]。高出口倾向的美国公司 在东盟贸易 促进中的地位,与东盟所处的经济发展阶段以及动态比较优势密切联系,在制造业中则更为 明显(见表3)。从1977年开始,美国公司的出口倾向显著上升,不仅高于同期发展中 国家的水平,也高于发达国家的平均水平,如新加坡、泰国、马来西亚等。但这种贸易促进 作用在菲律宾则较小,美国公司在菲律宾的出口倾向到了90年代不仅低于发达国家,而且也 低于同期的发展中经济体的平均水平。因此,美国公司FDI的高出口倾向特征仅与经济发展 程度高、要素禀赋特征与美国市场差异大以及对出口贸易的激励程度高的东盟国家相一致。

(2)美国公司与东盟资本形成。从1994年美国公司海外分支机构的金融构成来看,美国公司 海外分支机构总负债为13310.6亿美元,而负债结构中,来自东道国的负债总额达 到6115亿 美元,占其全部负债总额的45.92%,而来自美国母公司和美国金融市场的融资比重只占全 部 负债总额的16%,占东道国负债总额的34.82%。[16]这样的负债比重安排,显示了 美国公司海 外投资过程中较高的当地融资份额。如果这样的负债结构与其在东盟的融资结构是一致的话 ,东盟在资本驱动阶段希望利用美国公司、促进本国资本形成的战略目标将受到严重侵蚀。 因此,投资来源多元化政策的广泛实施,可以增强东盟与美国公司在融资结构谈判中的讨价 还价能力。

(3)美国公司与东盟技术进步。哈佛大学教授萨克斯(Jeffery Sachs)认为:发展中国 家的追赶进程是一个重要的发展模式——进口和对FDI的开放是吸收外国技术的两个重 要因素,在其考察的150个国家中,在吸收外国技术方面获得成功的国家并不多见。[ 17]“阶 段性动态演化分析”为我们展现了一个跨期的美国公司FDI和东盟国家产业升级的互动轨迹 。其运作成功与否在很大程度上取决于三个基本条件:小岛清所称的“通过FDI 而形成的贸易促进”,东盟国家日益增长的要素不一致,以及本地化学习与技术累进。就美 国公司对东盟国家技术转移路径来看,前两个条件强调了在要素驱动和投资驱动时期东盟从 美国公司那里获得的只能是“适应性技术”,从而推动更广泛的贸易出口和产业升级。这些 “适应性技术”的获得在东盟并不是普遍的,通过美国公司技术转移或扩散而获得技术进步 会因为投资的产业不同、美国公司运营战略以及东道国本身人力资本发展程度差异而存在多 样性。如新加坡在电子工业领域的技术获得、泰国在农业经济领域获得的技术进步等。显然 ,当东盟国家从投资驱动向创新驱动阶段转变时,对“内生”技术的需求将日益强烈,它在 更大程度上依赖东盟政府对教育投入以及人力资本投资的重视,并为最终获得“主导性技术 ”奠定系统的制度基础。为此,东盟中发展程度较高的新加坡制定了“产业21世纪”战略, 拟将新加坡建设成为一个富有活力和稳定的全球知识主导型产业的中心,以应对经济全球化 的压力。而马来西亚则于2001年4月颁布《第三经济展望纲领》,提出将马来西亚建设成为 知识经济国家。总之,当经济增长更多地依赖技术进步时,自主创新必将成为东盟国家的主 要政策选择。

结论

“阶段性动态演化”的分析框架大致解释了不同时期美国公司FDI模式与东盟要素禀赋动态 比较优势转化间的逻辑联系,尤其对东盟早期工业化的成功具有较强的解释力度。东盟国家 早期采用的内向的、进口替代战略(IL-IS),其后的难以为继窘况充分证明了OL-EO政策 对 于发展中国家在经济增长和产业升级中的战略意义。东盟五国以要素禀赋动态比较优势与美 国公司FDI模式的契合为基础,在跨国公司引导的工业化进程中,实现了早期工业化目标, 进入经济繁荣的“快车道”。然而,“阶段性动态演化”分析对于美国公司在东盟由资本驱 动阶段

和创新驱动阶段中的作用却缺少足够的证据。

注释:

[1]U.S. Department of Commerce, BEA. Survey of Current Business, July 2 007:34

[2]Terutomo Ozawa. Foreign Direct Investment and Economic Development.

Transnational Corporations, February 1992,1(1):27-54

[3]邢建国.对外直接投资战略抉择.经济科学出版社,2003:86-87

[4]Dunning J H. Explaining International Production, London: Unwin Hy man, 1988.邓宁在对1967—1978年67个国家FDI与经济发展阶段间联系的实证研究基础上, 指出投资发展周期论的中心命题是:发展中国家FDI倾向取决于经济发展阶段和该国所拥有 的所有权、内部化和区位优势。投资发展周期指一国利用FDI从无到有,直至发展成为净对 外直接投资国的全过程。他以人均GNP为指标,把一国的投资发展周期分为四个阶段。

[5]Tolentino P E. Multinational Corporations: Emergence and Evolution. L ondon and New York: Routledge, 2000:15-17

[6]Business International. Organizing for Asia/Pacific Operation, Structu ring and Implementing the Plan. Hong Kong, December 1972:6-7

[7]U.S. Department of Commerce. BEA. Survey of Current Business, July 2007, table 1.2:25

[8]Krugman P. Rethinking International Trade. Cambridge: The MIT Press,1990:81

[9]图中的贸易显性比较优势(RCA)指数是经济学家Bela Balassa在1965年提出的, 在图中RCA指数变动被用来描述东盟国家出口商品的动态比较优势。其计算公式为:RCA[,i j]=[X[,ij]/X[,tj]]/[X[,iw]/X[,tw]],其中X[,ij]表示国家j出口商 品i的出口值,X[,tj]表示国家j的总出口值;X[,iw],X[,tw]分别表示世界出口商品 i 的出口值和总出口值。如果RCA指数大于1,表明j国出口商品i具有竞争力。

[10]Porter M E. The Competitive Advantage of Nations. New York:

Free Press, 1990:546

[11]Joseph L.H. TAN, Narongchai Akrasanee, ed. ASEAN-U.S. Economi c Relations:Private Enterprises as a Means for Economic Development and Co-ope ration. Economic Research Unit, 1990:10

[12]U Tun Wai. Role of foreign capital in Southeast Asian Countries. ISE AS,1989:20

[13]World Bank. World Development Report,1984. New York: Oxford Universi ty Press for the World Bank, 1984

[14]就东盟整体而言,1998年的美国FDI总额比1997上升了15.87亿美元。数据统计 来源于U.S. Department of Commerce, Bureau of Economic Analysis. Detailed Annu al Balance of Payments and Position Estimates on a Historical-cost Basis, 1982 —2005

[15]Balassa B. Comparative Advantage, Trade Policy and Economic Develo pment. New York University Press, 1989:26

[16]UNCTAD, Based on U.S, Department of Commerce. Survey of Current Busi ness, 1997, tables III .B 13-14 and III. C1

[17]Marwah K, Tavakoli A. The Effect of Foreign Capital and Imports on t he Economic Growth: Further Evidence from Four Asian Countries (1970—1998). Jo urnal of Asian Economics, 2004,15:399-413

(责任编辑:张晓薇)