美国债券 行情展望

当环球经济衰退,信54紧缩时,美国债券仍然是各路投资者眼中可靠的避风港。

去年大部份投资受累于金融海啸而损失惨重,只有少数的资产类别成为赢家,政府债券便是其中之一。环球经济衰退,加上信贷紧缩,令资金纷纷涌向避风港,而投资者眼中最可靠的避风港,非美国国库债券莫属。正困如此,去年底不同年期的美国国库债券孳息均创历史新低(孳息跌即债价升)。

今年初环球股市反复起落,虽未扭转弱势,但去年底的恐慌性抛售已不复见,股票的长线投资价值已现。至于债券,由于美国利率已减无可减,少了“减息”作为利好借口,但债券市场仍有一定投资价值。只是债券市场十分多元化,不同类别的前景可以差天共地,例如去年欧美政府债券大好,但新兴市场及高息债却大跌,可见投资者必须先认清各债券类别之前景。相比美国企业债券及通胀挂钩债券现价吸引,国库债券已乏投资价值。以下分别展望此三种债券:

美国国库债券

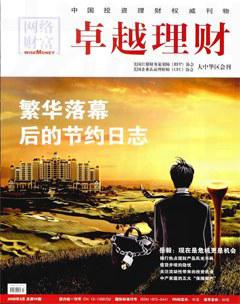

国库债券去年表现极佳,孳息跌至历史新低,10年期孳息于年底低见2.05%,市场亦出现“国债泡沫论”。踏入2009年,国债明显回软,截至2月13日,10年期孳息反弹至2.82%,反映投资者的恐慌情绪渐见平伏,逐步回归理性,将本来投放于国库的资金转投前景更佳的资产。虽然孳息已回升,但仍欠吸引力。过去20年,美国通胀率(消费者物价指数同比升幅)平均达3.05%。假如未来10年通胀水平一如过往20年,那么现时投资国债,只会连通胀都追不上,换来实质负回报。

也有人认为次贷泡沫爆破,美国现已陷于通缩边缘,未来通胀又岂会如过往20年般有3%?

美国今年的确面对通缩威胁,尤其是去年年中油价狂飙至最高147美元一桶,带动物价飞升,同比基数较大,因此,今年出现短暂通缩的机会颇大。但美国财政部及联储局的救市政策层出不穷,规模数以万亿美元计。美政府本已债台高筑,唯有启动印钞机,这无疑已为通胀埋下种子。

美国企业债券

去年国库债券一支独秀,企业债券却惨不忍睹。市场担心在经济衰退下,将有愈来愈多企业无力偿还债务,债券违约率上升,令债券持有人亏本,因此企业债券被抛售。具有投资评级的都这样了,非投资评级的(俗称垃圾债券)情况也就更为惨烈。

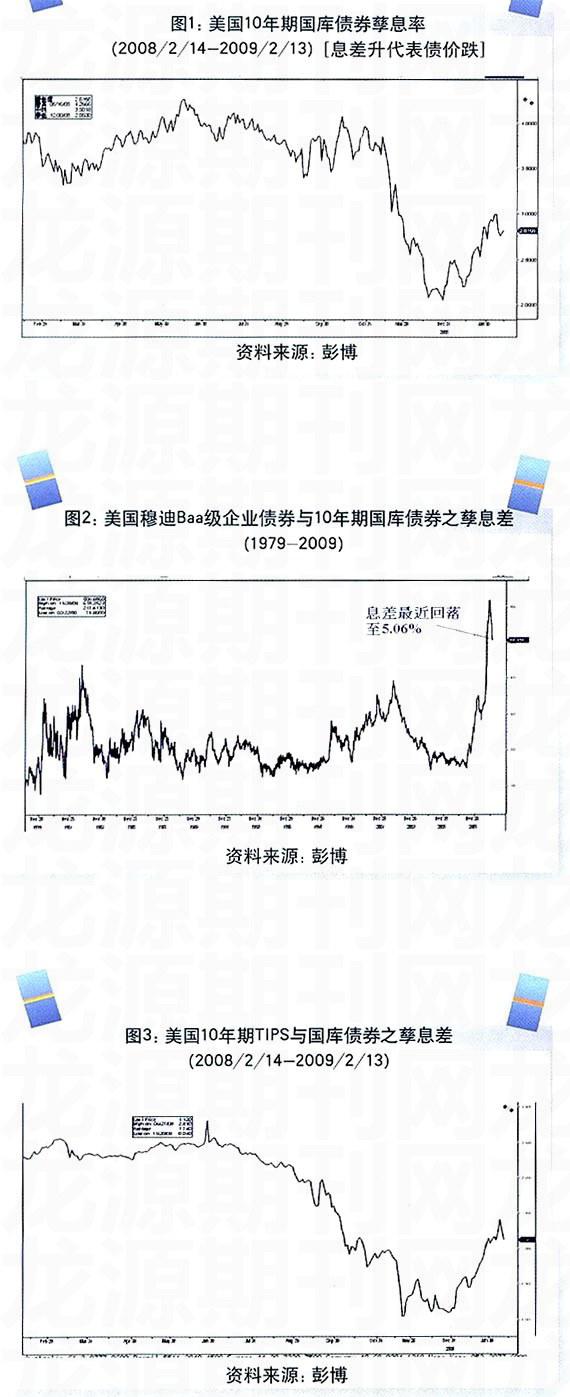

毫无疑问,美国经济最坏的情况还未出现(虽然金融市场最坏的情况似乎已过),企业违约率必定会再升,问题是实际情况会比预期好抑或差。自从去年底雷曼兄弟倒闭,信贷市场几近停顿,企业债券亦开始下挫。企业债券的信贷风险,一般反映它们于国库债券之间的孳息差(企业债减国债)。如图2所示,过去30年,于经济最恶劣的时候,此息差最高约为4%。而于1930年代大萧条时,曾短暂升至7%。这次经济衰退虽然恶劣,但政府汲取了教训,已迅速果断地行动,应可避免重演大萧条,但去年底该息差仍高见6.22%,可见市场已作了十分悲观的预测。

简言之,虽然企业违约率会续升,但现价已过度反映此风险。上述孳息差已回落不少,反映市场亦开始留意到企业债券颇具吸引力。不过,始终企业债孳息回落速度颇急,不排除短期会有回升(即债格回落的可能),但中线前景仍然吸引。

美国通胀挂钩债券

另一类具吸引力的是通胀挂钩债券(英文简称TIPS)。此类债券由美国政府发行,基本上无违约风险,更保障了通胀风险,因为其本金及派息会随通胀变动,确保投资者的购买力莫被通胀蚕食。在正常的通胀环境下,TIPS的孳息率较普通国债的孳息率低,因为其本金随通胀上升,弥补派息之不足。而两者之间的孳息差,正是市场对通胀的预期。举例说,假设10年期普通国债孳息率为4厘,10年期TIPS孳息率为2厘,反映市场预期未来10年通胀年均2%。

从图3可见,此息差于去年底曾跌至近乎零(0.04%),反映市场竟预期未来10年,美国几乎毫无通胀!但正如我们以上所述,即将出现的通缩只属短暂现象,各国央行大力注资,反为通胀埋下种子。加上石油等天然资源供求紧张,价格长线易升难跌,容易造成通胀压力。估计未来10年通胀应不下如过去20年(年均3.1%)。虽然TIPS的息差最近回升至1.12%,但仍远低于台理水平。换言之,通胀挂钩债券现价被低估,回报前景吸引。

总括而言,美国国库债券只能作为短期的资金避风港,现价买入的话,利息回报极低,价格上涨空间亦极小,并非投资佳选。反而企业债券及通胀挂勾债券现价被低估,值得趁低买入。提醒读者,投资企业债券前,必须认清风险,宜选财务稳健、业务前景良好的公司发行之债券,避开高危的公司。若本身不太熟悉企业债券市场,还是透过基金投资较为稳妥。