宏观经济因素对企业债券信用风险的影响

郑月蔚

【摘要】在企业债券融资规模不断增大的同时,不能忽视企业债券的信用风险。本文着重分析了宏观经济因素对企业债券信用风险的影响。其中,宏观经济因素包括利率、通货膨胀、股票市场波动率。在理论分析的基础上,本文通过建立面板回归模型实证分析了各个宏观经济因素对企业债券信用风险的影响。

【关键词】企业债券 信用风险 信用利差 宏观经济因素

一、引言

2015年我国企业债发行量达到6961.98亿人民币,未来随着我国融资结构的不断优化,企业债券融资占社会融资规模比重或将继续攀升,债券融资正逐渐成为企业融资的重要渠道。

在企业债券融资规模不断增大的同时,不能忽视企业债券的风险。企业债券的主要风险是信用风险,即企业债券到期还本付息的不确定性。企业债券的信用风险可以使用信用利差进行度量,企业债券的利差越大,其风险越大、还本付息的可能性越低。基于信用利差的角度,本文分析了宏观经济因素对企业债券信用风险的影响。

二、影响信用风险的因素

影响企业债券信用风险的宏观经济因素包括利率、通货膨胀、股票市场波动率等。除此之外,还要考虑信息不对称对企业债券信用风险的影响。信用风险通过信用价差进行度量,即剩余期限相同的企业债券与国债到期收益率之差。一般地,信用价差越大,信用风险越大。

(一)宏观经济因素

1.利率因素。这里的利率指的是债券市场无风险利率。根据Merton(1974)的结构模型,当利率上升时,企业债券的信用利差会变小。但是,由于我国企业债券的投资者以个人为主,并且我国是一个储蓄大国。当利率上升时,会吸引更多的个人投资者转向银行储蓄,从而减少企业债券市场的资金,压低其市场价格,企业债券信用风险随之增加。因此,在以上两方面原因的作用下,利率变化对我国企业债券信用风险的影响有待考证,本文将在第三部分针对利率因素对企业债券信用风险的影响进行实证检验。

2.物价指数。在分析物价指数时,本文着重分析消费者物价指数CPI。CPI对信用利差的影响主要通过影响消费、投资、利率和投资者对未来的预期实现。CPI的升高会增加消费支出,投资者倾向于选择更加保守的投资策略,对同等程度的风险要求更高的收益回报;同时对企业债券的需求也会相应减少,使信用利差增大,进而增加企业债券的信用风险。

3.股票市场波动率。股票市场风险会影响资金在资本市场的配置,因为债券投资与股票投资的替代效应明显,当股票市场波动率的增大导致股票市场投资风险加大时,投资者会转向投资债券。因而投资债券市场的资金增加,企业债券价格被抬高,从而信用利差缩小,降低企业债券的信用风险。

(二)信息不对称

中国企业债券发行中的信息不对称程度较为严重,导致投资者难以了解发债企业的真实情况,投资者在投资时面临着较高的信息收集成本和较大的信用风险。在存在严重信息不对称的情况下,债券投资者承担着更大的投资风险,必然要求更高的收益作为风险补偿,这会导致信用利差的提高。因此在实证分析时需要将信息不对称的影响作为控制变量引入模型。

三、对信用风险影响因素的实证检验

本文使用最小二乘法,以半年为单位进行实证分析。通过建立模型实证检验宏观经济因素对企业债券信用风险的影响,其中信用风险使用信用价差进行度量。

(一)实证模型

本文构建了面板回归模型以实证检验利率因素、物价指数以及股票市场波动率对我国企业债券信用风险的影响,并将信息不对称因素作为控制变量,模型如下所示:

CSi=β1IR+β2CPI+β3SIV+λ1INTAR+λ2AMP+λ3RMY(1)

其中,CSi表示企业债券信用风险,用信用利差进行度量。检验变量:IR表示无风险利率;CPI表示消费者物价指数;SIV表示股票市场波动率,使用上证A股以半年为单位的股指波动率衡量。控制变量:INTAR代表指企业债券发行者与投资者之间信息不对称的程度,用发债券的企业无形资产占总资产的比重来表示;VAR代表收益的半年间振幅;RMY表示企业债券的剩余期限。

(二)数据来源

选取2013年1月1日至2015年11月31日,信用等级为AAA的100家企业债券的数据,以半年为单位进行实证分析。数据均来源于国泰安CAMAR数据库。

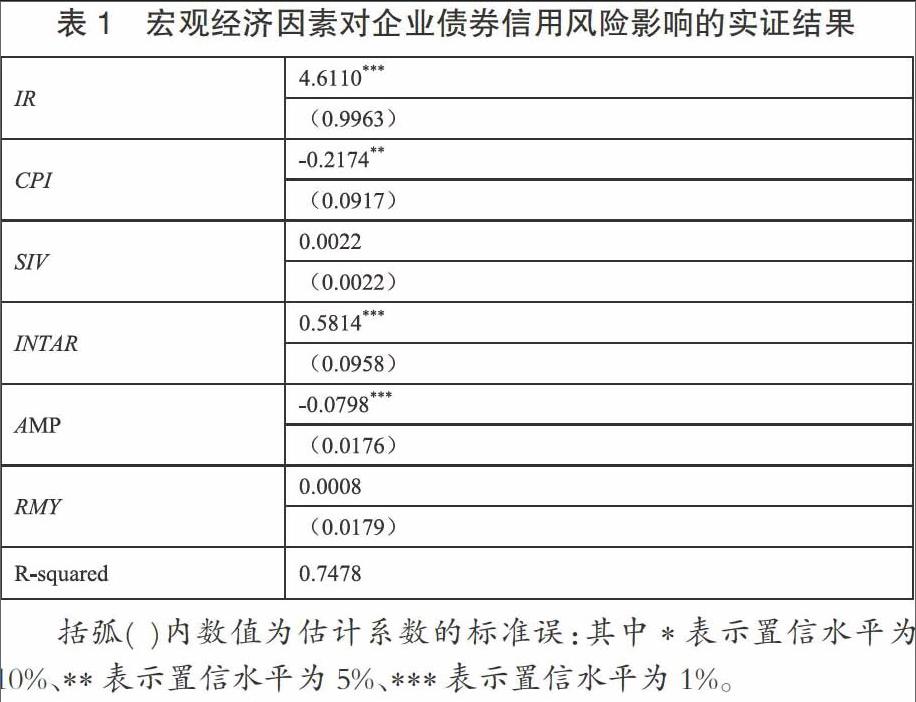

(三)实证结果

宏观经济因素对企业债券信用风险影响的实证结果如表1所示。从表1可以看出,利率IR的系数在99%的置信水平上显著为正,这与Merton的结构模型理论不一致,即在我国利率的上升会导致企业债券的信用利差增大,信用风险增加;消费者物价指数CPI的系数在95%的置信水平上为正,即消费者物价指数的上升,会提高企业债券的信用利差,增加企业的信用风险。这一实证结果与理论分析相一致;股票市场波动率SIV的系数为负,表明股票市场波动率增大使得企业债券信用利差减小,信用风险降低。该实证结果与理论分析一致,但是这一系数并不显著。

括弧( )内数值为估计系数的标准误:其中*表示置信水平为10%、**表示置信水平为5%、***表示置信水平为1%。

四、结语

在企业债券融资规模不断增大的同时,不能忽视企业债券的信用风险,即企业债券到期还本付息的不确定性。企业债券的信用风险可以使用信用利差进行度量,基于信用利差的角度,本文从理论与实证两个角度分析了宏观经济因素对企业债券信用风险的影响。

对宏观经济因素的实证分析表明:利率对企业债券信用风险的影响与Merton的结构模型理论不一致。在我国,利率的上升造成企业债券的信用利差增大,信用风险增加;消费者物价指数的上升,会提高企业债券的信用利差,增加企业的信用风险;股票市场波动率增大使得企业债券信用利差减小,信用风险降低。

参考文献

[1]陈施微.我国企业债券利差影响因素的实证研究[D].浙江大学.

[2]戴国强,孙新宝.我国企业债券信用利差宏观决定因素研究[J].《财经研究》,2011.12.

[3]丁雪山.基于利差因素分析的企业债券信用风险价差研究[D].安徽大学.

[4]黄超.企业债券信用风险有关问题研究[D].武汉大学.

[5]周宏,林晚发,李国平,王海妹.信息不对称与企业债券信用风险估价——基于2008~2011.年中国企业债券数据[J].《会计研究》,2012.12.