高新技术企业研发项目费用核算规范探讨

林瑞波

摘要:国家为促进企业加强自主创新,加大研发项目的投入,在税收政策上予以积极引导。在这些税收优惠政策中,对企业研发经费的规范核算与正确归集都提出了严格要求。从适应国家财税政策要求的角度出发,对高新技术企业研发项目费用核算规范进行探讨。

关键词:高新企业;研发费用;核算

中图分类号:F221文献标识码:A文章编号:1672-3198(2009)14-0150-02

国家为鼓励企业增加研究开发投入。支持企业开发新产品、新工艺和新技术,增强技术创新能力和核心竞争力,在市场经济中立于不败之地,出台了一系列财税优惠政策。2008年正式实施的《企业所得税法》及其实施细则中有两项非常重要的税收政策,一是研发费用税前加计扣除,二是高新技术企业认定中对研发费用的投入强度有明确的要求。此两项税收政策对高新技术企业来说都有特别重要的现实意义。

这两项税收政策都要求企业必须正确归集研发经费。作为高新技术企业,必须充分理解税收政策的要求,根据企业自身的实际情况,给合企业会计准则及其应用指南的要求,对企业的财务核算体系进行全面规划,对研发项目发生的费用进行合理规范的核算,为充分利用国家税收优惠政策打好账务基础。本文从适应国家财税政策要求的角度出发,对高新技术企业研发项目费用核算规范进行探讨。

1研发费用科目设置方式探讨

《企业会计准则第6号——无形资产》规定研究阶段的费用可以费用化,直接计人当期损益,而开发阶段的费用支出满足一定的条件后应该资本化。即企业可以根据研发项目成功的可能性以及最终成果的体现形式,研发费用既可能资本化也可能收益化。换言之,企业应根据实际情况将发生的研发费用列入相关的资产成本或者当期费用。企业发生的研发费用应先行在“研发支出”科目下进行明细归集,并区分研究阶段与开发阶段进行不同会计处理-期末再行结转。

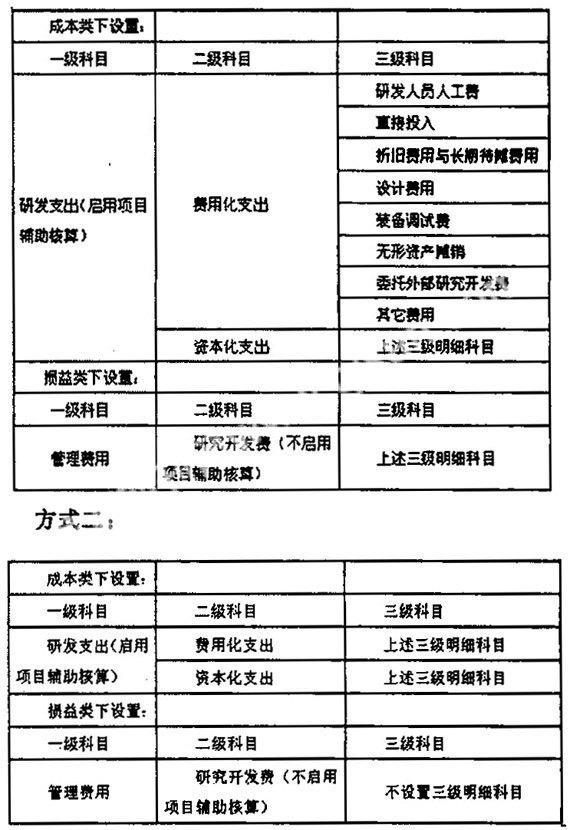

根据国家财政部和税务总局等行政主管部门颁布的《企业会计准则》及其应用指南、新《企业所得税法》和研发费用加计扣除政策等相关文件,并结合高新技术企业认定管理办法及其工作指引的相关要求,企业可以选用如下两种会计科目设置方式对研发项目费用支出进行核算:

方式一:

以上科目设置方式中,启用项目辅助核算是指在启用财务核算软件的企业中。根据企业的科研实际情况。对年度实际发生的研发项目进行编码,启用研发项目的辅助核算,对没有进行会计电算化的企业。则可以进行科目明细核算,在研发支出一费用化支出(资本化支出)之后,设立三级科目,用以核算各研发项目。上面各表格中三级科目相应变为四级科目。由于在研发支出科目已进行很明细的核算(辅助核算),因此,将研发支出结转入管理费用时(这里暂不考虑费用资本化)。可不再进行明细核算。

三级明细科目没有一个固定的标准,关键是企业操作方便,只要在文件规定的研究开发费范围内并能核算到企业全部研究开发费用即可。

以上科目设置方式很好地把税收法规的要求与会计准则的要求结合起来,清晰明了地对研发项目费用进行规范核算,也方便企业对研发项目进行管理,为各项目研发支出的核算、成本控制、创新的绩效评估建立起良好的控制体系结构。

2研发项目费用支出核算范围的探讨

研究开发项目是指企业从事研究与试验发展(R&D)及R&D成果的应用等专项活动时,以规范的项目管理形式(论证、立项、中间过程控制、验收等)出现的有目的的、有组织的工作所进行的开发活动项目。凡是属于研发项目发生的直接或间接费用,都应纳入企业研发经费的核算体系,进行核算或统计。

但是按照国家最新抵免税政策(国税发[2008]116号)的规定,并不是企业所有的研究开发项目发生的费用都能用来加计抵扣所得税,只有“从事《国家重点支持的高新技术领域》和国家发展改革委员会等部门公布的《当前优先发展的高技术产业化重点领域指南(2007年度)》规定项目的研究开发活动”,其在一个纳税年度中实际发生的相关费用支出,才允许在计算应纳税所得额时按照规定实行加计扣除。

可见,研发项目费用支出的全成本核算与税法规定的加计抵扣。在费用范围的界定和理解上存在差异。企业会计核算可对研发支出进行全成本核算,但需将全成本核算的费用按照加计抵扣的规定进行区分和对照

为客观地反映企业研究开发经费的发生额,提高企业研究开发项目的管理水平、提升研发经费的产出绩效、严格控制研究开发活动的成本费用,结合国家财政部和税务总局有关规定以及《企业会计准则》的要求。建议研发支出科目核算如表1内容。