艾略特波浪理论不适用于外汇市场长期趋势分析的原因探析

成树潜

摘要:在金融市场技术分析方法中,艾略特波浪理论被人们所熟知,目前已被广泛应用于金融市场各个领域的分析。但是这一理论在外汇市场长期趋势分析中的应用效果并不理想。文章探讨分析了艾略特波浪理论不适用于外汇市场长期趋势分析的原因。

关键词:艾略特波浪理论;技术分析;汇率机制;外汇市场

中图分类号:F831

文献标识码:A

文章编号:1009-2374(2009)04-0132-02

一、艾略特波浪理论及其应用情况

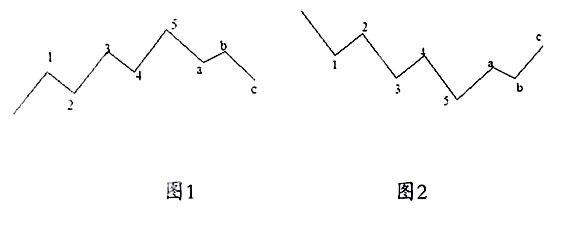

在金融市场走势的技术分析方法中,艾略特波浪理论占有重要的地位。1946年,艾略特发表了《自然的法则》(Nature's Law)一书,系统地论述了这一理论。艾略特波浪理论中的大周期之中存在小的周期,而小的周期又可以再细分成更小的周期。每个周期都以8浪结构的模式进行(见图1、图2)。

图1是一个上升过程周期的8浪结构图。前面的上升走势是5浪结构,后面的下跌走势是3浪结构。波浪分为驱动浪和调整浪,1、3、5、a、c浪为驱动浪,2、4、b浪为调整浪。驱动浪起着推动趋势发展的作用,调整浪是对驱动浪运动的调整。每一个驱动浪又可再细分为5个次一级的波浪,而每个调整浪又可再细分为3个次一级的波浪。这就是波浪的层次细分。图2是一个下跌过程周期的8浪结构图,其运动形式与图1所示的上升过程相反。在市场中,每一种波浪还可能出现多种不同的变体形式,这里不再详述。

几十年里,艾略特波浪理论在金融市场分析中得到了广泛的应用。在我国金融市场迅速发展的今天,它也被人们普遍地使用,我们经常会在媒体上听到或者看到评论说:“现在的走势进行到第……浪。”这一理论也被应用于外汇市场,但是到目前为止。只在一些局部、分散的短期趋势的分析中收到了一定效果,而在外汇市场长期趋势分析中的应用效果并不理想。如果没有一个长期趋势分析的结论,就失去了这一理论在分析上的指导意义,其应用价值大为降低,而且可靠度不高。

为什么在艾略特波浪理论产生和发展的几十年里,在这一理论越来越广泛地应用于金融领域的今天,其在外汇市场长期趋势分析中的应用效果却如此欠佳?原因是:艾略特波浪理论不能应用于外汇市场长期趋势的分析。要说明这一点,我们就要先弄清楚各种金融产品价格走势的运行特点。

二、不同种类金融产品价格走势的运行特点

我们从商品价格和企业情况开始分析。从长期的角度来看,经济总地来说是出于发展之中的。在经济的发展中,商品的价格会随着经济的发展而波段性地增加,在长期中具有成长性。如果持续地大幅提高,则会形成通货膨胀。虽然通货膨胀和通货紧缩可能交替出现,但总地来说,商品的价格在长期中整体上呈逐渐上升趋势。这也是经济发展中的正常现象,其形成的原因是多方面的。在社会经济中,尽管有些企业会处于萎缩期,甚至破产,但从一个广义的角度来看,企业在经济发展中,其资产规模会不断扩大,企业价值会不断增加。一定程度上,企业所具有的长期成长性正是经济长期发展的必要条件和主要表现形式之一。

商品、大部分金融产品都具有这种长期成长性的特点。例如,消费品、资本品的价格会随着经济的发展而逐渐提高,股票的价格会随着企业的发展而总体上呈上升趋势。我们从CPI、股票价格指数的运行上可明确地看到这一点。这也是经济现实。但是从理论上讲,汇率却不具备这一特征。汇率表示的是不同国家货币之间的兑换关系,这种兑换关系在理论上不具备长期的成长性,即使不同国家的经济发展、国际收支在一定时期内会有不同程度的相对增长,但这种相对增长并不决定其货币之间的相对汇率一定会长期增长。决定汇率变化的因素很多,且其相关关系十分复杂,有些因素的作用还会相互冲突。总地来看,从理论上讲汇率不具备其他金融产品价格所具备的长期成长性,或者长期负增长性。这是汇率走势不同于商品和其他金融产品的一个重要特点。

三、对于艾略特波浪理论作用原理的探讨

要弄清艾略特波浪理论的适用范围,就必须探究其作用原理。在艾略特的两部专著、发表在《金融世界》的十几篇论文以及其他文献中,艾略特本人从未提及市场走势呈现出5浪前进和3浪倒退这一基本形态的原因。后继的研究者对市场走势基本形态的原因做了一些探究和解释。普莱切特和弗罗斯特认为:“这是在线性运动中实现振荡和前进的最低要求,因此也是最有效的方法。一浪不允许有震荡,创造震荡的最小细分浪是3浪。在两个方向上的(不限制规模的)3浪不允许有前进,纵使有倒退期,要朝一个方向上的前进,主要趋势上的运动就必须至少是5浪。这不仅比3浪的涵盖更广,而且仍然包含了震荡。尽管可能有比这更多的波浪,但是分段前进的最有效形式是5—3,而且自然界典型地遵循最有效的途径。”

另外,我们也可以由道氏理论对多头市场的三阶段划分,来解释艾略特波浪的5浪上涨形态。道氏理论论述了多头市场三个阶段的情况:

第一阶段,一部分交易者看好后市并开始买进,交易量缓慢增加。

第二阶段,经济基本面向好,企业经营状况好转,利润增加,股价持续、稳定地上涨,交易量大增。

第三阶段,股市交易活跃。投机泛滥,企业融资增长迅猛,新股趁机大量发行,股市升势趋于尾声。这三个阶段的形势,如果固化其市场表现,就形成了上升趋势中的三个驱动浪的基本形态。

我们还须注意到,市场会体现经济基本面的情况,经济发展情况是金融市场价格运动的基础。同时,市场走势也有其自身的规律性。无论有什么样的经济基本面,无论经济基本面对市场走势的影响力如何,市场都会以其自身的运动形式体现这些影响。所有形势及突发事件都只能通过市场自身运动的规律来逐步实现其影响,而波浪理论正是市场自身运动规律的描述。

四、艾略特波浪理论不适用于外汇市场长期趋势分析的原因

通过以上对艾略特波浪理论作用原理的分析可以看出,这一理论描述了在长期中具有单向成长性的产品价格的市场技术走势情况,因此这一理论可以应用于商品市场分析、大部分金融产品的市场分析。其应用范围广泛,与这些产品在经济中分布广泛有关。而汇率总地来看,在理论上不具备长期的单向成长性,或者长期的单向负增长性,所以艾略特波浪理论不适用于外汇市场长期趋势的分析。这就是在艾略特波浪理论产生和发展的几十年中,虽然越来越广泛地应用于金融领域,却不能成功地应用于外汇市场长期趋势分析的原因。

基于技术走势中所包含的同样的人类预期和市场行为的因素,能不能将艾略特波浪理论进行一定的改进,从而得出一种新的理论模式,使其能够从大略上描述外汇这种不具备相对成长性的金融产品的技术走势的理论模型呢?我在学习研究和工作实践中认识到,这是可以的,理由有三点:

1.技术分析的理论基础所基于的三项合理的市场假设:市场行为包括一切信息;价格沿趋势波动并保持趋势;历史会重复;

2.影响汇率变动的因素的产生不是随机的,其发展过程也不是随机漫步;

3.外汇比价受到这些因素的影响后,其走势发展在一定范围内会遵循最小阻力或最有效途径的模式。这是事物发展所遵循的自然规律。

因此,可以将艾略特波浪理论进行一定的改进,得出一种新的理论模式,使之能够描述外汇产品的技术走势。我称这一新的理论模式为“非成长性波浪理论”,关于这一理论的研究正在进行中。