房地产上市公司财务困境研究

【摘要】本文根据沪深两市77家房地产上市公司2006年、2007年、2008年1季度报表的数据,基于Altman 的“Z 记分模型”,对所选样本公司进行了财务困境分析。结果表明,“Z 记分模型”的测度结果符合房地产行业的实际情况。特别在2008年,有超过55%(41家)的房地产行业陷入财务危机,其原因是实行了过于激进的扩张政策。

【关键词】Z记分模型;房地产上市公司;财务困境

目前,房地产行业出现市场观望气氛严重、开发商陷入囚徒困境、房价大面积下跌、资金链越绷越紧、汶川大地震对房地产市场特别是四川房地产市场的冲击、房市拐点论及政府救市争议等现象。在此背景下,笔者基于Altman 的“Z 记分模型”对沪深两市房地产上市公司进行财务困境分析,试图为处在一个特殊时期的房地产行业的经营者、外部投资者、金融机构的相关决策等提供参考。

一、我国房地产上市公司财务困境的基本情况

财务困境又称财务危机,企业陷入财务困境是一个逐步的过程,通常从财务正常渐变到财务困境,最严重的财务困境是破产。财务困境通常被认为是企业履行义务时受阻,具体表现为流动性不足、权益不足、债务拖欠及资金不足四种形式。笔者认为房地产行业目前面临的财务困境符合以上情形,具体表现为产品变现能力差、负债依赖程度过高、工程款欠款严重、开发资金严重不足、预期偿债压力过大。

二、“Z记分模型”的基本原理

“Z记分模型”是用于判别企业破产风险大小的一个预警模型。但是,破产是属于法律范畴的概念,企业进入破产程序前一定会陷入财务危机或者财务困境,破产并不等同于停业。从我国上市公司实际情况看,还没有出现破产停业的案例。因此,用Altman的Z记分模型用于判别企业是否存在财务困境或财务危机更适合于我国国情。

“Z记分模型”最初是由美国学者Altman在20世纪60年代运用配对抽样法(paired sample approch)对过去20年(1946—1965年)破产和非破产的各33家制造企业进行多变量(22个)判别分析后提出的。在模型提出后,Altman选择了一个81家企业组成的新样本进行检验,最后检验出76家企业,成功率达93%。模型如下:

Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5

“Z记分模型”判断企业破产风险大小的临界值是:若Z>2.675,则企业财务状况良好,发生破产风险可能性小;若1.81

关于“Z记分模型”的改进,笔者认为,在计算变量X1时所用的运营资金应该考虑减去长期借款,这样更符合房地产行业的实际情况。因为房地产企业的所有银行借款应该都属于项目开发贷款,与项目一一对应,期限不会超过一个营业周期内。同时,由于银行监管,要随着项目销售进度提前收回,房地产企业的“长期借款”有流动性的性质。笔者将变量X3、X5的总资产定义为期初期末平均数。

三、“Z记分模型”在房地产上市公司财务困境预测研究中的应用

(一)样本选择及指标计算说明

笔者选择沪深证券交易所上市的77家房地产公司作为样本,取2006年年报、2007年年报及2008年一季度报表的相关财务指标作为“Z记分模型”的基础数据(数据来源于国泰安研究服务中心 )。并根据上述改进意见,对“Z记分模型”的相关变量定义如下:

X1:营运资金/总资产=(流动资产-流动负债-长期借款)/总资产

X2:留存收益/总资产=(未分配利润+盈余公积)/总资产

X3:息税前利润/总资产=经营利润/平均总资产

X4:股权市价总值/总负债=(报表日收盘价×股数)/总负债

X5:销售收入/总资产=主营业务收入/平均总资产

关于变量X3中涉及的“息税前利润”,由于房地产公司对项目贷款利息会计核算的特殊性,无法获取“营业成本”中的项目贷款利息,因此该部分利息支出没有从经营利润中扣除。本文所指经营利润=营业收入-营业成本-营业税金及附加-销售费用-管理费用。

(二)Z值计算

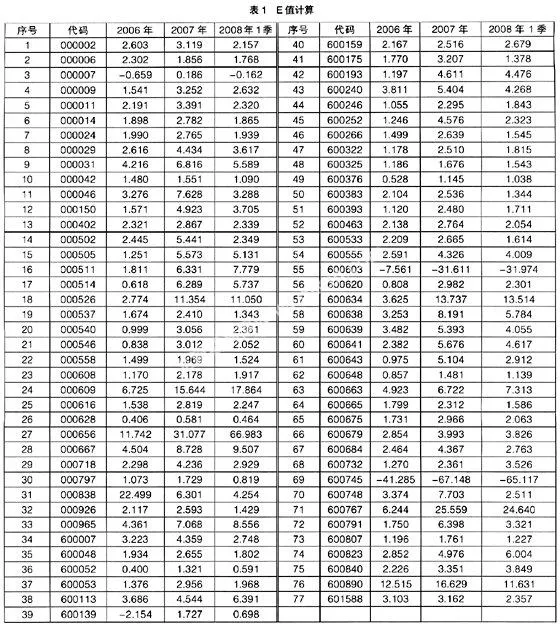

根据表1Z值计算结果,其中000656ST东源、600603ST兴业、600745ST天华由于一些因素畸变,导致Z值异常,在以下的分析中,去除此3家公司,对剩余的74家公司Z值进行分析。

(三)Z值分析与解释

1.对房地产上市公司的总体分析。

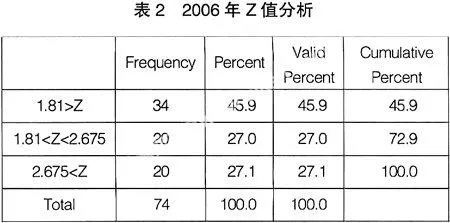

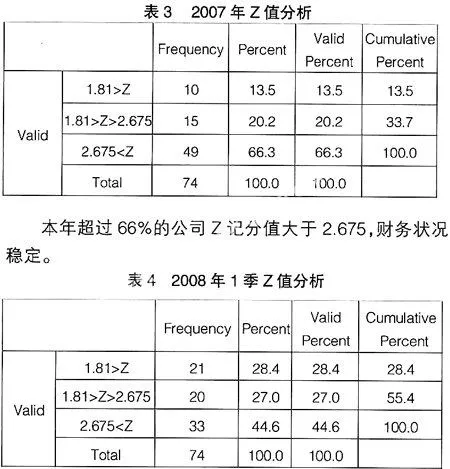

笔者对上述最终选定的74家公司2006年、2007年、2008年1季度Z值进行简单分析。

可以看出,只有27%公司Z记分大于2.675,财务状况良好;有72.9%的公司陷入财务困境。

超过55%的公司存在一定的或严重的财务危机。由于截止目前,只能获取上市公司2008年1季度的报表,但可以预计年底时, “Z记分模型”中涉及的留存收益、息税前利润、销售收入等三个指标比一季度增加的可能性很大。而74家样本公司的“长期应付款”总额只有45亿,占流动负债总额的比例不到2%,即使这些长期应付款在2008年全部到期,也不会引起营运资金的较大幅度的减少。如再考虑股权价值下跌可能性较大,综合几个因素作用的结果,笔者认为到年末Z值的整体状况和一季度末不会有大的差别。

综合上述各年分析,2007年房地产整体上是没有财务困境的,这种结果与现实情况是吻合的。2006年有近四分之三的房地产公司的Z值低于财务困境临界点,而实际情况并没有那么严重,这与当时的货币政策有关,房地产业能够比较容易地从金融机构获得融资,化解了可能的财务风险。

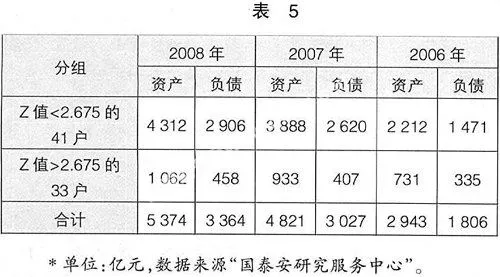

到2008年,Z值分布与2007年相比有较大变化,超过一半的公司(41家)面临财务危机。根据表5进一步分析,74家上市公司的总负债3 364亿,而面临财务危机的41家公司的负债总额为2 906亿,占86%。这41家公司在2006年、2007年总负债占研究对象(74家公司)的比例分别是81%、87%。同时,我们还可以看到,有财务危机的公司的资产规模在2007年经历了一次快速膨胀,增长率达76%,而资本结构一直维持在2006年的67%这一水平,已经触及金融机构规定的自有资金比例不低于35%的上限,这种现象是公司过于激进的项目储备战略造成的。相反,没有财务危机的公司2007年资产的增长率只有28%,这些公司的平均资本结构一直维持在50%以下。

2.汶川大地震对四川房地产上市公司的影响分析。

5·12汶川大地震无疑对房地产市场造成了冲击,首当其冲的当数四川房地产市场,本文对四川房地产上市公司000628ST高新、000838国兴地产、600139ST绵高进行分析。2008年1季度这3家公司Z值分别为0.464、4.255、0.698,除国兴地产Z值高于2.675外,其余两家都较低,存在较为严重的财务危机。正合地产(2008)在结合1994年美国洛杉矶大地震、1995年日本阪神大地震及汶川大地震所处宏观环境进行研究后认为:汶川大地震只会对四川区域的房地产市场造成短期负面冲击,预计时间为6个月,具体的恢复时间将取决于市场信心的建立、货币政策的金融支持力度。据此,汶川大地震短期内势必将加剧两家公司财务况状的恶化。

四、结论与建议

从上述分析结果看,“Z记分模型”的测度结果符合房地产行业的现实情况,房地产行业在2008年大部分都陷入财务困境,其原因主要是2007年在没有稳健资本结构的情况下,行业过度扩张造成的。

膨胀是发展和倒闭的分水岭,应该说,2007年市场给房地产行业提供了一个改善房地产行业资本结构的契机,但大部分企业因激进的项目储备战略而错过了此次机会。从紧的货币政策还将持续,在无法轻易获得金融支持的情况下,要缓解目前的财务危机,还得靠企业另谋途径,诸如改变营销策略、引进合作伙伴、项目转让、重组等。否则,房地产行业财务困境势必进一步恶化,房地产行业经营模式或将面临重大改变。希望房地产行业在经过本轮洗礼后,能够以一种健康、稳健的方式迎接下一轮房地产景气周期的到来。

【主要参考文献】

[1] 向德伟.运用Z记分法 评价上市公司经营风险的实证研究[ J ].会计研究,2002.

[2] 苟成玲,邢领.Z信用计分模型对中国上市公司的适用性检验.北京,2003.

[3] 黄湘.谈“Z 计分模型”的不适应性与改进[ J ].经济经纬,2003.

[4] 朱虹.国内房企“激进”的土地储备战略导致了存量资产周转率的下降[ J ].市场观察,2007.

[5] 王剑伟.沪深A 股房地产行业上市公司的Z 分数模型[ J ].财政金融,2007.