高股息策略的天花板在哪?

成一虫

近两年来,股息收益率较高的个股整体明显跑赢A股指数。它们何时会涨到头?高股息策略的天花板在哪里?

笔者认为,得看不同行业、不同个股的具体情况,同时还得看买方资金的性质。

行业类别不同

首先,对于有衰退预期、未来分红会减少的个股,股息收益率7%-8%都不一定合适,股价不见得会走强。因为它们的分红今年高,明年就可能低,没有可持续性,不应该简单地基于高股息进行长期投资。

最典型的案例就是某房地产龙头企业。以前分红很不错,2018-2022年五年间每股分红分别为1.045元、1.017元、1.25元、0.976元、0.68元,但在2023年分红为零。由于前几年的国内房地产开发是典型的周期性行业,房价上涨进而影响地价与住宅销售量,导致业绩波动太大,如果在2022年前后因为看中股息收益率高达5%而购买这只股票,这笔投资会损失惨重。2022年它的股价一度高达19元,如今只有8元左右。

其次,对于行业竞争态势不差、净利润预期平稳、企业负债率不高、经营现金流好、未来前景安全的个股,笔者认为目前可以接受3%-5%的股息收益率。但在三五年之后,由于利率进一步下行,估计市场会疯抢这类个股,直到股息收益率降至2%-3%左右。

这方面的例子可以参考长江电力。长江电力背后的三峡集团主力水电站基本上都纳入上市公司了。水电装机这一块基数太大,未来很难有高成长,但胜在收益稳定,近乎自然垄断。2021年至2023年它的分红分别为每股0.815元、0.853元、0.82元,没什么增长。但是,自2022年底以来它的股价上涨了大约40%,主要原因就是在国内降息,市场利率明显下行的背景下,机构对长江电力股息收益率的期望值或者说容忍度从当时的4%出头,变成目前的3%左右。

最后,对于有稳定增长预期、市场前景好、竞争力很强、还有适量资本支出与新业务新项目的个股,预期未来净利润增长每年能够有5%-10%左右,那么目前股息收益率2%-3%也是相当不错了。

这类个股可以以港股的腾讯控股为代表。港股的分红税高,它目前扣税后的股息收益率也有2.5%左右。尽管体量很大,但腾讯的微信产品有垄断地位,是国内互联网第一入口,未来几年业绩增长预期应该不会太差。

当然,如果是小盘股、成长股,因为企业资金需求量大、资本开支多,分红自然就少,就没必要盯着股息收益率进行投资,那是另外一套完全不同的策略。

高股息策略投资本质上是中长线投资、价值投资,看中的是未来多年的分红,不太在意短线的二级市场股价波动。所以,它的难度在于对企业未来盈利的预测。有些行业相对容易预测业绩。比如,水电、供水、高速公路、必需消费品、基础电信、煤电联营等等,它们的业绩会比较稳定,所以成为高股息策略最喜欢的投资标的。而火电、煤炭、有色、石油化工、燃气供应等等,受大宗商品价格波动影响大,业绩比较不稳定,每一年度的分红也会跟着不稳定。

银行股是例外

银行股是一个特殊例子:似乎是归入周期性行业,但银行调剂利润的手段比较多,年度分红相对稳定。它们整体的股息收益率目前比较高,比较普遍。但在高股息策略投资者群体中,对银行股未来业绩预期的分歧很大,导致它们无法像长江电力那样股价持续上涨,把股息收益率压降至3%左右。受降息带来的息差缩小影响,部分银行2023年利润负增长,而2024年还有可能有更多银行利润负增长,未来业绩增长预期相对悲观。

但是,尽管未来可能业绩减少、衰退,但银行的年度分红不一定会减少。这是因为目前国内贷款需求不旺,未来贷款增速可能逐年减少(这也是业绩难有增长的原因之一),银行的风险资产增长少,会导致资本金消耗小,资本充足率比较稳定,则它们的年度分红率可以不断提高,目前才普遍在30%之内。理论上讲,如果银行贷款没有增长,年度净利润的分红率就可以提高到100%。

悲观假设银行未来五年业绩减少30%,而分红率提高到60%,则银行股的年度分红可以增长40%。倘若投资者对股息收益率的期望值不变,则银行的股价能在这五年内上涨60%-70%(即:40%+每年4%至6%的股息收益率)。原因之一就是目前国内银行股PB太低,普遍只有0.4-0.8倍,只要未来每年的净资产收益率(ROE)能够有5%-10%,则长期股息收益率都不会差。从这个意义上讲,如果国内能够守住不出系统性金融风险的底线,能够通过加强监管、改进管理逐年提高信贷质量,消化掉地产与城投的历史包袱,那么等到息差稳定之后,银行股完全有希望成为带动新一轮大牛市的“漂亮50”或“七姐妹”,在净利润变动不大的背景下,估值从目前的市盈率4-6倍,变成6-12倍,复权股价翻一倍。

资金的偏好

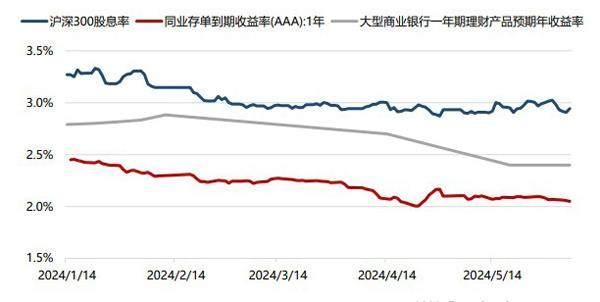

目前市场普遍预测下半年中国存贷款利率还有可能下调,年底前后美国或将会降息,所以届时高股息个股的股价整体可能还会有一些上涨空间。主要原因是保险公司已经不容易单靠高等级债券、同业存单等来实现对中长期保单成本的覆盖。毕竟现在中国十年国债利率2.3%左右,几年后也许会低于1.5%-2%。目前相对安全的高等级债券收益率普遍2.5%-3%左右,而保险公司很多保单的总体暗含成本可能有3%-4%。同样,一些稳健投资者与养老金等机构为了寻找债券替代品,也只能增配高股息收益率个股。利率下行导致固定收益类产品资产荒,主要只能依靠高股息收益率股票来替代。

图 高股息资产当前仍具备配置性价比

数据来源:Wind,东吴证券研究所

至于公募基金管理公司,历史上它们的主动型股票基金产品普遍不太喜欢购买高股息收益率股票。这是因为这些股票成长性一般较差,未来的年度预期收益率不会太高,若无二级市场炒作,长期来看只略高于它们的股息收益率,比如只有4%-8%。扣除公募基金1%-1.2%(以前是1.5%)管理费后,仅有3%-6.8%,很难说服老百姓来购买。历史上,中国股民多有着很高的股票期望收益率,觉得半年、一年不赚个20%-30%以上,为何要进股市?如果有这样的想法,就不太适合购买高股息收益率个股。中短期内拥有很高的期望收益率,显然比较适合进行成长股投资。

与散户们较高的期望收益率相匹配,国内主动型股票基金比较喜欢重仓成长股、赛道股,而这些股票这两年市场表现并不太理想,因为它们得指望公募基金热卖。没有热卖,就缺少接盘资金,很难有大行情。这两年反而是股息主题的公募基金产品业绩好,因为它们契合了利率下行、机构转向防守、风险偏好减少的大趋势。但这类公募基金的数量还偏少。

日本股市在2000年之后,高股息策略也有相对收益,能够明显跑赢指数,原因之一也是利率的不断下行。主要红利股的股息收益率能够稳定在3%-4%左右,比日本十年国债收益率(1%左右)高太多。目前日经指数大约是2000年初低点的3-4倍,所以,这20多年高股息策略投资者的实际年化收益率会远远高于3%-4%。因为3%-4%只是年度股息收益,投资者还能收获到二级市场股价的上涨。股价上涨之后,因为上市公司分红逐年增长,所以股息收益率能够保持相对稳定,在利率走低的大背景下,反过来又能够支撑股价的进一步上涨。这才是耐心资本、良性牛市。

(作者为资深从业人士。本文不构成投资建议,据此投资风险自负)