机构力挺电网设备龙头持续走牛

承承

近几年,随着国内电网建设力度的加大,电网设备领域的投资热度持续升温,在带动相关领域上市公司基本面持续向好的同时,也让细分领域龙头公司股价长期走牛。

年初以来,以平高电气、许继电气、四方股份、中国西电、海兴电力等为代表的电网设备股,在政策端的持续发力、“出海”业务成为业绩重要来源的情况下,净资产收益率和销售毛利率持续上行。这成为这些公司股价表现积极的基础,而股价的上涨也让之前连续几年布局这些公司的机构收获颇丰。

电网建设持续升温

据全国新能源消纳监测预警中心4月2日公布的2月份全国新能源并网消纳情况显示,与此前相比,今年2月份弃光率大幅上升,其中,有7个地区弃光超10%,依次为西藏弃光29.1%、河北弃光12.6%、江西弃光12.5%、湖北弃光11.7%、蒙西弃光11.4%、青海弃光10.3%、陕西弃光10.3%。

上述数据说明,解决可再生新能源的消纳问题在当前已成为能源利用领域的重要问题之一。为解决可再生新能源的消纳问题,除了加大新型储能建设外,推进电网基础设施智能化改造和智能微电网建设,还要提高电网对清洁能源的接纳、配置和调控能力。

招商证券指出,新能源的快速发展,需要相应的电力设施配套,不仅仅是大基地等大型集中式新能源必须配套电网输送设施,户用分布式光伏的发展也给电力系统带来系统性扩容等需求。同时,波动的新能源发电,给电力系统的瞬时平衡、安全稳定带来巨大的挑战。

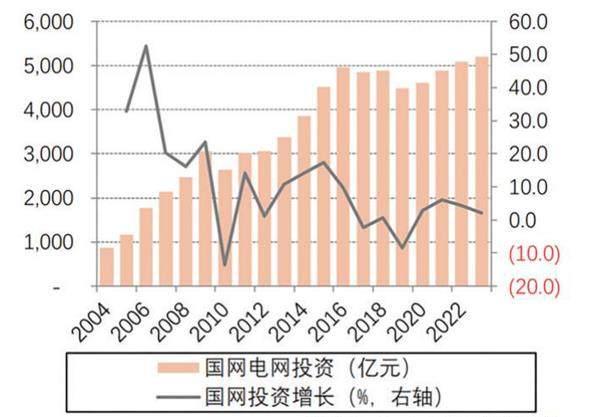

对于电网建设问题,公开资料也显示,从2019年起,国家电网已连续数年提高电网投资(见附图),2022年和2023年的投资规模均突破5000亿元。今年年初时,国家电网预计,2024年电网建设投资总规模将超5000亿元,“2024年将继续加大数智化坚强电网的建设,促进能源绿色低碳转型,推动阿坝至成都东等特高压工程开工建设。”

附图 国家电网公司近20年电网投资金额变化

数据来源:中电联、招商证券

6月4日,国家能源局印发了《关于做好新能源消纳工作 保障新能源高质量发展的通知》,提出加快电网建设、推进系统调节能力提升和源网协调发展、电网平台及电力市场推进优化配置、强化新能源消纳目标及监管。

《通知》还提出,要进一步提升电网资源配置能力,电网企业要进一步提升跨省跨区输电通道输送新能源比例,加强省间互济,全面提升配电网可观可测、可调可控能力,公平调用各类调节资源,构建智慧化调度系统。

值得一提的是,跟随新能源消纳工作通知同时下发的,还有70个新能源配套电网重点项目清单,其中,重点提及了一批特高压和500KV、750KV的超高压项目。

据国家电网近日发布的第三批次输变电招标信息,第三批次输变电主要设备招标数量同比实现增长,相比于今年第一、二批次同比增速改善明显。据统计,第三批次220KV及以上变压器、GIS、保护装置的招标量分别同比增长20%、53%、46%。

“在国网第三批次输变电招标中,我们能够发现750KV电压等级的各类产品招标量增速显著高于其他电压等级,包括变压器、GIS、保护装置,我们认为也进一步验证了750KV产品的需求景气度相对更高。”长江证券在研报中指出,考虑到电压等级越高,产品壁垒门槛和盈利能力越高,预计今年特高压和高压装备企业订单有望进一步改善,未来盈利能力有望持续提升。

输变电、电网自动化设备行业百亿市值公司居多

上述动态说明,加强电网建设依然是长期任务,而在电力行业景气度持续高涨下,电网设备行业公司,特别是行业内的龙头公司基本面的长期稳定有望得到保证,而稳定增长的业绩显然更易吸引市场资金的长期关注。

据Wind数据,在130只电网设备公司中,截至6月17日,总市值达到百亿元以上的有21家公司,占比16%。其中,电网自动化设备公司国电南瑞、输变电设备公司特变电工、恩源电气规模居前,分别达到了1984.11亿元、733.67亿元、562.78亿元。

在年内市场表现上,电网设备行业标的公司有42只个股实现上涨,占比32.3%。其中,科林电气、亿能电力、海兴电力、三星医疗、金盘科技的市场表现居前,年内涨幅分别达到了74.59%、72.68%、71.67%、64.54%、64%。

值得指出的是,上述表现出色的公司隶属于电网设备行业不同细分领域,比如,亿能电力、金盘科技就隶属于电网设备行业中细分输变电设备行业,科林电气属于电网自动化设备领域等。

就输变电设备行业而言,近几年电网建设潮让其整体表现突出,涌现出了一大批百亿元规模的企业,譬如中国西电、华明装备、平高电气、思源电气等,他们的基本面在近两期财报中表现出色的同时,股价也在持续走高。

具体来看,金盘科技、中国西电、华明装备、平高电气、思源电气在2023年实现了营收和归母净利润同比增长。今年一季度,5家公司中,除了中国西电营收出现下滑外,余下几家公司营收和归母净利润也均实现同比增长,特别是思源电气,其还是惟一一家近两期财报营收和归母净利润都两位数增长的公司。

在几家输变电设备龙头公司中,平高电气是GIS头部企业,在国内特高压建设持续加速下,公司的特高压、输变电产品需求放量。而配电网投资有望加速,也会带动公司中低压及配网板块产品销量。目前来看,在国内风光大基地一、二期并网,以及第三期建设项目开工下,外送消纳需求的提升将进一步带动公司产品需求的增加。

金盘科技是无功补充装置行业龙头,主要产品为干式变压器、干式电抗器、中低压成套开关设备、箱式变电站、电力电子设备(包括一体化逆变并网装置、高压静止式动态无功功率补偿及谐波抑制装置(SVG))等。据公司2023年报,公司的储能业务发展强劲,通过完善研发体系和加大投入,构建了发电侧、电网侧、用户侧全应用场景体系。2023年新承接储能订单约6.4亿元(不含税),同比增长145%。此外,年报还披露,公司2023年外销收入11.8亿元,同比增长80%,占比从2022年的14%提升至2023年的18%。2023年外销订单约20亿元,同比增长119%。在目前海外电网新一轮建设景气回升下,变压器需求的激增将提升公司出口业务金额。

相较上述公司基本面的表现出色,作为输变电设备行业中市值规模最大的公司,特变电工近两期财报数据明显不佳,特别是今年一季度,营收和归母净利润还出现了两位数的下滑。梳理背后原因可发现,特变电工业绩变脸并不是其输变电业务出现了问题,而是其新能源业务拖累了公司业绩增长。

2023年年报披露,公司的输变电成套工程项目2023年的营收达到了49.19亿元,同比增长17.69%;业务毛利率19.35%,相比2022年同期数据增长了5.93个百分点。原因是,“主要系公司加强成本管控及部分开工项目毛利率较高。”新能源产业及工程项目的2023年营收达到了280.52亿元,同比下降了18.39%;业务毛利率31.95%,相比2022年同期数据减少了25.87个百分点。原因是,“主要系公司多晶硅产品产能释放,销量增加,但销售均价大幅下降。”

特变电工表示,多晶硅行业存在“产能扩张—逐步出清—复苏繁荣”的行业周期属性,价格主要由市场供需关系决定,2023年以来,受多晶硅新增产能释放影响,多晶硅市场出现阶段性及结构性供过于求的局面,市场竞争加剧,产品价格大幅波动,对公司的经营情况和盈利水平产生不利影响。

对于多晶硅价格的变化,据中国有色金属工业协会硅业分会统计数据显示,2023年中国多晶硅产量为147.1万吨,同比增加77.87%。受供需关系影响,2023年中国多晶硅价格整体持续下跌,单晶致密料从2023年1月初的人民币17.62万元/吨(含税)下跌至年底的人民币5.83万元/吨(含税),跌幅为66.91%。也因此,对于投资特变电工的投资人而言,需要观察多晶硅售价的变化,一旦多晶硅售价出现企稳反弹,则特变电工的业绩将会出现明显向好变化。

科林电气虽然年内表现出色,但其并不是电网自动化设备领域的龙头公司,截至6月17日,公司的总市值仅有11.46亿元。从市值来看,行业龙头公司是国电南瑞、许继电气、宏发股份、南网科技、四方股份、东方电子,他们的总市值均在百亿元以上。

近几年,在国家大力发展智能电网、虚拟电厂建设下,市场资金持续看多并买入了电网自动化设备龙头。截至6月17日,2023年和今年一季度业绩稳定增长的许继电气、东方电子、四方股份、南网科技,年内分别上涨了55.94%、48.07%、43.51%、26.55%。至于市值最大的国电南瑞,虽然两期财报的业绩也保持稳定增长,但或因公司的总市值过大,在目前市场缺乏增量资金背景下表现比上述4家公司明显要弱,仅上涨了13.2%。

表1 最新市值过百亿元输变电设备公司基本面情况

数据来源:Wind 交易截至日期:6 月17 日

表2 最新市值过百亿元电网自动化设备公司基本面情况

数据来源:Wind 交易截至日期:6 月17 日

目前情况下,许继电气和东方电子是电网自动化设备公司中最值得一提的。其中,许继电气是高压换流阀的核心供应商之一,在目前国内直流特高压建设加速以及柔性直流技术的持续推进下,公司将明显受益。而随着“出海”成为很多公司提升业绩的重要选择后,许继电气也在稳步拓展国际市场,2023年海外营收达1.53亿元,同比高增98.00%;毛利率20.02%,同比提升3.98个百分点。目前,公司签订了智利AMI二期、意大利中压计量、沙特智能配电等项目;突破中东、欧洲、南美等中高端市场;欧标充电桩进入泰国、新加坡市场。

东方电子在电力自动化领域深耕多年,产品体系已全面覆盖发、输、变、配、用电环节,形成源-网-荷-储的完整产业链布局。2007年至2023年,公司营业收入和归母净利润已实现连续16年持续增长。目前公司的海外业务进展迅速,2023年公司实现海外营收3.74亿元,同比增长31.09%,与40多个国家当地合作伙伴形成战略联盟关系,国外运行的变电站自动化系统达到4300余套。此外,公司还提高研发投入持续布局虚拟电厂及储能业务,掌握国际领先的综合能源和虚拟电厂整体技术,实施了国内规模最大的南方电网虚拟电厂及国内首个油气领域胜利油田源网荷储一体化智慧管控项目。

相较输变电和电网自动化设备领域牛股频出,电网设备行业细分领域配电设备、电工仪表仪器行业表现突出的公司并不多。在细分的配电设备行业,虽然标的公司同样沐浴电网建设红利,营收和归母净利润实现增长的公司也不在少数,但在二级市场上真正获得资金关注的却不多。统计数据显示,24家概念股中,仅三星医疗、众智科技、明阳电气年内能够实现上涨,分别上涨了64.54%、32.8%、17.88%,余下公司全线下跌。市值规模上,目前仅三星医疗、正泰电器、明阳电气总市值能够突破百亿元。

电工仪表仪器行业存在类似情况,海兴电力虽然是龙头,总市值也达到了237.99亿元,但该行业包含的标的公司大多数市值规模偏小,基本都在50亿元以下。此外,从市场表现来看,该行业标的股也多数不受资金重视,年内能够实现上涨的只有海兴电力、炬华科技、万胜智能、迦南智能,截至6月17日,年内涨幅为71.67%、11.16%、6.44%、3.61%。

机构长期重仓细分行业龙头近期重点调研12家公司

Wind数据还显示,2023年,130家电网设备公司中有103家实现营收增长,占比79.23%;实现归母净利润增长的公司81家,占比62.3%。今年一季度,实现营收增长的公司有93家,占比71.54%;实现归母净利润增长的公司有78家,占比60%。综合来看,130家公司中能够实现近两期财报业绩均同比增长的有63家,占比48.5%。

在多数公司业绩稳定增长下,今年二季度以来,有102家电网设备公司获得了机构调研,其中调研次数在5次以上的有12家,包括了华明装备、良信股份、九州集团、长高电新、华通线缆、南网科技等公司,其中,华明装备、良信股份被机构调研了23次。

分析被机构调研5次以上的12家公司两期财报,除了九洲集团连续两期业绩、万马股份今年一季度业绩出现下降外,余下的公司均实现了业绩同比增长。市值规模上,12家公司中惟有华明装备和南网科技的总市值突破百亿元,达191.16亿元和178.45亿元外,余下公司市值均不足百亿元。

在被机构调研5次以上的公司中,华明装备最值得关注。公司年内已上涨了55.07%,而若考虑其近2年的涨幅,则已超过2.5倍。作为国内分接开关细分行业龙头,其近两期财报业绩表现出色,与海外需求以及国内电网投资稳健增长有关。2023年,公司毛利率和净资产收益率获得明显提升。财报数据显示,2022年时,华明装备的毛利率和净资产收益率还分别为49.3%和11.01%,而至2023年末时,两项指标已上升至52.23%和16.05%。此外,公司的海外营收占比也由2018年的10.61%提升至2023的13.98%。在当前“出海”成为很多公司第二业绩增长曲线下,海外收入的持续增长将增厚公司的业绩表现。

需要指出的是,在机构二季度以来调研5次以上的企业中,虽然很少看到有百亿市值以上的公司,但在调研次数在3-4次之间的公司却包含了东方电子、思源电气、许继电气、金盘科技等多家百亿市值公司,这说明细分行业龙头也一直是机构重点关注的品种。

此外,从机构持仓变化上也能看出,机构对于电网设备细分行业龙头是长期看好的,这一点从机构持仓占比在近几年的变化上得到佐证。譬如,对于华明装备,基金在2021年末时持仓占流通股本的比例为3.82%,2022末上升至11.78%,至2023年末时,已经上升至12.68%。对于金盘科技,基金的持仓占流通股本的比例在2021年至2023年期间同样螺旋上升,三期数据分别是31.91%、24.87%、36.45%。

表3 机构二季度以来调研3次以上的电网设备公司

数据来源:Wind 截至日期:6 月17 日

此外,许继电气、东方电子、思源电气等龙头公司,虽然单独看基金的持仓是在逐年下降,但若看机构合计持仓占比,则是持续上升的。比如许继电气,2021年至2023年,基金持仓占比从初期的9.63%下滑至末期的9.19%,但机构合计持仓却从期初57.23%上升至期末的61.83%。同样,在2021年至2023年期间,基金持思源电气股份占比由期初的34.93%下降至期末的28.22%,但机构合计持仓占比却由2021年的40.94%上升至2023年末的43.13%。

整体来看,在21家市值超过百亿元的细分行业龙头公司中,2023年机构持仓占流通股本比例相比2021年末持仓占比数据,仅有特变电工、正泰电器、宏发股份、特锐德、节能环境持仓占比出现下滑,而持仓占比提升比例在10个百分点以上的公司有金盘科技、平高电气、华明装备、神马电力、明阳电气,机构2023年持仓比例分别相比2021年末提升了23.46、18.33、15.04、65.78、12.93个百分点。正是在机构的长期重仓下,上述公司多数在近2年表现出色。

(文中个股仅为举例分析,不做买卖建议。)