银行贷款与股价崩盘风险

林永坚

【摘 要】 文章以我国A股上市公司2000—2020年数据为样本,从股价崩盘风险的角度对银行贷款是否具有治理作用进行实证检验。结果发现:银行贷款与股价崩盘风险存在显著的正相关关系,且这种正相关关系主要存在于短期贷款与股价崩盘风险之间。表明我国银行贷款不仅没有发挥有效的治理作用,反而助推了股价崩盘风险。机制检验发现,银行贷款提高了借款人正向盈余管理程度,降低了借款人的信息透明度,进而导致股价崩盘风险的提升。进一步研究发现,银行贷款与股价崩盘风险的正相关关系在非“国际四大”审计、机构投资者持股比例低,以及独立董事比例低等治理水平更低的样本组中显著。研究丰富了股价崩盘风险影响因素的相关文献,对我国银行业改革具有一定的借鉴意义。

【关键词】 银行贷款; 短期贷款; 长期贷款; 股价崩盘风险

【中图分类号】 F832.4;F272;F275 【文献标识码】 A 【文章编号】 1004-5937(2024)10-0073-08

一、引言

党的二十大报告指出,要坚持把发展经济的着力点放在实体经济上。这就要求银行业将更多的贷款资金导向实体产业。西方金融理论认为,银行贷款除了具有融资功能外,还具有公司治理的功能。这是因为银行作为金融中介在处理借款人的信息上比个体出借方具有更低的成本优势,能够更好地监督借款人因信息不对称导致的道德风险问题[ 1 ]。此外,银行贷款还具有约束企业经理人员滥用自由现金流,减少过度投资,促使经理人员努力经营以避免公司破产清算等作用[ 2 ]。因此,在西方市场,银行很多时候发挥着“大贷款人”的监督角色[ 1 ]。我国的商业银行一般不能投资企业,难以通过贷款协议、进驻董事会等方式影响借款人,加之我国的投资者和债权人保护制度、信息披露制度尚不健全,很多银行存在“预算软约束”问题[ 3 ]。因此,银行债权在我国公司治理中的监督作用存在一定程度的弱化[ 4 ],这也导致我国商业银行不良贷款率较长时间处于高位。随着我国银行业的持续深入改革,银行的不良贷款率有了显著改变,从2002年底最高超过20%降到2012年最低0.95%。银保监会数据表明,2021年底我国商业银行不良贷款余额为2.8万亿元,不良贷款率为1.73%,反映出我国商业银行在市场化改革中取得了一定成效。那么,这是否意味着我国商业银行在公司治理中开始扮演重要的角色了呢?

股价崩盘风险是指管理层基于自利考虑而有意隐藏公司“坏消息”,导致“坏消息”长期积压在公司内部,在累积到一定临界点后被集中释放到市场中,从而引起股价暴跌的现象[ 5 ]。上市公司一旦股价崩盘必将重创投资者的信心,严重影响资本市场的健康稳定发展。因此,关于股价崩盘风险影响因素的研究是近些年学术界的热点。现有研究认为,正是由于“坏消息”的长期积压才导致了股价崩盘风险,而银行作为金融中介机构在“私有信息”的收集上具有特定优势[ 1 ],且一旦发现借款人隐藏负面消息,银行可以通过放弃续贷、减少贷款额度、提高贷款利率、要求提高抵押品等手段进行风险控制。另外,由于银行通常主要根据借款人的财务状况决定是否给予贷款或续贷[ 6 ],这可能导致借款人为了最大化贷款利益故意对“坏消息”进行隐瞒。因此,银行和借款人之间存在着博弈关系。一是银行为了防止借款人的信用风险会积极监督,以减少借款人“坏消息”的产生和积压;二是借款人为了获得更多的贷款有动机故意隐瞒“坏消息”,从而导致股价崩盘风险的提升。为此,本文以我国A股上市公司2000—2020年的数据为样本,对银行贷款与股价崩盘风险之间的关系进行实证检验,结果发现,银行贷款与股价崩盘风险存在显著的正相关关系,且这种正相关关系主要存在于短期贷款与股价崩盘风险之间。机制检验发现,银行贷款提高了借款人正向盈余管理程度,降低了借款人的信息透明度,进而导致了股价崩盘风险的提升。

本文的主要贡献:一是现有文献对银行贷款的治理作用进行了一定研究,但结论不一,本文首次从股价崩盘风险的角度揭示了银行贷款的另一面,即银行贷款促使借款人隐瞒“坏消息”,最终导致股价崩盘风险提高,从而丰富了该领域的相关研究成果。二是本文根据银行贷款的期限进行区分,发现导致借款人股价崩盘风险提升的主要原因在于短期贷款,而长期贷款因更具有稳定性并不会提高股价崩盘风险。三是现有股价崩盘风险的影响因素研究虽然比较丰富,但本文首次从银行贷款的角度进行研究,弥补了该领域相关文献的不足。

二、理论分析与研究假设

(一)银行贷款监督相关研究

国外有不少文献对银行贷款的治理作用进行了研究,大部分文献认为银行能够以低成本获取更多公司的私有信息,因此银行贷款能够发挥监督治理的作用。比如Diamond[ 1 ]认为银行在处理借款人的信息上具有绝对的成本优势,可以避免个体出借方产生的“搭便车”行为,因此银行具有“大贷款人”的监督作用。Qi[ 7 ]认为贷款申請者通常也是银行的存款人,如果银行缺少有效监督,会错误地拒绝一些优质的贷款申请人,最终导致这些优质的贷款申请人撤回在该银行的存款,因此银行有动机对借款人进行有效的监督。Mester[ 8 ]的实证研究发现,通过观察借款人交易账户的现金流入以及现金流出等连续数据,有助于金融中介机构对借款人进行监督。

国内文献对银行贷款是否能够发挥治理作用有不同的观点。一些文献认为我国银行贷款能够发挥一定的治理作用。比如沈红波等[ 9 ]发现短期银行贷款和长期银行贷款都能约束自由现金流量的代理成本,但短期银行贷款的监督作用更强。徐昕和沈红波[ 10 ]发现短期银行贷款和长期银行贷款对稳健性有显著影响,且短期银行贷款的监督作用大于长期银行贷款的监督作用。胡奕明和谢诗蕾[ 11 ]发现,银行的贷款利率无论长期还是短期,都与借款企业当前财务状况和公司治理状况有一定的合理关系,说明我国银行对借款人的经营活动已具有一定的监督作用。王满四和徐朝辉[ 12 ]发现无论是否考虑市场治理体系,银行债权均发挥积极治理效应,且考虑治理体系时银行债权治理效应更强,动态优化幅度更大,优化趋势更明显。

另一些文献则认为我国银行贷款不能发挥有效的治理作用。比如邓莉等[ 13 ]对银行债权治理的现金流效应、代理成本效应以及银行债权期限结构的治理效应进行了分析,结果发现我国银行贷款无论短期还是长期,对借款公司的治理效应都没有显著影响。罗荣华等[ 14 ]发现在银根紧缩时银行的信贷决策并非主要服从于经济目标,这导致银行通过信贷发挥的监督作用更差。王艳艳等[ 15 ]发现国有银行贷款比例越高,股价的同步性越大,说明政府的“父爱主义”以及由此产生的预算软约束是影响股价同步性的重要因素。

(二)股价崩盘风险

现有文献对股价崩盘风险进行了一定研究,成果颇为丰富。比如Jin等[ 16 ]发现信息透明度是导致股价崩盘风险的重要原因。Hutton等[ 17 ]发现财务报表的透明度是影响股价崩盘风险的重要原因。此外,学者们还从会计稳健性[ 18 ]、机构投资者的羊群行为[ 19 ]、在职消费[ 20 ]、税收规避[ 21 ]等角度对股价崩盘风险的影响因素进行了研究。以上研究大多认为管理层的私利行为会导致“坏消息”的积累,最终带来股价崩盘风险。尤其信息透明度低的公司,由于投资者无法感知经理人藏匿负面信息的行为,经理人更容易进行信息管理,故其股价未来的崩盘风险更大。但是良好的公司治理制度有助于缓解股价崩盘风险,比如董事会多样性[ 22 ]、媒体的监督[ 23 ]、内部控制的改善[ 24 ]等。与现有文献不同,本文主要从银行贷款监督的角度研究其对股价崩盘风险的影响。既然股价崩盘风险主要源于管理层对“坏消息”的隐藏,而银行在挖掘借款人的私有信息上又具有一定的优势,那么,银行贷款对管理层隐藏“坏消息”的行为能起到一定的监督作用吗?

(三)银行贷款监督与股价崩盘风险

如前所述,银行在获取借款方的“私人信息”上具有成本优势[ 1 ]。与个体贷款人和其他专业机构相比,银行在监控借款人方面委托成本低、监控规模经济、获取内幕信息能力强等,因而具有相对优势。银行可以要求借款人提供财务报告,也可以通过观察借款人交易账户的现金流入以及现金流出等连续数据获取借款人更多的私人信息[ 8 ]。此外,银行还可能通过在贷款合同中设置保护性条款以降低信息不对称导致的管理层道德风险。在贷款发放前,银行能够通过严格的贷款审核避开“雷区”,一旦发现管理层隐藏“坏消息”,银行可以通过减少贷款额度、提高贷款利率、要求提供抵押品,甚至拒绝发放贷款来保护自己。在贷款发放之后,银行可以利用其信息收集的优势以及保护性条款的约束及时纠正管理层的负面行为,比如过度投资、巨额在职消费等,从而在根源上减少“坏消息”的产生。因此,银行能够对借款人发挥有效的监督作用,降低借款人隐瞒“坏消息”的概率,从而有利于降低股价崩盘风险。基于以上分析,本文提出如下假设:

假设1:银行贷款规模与股价崩盘风险负相关。

然而,借款人为了获得贷款或者续贷,有动机对“坏消息”(包括财务信息和非财务信息)进行捂盘操控,银行贷款的规模越大,借款人对“坏消息”捂盘操控的可能性也就越大。借款人要实现“坏消息”的捂盘和操纵目的,前提条件是其捂盘行为在短期内难以被投资者发现和探查,因此借款人会通过降低企业信息透明度的路径和方式实现捂盘操纵,这导致“坏消息”在公司内部积压,最终提升了股价崩盘风险。现有研究如Jin等[ 16 ]、Hutton等[ 17 ]均发现信息透明度与股价崩盘风险存在显著的负相关关系。

另外,单纯的“坏消息”捂盘并不足以确保借款人顺利地获取最大化的贷款利益。由于银行主要依据借款人的财务条件决定是否发放贷款,借款人的经营业绩越好,越可能通过银行的贷款发放审核以及贷款续新的审核。因此,借款人在取得贷款的前后都可能有强烈的盈余管理动机,他们希望通过盈余管理获取更多的贷款利益,比如更多贷款金额、更低的贷款利率、更低的贷款约束成本等[ 25-26 ]。此外,银行往往会在贷款合同里设置一些限制性条款,其本意是防止信用风险的发生以保证贷款的安全性,但这也可能导致借款人为了避免违反债务契约而进行盈余管理[ 27 ]。经过盈余管理美化的财务报表提升了投资者的预期,助长了股价“泡沫”的产生,并为最终的股价崩盘埋下了隐患。基于以上分析,本文提出如下假设:

假设2:银行贷款规模与股价崩盘风险正相关。

三、研究设计

(一)样本选择与数据来源

本文以2000—2020年我国上市公司为样本,剔除金融行业的上市公司,剔除年度内交易小于30周的样本观测值,剔除数据缺失的样本观测值,最终获得27 892个样本观测值。为了降低变量极端值对研究结果的影响,本文对所有连续变量进行了缩尾处理(1%和99%水平上),所有数据均来自WIND或CSMAR数据库。

(二)变量定义

1.被解释变量

本文的被解释变量为股价崩盘风险,参考已有研究[ 16-17 ],采用经过市场调整后的周收益负偏态系数(Nsckew)以及周收益率的上下波动比率(Duvol)两个指标来度量股价崩盘风险。具体计算过程如下:

第一步,根据模型(1)计算出残差项。其中,ri,t指i公司本年度第t周的收益率,rm,t是市场本年度第t周的收益率,残差?着i,t代表个股收益率中不能被市场收益率波动解释的部分。

第二步,将wi,t=ln(1+?着i,t)作为个股的特有周收益率,并计算该周收益率(wi,t)。

第三步,根据模型(2)计算周收益负偏态系数(Nsckew)。其中,n为股票i的每年交易周数。Nsckew越大,代表偏态系数负的程度越大,股价崩盘风险越大。

第四步,根据模型(3)计算股票周收益率的上下波动比例(Duvol)。其中,nu(nd)指股票i的特有周收益率大于(小于)其均值的周數。Duvol的数值越大,代表收益率分布更倾向于左偏,股票的股价崩盘风险越大。

2.解释变量

参考徐昕和沈红波[ 10 ]的研究,本文选取银行贷款率(SLA)作为银行监督的代理变量。银行贷款率=(短期借款+一年内到期的长期借款+长期借款)/总资产。此外,本文还区分了短期贷款率(Sloan)、长期贷款率(Lloan),其中短期贷款率=(短期借款+一年内到期的长期借款)/总资产,长期贷款率=长期借款/总资产。

3.其他变量

参考Hutton等[ 17 ]、许年行等[ 5 ]的研究,本文的控制变量主要包括:本期的负收益偏态系数(Nsckew)或收益上下波动率(Duvol)、超额月平均换手率(Dturn)、周收益率波动率(Sigma)、周收益率均值(Ret)、公司规模(Size)、资产回报率(ROA)、公司成长性(MB)、信息透明度(Opaque)等。此外,本文还对年度(Year)和行业(Industry)进行了控制。

具体变量定义如表1所示。

(三)模型设计

为了验证本文假设,采用模型(4)进行检验。

式中,被解释变量CrashRisk是第t+1期股价崩盘风险的两个指标,分别为Nsckew和Duvol。InDep为解释变量,分别代表t期的银行贷款率、短期贷款率、长期贷款率;ControlsVariables为t期的控制变量。

四、实证结果分析

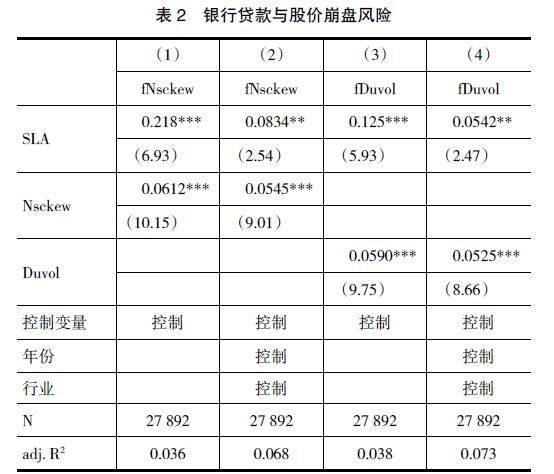

表2为银行贷款与股价崩盘风险之间关系的回归结果。其中列(1)和列(3)为混合OLS回归结果,列(2)和列(4)则为控制了年份和行业效应的结果。列(1)和列(3)显示银行贷款SLA与股价崩盘风险的两个指标fNsckew和fDuvol均在1%的水平上显著正相关,列(2)和列(4)均显示银行贷款SLA与股价崩盘风险的两个指标fNsckew和fDuvol均在5%的水平上显著正相关。由此可见,我国的银行贷款不仅不能降低上市公司的股价崩盘风险,反而加剧了股价崩盘风险。原因在于,银行主要根据借款人的财务状况来决定是否发放贷款及给予续贷,这促使借款人为了获得贷款利益而故意隐瞒“坏消息”,最终提高了股价崩盘风险。

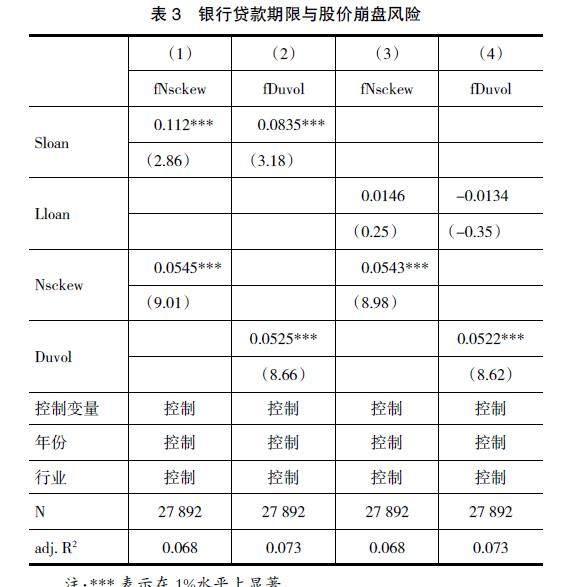

银行贷款根据期限的长短可以分为长期贷款和短期贷款,如果我国的银行贷款会加剧上市公司股价崩盘风险,那么就有必要进一步探究这种力量是源自短期贷款还是长期贷款,亦或是二者均有。由于我国企业普遍存在“短债长用”现象,且有相当比例的企业始终没有长期贷款,需要不断滚动短期债务以支持长期投资[ 28 ],但短期贷款需要频繁续期,贷款人可以方便地重新评估借款公司的财务状况,核实相关信息,并在重新谈判时审查管理决策,一旦发现借款人财务状况下滑,银行便可能采取终止续贷、提高贷款利率、要求提供担保品等一系列自我保护措施。对比之下,长期贷款要稳定得多,管理层在获得长期贷款后,到期日之前不用为了续贷而着急。因此,短期贷款更可能导致上市公司为了获得贷款续新而故意隐藏“坏消息”。本文对以上猜测进行实证检验,结果如表3所示。列(1)显示短期贷款率与股价崩盘风险指标fNsckew在1%的水平上显著正相关,列(2)也显示短期贷款率与股价崩盘风险fDuvol在1%的水平上显著正相关,列(3)和列(4)中长期贷款率则均与股价崩盘风险不存在显著的关联关系。由此可见,短期贷款更可能导致借款人隐藏“坏消息”,从而提升了股价崩盘的概率。

五、影响机制分析

前文的实证检验中发现银行贷款确实会提升股价崩盘风险,且这种影响主要源自短期贷款。如前所述,借款人为了最大化贷款或者贷款续新利益,会通过降低信息透明度来对“坏消息”捂盘操控,同时,还可能通过盈余管理手段美化财务报表,以伪造借款人“形势大好”的假象,因此信息透明度和盈余管理可能是银行贷款影响股价崩风險的两个路径。为此,本文对二者是否存在中介作用进行实证检验。

表4列(1)显示银行贷款与借款人的正向盈余管理程度在1%的水平上显著正相关,表明银行贷款提升了借款人正向盈余管理的程度。列(2)和列(3)显示借款人的正向盈余管理程度与股价崩盘风险的两个指标fNsckew和fDuvol均至少在10%水平上显著正相关,且银行贷款与股价崩盘风险的两个指标fNCSKEW和fDuvol同样均至少在10%水平上显著正相关。由此可见,借款人的正向盈余管理行为确实在银行贷款对股价崩盘风险的影响中起到了部分中介作用。列(4)中银行贷款与信息透明度变量Opaque在1%的水平上显著正相关,表明银行贷款降低了借款人的信息透明度。列(5)和列(6)中信息透明度Opaque与股价崩盘风险的两个指标fNsckew和fDuvol均在1%水平上显著正相关,而银行贷款与股价崩盘风险的两个指标fNsckew和fDuvol均在5%的水平上显著正相关,表明信息透明度确实在银行贷款对股价崩盘风险的影响中起到了部分中介作用。

六、进一步研究

如前所述,良好的公司治理有助于缓解股价崩盘风险,如果银行贷款确实会导致借款人隐藏“坏消息”进而提升股价崩盘风险,那么可以预期,这种结果对治理水平差的借款人而言会更显著,而对治理水平好的借款人可能不显著。由此,本文接下来从是否由“国际四大”审计、机构投资者持股比例、独立董事比例三个角度探讨银行贷款对股价崩盘风险的影响。

大规模会计师事务所如果因审计质量问题使声誉受损,将失去更多获取未来准租金的机会,因此大规模事务所通常被视为审计质量的一种保证。如果借款人系由“国际四大”审计,由于“国际四大”奉行严格的审计政策,更不容许借款人的盈余管理行为,因此银行贷款对股价崩盘风险的提高作用可能更不显著。表5列示了银行贷款对股价崩盘风险的影响按照是否由“国际四大”审计的分组检验结果。列(1)和列(3)为由“国际四大”审计的样本组(Big4=1),结果显示无论采用fNsckew还是fDuvol,银行贷款与股价崩盘风险均不存在显著的关联性。列(2)和列(4)为由非“国际四大”审计的样本组,结果显示无论采用fNsckew还是fDuvol,银行贷款与股价崩盘风险均至少在5%的水平上显著正相关,表明当借款人由非“国际四大”审计时,银行贷款对股价崩盘风险的正向影响更显著。

表6反映了银行贷款对股价崩盘风险的影响按照机构投资者持股(INST)大小分组的检验结果。列(1)和列(3)为机构投资者持股比例大于均值(0.317)的样本组,结果显示无论采用fNsckew还是fDuvol,银行贷款与股价崩盘风险均不存在显著的关联性。列(2)和列(4)为机构投资者持股比例小于均值的样本组,结果显示无论采用fNsckew还是fDuvol,银行贷款与股价崩盘风险均至少在10%的水平上显著正相关,表明机构投资者持股比例较低时,银行贷款对股价崩盘风险的正向影响更显著。

表7反映了银行贷款对股价崩盘风险的影响按照董事会中独立董事比例(InDep)高低分组的检验结果。列(1)和列(3)为独立董事比例大于均值(0.344)样本组,结果显示无论采用fNsckew还是fDuvol,银行贷款与股价崩盘风险均不存在显著的关联性。列(2)和列(4)为独立董事比例小于均值的样本组,结果显示无论采用fNsckew还是fDuvol,银行贷款与股价崩盘风险均至少在5%的水平上显著正相关,表明独立董事比例较低时,银行贷款对股价崩盘风险的正向影响更为显著。

七、稳健性检验

基于稳健性考虑,本文做了如下稳健性检验。由于篇幅有限,检验结果不一一列出。

(一)倾向得分匹配法(PSM)检验

为了控制本文模型中潜在内生性问题,采用倾向得分匹配方法(PSM)对模型(4)重新进行检验。首先將所有样本按照银行贷款是否大于均值分为两组,大于均值的Treat为1,小于均值的为0。其次以Treat为被解释变量,以本文模型(4)中剩余的控制变量为解释变量,根据得到的各个观测值的分数进行样本匹配。最后以匹配后的样本对模型(4)重新进行检验,结果不变。

(二)固定效应模型与聚类调整

为了避免个体差异带来的潜在影响,本文采用固定效应模型对模型(4)的结果重新检验。同时,为了控制模型潜在的序列相关和异方差问题,对固定效应模型所有回归系数的标准误在公司和年度层面上进行聚类调整,最终结果依然没有变化。

(三)更换解释变量

前文的机制检验中发现盈余管理和信息透明度在银行贷款提升股价崩盘风险中发挥了部分中介效应,鉴于银行贷款对股价崩盘风险的提升作用主要源自短期贷款,因而以短期贷款为解释变量,对盈余管理和信息透明度的中介效应重新检验,结果同样稳健。

八、结论与启示

本文以股价崩盘风险为视角,对我国银行贷款是否具有治理作用进行实证检验。结果发现,我国的银行贷款对股价崩盘风险并不能够发挥有效的治理作用,相反,银行贷款与股价崩盘风险存在显著的正相关关系,且这种影响作用主要来自短期贷款。机制检验发现,银行贷款提高了借款人正向盈余管理程度,降低了借款人的信息透明度,进而导致了股价崩盘风险的提升。本文认为这是因为银行主要根据贷款人的财务状况来决定是否予以贷款,促使借款人为了获取更大的贷款利益而进行“坏消息”隐藏,最终提升了股价崩盘风险。且由于我国上市公司广泛存在“短债长用”的现象,进一步促使短期借款人为了获得贷款续新而故意对“坏消息”进行隐藏。进一步研究发现,银行贷款与股价崩盘风险的正相关关系主要在非“国际四大”审计、机构投资者持股比例低以及独立董事比例低等治理水平更低的样本组中显著,表明银行贷款对股价崩盘风险的提升作用在治理水平比较好的公司中得到了抑制。

本文的研究为监管层和利益相关者认识银行贷款的监督作用提供了一个新的视角。本文的研究启示:首先,我国应进一步推进银行业的市场化改革,促使银行在公司治理中发挥有效的治理作用。其次,“短债长用”是导致股价崩盘风险的主要原因,银行在贷款审批时应对上市公司的资金范围从严把控,尽量避免出现资源错配问题。最后,监管层应进一步提升上市公司的治理水平,良好的公司治理有助于抑制股价崩盘风险。

【参考文献】

[1] DIAMOND DW.Financial intermediation and delegated monitoring[J].Review of Economic Studies,1984,51(3):393-414.

[2] 唐松,杨勇,孙铮.金融发展、债务治理与公司价值:来自中国上市公司的经验证据[J].财经研究,2009(6):4-16.

[3] 胡奕明,林文雄,李思琦,等.大贷款人角色:我国银行具有监督作用吗[J].经济研究,2008(10):52-64.

[4] 王满四,邵国良.银行债权的公司治理效应研究:基于广东上市公司的实证分析[J].会计研究,2012(11):49-56.

[5] 许年行,江轩宇,伊志宏,等.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012(7):127-140.

[6] ROBERTS M R.The role of dynamic renegotiation and asymmetric information in financial contracting[J].Journal of Financial Economics,2015,116(1):61-81.

[7] QI JIANPING.Deposit liquidity and bank monitoring[J].Journal of financial intermediation,1998(7):198-218.

[8] MESTER L J,NAKAMURA L I,RENAULT M.Transactions accounts and loan monitoring[J].Review of Financial Studies,2007,20(3):529-556.

[9] 沈红波,张广婷,阎竣.银行贷款监督、政府干预与自由现金流约束:基于中国上市公司的经验证据[J].中国工业经济,2013(5):96-108.

[10] 徐昕,沈红波.银行贷款的监督效应与盈余稳定性[J].金融研究,2010(2):102-111.

[11] 胡奕明,谢诗蕾.银行监督效应与贷款定价:来自上市公司的一项经验研究[J].管理世界,2005(5):27-36.

[12] 王满四,徐朝辉.考虑市场治理体系的银行债权治理及其效应研究:来自A股工业企业的经验证据[J].会计研究,2020(1):145-159.

[13] 邓莉,张宗益,李宏胜.银行债权的公司治理效应研究:来自中国上市公司的经验证据[J].金融研究,2007(1):61-70.

[14] 罗荣华,黄皖璇,陶启智,等. 银根紧缩与银行信贷的监督作用:基于贷款公告反应的视角[J].金融研究,2014(7):63-75.

[15] 王艳艳,于李胜.国有银行贷款与股价同步性[J].会计研究,2013(7):42-49.

[16] JIN L,MYERS S C.R2 around the world:new theory and new tests[J].Journal of Financial Economics,2006,79(2):257-292.

[17] HUTTON A P,MARCUS A J,TEHRANIAN H.Opaque financial reports,R2,and crash risk[J].Journal of Financial Economics,2009,94(1):67-86.

[18] KIM J B,ZHANG L.Accounting conservatism and stock price crash risk:firm-level evidence[J].Contemporary Accounting Research,2016,33(1):412- 441.

[19] 許年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险[J].管理世界,2013(7):31-43.

[20] XU N H,LI X R,YUAN Q B,et al.Excess perks and stock price crash risk:evidence from China[J].Journal of Corporate Finance,2014,25:419-434.

[21] KIM J B,LI Y H,ZHANG L D.Corporate tax avoidance and stock price crash risk:firm-level analysis[J].Journal of Financial Economics,2011,100(3):639- 662.

[22] JEBRAN K,CHEN S H,ZHANG R B.Board diversity and stock price crash risk[J].Research in International Business and Finance,2020,51:101-122.

[23] 罗进辉,杜兴强.媒体报道、制度环境与股价崩盘风险[J].会计研究,2014(9):53-59.

[24] 叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗[J].金融研究,2015(2):192-206.

[25] BEATTY A,WEBER J,YU J J.Conservatism and debt[J].Journal of Acounting & Economics,2008,45(2/3):154-174.

[26] 马如静,蒋超,唐雪松.债务企业盈余质量与银行贷款决策[J].财经科学,2015(10):55-63.

[27] BENEISH M D.Detecting GAAP violation:implications for assessing earnings management among firms with extreme financial performance[J].Journal of Accounting and Public Policy,1997,16(3):271-309.

[28] 刘晓光,刘元春.杠杆率、短债长用与企业表现[J]. 经济研究,2019(7):127-141.