税收征管与中国工业低碳转型推进

陈南旭 张嘉同 王林涛

摘 要:在加快实现“双碳”目标过程中,税收可成为运用市场机制完善气候治理的有力工具。基于绿色税收视角,文章在理论分析基础上,借助省份工业2006—2021年面板数据,运用全面FGLS方法,实证检验了税收征管对中国工业低碳转型的影响,并从绿色低碳技术创新、产业结构调整和政府环境治理三方面解构了其中的作用机制。进一步地,从能源消耗、产业多样化、税收负担三个维度探究了不同环境对绿色税收征管作用发挥的异质性影响。研究发现:绿色税收征管在研究期内能够显著推进中国工业低碳转型,这一结论在经过内生性讨论和一系列稳健性检验后依然成立;机制检验表明,绿色税收征管可通过激励绿色低碳技术创新渠道推进工业低碳转型,绿色税收征管对工业低碳转型的推进作用受到了产业结构调整的正向调节,但未受到政府环境治理的正向调节;异质性分析显示,绿色税收征管对工业低碳转型的推进作用随行业及省份能耗水平的下降而递增,更高的产业多样化水平和更低的税收负担强度能够增强绿色税收征管对工业低碳转型的推进作用。基于上述结论,从重视绿色税收体系建设、协调绿色税收征管与政府环境治理、优化绿色税收政策与相关政策的排列组合等方面提出了政策建议,为优化和完善碳减排相关税收政策提供了参考。

关键词:税收征管 绿色税收 “双碳”目标 工业低碳转型

DOI:10.19592/j.cnki.scje.412090

JEL分类号:O13,H23,L60 中图分类号:F424.7

文献标识码:A 文章编号:1000 - 6249(2024)04 - 001 - 19

一、问题提出

联合国政府间气候变化专门委员会(IPCC)第六次评估报告第二工作组报告指出,人为活动引致的包括更频繁和更强烈的极端事件在内的全球气候变化,对自然和人类造成了广泛不利影响和相关损失及损害1。世界经济论坛(World Economic Forum)发布的2023年《全球风险报告》将自然灾害和极端天气事件列为未来两年全球面临的第二大风险,以及未来十年面临的十大风险中近乎一半与气候变化有关2。在应对气候变化方面,联合国较早便动员国际社会采取联合行动,从《联合国气候变化框架公约》到《京都议定书》,再到《巴黎协定》,逐步构建起共同协作网络,全球气候治理格局已然形成并不断调整。就具体应对策略而言,主要包括行政命令规制和市场机制引导两类相对成熟的政策体系,后者中以碳税(carbon taxes)为代表的绿色税收政策被各界认为是减少二氧化碳排放最有效的方式之一,并得到大量理论和经验层面的证据支持(鲁书伶、白彦锋,2021;胡苑、杨岳涛,2023)。

中国目前是全球最大的年度二氧化碳(最主要温室气体)排放国,作为负责任的发展中大国,于2020年明确提出了2030年“碳达峰”与2060年“碳中和”的“双碳”目标,并将其纳入生态文明建设整体布局。如果从中央政府于1986年成立国家气候委员会算起,中国的气候治理实践已走过37个年头,成为全球气候治理进程的重要参与者、贡献者和引领者,形成了行政规制与市场引导相结合的综合治理体系,其中便包括綠色税收政策。“绿色税收”概念的提出与国际社会重视气候变化基本同步,《国际税收辞汇》将绿色税收定义为:对投资于防治污染或环境保护的纳税人给予的税收减免,或对污染行业和污染物的使用所征收的税(荷兰国际财税文献局,2016)。从该定义中可以看出,绿色税收等价于环境税收(Environmental taxation),不仅包括开征的各种环保税,还包括具有环保作用的各种税收措施,二者是相互协调的(国家税务总局税收科学研究所课题组等,2018;赵弘,2017)。相比于欧美发达国家较为丰富的绿色税收征管实践,中国的绿色税收政策起步较晚,2018年才开征以环境保护为特定目的的独立税种——环境保护税,该税种基本承袭自2003年修订后的排污费制度,其余绿色税种均为融入税种,且碳税尚未纳入其中。随着“双碳”目标的推进和碳排放权交易制度的全国推行,开征碳税、协调其他税种绿化调整等一系列绿色税收政策优化方案成为亟待解决的重要命题。进一步挖掘中国绿色税收征管经验,回答绿色税收征管是否以及如何推进减缓气候变化工作,可为解决上述命题提供重要启示。

同绿色税收征管与开展减缓气候变化工作相关的文献大致分为三支,第一支文献是对绿色税种设立及其征收细节的理论探索。Pearce(1991)基于经济学经典理论,首次将绿色税收(主要指碳税)征管所带来的效应概括为“双重红利”,即环境的改善和经济效率的提高。此后,不少学者围绕绿色税种“双重红利”的存在性展开理论探讨(Fullerton and Metcalf,1998;俞杰,2017;毛恩荣、周志波,2021),大多得到了肯定结论。早期的绿色税收效应研究建立在完全竞争市场假设之上,后续学者放宽这一假设,探究了不完全竞争市场结构下绿色税收的一系列效应(刘晔、周志波,2015)。与此同时,针对绿色税种最优税率的确定,学者们在一般均衡模型框架下展开了系统分析(Bontems and Bourgeon,2005;Barrage,2019;刘贵贤等,2022)。对于中国是否应当开征独立绿色税种的重大问题,多数学者利用可计算的一般均衡(CGE)模型、向量自回归(VAR)模型等计量方法展开了模拟分析,结果显示开征相应税种在短期内尚无法获得“双重红利”(魏涛远、格罗姆斯洛德,2002;陆旸,2011)。

第二支文献主要围绕绿色税收征管的各类效应展开实证检验。研究对象涵盖了宏观区域、中观行业和微观企业,研究主题主要包括:绿色税收征管是否促进了碳减排(Bruvoll and Larsen,2004;付莎、王军,2018);绿色税收征管与企业绿色生产行为,如环保投资(毕茜、于连超,2016)、绿色技术创新(于连超等,2019)、绿色转型(毕茜、李虹媛,2019)等;绿色税收征管的宏观经济效应,如经济增长(王军、李萍,2018)、制造业绿色转型(何吾洁等,2020)、产业结构变迁(周迪、罗东权,2021)等。

第三支文献主要是应用因果推断方法对绿色税收政策的调整展开政策评估。环境保护税的开征是中国税制绿化进程的新突破(国家税务总局税收科学研究所课题组等,2018),对于优化绿色税收体系具有重要意义,因此受到国内学术界的广泛关注。学者利用环境保护税开征前后几年的窗口期,基于应税污染物适用税额的省份间差异或应税污染物排放量的行业间差异,构造实验组和对照组,运用双重差分、三重差分等模型,推断环境保护税的开征与各类经济行为之间的因果关系。具体包括:区域污染减排(黄纪强等,2023;王娟、陈卓,2023)、企业环保投资(田利辉等,2022)、企业绿色技术创新(刘金科、肖翊阳,2022)、企业绿色发展(王性玉、赵辉,2023;周泽将等,2023)、企业环境责任落实(钟晓敏等,2023)和区域产业结构优化(黄纪强、祁毓,2022)等,推断结果多数肯定了开征环境保护税是经济行为绿色化的原因,部分文献还探讨了其中的作用机制。

从研究范式、研究方法和研究对象来看,前人对绿色税收征管与绿色经济发展关系的研究丰富且多元,为后续相关研究奠定了坚实基础,但在优化和完善绿色税收政策以推进“双碳”目标背景下,以下两点可进一步拓展:1)温室气体与大气污染物同根同源1,大量研究集中在污染物治理方面,关于碳减排的研究尚停留在绿色税收征管是否影响碳排放总量的初步阶段,绿色税收征管与节能降碳之间的关系尚需厘清;2)温室气体与各类污染物主要集中在工业领域,而既有研究针对工业行业的宏观分析较少,绿色税收征管对工业活动的各类效应尚需检验。基于上述思考,本文融合绿色税收征管的节能降碳效应与经济增长效应,聚焦绿色税收征管与中国工业低碳转型之间的关系,可能的边际贡献体现在两个方面:第一,基于可靠数据测度各省份工业低碳转型进程的基础上,总结了中国绿色税收征管对工业活动“双重红利”的历史经验,可为广大发展中国家制定和完善绿色税收政策提供方案借鉴;第二,从绿色低碳技术创新、产业结构调整和政府环境治理三方面解构绿色税收征管对工业低碳转型的作用机制,进一步从能源消耗、产业多样化、税收负担三个维度,探究不同环境对绿色税收征管作用发挥的异质性影响,在深化绿色税收“双重红利”检验研究的同时,为后续通过优化和完善绿色税收体系推动工业低碳转型提供有价值的参考。

后续内容安排如下:第二部分展开理论分析并提出研究假说;第三部分介绍研究设计;第四部分解读实证分析结果并检验其稳健性;第五部分进行机制检验与异质性分析;最后为结论与政策建议。

二、理论分析与研究假说

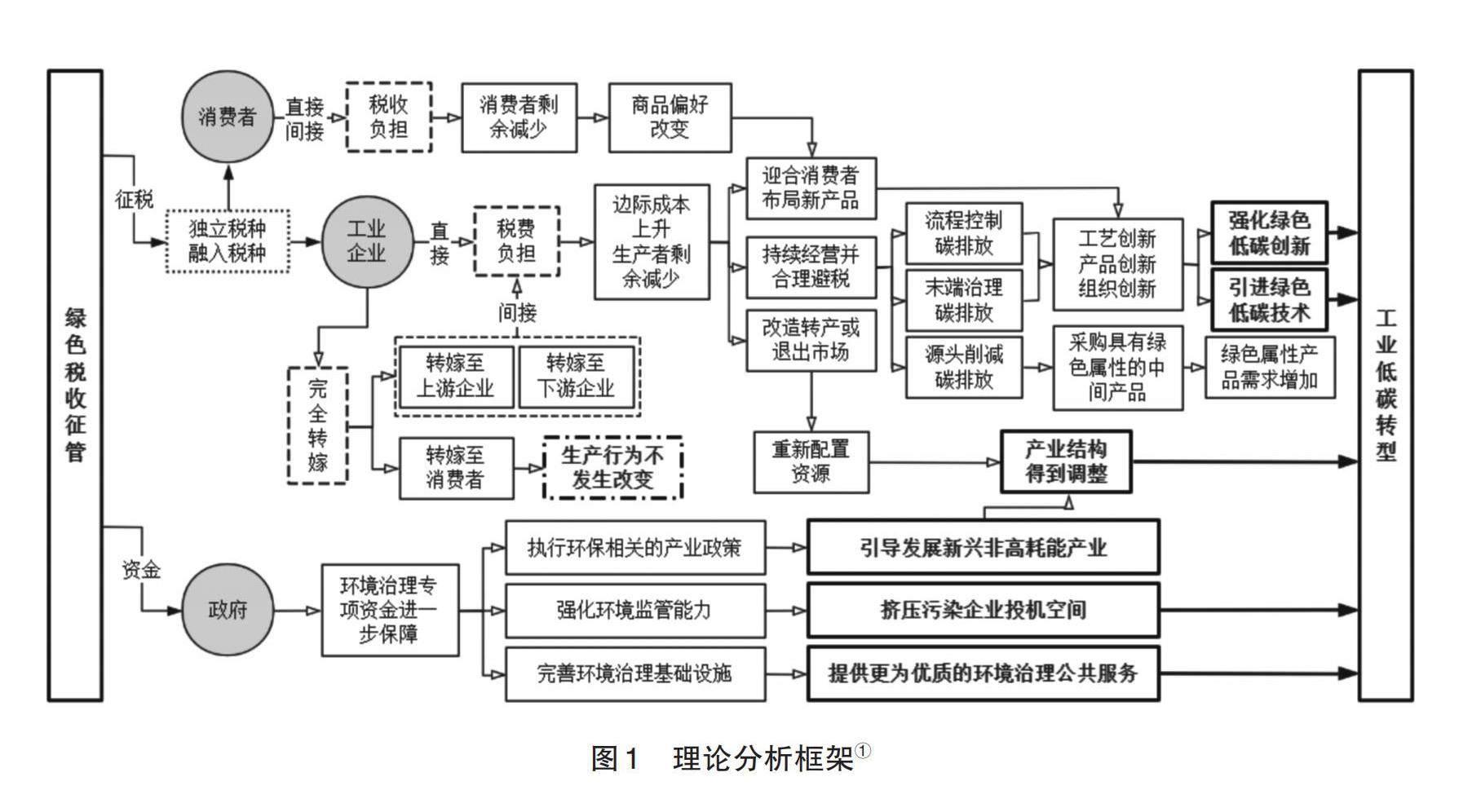

企业(消费者)在生产(消费)过程中对环境造成了污染,而不必为此支付成本的情况,被阿瑟·塞尔西·庇古(2017)定义为外部不经济,因为此时私人边际净产品大于社会边际净产品。对于二者的背离,庇古(2017)建议政府通过给予奖励金或征税的方式予以消除,即外部成本内部化。庇古的这一思路为借助税收工具解决环境污染问题奠定了理论基础,学者们将其总结为“庇古税”,并在与现实世界相结合的基础上,设计出燃料税、水污染税、碳税等一系列绿色税种,取得了积极成效。上述分析初步界定了“绿色税收”概念,結合工业活动可进一步界定为:对工业生产各环节中为实现环境治理目标而进行投资的纳税人给予的税收减免,或对工业生产过程中排放的超过环境自净能力的污染物(包括温室气体)所征收的税。在借鉴国务院发展研究中心应对气候变化课题组等(2009)、潘家华等(2010)、付加锋等(2010)和陈诗一(2012)等研究的基础上,本文将工业低碳转型的核心特征概括为:生产力水平提升、碳排放水平下降、阶段性、不稳定性,并依据核心特征将工业低碳转型定义为:秉持人与自然和谐共生理念,从发展阶段实际出发,兼顾工业生产力及区域竞争力提升,采用科学合理方式方法,推动生产方式从高碳排放向低碳排放转变,实现工业碳排放水平平稳且持续降低。基于对核心概念的界定,本文将从直接效应和间接效应两个维度,对绿色税收征管与工业低碳转型之间的关系展开理论分析,其框架如图1所示。

(一)绿色税收征管与工业低碳转型

工业企业原生产行为能否因为绿色税收征管而发生改变,是推进工业低碳转型的关键所在。依据经济学原理,除国家垄断的涉及国计民生重要领域的工业企业外,绝大多数工业企业开展生产活动的目标都在追求利润最大化(或成本最小化)。低碳转型要求企业在追求利润最大化的同时实现节能降碳(污染防治),而这一附加目标在技术水平不变前提下无法直接服务于利润最大化目标,还会增加生产成本。在生态环境产权不明晰的情况下,企业会将节能降碳所需成本转嫁至全社会,而在生态环境产权明晰的情况下,政府有权代表全社会向碳排放企业开征绿色税种(或收取碳排放费),并用于环境治理。绿色税收征管将企业转嫁到外部的节能降碳成本转移至企业内部,类似防治措施会显著增加企业税负(踪家峰等,2022),而身处不完全竞争市场,不同类型企业对此作出的反应不同。对于完全垄断企业而言,产品或原料价格由其自身决定,绿色税收征管所造成的税负将会完全转嫁至产业链下游或上游,其生产行为不会发生改变,但这一极端情况在现实世界极少存在。对于垄断竞争企业而言,产品和原料价格主要由市场决定,绿色税收征管所造成的税负必须直接或间接负担大部分,这样将增加生产成本,倒逼企业改变自身生产行为。上述思路也是“波特假说”的核心,因此有学者将绿色税收征管视为市场引导型的环境规制工具(王军、李萍,2018)。结合对第二支文献的梳理和大量针对中国是否存在“波特假说”的实证结论,可以推断绿色税收征管能够倒逼企业生产行为改变,在追求利润最大化的同时兼顾节能降碳(污染防治),从而推进工业低碳转型。由此,提出以下研究假说:

H1:绿色税收征管能够推进中国工业低碳转型。

(二)绿色税收征管、绿色低碳技术创新与工业低碳转型

合理的税收征管对企业创新具有正向影响(于井远、李林木,2023),这一机制同样可以延伸至绿色低碳技术创新维度。在理论层面,当绿色税收征管引致生产成本增加时,生产者剩余减少,工业企业将通过“开源”和“节流”两条路径,扭转成本上升带来的效益下滑局面。在预期节能降碳成本(收益)远大于(小于)开发新产品成本(收益)的情况下,企业往往选择通过增加新产品收入提升利润,即“开源”。开发新产品潜在的方向包括:①改进原产品,不涉及节能降碳;②迎合消费者商品偏好的变化,锚定消费税等绿色融入税种中规定的能够免征的绿色低碳产品。在预期节能降碳成本(收益)小于(大于)开发新产品成本(收益)的情况下,企业会将节能降碳作为技术更新的主要方向,从流程控制和末端治理两个方面,研发或引进绿色低碳技术,从而尽可能降低对高碳能源的依赖和二氧化碳排放强度。

在政策层面,国务院印发的《2030年前碳达峰行动方案》对绿色低碳科技创新行动进行了专门部署,相关部委也陆续出台《科技支撑碳达峰碳中和实施方案(2022—2030年)》等政策,体现了科技政策在碳达峰碳中和“1+N”政策体系中的重要性。国家知识产权局专门制定了《绿色低碳技术专利分类体系》,将绿色低碳技术定义为主要通过传统能源清洁利用、节能增效、新能源利用和温室气体捕集利用封存等实现减碳、零碳和负碳效果的有关技术,并对如何检索绿色低碳技术专利进行了规范,以推进绿色低碳技术创新和专利产业化。由此,提出以下研究假说:

H2a:绿色税收征管能够通过激励企业开展绿色低碳技术创新,从而推进工业低碳转型。

(三)綠色税收征管、产业结构调整与工业低碳转型

就企业而言,当绿色税收征管引致生产成本增加时,企业进行产品迭代或技术更新的前提是流动性充足,而企业盈利不足或连续亏损境况下,面临的选择相对有限。一种选择是由自身对其他行业发展前景的判断,或新接手经营者根据扩大产能的需要,对原生产线进行改造,转而生产其他产品,从而实现降低对高碳能源的依赖和二氧化碳排放强度的客观目标;另一种选择则是破产倒闭,及时止损并退出市场,客观上降低了高碳排放行业所占份额,从而推进地区工业低碳转型。就地区政府而言,税收是财政的主要来源,在国家治理中发挥基础性、支柱性和保障性作用(张宝,2023),绿色税收为地方政府开展环境治理提供了重要资金保障。产业结构调整是《2030年前碳达峰行动方案》的主要目标之一,为实现该目标,政府在环境治理过程中将通过鼓励高技术产业等非高耗能产业发展、抑制高耗能产业扩张的方式,引导地区产业结构向着低碳方向调整。

经过绿色税收征管和产业规划的调整,存活以及新增企业都具有较强的产品迭代和技术更新能力,且碳排放水平较低,这样的环境之下继续征收绿色税种,提高绿色税收征管强度的空间有限,绿色税收征管对工业低碳转型推进的边际效应会相应增强。由此,提出以下研究假说:

H2b:产业结构调整能够正向调节绿色税收征管对工业低碳转型的推进作用。

(四)绿色税收征管、政府环境治理与工业低碳转型

政府通过绿色税收征管获取的环境治理专项资金,除用于引导产业结构调整外,还主要用于以下两个目的:一是加强环境监管能力,因为随着市场中工业企业个体的不断增加,依靠原有技术和人员的监管方式不再适用,必须更多地依赖数字技术在环境监管中的应用,以此挤压污染企业的投机空间,从而倒逼其参与节能降碳活动,而这些需要付出一定成本;二是完善环境治理公共基础设施,因为企业在节能降碳过程中不可能完全自给自足,更为完善的公共基础设施将会降低企业开展节能降碳活动的成本,而成本下降会吸引更多企业参与其中。随着高压监管常态化和环境治理基础设施逐渐完善,提高绿色税收征管强度的空间有限,绿色税收征管对工业低碳转型推进的边际效应会相应增强。由此,提出以下研究假说:

H2c:政府环境治理能够正向调节绿色税收征管对工业低碳转型的推进作用。

三、研究设计

(一)样本选取与数据来源

为验证基于理论分析所提出的研究假说,结合中国绿色税收征管的有关统计数据,选取除西藏自治区、香港特别行政区、澳门特别行政区和台湾地区之外的30个省份作为研究样本,从区域宏观层面加以分析。2006年开始执行的“十一五”规划首次将单位GDP能源消耗降低纳入经济社会发展约束性指标,推进工业低碳转型成为地方政府完成考核目标的重要路径,因此本文将研究周期确定为2006—2021年,试图获取更多的经验证据。

本文所使用的数据均来自公开资料,来源包括《中国统计年鉴》《中国工业(经济)统计年鉴》《中国经济普查年鉴》《中国能源统计年鉴》《中国价格统计年鉴》《中国税务年鉴》《中国环境年鉴》《中国劳动统计年鉴》、各省份统计年鉴、中国碳核算数据库(CEADs)、度衍专利数据库(https://www.uyanip.com/),部分数据通过EPS DATA、中国经济社会大数据研究平台(https://data.cnki.net/new)和国家数据(https://data.stats.gov.cn/index.htm)等平台搜集。

(二)计量模型设定

本文重点考察绿色税收征管对工业低碳转型推进的影响,将基准回归模型设定如下:

[LTFPit=α0+βgreentaxit+γControlsit+μi+εit] (1)

其中,下标i、t分别表示省份和年份;被解释变量(LTFP)为工业低碳转型进程,核心解释变量(greentax)为绿色税收征管强度,待估参数β衡量了绿色税收征管对工业低碳转型进程的边际效应。此外,Controls表示为尽可能缓解遗漏变量问题而选取的控制变量组合,μ为省份固定效应,ε为随机扰动项。

需要说明的是,与通常包含时间固定效应的主流面板模型设定方法不同,本文设定的基准回归模型中并未包含时间固定效应,原因在于:面对核心解释变量与被解释变量在面板数据两个维度上的相关关系,本文更关心时间维度上的相关关系,即绿色税收征管是否驱动了工业低碳转型的向前推进,而加入时间固定效应会吸收模型所感兴趣的部分变化(刘学良、陈琳,2011;Brunnermeier et al.,2020)。作为参照,将在基准回归结果中一并展示添加时间固定效应的模型估计结果,以检验有无时间固定效应是否会严重影响对参数β的估计。

(三)指标选取与变量测度

1.工业低碳转型进程

本文采用全局参比下的Luenberger全要素生产率指标(Luenberger total factor productivity indicator,LTFP指标)衡量工业低碳转型,该方法继承了传统全要素生产率指数直观反映生产力水平变化的优点,同时还克服了其无法反映碳排放水平变化的不足,成为评估低碳转型的理想选择,在实证计量分析中得到了广泛应用(周小亮、宋立,2022)。此外,LTFP指标方法本身是一种动态分析方法,能够较好地反映低碳转型的阶段性和不稳定性特征。对于工业低碳转型“进程”的测度,参考陈诗一(2012)的评估思路,本文认为锚定一个时期,从动态视角审视中国工业低碳转型是否发生以及推进程度如何具有重要价值。参照邱斌等(2008)、李斌等(2013)的做法,本文将全局参比下测算的LTFP指标进行累加,使其任意一期LTFP指标变化均与基期进行对比,用以表征工业低碳转型进程。

借鉴王兵等(2010)和刘瑞翔、安同良(2012)的研究,LTFP指标的主要测算步骤1包括:①构造技术边界,将环境技术模型化;②采用基于松弛变量的(Slack-based Measure,SBM)方向性距离函数计算每个生产点到技术边界的距离;③运用全局参比技术构建逐年变化的LTFP指标。采用“三投入-两产出”变量组合测度各省份工业LTFP指标,以规模以上工业企业数据为主,具体包括:

资本:基于统计数据的可得性,借鉴现有学者做法,使用固定资产净额(净值)作为资本投入,并通过构造固定资产净额价格指数将其价格水平调整至2005年。

劳动:采用规模以上工业企业平均用工人数(全部从业人员平均人数)来衡量劳动投入,部分年份缺失值采用相邻年份均值予以替代。

能源:采用CEADs省级能源清单中的分品类能源消费数据作为能源投入2,在整理过程中根据各种能源折标准煤参考系数和CEADs提供的净热值系数(NCV)折算为标准煤并加总。

期望产出:选取2005—2021年间连续可得的主营业务收入作为期望产出,并利用省份工业生产者出厂价格指数调整至2005年价格水平。

非期望产出:选取CEADs省份排放清单中的二氧化碳排放数据作为非期望产出。

2.绿色税收征管强度

依据主流做法,采用绿色税收收入占总税收收入的比重来衡量绿色税收征管强度(greentax),确定绿色税种是科学测度的关键。基于上述分析对绿色税收的界定和已有研究所确定的绿色税种,结合2019年中国分税种分产业统计数据,计算了普遍涉及到的环境保护税、资源税、耕地占用税、消费税、车辆购置税、城市维护建设税、车船税、城镇土地使用税等税种中的工业贡献份额。本文认为针对工业行业的绿色税收不仅要考虑税种征管过程中是否采取了绿化调整措施,还应当考虑该税种能否对工业生产行为产生较大影响。因此,根据工业贡献份额是否大于40%,进一步筛选绿色税种,最终确定了环境保护税、资源税、消费税、城镇土地使用税和城市维护建设税作为对工业绿色化生产行为具有引导作用的绿色税种。需要注意的是,《中华人民共和国环境保护税法》于2018年才正式实施,因此2006—2017年环境保护税的数据缺失,考虑到环境保护税的征收采取了税费平移原则,故利用排污费数据予以替代。

3.控制变量

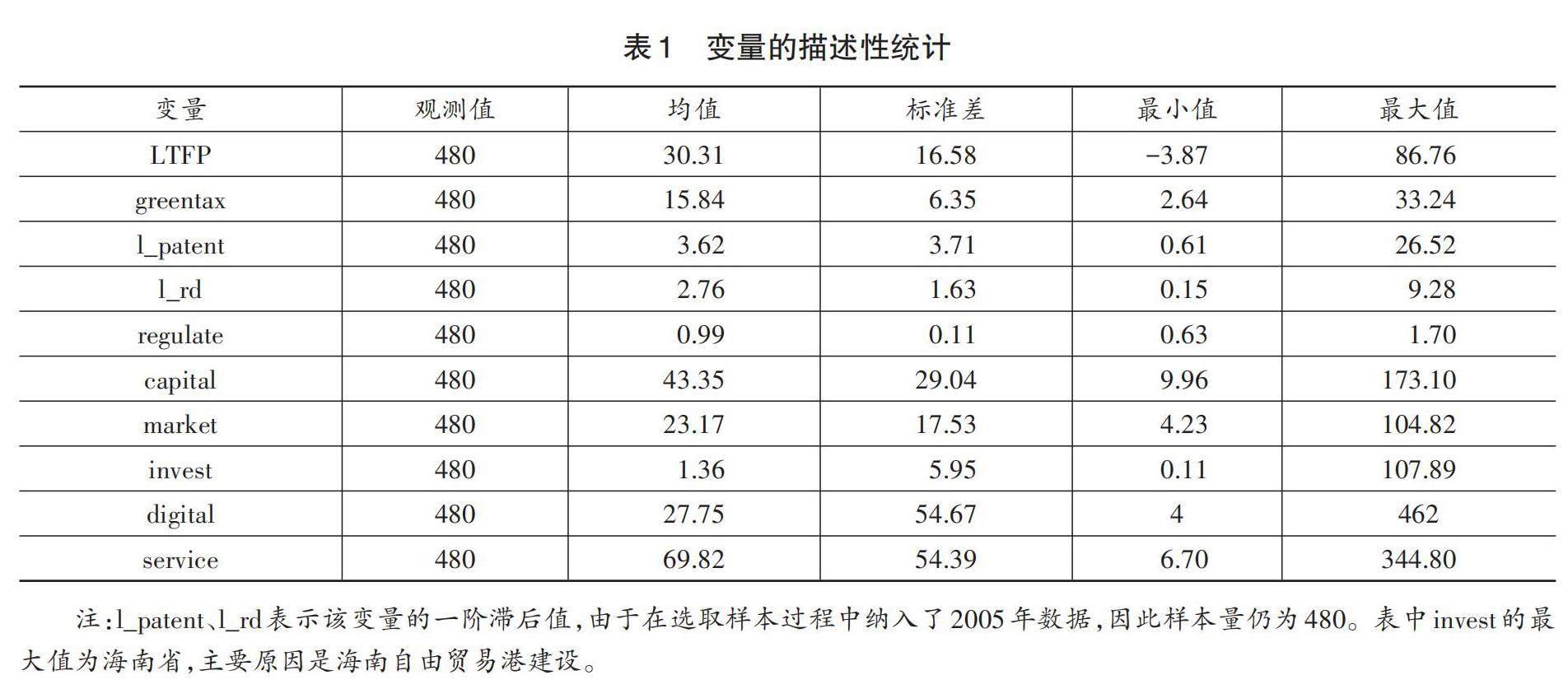

为缓解遗漏变量问题对参数估计造成的偏误,结合现有研究经验和经济学原理,选取以下控制变量:①绿色低碳技术创新强度(patent),大量实证分析已经证实绿色低碳技术创新对绿色低碳转型具有促进作用,本文基于国家知识产权局制定的《绿色低碳技术专利分类体系》,依据分类号和关键词,从度衍专利数据库提供的发明和实用新型专利数据中筛选出绿色低碳技术专利,使用绿色低碳技术专利公开量与工业行业实际营业收入之比表征绿色低碳技术创新强度,估计中考虑到创新成果价值发挥的滞后性,取其一阶滞后值;②创新投入强度(rd),非绿色低碳技术创新虽无法直接作用于节能降碳,但可通过影响生产者及消费者行为间接推动工业低碳转型,采用规模以上工业企业R&D经费与工业增加值之比来衡量,同样取其一阶滞后值;③能耗双控强度(regulate)1,环境规制促进生产率提升的“波特假说”得到了国内诸多研究的证实,本文以能源消耗总量和能源消耗强度的年际变化来衡量地方政府执行能耗双控政策的强度,即当年的能源消耗总量(能源消耗强度)与上年的比值,并对二者进行等权求和;④资本深化程度(capital),投入新型生产或末端处理设备是工业企业实现节能降碳目标的重要手段,该行为可能引致资本深化,采用劳均固定资本净额表示资本深化程度;⑤市场竞争程度(market),根据经典的SCP范式,市场结构对企业的市场行为具有重要影响,其中包括企业的绿色低碳化转型,本文采用每万人常住人口中拥有的第二产业法人单位数表征工业行业的竞争程度;⑥外商投资强度(invest),跨国企业相对于东道国同行业企业来说,在技术、管理等方面具有一定优势,而这种优势会通过众多渠道溢出至东道国企业,从而影响东道国相关产业发展,本文通过构建外商投资企业投资总额与GDP之比来衡量外商投资强度;⑦信息化服务可及性(digital):以互联网为代表的数字经济已渗透至经济社会的方方面面,对经济活动产生的影响越来越深刻,本文用每万人常住人口中拥有的信息传输、软件和信息技术服务业城镇单位就业人数反映信息化服务可及性,该行业作为数字经济重要核心产业具有较强代表性;⑧生产性服务业发展规模(service):生产性服务业对国民经济发展的重要支撑作用已成为学界和实务界共识,本文采用交通运输仓储和邮政业、金融业、租赁和商务服务业、科学研究和技术服务业城镇单位就业人数表征生产性服务业发展规模。相关变量的描述性统计如表1所示。

四、实证結果及分析

(一)基准回归结果

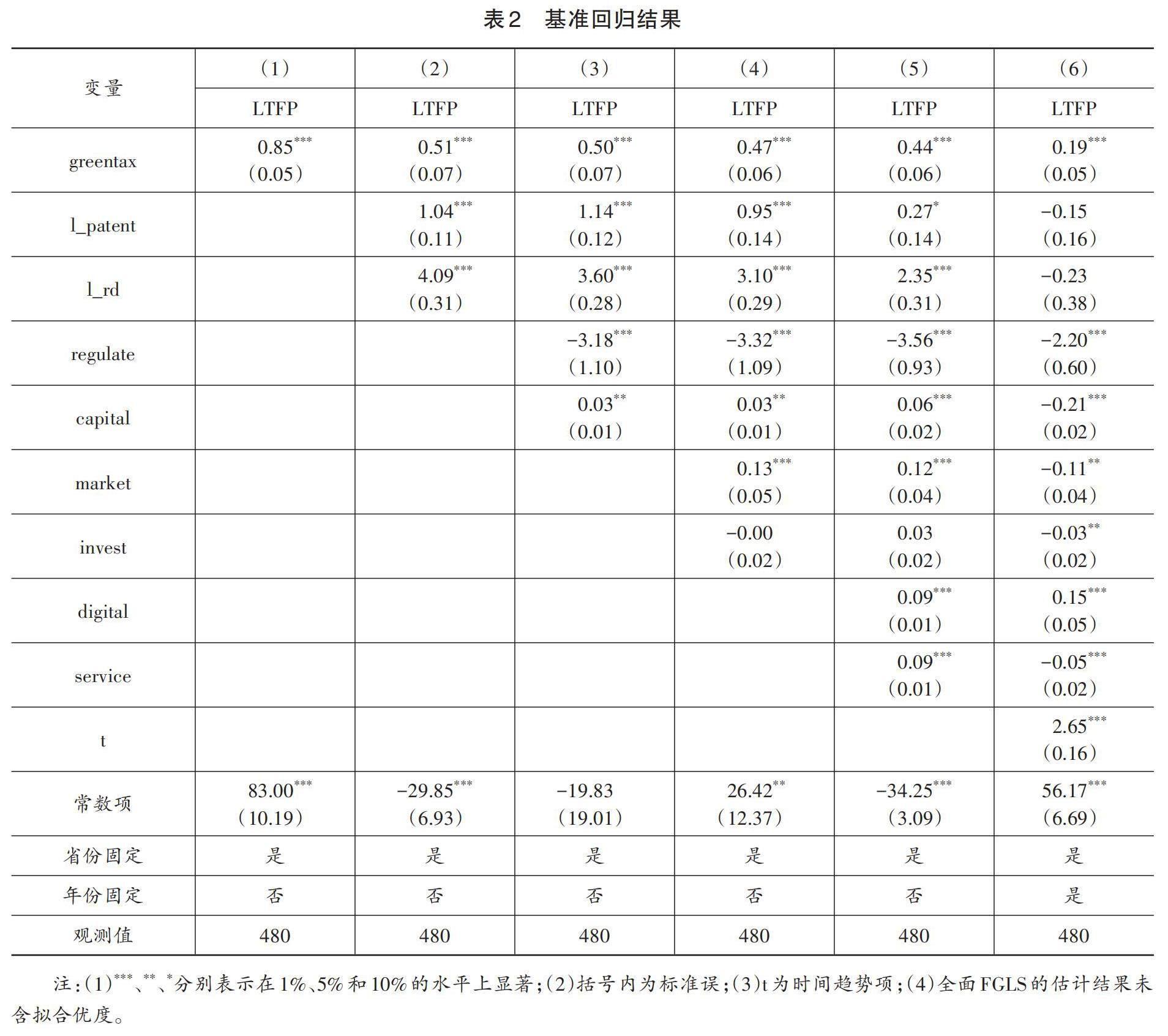

为确保基准回归结果的科学性,在正式估计之前对模型部分变量及整体进行了必要的统计检验1,涵盖多重共线性、变量平稳性、组内自相关等。检验结果显示,方差膨胀因子均值为2.85,变量组合不存在严重的多重共线性;被解释变量(LTFP)和核心解释变量(greentax)的单位根检验均在1%显著性水平上拒绝全部面板存在单位根的原假设;组间异方差、同期相关和组内自相关检验结果表明三者在模型中均存在;豪斯曼检验结果表明应当选择固定效应模型。为缓解组间异方差、同期相关和组内自相关问题对估计结果的影响,采用全面FGLS(可行广义最小二乘法)方法估计基准回归模型,估计结果如表2所示。

基准回归采用了逐次添加控制变量的主流做法,从表2(1)~(5)列可以看出,在控制变量数目变化的过程中,greentax的估计系数始终在1%水平上显著为正,绝对值稳定在0.5左右,表明在其他因素不变的情况下,绿色税收征管强度每提升1%,工业LTFP指标提高0.5个百分点左右,绿色税收征管能够推进工业低碳转型的假说H1在本文所选取的样本中成立。第(6)列展示了加入时间趋势项t1的估计结果,可以看出,greentax估计系数的绝对值虽下降明显,但统计学意义没有变化;时间趋势项t的估计系数在1%水平上显著为正,且绝对值较大,说明随时间变化的不可观测因素对工业低碳转型的影响较大,加以控制将吸收greentax的作用。为更加深入且全面地认识绿色税收征管对工业低碳转型的影响,后续模型不再添加年份固定效应。

此外,从控制变量的估计结果中可以发现:在不考虑年份固定效应前提下,绿色低碳技术和普通技术创新均能有效推动工业低碳转型,与相关研究结论一致;落实能耗双控政策和普及信息化服务是各省份推进工业低碳转型的重要手段,且这一作用受外界因素影响较小;不断推进的资本深化和日益增加的市场竞争压力能驱使行业生产行为向绿色低碳化方向转型,而跨国公司在绿色低碳转型方面的溢出效应较弱;生产性服务业对工业低碳转型的边际影响不如信息化服务稳定。

(二)内生性讨论

为验证基准回归模型中是否存在内生性问题,若存在内生性又是否对基准回归结果造成严重影响,本文将通过构造工具变量并借助两阶段最小二乘法(2SLS)展开讨论。基于样本实际和当前主流做法,选取和构造了两个工具变量展开分析,力求论证充分。第一个工具变量为Bartik工具变量(bartikiv),即采用份额移动法构造的工具变量,其基本的构造原理是:采用分析单元初始份额和总体的增长率模拟出之后时间段的变量值,此模拟值与实际值高度相关,而与随机扰动项不相关。借鉴赵奎等(2021)的做法,以各省份2005年各税种收入和总税收为初始份额,乘以2006—2021年各年度全国整体增长率,之后加总绿色税种收入并比上总税收,得到Bartik工具变量。

第二个工具变量的构造思路来自Nunn and Qian(2014)、黄群慧等(2019),首先引入与绿色税收征管相关的历史变量——1997年各省份重工业占全部工业的比重,该比重越大则工业生产过程中排放的污染物越多,需要缴纳的绿色税收也会越多,而绿色税收征管无法影响历史时期的重工业比重。由于该历史变量为横截面数据,并不适用于面板数据模型,因此构造历史变量与各省份总体税收负担强度一阶滞后值的交互项(historyiv),将二者所蕴含信息有机结合起来,使其适用于固定效应模型估计。总体税收负担强度与绿色税收征管高度相关,但无法直接作用于工业低碳转型。

表3展示了基于两个工具变量及其组合所进行的2SLS估计结果,第(1)(3)(5)列是第一阶段,第(2)(4)(6)列是第二阶段。表3中不可识别检验、弱工具变量检验、过度识别检验结果表明本文所选取的工具变量均是合意的,进一步的内生性检验结果证实了基准回归模型中存在内生性问题。第二阶段估计结果表明,即使存在内生性问题,greentax的估计系数至少在5%的水平上显著为正,与基准回归结果一致,从而证明了基准回归结果具有较强的稳健性,受内生性问题影响较小。

(三)稳健性检验

基准回归模型的设定隐含了一系列假定,而假定是否成立对于估计结果的稳健性至关重要。为减少假定不成立和其他混杂因素可能带来的估计偏误,本文采用多种思路对基准回归结果的稳健性展开检验。

1.非线性检验

本文的研究周期较长,参考已有关于工业低碳转型的研究,不排除绿色税收征管对工业低碳转型的影响是U型或倒U型的可能。为检验绿色税收征管与工业低碳转型之间是否存在非线性关系,将greentax的平方项引入模型,估计结果如表4第(1)列所示。从表4第(1)列可以看出,greentax的一次项和二次项系数均通过了5%的显著性水平检验,二次项系数为负表明绿色税收征管与工业低碳转型之间存在倒U型关系。然而,非线性关系的确定不能只关注估计系数的显著性和符号,还应当结合自身样本加以分析。计算拐点位置可知,拐点出现在greentax=37.02处,不在样本之中,说明该拐点不具有实际意义。

2.替换被解释变量和核心解释变量

经过学界多年的研究积累,已发展出诸多测度工业低碳转型进程和绿色税收征管强度的方法,而本文的基准回归结果是否严重依赖于被解释变量和核心解释变量的测度方法?为回答这一问题,采用碳生产率(ytest)替代工业低碳转型进程、绿色税种收入与工业增加值的比值(xtest)替代绿色税收征管强度,纳入基准回归模型中的估计结果如表4第(2)(3)列所示。从表4第(2)(3)列可以看出,greentax的估计系数在10%水平上显著为正,xtest的估计系数在1%水平上显著为正,均与基准回归结果保持一致,表明基准回归结果并不依赖于某一类变量测度方法。

3.更换估计方法

同时解决组间异方差、同期相关和组内自相关的全面FGLS方法虽然最有效,但估计并不稳健,因此需要采用稳健的估计方法加以比较。本文选择“OLS+面板校正标准误差”方法重新估计基准回归模型,表4第(4)列呈现了估计结果,可以看出greentax的估计系数在10%水平上显著为正。此外,本文还进行了要求各面板自回归系数相同的全面FGLS估计,结果与基准回归结果同样一致,表明基准回归模型所采用的估计方法对本文研究样本而言是稳健的。

4.剔除碳排放權交易试点省份

自2011年开始,国家发展改革委陆续批准北京市、天津市等七个省份开展碳排放权交易试点,一系列实证研究肯定了该试点政策对节能减排的重要影响。为排除该项试点政策对基准回归结果的影响,将所涉及省份剔除后重新估计,结果如表4第(5)列所示。从表4第(5)列可以看出,greentax估计系数的显著性水平与基准回归结果一致,而绝对值略小于后者,说明碳排放权交易试点政策确实会对基准回归结果造成一定影响,但影响有限。

5.“费改税”是否存在结构性变动

《中华人民共和国环境保护税法》于2018年正式实施,同时停止征收排污费,诸多基于微观企业的实证研究表明征收环境保护税具有明显的政策效果,而“费改税”可能在宏观层面存在结构性变动,从而影响基准回归结果。为验证“费改税”是否在宏观层面存在结构性变动,借鉴邹至庄检验的思想,将时期虚拟变量(dum=1,year>2017;dum=0,year≤2017)、时期虚拟变量与绿色税收征管强度的交互项(dum×greentax)同时纳入基准回归模型,估计后检验二者的联合显著性。检验结果如表4第(6)列所示,对应于greentax二次项系数为负,交互项系数同样显著为负,表明“费改税”存在结构性变动。进一步地,选取不存在重大税收政策调整的2013年进行安慰剂检验,表4第(7)列的检验结果表明2013年前后同样存在结构性变动,由此说明2018年前后存在的结构性变动可能是偶然因素引发的,并非“费改税”导致的。

以上一系列稳健性检验均未改变绿色税收征管显著推进工业低碳转型的核心结论,表明本文的基准回归结果是稳健的。

五、机制检验与异质性分析

(一)机制检验

基准回归结果表明绿色税收征管能够显著推进工业低碳转型,上述理论分析梳理出了绿色低碳技术创新、产业结构调整和政府环境治理三条作用路径,以下分别加以验证。

1.绿色低碳技术创新效应

大量实证研究以及本文的基准回归分析已经证实,绿色低碳技术创新对绿色低碳转型具有促进作用。基于此,本文将绿色低碳技术创新强度作为被解释变量纳入模型1,以验证绿色税收征管能否促进绿色低碳技术创新。考虑到研发和专利申请之间具有一定时间滞后,因此选择greentax的一阶滞后值(l_greentax)作为核心解释变量,模型估计结果见表5 Panel A第(1)列。可以看出,l_greentax的估计系数在1%的水平上显著为正,说明绿色税收征管能够促进绿色低碳技术创新,假说H2a在本文所选取的样本中成立。绿色低碳技术创新和绿色税收征管分别对应着普通技术创新(ptest)和其他税收征管(othertax)2,若上述实证分析所检验的路径与理论分析吻合,则更换主体后应当不具有统计学意义。借鉴安慰剂检验思想,对应地将ptest和l_othertax纳入模型,估计结果见表5 Panel A第(2)(3)列。可以看出,绿色税收征管并不能有效促进普通技术创新,其他税收征管并不能有效促进绿色低碳技术创新,间接证明了绿色税收征管促进绿色低碳技术创新并非偶然因素促使,绿色税收征管通过促进绿色低碳技术创新来推进工业低碳转型的路径的确存在。

2.产业结构调整效应

本文在构建反映产业结构调整变量的过程中,为分离出产业转型升级趋势等因素的影响,采用非高耗能行业营业收入与高耗能行业3营业收入之比,表征因绿色税收征管等环境治理政策所引发的产业结构调整(structure)。将structure和[greentax?greentax×structure?structure]同时纳入模型,估计结果如表5 Panel B第(1)列所示,可以看出greentax、structure以及二者交互项的估计系数均显著为正,表明调节变量确实发挥了调节作用,产业结构调整强化了绿色税收征管对工业低碳转型的推进作用,即假说H2b在本文所选取的样本中成立。同样地,本文将未考虑产业转型升级趋势等因素影响的产业结构高级化指数(stest,即第三产业增加值与第二产业增加值之比)和其他税收征管(othertax)纳入模型开展安慰剂检验。表5 Panel B第(2)列显示的结果表明stest本身无法推动工业低碳转型,产业结构高级化正向调节绿色税收征管对工业低碳转型推进作用的路径并不存在;从表5 Panel B第(3)列可以看出,othertax与structure的交互项系数显著为负,说明产业结构调整未能正向调节其他税收征管对工业低碳转型的推进作用,间接证明了绿色税收征管在促使市场资源重新配置过程中具有明确的且有助于推动工业低碳转型的方向。

未含拟合优度。由于滞后一期,PanelA 三列的观测值为450。

3.政府环境治理效应

政府开展环境治理的方式方法多样,绝大部分离不开财政资金的支持,以支出规模较为稳定的一般公共服务支出为参照,采用地方财政一般预算支出中环境保护支出与一般公共服务支出之比来表征政府环境治理强度(government)。将government和[greentax?greentax×government?government]同时纳入模型,估计结果如表5 Panel C第(1)列所示,可以看出greentax和government的估计系数显著为正,但二者交互项的估计系数显著为负,表明政府环境治理弱化了绿色税收征管对工业低碳转型的推进作用,即假说H2c在本文所选取的样本中并不成立。可能的原因是,政府环境治理投入对企业的节能减排努力产生了挤出效应,导致绿色税收征管未能激发企业向绿色低碳转型的积极性。同样地,以地方财政一般预算支出占GDP的比重衡量政府治理强度(gtest),纳入模型开展安慰剂检验,表5 Panel C第(2)列呈现的结果表明gtest对工业低碳转型具有较强的解释力,以至于完全吸收了greentax的作用,gtest具有显著的负向调节效应,同样未能验证假说H2c成立,但间接证明了政府环境治理成效可能高度依赖于整体的政府治理。

(二)异质性分析

上述作用机制的发挥在理论上会受到某些短期内不随时间变化特征的影响,而针对这些特征的分析无法通过固定效应模型实现有效估计。对此,本文以强化机制检验和验证某些理论及实践效果为目标,展开以下异质性分析。

1.行业能源消耗水平

与上述产业结构调整相关的非高耗能行业(LTFP_l)和高耗能行业(LTFP_h),在面对绿色税收征管时感受到的压力并不相同,直觉上会推断绿色税收征管对高耗能行业低碳转型的边际效应更强,而表6第(1)(2)列的估计结果证伪了这一推断。相比于非高耗能行业,绿色税收征管对高耗能行业低碳转型的推动作用更小,可能是因为高耗能行业在面临绿色税收征管之外,还面临环保监管、产业结构优化等复杂外部环境的影响,部分抵消了绿色税收征管的作用。此外,绿色税收征管对非高耗能行业低碳转型同样具有显著推进作用,这一结论与诸多基于微观企业开展研究的结论并不一致,其中的原因需要未来进一步地研究加以探讨。

2.能源消耗强度

各省份的能源消耗強度主要由其支柱产业决定的,若以高耗能行业为主,则能源消耗强度较大。以2021年工业能源消耗强度是否大于全国水平为标准,将省份样本分为能源消耗强度小和能源消耗强度大两组,分组回归的结果如表6第(3)(4)列所示。与行业能源消耗水平的分析结论一致,即能源消耗强度大的省份,绿色税收征管的推进作用更小,表明绿色税收征管对工业低碳转型推进作用的发挥受到了其他区域层面政策的影响,需要重视与地区政策的配合。

3.产业多样化水平

省份内部产业多样化的程度,决定了内部产业链条的长度,而产业链条是绿色税收征管效应在产业间传递的主要路径。以2021年赫芬达尔指数是否大于中位数为标准,将省份样本分为产业多样化水平低和产业多样化水平高两组,分组回归的结果如表6第(5)(6)列所示。相较于产业多样化水平较低的省份,绿色税收征管对工业低碳转型的推进作用在产业多样化水平较高的省份更大,一定程度上表明绿色税收征管效应在产业链条上传递越长,则对工业低碳转型的推进作用越大。

4.税收负担强度

省份工业税收负担强度在制度层面上对绿色税收征管的影响较大,当税收负担强度较大时,绿色税收征管所附加给企业的边际成本较小,企业对应采取相应措施的动机不足。以2021年工业平均税收负担强度(以税收收入与营业收入之比衡量)是否大于全国水平为标准,将省份样本分为工业税收负担强度小和工业税收负担强度大两组,分组回归的结果如表6第(7)(8)列所示。相较于工业税收负担强度较小的省份,绿色税收征管对工业低碳转型的推进作用在工业税收负担强度较大的省份更小,表明税收负担是决定企业是否响应相关税收激励的重要因素。

六、主要结论与政策建议

作为环境治理中市场机制的典型代表,税收在中国推进“双碳”目标、构建现代化气候治理体系过程中必将发挥重要作用。本文基于绿色税收视角,在理论分析基础上,借助省份工业2006—2021年面板数据,运用全面FGLS方法,实证分析了税收征管对工业低碳转型的影响,并从绿色低碳技术创新、产业结构调整和政府环境治理三方面解构了其中的作用机制,进一步从能源消耗、产业多样化、税收负担三个维度探究了不同环境对绿色税收征管作用发挥的异质性影响,得出以下主要结论:

1.在研究期内,绿色税收征管强度每提升1%,工业LTFP指标提高0.5个百分点左右,这一结论在经过内生性讨论和一系列稳健性检验后依然成立,表明绿色税收征管能够显著推进中国工业低碳转型。

2.机制检验显示,绿色低碳技术创新在绿色税收征管推进工业低碳转型过程中发挥了中介作用;绿色税收征管与产业结构调整在推进工业低碳转型过程中存在正向交互效应,产业结构调整正向调节了绿色税收征管对工业低碳转型的推进作用;政府环境治理未能正向调节绿色税收征管对工业低碳转型的推进作用,可能的原因是,政府环境治理投入对企业的节能减排努力产生了挤出效应,导致绿色税收征管在一定程度上打击了企业向绿色低碳转型的积极性。

3.异质性分析发现,绿色税收征管对不同能耗水平行业及省份的工业低碳转型均具有显著影响,而对非高耗能行业及省份工业低碳转型的影响较大;较高的产业多样化水平能够扩散绿色税收征管效应,从而增强绿色税收征管对工业低碳转型的推进作用;绿色税收征管在税收负担强度较大省份的推进作用更小,说明强度更大的税收负担会阻滞绿色税收征管对工业低碳转型的推进作用。以上发现表明,绿色税收政策对工业低碳转型的推进作用会受到产业、区域等不同层面政策的影响。

结合上述研究结论,围绕优化和完善中国绿色税收体系,推动实现“双碳”目标,给出以下政策建议:

1.重视绿色税收体系建设。绿色税收体系在中国推进工业低碳转型过程中发挥了重要作用,应当高度重视当前对开征碳税和綠化税制的讨论,系统总结环境保护税开征对微观、中观和宏观主体的各类效应,以污染防治与节能降碳协同推进为着眼点,深入研究碳税和环境保护税之间的关联,加快建设和完善中国绿色税收体系。

2.协调绿色税收征管与政府环境治理。遵循专税专用原则,以“政府搭台、企业唱戏”为导向,在完善并严格执行环保监管制度的前提下,由环保部门牵头,联合城建、电力等部门,急企业之所急,切实完善环境治理相关的公共基础设施,降低工业企业推进低碳转型的固定成本,激发企业投身节能降碳的积极性;依托大数据、人工智能等数字技术,打造环境保护领域税收征管与治理投资的信息共享平台,建立健全多方会商与监督机制,打破绿色税收征管与政府环境治理的条块分割。

3.优化绿色税收政策与相关政策的排列组合。坚持高位规划所确定的发展方向,明确市场主导下的绿色税收政策的核心地位,将政府主导的非市场化政策作为重要补充,以充分发挥绿色低碳技术创新的中介作用和产业结构调整的调节作用为导向,合并目的重复的政策,调整影响绿色税收征管的政策,逐步优化绿色税收政策与环境治理相关政策的排列组合,强化政策的系统性和协同性,在推动工业低碳转型过程中发挥出最大合力。

绿色税收征管在产业链上具有传导效应,本文的分析只涉及到这一传导效应的存在性问题,后续研究可结合CGE模型和中国时间序列投入产出表展开更为细致的分析,从而为碳税开征等绿色税制政策调整提供更多参考。

参考文献

阿瑟·塞西尔·庇古,2017,《福利经济学》,朱泱、吴胜纪、吴良健译,北京:商务印书馆。

毕茜、李虹媛,2019,“绿色税收优惠能促进企业绿色转型吗”,《贵州财经大学学报》,第4期,第89-99页。

毕茜、于连超,2016,“环境税的企业绿色投资效应研究——基于面板分位数回归的实证研究”,《中国人口·资源与环境》,第3期,第76-82页。

陈诗一,2012,“中国各地区低碳经济转型进程评估”,《经济研究》,第8期,第32-44页。

付加锋、庄贵阳、高庆先,2010,“低碳经济的概念辨识及评价指标体系构建”,《中国人口·资源与环境》,第8期,第38-43页。

付莎、王军,2018,“绿色税收政策降低了中国的碳排放吗?——基于扩展STIRPAT模型的实证研究”,《现代经济探讨》,第2期,第72-78页。

国家税务总局税收科学研究所课题组、龚辉文、李平、赖勤学、张水,2018,“构建绿色税收体系 促进绿色经济发展”,《国际税收》,第1期,第13-17+2页。

国务院发展研究中心应对气候变化课题组、张玉台、刘世锦、周宏春,2009,“当前发展低碳经济的重点与政策建议”,《中国发展观察》,第8期,第13-15页。

何吾洁、梁小红、陈含桦,2020,“绿色税收对制造业绿色转型的效应分析——基于SBM-DDF模型和Luenberger指数测算”,《生态经济》,第9期,第58-66页。

荷兰国际财税文献局,2016,《IBFD国际税收辞汇》,《IBFD国际税收辞汇》翻译组译,北京:中国税务出版社。

胡苑、杨岳涛,2023,“我国开征碳税的正当性、必要性及制度选择”,《税务研究》,第1期,第33-37页。

黄纪强、祁毓,2022,“环境税能否倒逼产业结构优化与升级?——基于环境‘费改税的准自然实验”,《产业经济研究》,第2期,第1-13页。

黄纪强、祁毓、甘行琼,2023,“绿色税治之路:环境保护税能否降低污染物排放?”,《经济体制改革》,第3期,第145-154页。

黄群慧、余泳泽、张松林,2019,“互联网发展与制造业生产率提升:内在机制与中国经验”,《中國工业经济》,第8期,第5-23页。

李斌、彭星、欧阳铭珂,2013,“环境规制、绿色全要素生产率与中国工业发展方式转变——基于36个工业行业数据的实证研究”,《中国工业经济》,第4期,第56-68页。

刘贵贤、鲁玺、孔朝阳,2022,“基于经济、环境与创新协同发展视角的最优环境保护税税率设计”,《中国人口·资源与环境》,第9期,第66-78页。

刘金科、肖翊阳,2022,“中国环境保护税与绿色创新:杠杆效应还是挤出效应?”,《经济研究》,第1期,第72-88页。

刘瑞翔、安同良,2012,“资源环境约束下中国经济增长绩效变化趋势与因素分析——基于一种新型生产率指数构建与分解方法的研究”,《经济研究》,第11期,第34-47页。

刘学良、陈琳,2011,“横截面与时间序列的相关异质——再论面板数据模型及其固定效应估计”,《数量经济技术经济研究》,第12期,第96-114页。

刘晔、周志波,2015,“不完全竞争市场结构下环境税效应研究述评”,《中国人口·资源与环境》,第2期,第121-128页。

鲁书伶、白彦锋,2021,“碳税国际实践及其对我国2030年前实现‘碳达峰目标的启示”,《国际税收》,第12期,第21-28页。

陆旸,2011,“中国的绿色政策与就业:存在双重红利吗?”,《经济研究》,第7期,第42-54页。

毛恩荣、周志波,2021,“环境税改革与‘双重红利假说:一个理论述评”,《中国人口·资源与环境》,第12期,第128-139页。

潘家华、庄贵阳、郑艳、朱守先、谢倩漪,2010,“低碳经济的概念辨识及核心要素分析”,《国际经济评论》,第4期,第88-101+5页。

邱斌、杨帅、辛培江,2008,“FDI技术溢出渠道与中国制造业生产率增长研究:基于面板数据的分析”,《世界经济》,第8期,第20-31页。

田利辉、关欣、李政、李鑫,2022,“环境保护税费改革与企业环保投资——基于《环境保护税法》实施的准自然实验”,《财经研究》,第9期,第32-46+62页。

王兵、吴延瑞、颜鹏飞,2010,“中国区域环境效率与环境全要素生产率增长”,《经济研究》,第5期,第95-109页。

王娟、陈卓,2023,“中国环境保护税的减排效应——基于提高污染物适用税额视角”,《中国人口·资源与环境》,第2期,第30-37页。

王军、李萍,2018,“绿色税收政策对经济增长的数量与质量效应——兼议中国税收制度改革的方向”,《中国人口·资源与环境》,第5期,第17-26页。

王性玉、赵辉,2023,“环境保护税改革对企业绿色发展的影响研究”,《科研管理》,第8期,第139-151页。

魏涛远、格罗姆斯洛德,2002,“征收碳税对中国经济与温室气体排放的影响”,《世界经济与政治》,第8期,第47-49页。

俞杰,2017,“环境税‘双重红利在我国的适用性探讨”,《税务研究》,第6期,第75-78页。

于井远、李林木,2023,“组合式税收优惠与小微企业创新——基于中国小微企业调查的证据”,《南方经济》,第5期,第30-47+29页。

于连超、张卫国、毕茜,2019,“环境税会倒逼企业绿色创新吗?”,《审计与经济研究》,第2期,第79-90页。

张宝,2023,“‘双碳目标下开征碳税需要处理的三大关系”,《税务研究》,第1期,第26-32页。

赵弘,2017,“环境保护税与其他环境相关税种的协调”,《税务研究》,第9期,第51-54页。

赵奎、后青松、李巍,2021,“省会城市经济发展的溢出效应——基于工业企业数据的分析”,《经济研究》,第3期,第150-166页。

钟晓敏、楼蕾、鲁建坤,2023,“中国环境保护税法与企业环境责任表现:政策效果与作用条件”,《经济学家》,第8期,第107-116页。

周迪、罗东权,2021,“绿色税收视角下产业结构变迁对中国碳排放的影响”,《资源科学》,第4期,第693-709页。

周小亮、宋立,2022,“中国工业低碳转型:现实分析与政策思考”,《数量经济技术经济研究》,第8期,第22-41页。

周泽将、汪顺、张悦,2023,“税制绿色化的微观政策效应——基于企业环保新闻文本情绪数据的检验”,《中国工业经济》,第7期,第103-121页。

踪家峰、康明、张翾,2022,“大气污染防治增加了企业税负吗”,《南方经济》,第4期,第75-89页。

Barrage,L.,2019,“Optimal Dynamic Carbon Taxes in a Climate–Economy Model with Distortionary Fiscal Policy”,The Review of Economic Studies,87(1):1-39.

Bontems,P. and Bourgeon,J.,2005,“Optimal Environmental Taxation and Enforcement Policy”,European Economic Review,49(2):409-435.

Brunnermeier,M.,Rother,S. and Schnabel,I.,2020,“Asset Price Bubbles and Systemic Risk”,The Review of Financial Studies,33(9):4272-4317.

Bruvoll,A. and Larsen,B.M.,2004,“Greenhouse Gas Emissions in Norway:Do Carbon Taxes Work?”,Energy Policy,32(4):493-505.

Fullerton,D. and Metcalf,G.E.,1998,“Environmental Taxes and the Double-Dividend Hypothesis:Did You Really Expect Something for Nothing?”,Chicago-Kent Law Review,73(1):221-256.

Nunn,N. and Qian,N.,2014,“Us Food Aid and Civil Conflict”,American Economic Review,104(6):1630-1666.

Pearce,D.,1991,“The Role of Carbon Taxes in Adjusting to Global Warming”,The Economic Journal (London),101(407):938-948.

Tax Collection and Administration and the Promotion

of Industrial Low-Carbon Transformation in China:

Empirical Evidence Based on the Perspective of Green Taxation

Chen Nanxu Zhang Jiatong Wang Lintao

Abstract:Green taxes are defined as tax breaks given to taxpayers who invest in pollution prevention or environmental protection,or taxes imposed on polluting industries and the use of pollutants. In accelerating the process of achieving the “carbon peaking and carbon neutrality goals” goal,taxes can be a powerful tool to use market mechanisms to improve climate governance. From the perspective of green taxation,based on theoretical analysis,this paper empirically tests the impact of tax collection and administration on China's industrial low-carbon transformation by using the panel data of provincial industries from 2006 to 2021 and the comprehensive FGLS method,and deconstructs the mechanism from three aspects:green and low-carbon technology innovation,industrial structure adjustment and government environmental governance. Furthermore,from three dimensions of energy consumption,industrial diversification and tax burden,the heterogeneous influence of different environments on green tax collection and administration is explored. It is found that green tax collection and management can significantly promote China's industrial low-carbon transformation during the study period,and this conclusion is still valid after endogeneity discussion and a series of robustness tests. The mechanism test shows that green tax collection and administration can promote the low-carbon transformation of industry by encouraging green and low-carbon technology innovation channels. The promoting effect of green tax collection and administration on the low-carbon transformation of industry is positively adjusted by the adjustment of industrial structure,but not by the government's environmental governance. Heterogeneity analysis shows that the promoting effect of green tax collection and administration on industrial low-carbon transformation increases with the decrease of energy consumption level of industries and provinces,and higher industrial diversification level and lower tax burden intensity can enhance the promoting effect of green tax collection and administration on industrial low-carbon transformation. Based on the above conclusions,this paper puts forward policy suggestions from the aspects of attaching importance to the construction of green tax system,coordinating green tax collection and administration with government environmental governance,optimizing the arrangement and combination of green tax policies and related policies,etc.,providing a reference for optimizing and improving the tax policies related to carbon emission reduction.

Compared with the existing literature,the marginal contribution of this paper represented in two aspects as follows. First,this paper summarizes the historical experience of China's green tax collection and administration on the “double dividend” of industrial activities,which can provide a reference for developing countries to formulate and improve green tax policies. Second,deconstruct the mechanism of green tax collection and administration on industrial low-carbon transformation from three aspects:green and low-carbon technology innovation,industrial structure adjustment and government environmental governance,and further explore the heterogeneous impact of different environments on green tax collection and administration from three dimensions:energy consumption,industrial diversification and tax burden. While deepening the research on the “double dividend” test of green tax,it provides a valuable reference for promoting the low-carbon transformation of industry by optimizing and improving the green tax system in the future.

Keywords:Tax Collection and Administration; Green Taxation; “Carbon Peaking and Carbon Neutrality Goals” goal; Industrial Low-Carbon Transformation

(責任编辑:谢淑娟 )