我国国股行二永债利差及收益率研究

摘要:我国6家国有商业银行和12家股份制商业银行(国股行)是商业银行二级资本债和商业银行永续债(二永债)的发行主力。本文分析了国股行二永债一级市场发行情况、二级市场换手率和流动性情况,发现信用利差是国股行二永债利差的主要影响因素。之后,基于市场基准利率和短期资金流动性指标建立了国股行二永债收益率的多元线性模型,并研究了不同指标对国股行二永债的影响程度,发现国开债收益率是国股行二永债的领先指标。研究结论对于发行人和投资者具有一定的参考意义。

关键词:国股行 二永债 信用利差 多元线性模型

“二永债”是我国债券市场对商业银行二级资本债和商业银行永续债(无固定期限资本债券)的统称。在二永债中,6家国有商业银行1和12家股份制商业银行2(以下合称“国股行”)发行的债券占据主要部分。根据万得(Wind)数据(下同),2021—2023年,我国商业银行分别发行二级资本债6170.73亿元、9127.55亿元、8435.9亿元,其中国股行发行规模占比分别为83.3%、83.3%、90.7%;分别发行永续债5855亿元、2814亿元、2722亿元,其中国股行发行规模占比分别为76.4%、81.7%和69.8%。截至2023年末,国股行二永债的评级都为AAA,且流动性较好。研究国股行二永债收益率的影响因素和走势,对于投资二永债具有较高的参考价值。

主要研究框架

研究债券收益率可以从定价公式入手。我国债券品种主要可以分为利率债和信用债,二永债属于信用债,与无信用风险的利率债之间存在利差,该利差主要来自信用风险和流动性风险。因此:

国股行二永债收益率=利率债收益率+国股行二永债信用利差+国股行二永债流动性利差 (1)

利率债主要包括国债和国开债等政策性银行债。从税负角度看,投资国债免征所得税,投资国开债收益要征收所得税,而投资信用债收益也要征收所得税;从期限角度看,流通中的国开债品种期限和收益率曲线更加完备;从流动性和交易活跃度角度看,国开债整体要强于国债。所以在国股行二永债定价中,更多采用同期限国开债作为无风险利率基准。因此:

国股行二永债收益率=同期限国开债收益率+信用利差+流动性利差 (2)

由式(2)可得:

国股行二永债信用利差=国股行二永债收益率-同期限国开债收益率-流动性利差 (3)

国股行二永债利差在一级市场发行时和二级市场流通交易时均存在。下文将对国股行二永债一级市场利差(包括信用利差和流动性利差)情况进行分析,得出统计层面的结果;然后分析二级市场国股行的流动性风险情况,以判断影响利差的主要因素;最后对国股行二永债二级市场收益率与基准利率、短期资金流动性指标的关系进行研究,建立量化预测模型。

国股行二永债利差分析

(一)国股行二永债一级市场利差对比

1.二级资本债一级市场利差对比

2017—2023年,6家国有商业银行共发行61笔5+5年期二级资本债3,合计22450亿元;12家股份制商业银行共发行31笔5+5年期二级资本债,合计7925亿元。

笔者计算其在一级市场发行时的利差(发行时票面利率-当日中债5年期国开债到期收益率),将中位数和均值进行对比,发现股份制商业银行二级资本债的利差整体高于国有商业银行。具体来看,在发行时国有商业银行二级资本债利差的中位数为63BP,均值为60BP;股份制银行二级资本债利差的中位数为76BP,均值为75BP。总体上,在发行时股份制商业银行二级资本债利差高于国有商业银行二级资本债约15BP。

2.永续债一级市场利差对比

2019—2023年,6家国有商业银行共发行31笔永续债,合计12815亿元;12家股份制商业银行共发行21笔永续债,合计6360亿元。

笔者计算其在一级市场发行时的利差,将中位数和均值进行对比,发现股份制商业银行永续债的利差整体也高于国有商业银行。具体来看,在发行时国有商业银行永续债利差的中位数和均值都在80BP左右;股份制商业银行永续债利差的中位数为102BP,均值为100BP。总体上,在发行时股份制商业银行永续债利差高于国有商业银行永续债约20BP。

一级市场发行利差体现出国有商业银行与股份制商业银行存在差别,其包括信用利差和流动性利差。下面将分析两类银行在二级市场的流动性风险,以判断信用利差和流动性利差中谁是主要影响因素。

(二)国股行二永债二级市场流动性情况对比

1.指标选取

笔者选取2017—2023年国股行二永债换手率和流动性指标数据进行分析。其中,换手率是成交量与发行总规模的比率,换手率越高,流通性越好。对流动性指标作如下定义:

单个主体的流动性指标=经标准化处理后的成交量×成交量权重+经标准化处理后的换手率×换手率权重+经标准化处理后的成交天数×成交天数权重 (4)

根据Wind流动性指标默认权重,成交量权重为30.00%,成交天数权重为30.00%,换手率权重为40.00%。为便于对比,笔者将流动性指标放大100倍来进行对比。流动性指标越高,表明交易越活跃、流动性越好。

2.指标对比

国有商业银行二永债的换手率取6家均值,股份制商业银行二永债的换手率取12家均值,计算结果如表1所示。整体来看,二级资本债换手率略低于永续债;分主体来看,股份制商业银行二级资本债的换手率明显高于国有商业银行,两类银行永续债的换手率则比较接近。

与换手率类似,分别计算国有商业银行、股份制商业银行二永债的流动性指标均值,结果如表2所示。与换手率情况相似,整体来看,二级资本债的流动性指标低于永续债;分主体来看,股份制商业银行二级资本债的流动性指标明显高于国有商业银行,两类银行永续债的流动性指标则比较接近。

3.指标分析

其一,国股行永续债的流动性指标好于二级资本债,主要原因在于投资群体和投资策略的差异。具体来说,永续债的风险计量权重较高(2024年由100%调整到150%),主要由非银机构所持有,且在交易账户中存量较大,所以永续债换手率较高。对于二级资本债,除了非银机构投资,一些银行也通过银行账户来持有,其更多满足的是配置需求而非交易需求,所以流动性弱于

永续债。

其二,股份制商业银行二级资本债流动性好于国有商业银行,可能是因为国股行二级资本债虽然遵循满5年赎回的市场惯例,但有些股份制商业银行的资本充足率偏低,投资者对其能否在债券满5年时行使赎回权存在疑虑,不同投资者不同的风险偏好促进了交易,所以其换手率和流动性指标的均值都高于国有商业银行。

股份制商业银行二永债流动性要好于或非常接近国有商业银行,而一级市场发行利差(包括信用利差和流动性利差)却高于国有商业银行,说明流动性利差并非构成利差的主要因素,信用利差才是决定利差的主要因素。因此,研究国股行二永债利差最重要的是研究国股行的信用情况。如果某家银行资本充足率承压,经营也乏善可陈,这种情况更容易反映到利差中,其背后隐含的是投资者对发行人资产质量经营情况及对未来提前赎回等情况的预期。

国股行二永债收益率的领先指标分析

(一)指标选取

在讨论了国股行二永债收益率的构成及主要影响因素后,笔者继续分析国股行二永债的收益率走势。该走势受宏观政策和市场环境等多种因素影响,包括基准利率走势、信用资质、投资者行为等。笔者初步根据债券市场中投资者主要关注的指标数据,包括基准利率(中债5年期国开债收益率)和短期资金宽松指标(银行间市场以利率债为质押的7天期回购利率,即DR007),建立预测分析模型,以便对国股行二永债收益率走势进行研究。其中,国开债收益率适宜作为二永债的无风险利率基准;DR007作为重要的资金市场利率指标,参与机构广、成交量大,反应灵敏,连续性较好。指标数据选取时段为:二级资本债选取2017—2023年;因永续债于2019年推出,选取时段为2019—2023年。

基于前述分析,笔者将国股行二永债收益率划分为不同子指标,分别为国有商业银行二级资本债收益率(y1)、股份制商业银行二级资本债收益率(y2)、国有商业银行永续债收益率(y3)和股份制商业银行永续债收益率(y4)。继而,分析上述4个指标分别与中债5年期国开债收益率(pop1)和DR007(pop2)的关系,并建立多元线性回归模型。下面以y2为例来说明研究

过程。

(二)研究过程

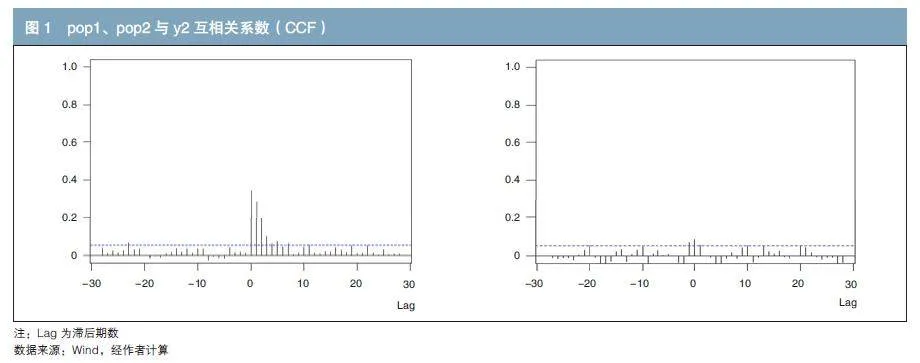

笔者采用R语言,通过时序图和时间序列平稳性(ADF)检验,分析y2、pop1、pop2的时间序列关系。ADF检验显示时间序列非平稳,因此对3个序列进行一阶差分,并再次进行ADF检验。结果显示,一阶差分之后的数据平稳。接着,对差分之后的数据绘制互相关系数(CCF)图(见图1)。

从图1可以看出,中债5年期国开债收益率与股份制商业银行二级资本债收益率的部分互相关系数显著超过图中蓝线(置信度为95%),说明其与股份制商业银行二级资本债收益率具有正相关关系,且在滞后阶数达到五阶时,仍然超过蓝线。可以认为,中债5年期国开债收益率作为领先指标,领先股份制商业银行二级资本债收益率最多5期。与此同时,DR007与股份制商业银行二级资本债收益率的互相关系数基本没有超过蓝线,直观来看二者相关关系不明显,可以通过模型系数来进一步作准确判断。

与此类似,分别将y1、y3、y4这3个指标与中债5年期国开债收益率、DR007进行相关性分析,结果显示:3个指标都具有稳定的相关关系,且检验指标经调整的R2小于5%,显示相关关系具有显著性;中债5年期国开债收益率作为领先指标,领先期数有差别,其领先国有商业银行二级资本债收益率最多3期,领先国有商业银行永续债利率、股份制商业银行永续债收益率最多2期。

国股行二永债收益率建模分析

(一)建模过程

根据前文对变量间互相关关系的分析,笔者分别以y1、y2、y3、y4作为因变量进行多元线性回归,自变量包括领先指标pop1和pop2。仍以y2为例展示建模过程。

一是对pop1取一阶滞后期(d1),pop2不取滞后期,用原数据与y2进行多元线性回归,结果显示模型和系数均通过显著性检验,模型为:

y2=-0.56+1.20pop1-0.67d1pop1+0.17pop2

(5)

二是对pop1取二阶滞后期,pop2不取滞后期,用原数据与y2进行多元线性回归,结果显示模型和系数均通过显著性检验,模型为:

y2=-0.56+1.20pop1-1.16d1pop1

+0.58d2pop1+0.17pop2 (6)

从模型拟合调整后的决定系数(Adjusted R2)来看,模型(5)该指标为0.9280,模型(6)为0.9282。同样,笔者对比了三阶至五阶差分,从模型简洁角度出发,笔者选择模型(5)作为最终模型。

三是参照以上步骤,对y1、y3、y4与y2进行多元线性回归,并对模型和系数进行显著性检验,优先选择简洁模型。最后得到的结果汇总如下。

国有商业银行二级资本债收益率多元回归模型为:

y1=-1.49+1.34pop1-0.82d1pop1+0.23pop2

(7)

股份制商业银行二级资本债收益率多元回归模型为:

y2=-0.56+1.20pop1-0.67d1pop1+0.17pop2

(5)

国有商业银行永续债收益率多元回归模型为:

y3=-1.88+1.82pop1-0.09d1pop1 (8)

股份制商业银行永续债收益率多元回归模型为:

y4=-0.48+1.42pop1-0.47d1pop1+0.07pop2

(9)

(二)模型分析结论

一是中债5年期国开债收益率作为领先指标,通常领先国股行永续债收益率2期,领先国股行二级资本债收益率3期,其中领先股份制商业银行二级资本债收益率可达5期,但通常当期和领先1期的影响比较明显。

二是DR007对二级资本债收益率影响相对显著,对永续债的影响相对较小;对国有商业银行二级资本债收益率的影响要大于对股份制商业银行二级资本债收益率的影响,也大于对股份制商业银行永续债收益率的影响,但对国有商业银行永续债收益率的影响不显著。

结论与建议

本文从国股行二永债收益率结构出发,分析了国股行二永债一级市场利差、二级市场换手率和流动性情况,建立了基于主要影响因素的国股行二永债多元线性模型。实证研究主要得出如下结论。

一是股份制商业银行二永债利差要高于国有商业银行。其中在发行时,股份制商业银行二级资本债利差高于国有商业银行二级资本债利差约15BP,股份制商业银行永续债利差高于国有商业银行永续债利差约20BP。

二是股份制商业银行二永债换手率较高,流动性较好,但其利差高于国有商业银行,说明决定利差的因素更多是个体信用情况,所反映的是对发行人资产质量经营情况及对未来违约情况的预期。

三是国开债收益率作为领先指标,通常领先国股行永续债2期,领先国股行二级资本债3期;短期资金流动性指标对二级资本债收益率变动的影响相对较大,对永续债收益率变动的影响相对较小。

以上研究结论对于发行人进行定价、投资者进行决策均具有一定的参考价值。投资者应重点关注发行人的资产质量和未来发展趋势;对于二级市场走势,可以基于基准国开债收益率和短期流动性指标进行分析预测,以便更好把握投资

机会。