中国成品油市场2023 年回顾与2024 年供需分析预测

孔劲媛,张虹雨,高鲁营,仇玄

中国石油天然气股份有限公司规划总院,北京 100083

0 引言

近年来,受产业链与供应链的阶段性循环、全球债务风险加剧,以及能源绿色低碳转型浪潮等多重因素影响,世界范围内炼油工业格局正在发生变化,一些传统炼化项目因需求减少被延期或取消,国际石油公司也开始抛售、整合炼油项目或减少炼油产能[1-6]。从远期看,以石油为原料生产的常规成品油(即汽油、煤油和柴油)需求最终会下降,但其作为运输燃料的主导力量,在未来10 年内将不会发生根本性改变,汽油和柴油依然会是这段时期全球需求最大的两宗石油产品[7-11]。

本文回顾了2023 年中国成品油市场发展情况,分析了2024 年宏观经济环境、产业环境、替代燃料发展前景等因素对成品油供需市场发展趋势的影响,并作出相应的预测研判。

1 2023 年中国成品油市场回顾

2023 年,中国成品油需求持续复苏,在汽油、煤油、柴油消费量全面增长的背景下,全年成品油消费量预估将达到3.66×108t,创造新的消费峰值。供需平衡方面,广东石化有限责任公司(简称广东石化)和江苏盛虹石化产业集团有限公司(简称盛虹石化)于2023 年全面投产,成品油产量增速超过需求增速,但政策的监管和出口配额的调节较好地解决了资源过剩矛盾。替代能源方面,乘用车电动化,尤其是运营车辆电动化率较高,进一步提高了电动力对汽油的替代;车用LNG(液化天然气)价格的经济性呈现2016 年以来的最好水平,公路运输领域“气进柴退”的主题贯穿全年。

1.1 成品油消费呈现低基数上的高增长,增速重现两位数

2023 年,中国成品油消费量同比增速预计将达12.8%,这是2011 年以来增速首次回升至10%以上,较新冠疫情前2019 年的消费量增加4.7%。分品种看,汽油、煤油、柴油消费量预计分别为1.56×108t、0.35×108t 和1.75×108t,同比增速分别为12.5%、92%和3.3%。新冠疫情影响消散后,汽油和航煤消费的节假日效益突出,假日出行人数、车辆数不断创出历史新高。从端午节开始,假日出行人数均超过2019 年同期水平[12],2020 年以来首个出行不受限的暑假、史上热度最高“十一黄金周”等接力出现,汽油消费和航煤消费均呈现较高速增长。图1 为2011—2023 年中国成品油表观消费量及增速变化。

图1 2011—2023 年成品油表观消费量及增速

1.1.1 汽油车保有量大幅提高和出行频次补偿式增长,汽油消费量快速增加

2022 年,新冠疫情、油价高企和电动替代三重压力抑制汽油消费,汽油消费量与上年相比下降11.2%,降幅为国家发展和改革委员会(简称国家发展改革委)有记录以来最高值[13-14]。2023 年,汽油消费面临的三重压力产生分化,新冠疫情影响消退,高油价压力减轻,电动力替代则继续加剧。2023 年,国际油价波动下行,均价(前10 个月)较2022 年下降10%,汽油消费的成本压力有所减轻。出行方面:优化防控“新十条”的实施效果在春节期间开始显示,道路出行需求出现明显反弹[15]。

从汽油车的销售情况看,随着电动车的销量占比提高,汽油车销量从2017 年开始持续负增长,并导致汽油车保有量增速持续下滑。综合分析汽油车保有量和汽油消费数据可以发现,汽油车的年度实际单车平均油耗回升到0.54 t。拉长时间维度看,由于绿色出行、共享出行等出行方式多样化造成的分流,2023 年的单车平均油耗仅为2015年的60%。图2 为2015—2023 年汽油车销量及单车平均油耗变化。

图2 2015—2023 年汽油车销量及单车平均油耗

预计2023 年汽油消费量为1.56×108t,同比增长12.5%。与2019 年相比,在汽油车保有量增加了24%的基础上,消费量仅增加了6.4%,技术进步和出行方式带来的单车平均油耗下降,显示汽油消费内在驱动力不断削弱。

1.1.2 国内、国际航班陆续回升,航煤消费规模不断向疫情前水平靠拢

中国消费的煤油中,97%以上为航煤,因此在消费研究中常以航煤代替煤油。航煤消费量与航班执飞数量密切相关,执飞航班的数量变化是航煤消费量变化的晴雨表[16]。数据显示,2023 年国内执飞航班数量持续回升,但分航线看,差异较大:国内航线1 月就陡然拉升,然后在较高水平波动向上;港澳航线的班次远低于国内航线,但恢复速度却更快,在4 月已恢复至2019 年水平;国际航班虽也持续回升,但受多种因素影响,仍低于疫情前规模。以中国和美国航班为例,11 月9 日开始,中方执飞的中美航班数量才提高到每周35 班,而在2019 年,这一数据高达每周332 班[17]。预估2023 年中国航煤消费量为3 500×104t,同比增长92%,恢复至2019 年消费规模的95%。图3 为2021—2023 年中国执飞航班数量变化。

图3 2021—2023 年中国执飞航班数量变化

1.1.3 公路领域低碳能源替代增加,柴油消费增长空间有限

经济增长速度加快,驱动柴油消费持续增长。从主要用油行业看,柴油消费增速差异不大。中国农机化率已经达到较高水平,中国农作物耕种收综合机械化率从2004 年的34%提升至2022 年的73%[18],北方平原机械化率超过80%,但南方丘陵地区仍不足50%。农业农村部在2023 年8 月公开表示,将会同有关部门,继续加大丘陵地区农机装备研制推广[19]。综合北方水灾对秋粮收获的不利影响和丘陵地区小型农机推广应用的有利支持,2023 年中国农业用油基本保持稳定。房地产行业在2023 年依然表现不佳,新开工面积和施工面积在2022 年较低的基数上继续大幅下滑,基建投资的稳定增长对冲了部分房地产的不利影响,建筑施工用油总体小幅增长。下游的需求不振向上游传导,从2023 年前10 个月的数据看,粗钢产量累计小幅增长1.4%,但水泥累计产量在上年同期大幅下跌11.3%的基础继续下降1.1%。用电需求持续增长和火电出力平稳,促进煤炭优质产能持续释放。1—10 月,原煤产量同比增长3.1% ,煤炭行业的持续景气,弥补了工矿生产领域柴油需求的不足,预计全年工矿施工用油增长4%左右。

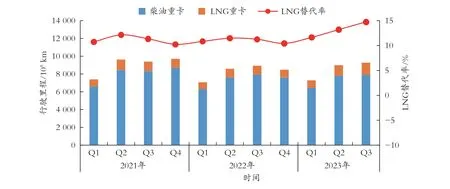

2023 年前三季度公路货运周转量同比增长6.8%,但是车用LNG 对柴油的替代增加,柴油重卡的行驶里程增长有限。2023 年以来,国际油价前低后高,1—10 月均价较上年同期下降18%,但国际LNG 总体供应宽松,价格大幅回落,东北亚LNG 现货价格同比下降60%,国内市场车用LNG 的价格优势突出,加剧了中国特别是西北地区替代柴油现象。LNG 重卡持续旺销,预计全年销量可达15×104辆,创历史新高。LNG 重卡的行驶活跃度也显著高于柴油重卡。从时间维度上看,前三个季度柴油重卡的行驶里程同比增速逐季下降,LNG 重卡行驶里程在重卡总行驶里程中的占比持续升高,三季度达到14.8%,同比高出3.5 个百分点。图4 为2021—2023年分燃料类型重卡行驶里程对比。

图4 2021—2023 年分燃料类型重卡行驶里程对比

从柴油的主要应用行业看,物流运输依然是柴油消费的最主要领域,物流用油的增长是上游大宗工业品需求增长的延伸,也是贸易活动活跃的反映。2023 年物流领域柴油需求总体增长,增幅在3%左右。综合各主要用油行业的需求变化,预估2023 年柴油消费量1.75×108t,同比增长3.3%。

1.2 新炼油能力全面释放,国内成品油产量增速快于需求量增速

2023 年,广东石化和地方炼厂盛虹石化均全面投产,国内总炼油能力增至9.2×108t/a。需求快速增长,供应侧加大出力,国内成品油市场供需两旺。预计全年国内成品油产量接近4.1×108t,同比增长13.9%。

1.2.1 主营炼厂继续发挥骨干作用,原油加工量和成品油产量双升

中国石油化工集团有限公司(简称中国石化)和中国石油天然气集团有限公司(简称中国石油)两大集团的炼油能力在国内占比达58%,2023 年以来两大集团为满足国内市场需求持续提高原油加工量和成品油收率。根据国家发展改革委统计数据,2023 年前10 月,两大集团的原油加工量同比提高10%以上,成品油产量同比提高15%以上,较好地满足了国内市场消费快速增长的需要,产量份额和市场份额同比均有所提高。2023 年2 月份全面建成投产的广东石化炼油能力达到2 000×104t/a,是中国石油一次性投资规模最大的项目。得益于广东石化的全面投产,中国石油的原油加工量增长较快。

1.2.2 地方炼厂继续增员,维持高负荷生产和低成品油收率

地方炼厂从2015 年开始获得进口原油配额使用权后,成品油产量持续上升,地方炼厂已经成为中国炼油行业重要的组成部分。从炼油能力看,规模以上地方炼厂的炼油能力达到2.18×108t/a,全部地方炼厂的原油加工能力达到全国炼油能力的30%[20]。2023 年中国主要炼油企业的炼油能力占比如图5(其中,“中国中化”是中国中化集团有限公司的简称,“中国海油”是中国海洋石油集团有限公司的简称)。

图5 2023 年中国主要炼油企业炼油能力占比

2023 年,得益于大型地方炼厂的高负荷生产,地方炼厂的原油加工量和成品油产量均同比提高。恒力石化股份有限公司、浙江石油化工有限公司、盛虹石化等三大地方炼厂的原油加工能力达7 600×104t/a,在地方炼厂总能力中占比达28%。有足额配额原油的支持,三大地方炼厂在2023 年基本满负荷生产,带动地方炼厂总加工量同比提高14%以上。大型地方炼厂的汽柴油收率明显低于传统地方炼厂,三大地方炼厂平均汽柴油收率不足30%,因此大型地方炼厂产能占比的增加,也显著拉低了地方炼厂整体的汽柴油收率。从前10 个月的统计数据分析,地方炼厂总体的汽柴油收率仅为56%,较上年下降4 个百分点。

获得进口原油允许量的传统地方炼厂数量没有变化,2022 年被停发进口原油允许量的4 家地方炼厂依然没能恢复。2022 年9 月,商务部下发了2023 年的非国营贸易进口原油允许量提前批,共计1 799×104t(其中传统地方炼厂1 316×104t),对2022 年四季度地方炼厂提高开工率起到重要的支持作用。但2023 年商务部未下发进口原油允许量提前批,2023 年传统地方炼厂获得的配额原油进口量按满额计算,较2022 年减少1 316×104t,传统地方炼厂对成品油增量的贡献较小。

1.3 供需两侧政策有机调节,产需差大幅增加背景下国内市场价格较为稳定

2023 年国内成品油的产量增速超过需求增速,国内产需过剩量超过4 000×104t。但在供需两侧的政策调节下,国内成品油市场竞争形势规范有序,未出现较为激烈的降价销售竞争。

1.3.1 严监管和消费税扩围征收政策实施,从供应侧进行了市场调整

2023 年的成品油市场依然维持严监管,同时税收政策持续加码,隐性资源继续减少。2023 年6 月30 日,财政部和国家税务总局联合发布了《关于部分成品油消费税政策执行口径的公告》(财政部 税务总局公告2023 年第11 号),将异辛烷、稳定轻烃、轻质煤焦油等17 类产品纳入成品油消费税征税范围[21-22],这是继2021 年对轻循环油、稀释沥青等油品进口环节征收消费税后,堵塞调和油原料税收漏洞的又一重要举措[23]。表1 为部分消费税扩围征收的产品类别和征税标准。

表1 部分消费税扩围征收的产品类别和征税标准

据不完全统计,2022 年国内烷基化油产量约30×104t,工业白油产量约400×104~ 500×104t,重芳烃约130×104t,山西、内蒙古、新疆等省份的煤制油企业生产轻质煤焦油约200×104~ 300×104t。以烷基化油为例,按照当前2 110 元/t 的汽油消费税测算,每吨烷基化油将需缴纳消费税约2 172 元。调油商将面临调和利润被挤压的局面,调和汽油市场份额面临萎缩趋势[24]。低价调合油减少,国内成品油市场的竞争公平性继续提高。

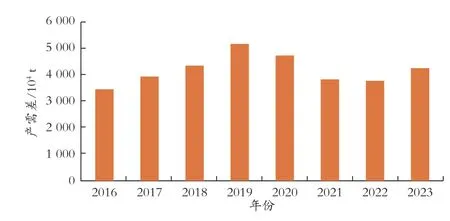

1.3.2 出口大幅增加,从需求侧进行了有力调节

2013 年,中国成品油出口量仅为1 664×104t,至2019 年超过5 500×104t,为历史峰值;2020 年以来,随着“双碳”目标的提出和各项行动方案的落实,成品油出口配额逐渐下降,加之需求萎缩,国内成品油生产企业也主动调减产量,成品油出口量持续下降,2022 年出口量不到3 500×104t。2023 年国内炼油能力增加较多,国内资源过剩规模加大,但国际市场成品油裂解价差处于较高水平,中国成品油出口效益较好,炼油企业出口积极性较高。2023 年前三批成品油出口配额提高至3 999×104t[25-28],较2022 年提高274×104t。从估算的国内成品油产需差来看,2023 年的出口配额仍难以满足企业出口需求。2016—2023 年国内成品油产需差变化如图6。

图6 2016—2023 年国内成品油产需差变化

图7 2018—2024 年中国汽油消费量及增速变化

2 2024 年中国成品油市场供需预测

2024 年,中国宏观经济将继续高质量增长,经济内生需求不断增强,经济发展积极因素增多,成品油总消费量仍有增长空间。但分品种看,汽油、煤油、柴油分化较大,与2023 年全品类增长不同,2024 年的市场将呈现汽油稳、航煤快、柴油降的态势。供应方面,2024 年将继续有新炼厂投产,资源供给端的增速将快于消费端,市场资源过剩余量同比增加。但在市场秩序持续整顿的影响下,市场环境继续净化,竞争秩序进一步规范。

2.1 成品油消费增速放缓,驱动因素回归常态

展望2024 年,疫情期间积压的出行需求释放完毕,影响成品油需求的核心因素重新回归汽车增长数量以及实体经济活跃程度。受高基数影响,成品油消费增速将显著放缓。预计2024 年中国成品油消费量为3.70×108t,较2023 年增长0.8%。其中,汽油、煤油消费量分别增长1.9%、10.2%,柴油下降2.1%。

2.1.1 燃油车保有量增长乏力,汽油消费增速大幅放缓

从欧美等汽油市场较为成熟地区的发展经验看,随着千人汽车保有量超过200 辆,汽车市场将进入普及期中的低速增长阶段。中国千人汽车保有量指标2021 年超过200,汽车市场总销量已进入低速增长期,而电动车的加速发展,更是导致汽油车的保有量增速快速下降,汽油消费量的增速也将继续下行[29]。聚焦2024 年汽油市场,乘用车电动化进程加速是最引人关注的影响因素。预计2024 年新能源车销量有望突破1 000×104辆,销量占比将达38%。新能源车的加速分流,导致汽油车销量持续负增长,保有量增速向下突破4%。

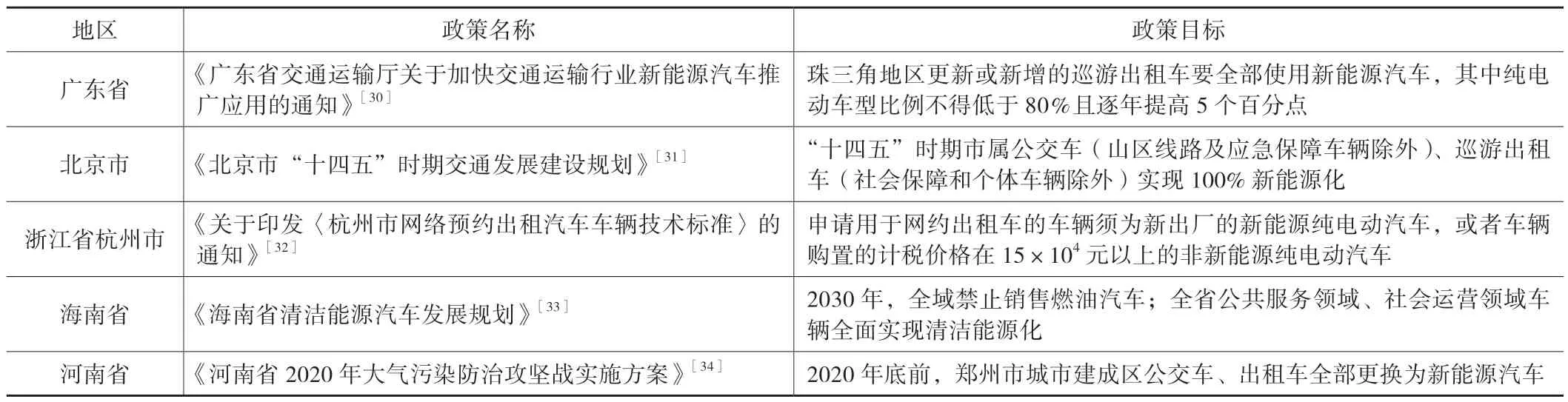

网约车电动化的加速发展也是中国汽油市场增长放缓的重要影响因素。在国家政策引导下,多地出台相关政策加快新能源汽车在网约车领域的推广应用。早在2018 年,长三角、珠三角、京津冀等网约车集中发展城市群出台多项政策,明确提出提高新能源汽车在网约车领域渗透率的具体目标。2021年以来,郑州市、海口市等二线省会城市陆续推出网约车换电补贴相关政策,加快推动相关基础设施建设。表2 为部分省市推动新能源车在网约车领域应用的相关政策。

表2 部分省市推动新能源车在网约车领域应用政策

2023 年11 月14 日,工业和信息化部等八部门正式印发《关于启动第一批公共领域车辆全面电动化先行区试点的通知》(工信部联通装函〔2023〕23号)[35],确定北京、深圳、重庆、成都、郑州、宁波、柳州等15 个城市为首批试点城市,将在公务用车、城市公交车、环卫车、出租车、邮政快递车、城市物流配送车、机场用车、特定场景重型货车等公共领域推广新能源车辆数量超过60×104辆。调查数据显示,网约车的年行驶里程是家用轿车的10倍,新能源汽车在网约车领域的快速渗透加速了汽油车单车平均油耗的下降,缩短了中国汽油消费量的增长窗口期。综合上述分析,预计2024 年中国汽油消费量为1.60×108t,同比仅增长2.6%。

2.1.2 消费持续复苏刺激国内外出行,航煤消费规模将超过疫情前

此前,国际航空运输协会(IATA)曾预计2023年全球航空客运将全面恢复,这一预测在2023 年基本得到印证[36]。聚焦中国市场,2024 年国内经济将继续稳定增长,居民可支配收入不断增加,假日长线旅游需求将持续释放,国内航线的航班执飞数量将超过疫情前。美国交通部表示,希望继续与中国民航局进行富有成效的对话,以逐步促进更广泛的中美航空服务市场的重新开放,2024 年北半球夏季时,可以进一步正常化中美航班[37]。后新冠疫情时期,新冠疫情的长尾效应依然存在,国际航线恢复面临国家间博弈的压力,国内航线恢复则面临高铁的激烈竞争[38]。

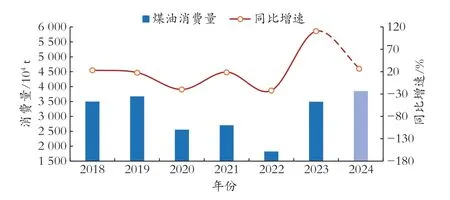

综合这些因素,预测2024 年,国内航线较新冠疫情前将有一定增幅,国际航线基本恢复新冠疫情前水平,预计航空总周转量将达到约1 340×108t·km,煤油消费量将达到3 850×104t,同比增长10.3%,超过新冠疫情前水平(较2019 年增长4.9%)。近年来中国煤油消费量及年度增速变化见图8。

图8 2018—2024 年中国煤油消费量和同比增速

2.1.3 能耗双控逐步转向碳排放双控,柴油消费量重回下降通道

柴油需求可以分为以工农业生产为主的生产型消费(占比约为30%)和以公路、铁路、水路运输为主的燃料型消费(占比约为70%)。预计2024 年生产型柴油消费将回升,燃料型柴油消费受替代能源增加影响将小幅下降,柴油消费总体小幅下降。

为支持灾后恢复重建和提升防灾减灾救灾能力,中央财政在2023 年四季度增发国债1×1012元,按照特别国债管理,其中2023 年安排使用5 000×108元,结转2024 年使用5 000×108元[39]。国债增发将带动固定资产投资,直接提振传统基建,不仅刺激建筑施工领域工程机械用油增长,也会向上游传导,拉动粗钢、水泥等建筑原料的生产,进而带动大宗工业品和建筑原材料的运输。虽然工程机械行业也在着力发展电动机械,但大型的采矿设备和挖掘设备等仍以柴油机为主,总体上固定资产投资的加速将促进工矿生产行业和建筑行业的柴油需求增长。

公路运输需求增速预计稳中有增,对比油耗水平和年度行驶里程,重型货车的燃料消耗量大,是交通运输领域节能减排的重点关注对象[40]。国务院2023 年底印发《空气质量持续改善行动计划》(国发〔2023〕24 号)[41],要求突出交通绿色低碳转型,大宗货物运输推进“公转铁”,进一步推动公共领域货车新能源化。交通部门是中国能源消费最早达峰、绿色低碳转型最迅猛的终端部门[42],绿色低碳的发展愿景下,清洁燃料重卡发展速度加快。山西省依托丰富的煤制甲醇资源和雄厚的产业基础,主推甲醇重卡,已从小批量生产逐步迈向大规模的示范应用[43]。电动重卡的发展也在加快,2023 年1—10 月新能源重卡共销售2.35×104辆,同比增长36.9%,预计2024 年还将保持高速增长。国际油气比价关系回归正常水平,尤其是2024 年天然气供应形势总体宽松,预计价格仍将下行,国内车用气价格预计仍将处于有利的替代区间,LNG 重卡将新增柴油替代量100×104t 左右。车用能源加速向低碳化方向发展,不仅货运燃料的增量市场将基本被LNG、电动力和甲醇等替代燃料抢走,存量市场也将被低碳能源蚕食。

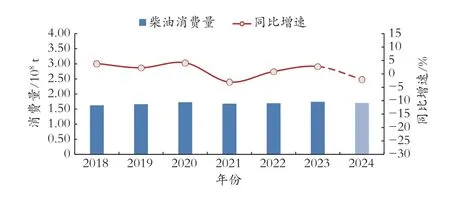

综合分析生产行业和运输行业的柴油需求,预计2024 年中国柴油消费量为1.7×108t,较2023 年增长0.8%;消费柴汽比为1.07。2018 年以来中国柴油消费量及年度增速变化见图9。

图9 2018—2024 年中国柴油消费量及增速变化

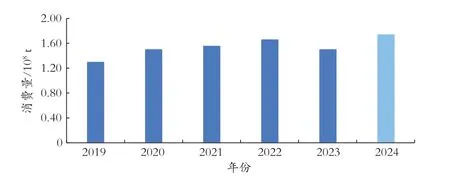

图10 2019—2024 年中国地方炼厂的配额原油进口允许量

2.2 新炼厂继续投产,成品油供应能力和产量双增

目前在建的炼厂主要是山东裕龙石化一期和中国石化镇海分公司的二期项目。裕龙石化一期项目主要包括2 000×104t/a 炼油,300×104t/a 乙烯、300×104t/a 混合二甲苯等装置,根据目前建设进度,预计将在2024 年二季度投产。镇海石化二期炼油能力为1 100×104t/a,建设工作已进入尾声。2024 年,国内总炼油能力将增加3 100×104t/a,预计成品油产量4.17×108t,同比增长2%,增速较2013 年也将明显放缓。

2.2.1 主营单位炼油能力继续增加,成品油收率预计降低

随着国内成品油过剩程度不断加剧,炼油行业“减油增化”的调整力度也在不断加大。广东石化的原油加工路线实现了“宜油则油、宜芳则芳、宜烯则烯”[44],中国石化镇海二期主要为150×104t/a乙烯扩建项目提供原料,不增产汽柴油。其他主营单位也基本以现有产能改扩建项目为主。由于2024年成品油市场需求增量有限,因此随着炼油能力增长和“减油增化”的不断推进,预计主营单位的成品油收率将较2023 年有所下降。

2.2.2 地方炼厂再添成员,拉动地方炼厂总体加工量和产量份额继续提高

地方炼厂裕龙石化一期投产后,国内千万吨级以上的地方炼厂将达到4 家。裕龙石化明年可获得的进口原油配额预计为1 000×104~ 2 000×104t;2022 年被停发进口允许量的几家传统地方炼厂,由于补税积极,2024 年有重新获得进口原油允许量的可能,4 家传统地方炼厂的进口配额合计为1 440×104t。因此,预计2024 年地方炼厂的配额原油进口允许量为1.74×108t,较2023 年增幅达2 300×104t 左右。

2024 年规模以上地方炼厂的总炼油能力将提高至2.38×108t/a,平均炼油规模将达到600×104t/a左右。根据国家发展改革委等部门最新下发的《关于促进炼油行业绿色创新高质量发展的指导意见》(发改能源〔2023〕1364 号),将有少量规模较小、能效低于基准水平或环保治理水平不达标的炼油企业在2025 年前后退出[45],国内炼油行业将进一步优化升级,落后产能加快淘汰,地方炼厂的平均规模将进一步提高,竞争能力也将继续增强。

2.3 2024 年资源过剩规模持续增长

根据对供需两侧的分析,预计2024 年国内成品油市场产能剩余5 000×104t 以上,同比扩大约900×104t。因此,2024 年的市场仍存在一定的不确定性。如果出口市场效益较好,商务部可能适量调高出口配额,满足国内炼油能力增长带来的资源销售需求;如果出口市场效益较差,预计炼油企业将适当调减成品油产量,避免国内资源过剩带来的价格竞争。

3 结束语

2023 年的成品油市场,在低基数效应和经济持续回升的拉动下,产需两旺,汽油、煤油、柴油全品类同比增长,出口市场的量价齐升更是促进了国产资源的合理流动,炼油企业产销效益均较好。2024 年,市场增长动力回归正常,需求增速下降大幅放缓,炼油能力的持续增加则导致国内资源过剩规模不断加大,炼油及销售企业将面临较大的市场竞争压力。

从行业发展看,成品油市场的达峰期临近,但国内炼油能力仍有增量,扩大出口绝不是最佳的解决方案,根据炼厂的资源和市场特点,减油增化、减油增特和减油增材都是炼油企业应选择的发展策略。建议国内炼油行业有序有度进行炼化行业的转型发展,既要考虑目前炼油效益好于化工的现实情况,加强全球跨市场运作,拓展跨市场线路,实现资源和市场在全球范围内的优化配置,适时适量安排出口,保障产业链平稳运行和整体效益实现;同时也要未雨绸缪,为成品油消费达峰后的潜在风险做好产品转型、技术开发、装备配套以及销售市场开发等系列准备工作。

致谢:感谢北京理工大学夏诗瑶、北京大学薛重阳两位实习生在本文资料收集、数据整理方面所做的贡献。