ESG表现对实体企业金融化的影响研究

陆晨晰

摘 要:本文以2011—2021年中国沪深A股制造业上市公司为研究对象,实证制造企业ESG表现对企业金融化的影响。结果显示:制造企业ESG表现以及环境、社会、公司治理表现均与金融化显著正相关。通过替换解释变量、工具变量法、倾向性得分匹配(PSM)等方法进行稳健性检验,结论依然成立。异质性分析表明,制造企业ESG表现对金融化的影响与制造企业权力结构有关,但与制造企业产权性质无关。两职分离的制造企业中ESG表现与金融化显著正相关,而两职合一的制造企业中此种关系并不显著。

关键词:ESG表现;企业金融化;制造业;实体企业

一、引言

党的二十大报告指出,全面建设社会主义现代化国家,要注重经济的高质量发展。高质量发展的根本在于经济的活力、创新力和竞争力,而要保证经济的活力、创新力和竞争力就需要贯彻绿色发展理念。随着高质量发展目标的提出,绿色发展在我国经济社会发展中的地位日益凸显,并逐渐上升到国家战略层面。ESG契合绿色发展理念,是环境(Environmental)、社会(Social)和公司治理(Governance)英文单词首字母的缩写,被用来评价企业的可持续发展能力。在经济高质量发展目标的推动下,我国有关环境、社会和公司治理的法规相继出台,完善ESG评价体系,加快ESG建设势在必行。

随着社会各界对企业ESG的持续关注与重视,ESG在我国不断向纵深发展。有关机构从企业环境、社会和公司治理表现三维度出发,构建了企业ESG量化评价指标,通过评级或评分来评价企业的ESG表现。从当前来看,企业提升ESG表现的动机尚存争议。一方面,企业提升ESG可能是为了谋取自身的长远发展,此时,企业会减少金融资产投机行为。另一方面,企业提升ESG只是为短期获利提供便利。企业通过提升ESG表现展现出虚假的企业形象,进而掩盖自身过度逐利的不当行为,配置大量金融资产。

从现有文献来看,当前有关环境、社会、公司治理对企业金融化影响的研究已取得了一定的成果,但是将三者综合起来,考虑ESG表现对企业金融化的影响及其内在动机的研究尚显不足。实体经济是经济发展的着力点,实体企业作为实体经济的微观主体,在推动经济高质量发展方面起着重要作用。本文从ESG表现的动机出发,聚焦实体企业中的制造业,探讨制造企业的ESG表现以及环境、社会、公司治理三方面表现与金融化的关系,并在不同产权性质和权力结构下进一步研究这种关系,丰富企业ESG表现和金融化领域的研究。

二、理论分析与研究假设

在绿色发展的大背景下,我国企业的ESG表现不断改善,但对于企业提升ESG表现的动机目前尚无统一定论。一方面,企業是逐利的,企业ESG表现的提升可能是为了掩盖自身的不当行为,企业会通过良好的ESG表现粉饰过多金融资产配置行为,实现短期获利(李月娥等,2022)。企业的ESG表现越好,越能降低信息不对称程度,从而达到缓解企业融资约束的效果(邱牧远和殷红,2019)。然而,虽然企业通过承担社会责任获得了更多的优质资源,但仍然无法抑制管理层金融资产投资倾向(顾雷雷等,2020)。在逐利动机下,企业的社会责任还展现出声誉保险作用。企业通过承担社会责任可以积累一定的声誉,树立良好的企业形象,这有利于缓冲企业负面信息,粉饰过度金融化等不当行为,从而助长企业投机行为(孟庆斌和侯粲然,2020)。

另一方面,企业提升ESG表现是为了实现长远发展。与逐利动机不同,企业也可能是出于自身的可持续发展目的,因而改善环境、社会、公司治理以及ESG表现。在这种情况下,企业会更加关注自身的主营业务,平衡资金增值与企业发展的关系,减少金融化行为(潘海英等,2022)。在谋发展动机下,实体企业的ESG表现更多地起到管理工具的作用。企业良好的ESG表现体现出较高的社会责任,这类企业往往自觉规范经营行为,注重长期可持续发展,从而减少短期金融投资行为(刘姝雯等,2019)。

基于以上分析,本文提出两个备择假设。

H1:在逐利动机下,ESG表现与企业金融化正相关;

H2:在谋发展动机下,ESG表现与企业金融化负相关。

三、研究设计

(一)样本选取与数据来源

本文选取2011—2021年沪深A股制造业上市公司作为初始样本,ESG表现数据来源于华证ESG评级评分数据库,财务数据和公司治理数据来自国泰安数据库,并对初始样本进行以下处理:①剔除ST、*ST以及PT类上市公司;②剔除核心变量缺失值;③剔除回归变量缺失的研究样本。此外,本文对所有连续变量进行了1%和99%分位上的缩尾处理,以消除极端值影响,最终得到4597个样本观测值。

(二)变量界定

1被解释变量

企业金融化(Fin)。从现有研究来看,大部分学者以企业金融资产的持有比例来衡量企业金融化。本文借鉴朱方明和金健(2021)的做法,以交易性金融资产、衍生金融资产、可供出售金融资产、持有至到期投资、长期股权投资以及投资性房地产这几类金融资产占总资产的比重来衡量企业金融化。

2解释变量

ESG表现。一级指标ESG表现(Esg),二级指标环境表现(Env)、社会责任表现(Soc)、公司治理表现(Gov)。当前,企业的ESG表现主要以第三方机构出具的评级评分数据来衡量,比如彭博ESG评分、明晟MSCI评价体系、华证ESG评级评分、商道融绿ESG评级等。华证ESG评级评分数据较为全面,在披露ESG综合评级评分的基础上还披露了环境、社会和公司治理三个维度的数据,故本文采用华证披露的ESG评级评分数据。借鉴大多数学者的做法,基于华证披露的企业年度ESG评级评分数据,按照从AAA到C分别赋值9~1分的做法来衡量企业的ESG表现(Esg),并将环境、社会和公司治理三个维度的评级评分数据按照同样的做法分别衡量企业的环境表现(Env)、社会责任表现(Soc)和公司治理表现(Gov)。

3控制变量

本文控制变量的选取借鉴国内外相关文献,选取了企业规模(Size)、企业年龄(Age)、企业盈利能力(Roa)、营业利润率(Profit)、账面市值比(Mb)、权益乘数(Stake)、速动比率(Qr)、经营净现金流(Ocf)、现金持有(Cash)和资本密度(Fix)等变量。各变量具体定义如表1所示。

(三)模型构建

为研究ESG表现对企业金融化的影响,本文构建模型如下:

Fini,t=α0+α1Esgi,t+α2∑Controlsi,t+Industry+Year+εi,t(1)

Fini,t=α0+α1Envi,t+α2∑Controlsi,t+Industry+Year+εi,t(2)

Fini,t=α0+α1Soci,t+α2∑Controlsi,t+Industry+Year+εi,t(3)

Fini,t=α0+α1Govi,t+α2∑Controlsi,t+Industry+Year+εi,t(4)

模型中的i,t分别代表第i个样本和第t年,α为系数,Controls为控制变量,Year为年度哑变量,Industry为制造业行业类别细分哑变量,εi,t为残差项。

四、实证结果与分析

(一)描述性统计

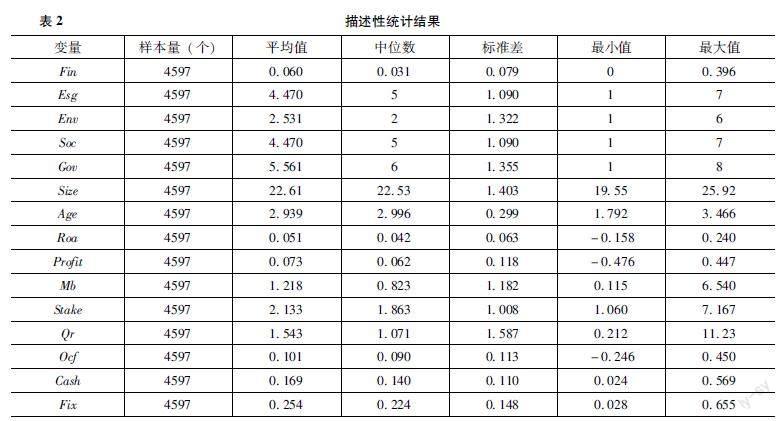

本文的主要变量描述性统计结果如表2所示。本文的样本量为4597个,由表2可知,制造企业金融化的中位数为0031,平均值为0060,最小值和最大值分别为0和0396,表明制造企业的金融化存在个体间差异,但大部分低于行业平均水平。制造企业的ESG表现以及环境、社会、公司治理三个维度的标准差分别为1090、1322、1090和1355,存在着较大的差异;且从平均值、中位数、最大值均可以看出,制造企业公司治理得分大于社会责任得分,而社会责任得分又大于环境得分,表明制造企业的公司治理表现较好,而环境表现相对较差。

(二)相关性分析

表3报告了本文主要变量的相关系数。结果显示制造企业的ESG表现与企业金融化在1%水平上正相关,说明制造企业的ESG表现好,并不代表其专注自身的主营业务发展,相反,其可能配置了更多的金融资产。控制变量包括企业规模、企业年龄、企业盈利能力、营业利润率、账面市值比、权益乘数、速动比率、经营净现金流、现金持有和资本密度等均与企业金融化在1%或5%的水平上显著。其中,企业规模、账面市值比、权益乘数、现金持有和资本密度与企业金融化负相关,而企业年龄、企业盈利能力、营业利润率、速动比率、经营净现金流与企业金融化正相关。此外,变量的方差膨胀因子VIF经检验小于5,可以认为变量间不存在多重共线性。

(三)回归分析

为研究ESG表现与企业金融化的关系,进行回归分析,回归结果如表4所示。第一列为解释变量ESG表现对企业金融化的回归结果,ESG表现的回归系数为0004,在1%水平下显著为正,验证了假设1,说明制造企业出于逐利动机提高自身的ESG表现。第2列、第3列、第4列分别为ESG的环境、社会和公司治理表现对企业金融化的回归结果,回归系数显示制造企业的环境表现、社会责任表现与企业金融化在1%水平下显著正相关,公司治理表现与企业金融化在5%水平下显著正相关。控制变量中企业规模、企业盈利能力、权益乘数、速动比率、现金持有以及资本密度均与制造企业金融化显著负相关,而企业年龄、营业利润率、账面市值比和经营净现金流与制造企业金融化显著正相关。

(四)稳健性检验

1替换解释变量

本文以彭博公司的ESG年度评分数据替换原华证ESG评级评分数据进行稳健性检验,其中彭博Esg为ESG表现年度综合评分数据,彭博Env、彭博Soc、彭博Gov分别为彭博公布的环境、社会、公司治理年度得分。表5回归结果显示彭博Esg、彭博Env、彭博Soc、彭博Gov的系数均在1%水平上显著为正,稳健性检验结果支持本文结论。

2相关变量滞后一期

被解释变量企业金融化和解释变量ESG表现可能存在内生性问题,为增强结论的可信性,借鉴高杰英等(2021)的研究将解释变量滞后一期处理,以Esg_1、Env_1、Soc_1、Gov_1作为工具变量进一步检验假设1,结果如表6所示。根据回归结果,解释变量与制造企业金融化仍然呈现显著的正向相关关系。

3倾向性得分匹配(PSM)

为更深入研究制造企业ESG表现对金融化的影響,本文进一步控制样本间系统性差异,选择倾向得分匹配法(PSM)进行稳健性检验。借鉴陶春华等(2023)的做法,采用制造企业ESG表现的中位数作为临界值,将ESG表现较好的制造企业赋值为1;将ESG表现较差的制造企业赋值为0,选取模型(1)中的控制变量进行一对一匹配。匹配后的样本标准差均在5%以内,各变量未见显著差异,满足平行假设。表7报告了匹配后的制造企业ESG表现与金融化的回归结果,回归结果依然显著。

五、异质性分析

(一)产权性质的异质性分析

国务院国资委强调国有企业要在提升实体经济高质量发展、防止经济脱实向虚方面发挥主力军作用。相较于非国有企业,国有企业出于天然的政治关联,往往承担着更多的责任,从而影响其金融资产配置行为。本文进一步研究了不同产权性质下制造企业的ESG表现对企业金融化的影响。由表8的回归结果可知,国有企业和非国有企业的ESG表现对金融化的影响差异不大,无论是国有企业还是非国有企业,ESG表现均正向影响制造企业金融化,再次验证了假设1。

(二)权力结构的异质性分析

不同的权力结构影响企业的决策行为,本文借鉴何源等(2022)的做法,将样本制造企业按董事长和总经理是否为同一人分为两职合一组和两职分离组,探讨不同权力结构下制造企业ESG表现和企业金融化的关系。通过表9可以看出,当企业存在两职合一时,只有环境表现显著影响企业金融化;而在两职分离的情况下,制造企业的ESG表现、环境表现、社会责任表现、公司治理表现均与企业金融化在1%水平上正相关。

六、结论与启示

本文以2011—2021年沪深A股制造业上市公司的年度数据为样本进行研究,实证发现:①出于逐利动机,企业ESG表现显著正向影响制造企业金融化;②ESG表现中的环境、社会责任、公司治理三维度均与制造企业金融化显著正相关;③这种显著正相关关系在不同产权性质下差异不大,但在不同权力结构下有较大的差异,在两职分离的制造企业中ESG表现仍显著影响金融化,但在两职合一企业中不明显。

本文丰富了ESG表现和企业金融化的理论和实证研究,证明了制造企业出于逐利动机,通过提升自身的ESG表现掩盖金融化行为。根据本文的结论,实体企业ESG表现好并不能证明其为实体经济发展添砖加瓦。为了实现经济的高质量发展,政府和社会在关注ESG表现较差企业实体业务发展的同时,也不能忽略那些ESG表現良好的企业。

参考文献

[1]李月娥,程英爽,王然,等ESG表现与企业金融化——蓄水池动机还是投资替代动机[J].国土资源科技管理,2022,39(4):74-90

[2]邱牧远,殷红生态文明建设背景下企业ESG表现与融资成本[J].数量经济技术经济研究,2019,36(3):108-123

[3]顾雷雷,郭建鸾,王鸿宇企业社会责任、融资约束与企业金融化[J].金融研究,2020(2):109-127

[4]孟庆斌,侯粲然社会责任履行与企业金融化——信息监督还是声誉保险[J].经济学动态,2020(2):45-58

[5]潘海英,朱忆丹,新夫ESG表现与企业金融化——内外监管双“管”齐下的调节效应[J].南京审计大学学报,2022,19(2):60-69

[6]刘姝雯,刘建秋,阳旸,等企业社会责任与企业金融化:金融工具还是管理工具?[J].会计研究,2019(9):57-64

[7]朱方明,金健经济政策不确定性与企业金融化——基于企业金融化动机的分析[J].工业技术经济,2021,40(11):116-126

[8]高杰英,褚冬晓,廉永辉,等ESG表现能改善企业投资效率吗?[J].证券市场导报,2021(11):24-34,72

[9]陶春华,陈鑫,黎昌贵ESG评级、媒体关注与审计费用[J].会计之友,2023(6):143-151

[10]何源,邢天才,刘超董事会成员地位差异影响了企业研发投入吗[J].会计研究,2022(10):45-57

Research on the Influence of ESG Performance on the Financialization of Entity Enterprises:Based on the Empirical Study of Listed Manufacturing Companies in China

LU Chenxi

(Management School(Accounting School),Yunnan Minzu University,Kunming 650000,China)

Abstract:This paper takes Chinas Shanghai and Shenzhen Ashare manufacturing listed companies from 2011 to 2021 as the research object to demonstrate the impact of ESG performance of manufacturing enterprises on corporate financializationThe results show that the ESG performance,environmental,social and corporate governance performance of manufacturing enterprises are significantly positively correlated with financializationThe conclusion is still valid with additional robustness checks using substitution of explanatory variables,instrumental variable method and propensity score matching(PSM).Heterogeneity analysis shows that the influence of ESG performance on financialization is related to the power structure of manufacturing enterprises,but not related to the property rights of manufacturing enterprisesIn manufacturing firms with CEO nonduality,ESG performance is significantly positively correlated with financialization,while in manufacturing firms with CEO duality,this relationship is not significant

Keywords:ESG Performance;Enterprise Financialization;Manufacturing Industry;Entity Enterprise