A公司资本结构现状及优化研究

摘 要:伴随着改革开放的不断深入,社会主义市场经济体制逐步建立,我国的市场经济得到了发展。我国的资本市场虽然经历了40多年的发展历程,但是它还处于一个刚刚起步的阶段,它的出现既是对制度变迁的一次尝试,又是对制度变迁的一种选择。A股份有限公司(简称A公司)是中国通信制造行业的龙头企业,在行业中占有举足轻重的地位。近年来,由于负债过重、资本结构不健全等原因,造成了严重的财务风险,这不仅会对公司的正常发展造成很大的影响,也会对公司的竞争力造成一定的削弱,应对外部挑战的抵抗力也将降低。本文基于经典资本结构理论,具体分析A公司资本结构、债务结构和股权资本结构的整体情况。通过比较可以看出,该公司目前的资产负债率偏高,股权结构不合理,流动比率偏高。这些问题既有外部因素,也有A公司自身原因。本文对如何优化资本结构提出了具体的建议,主要为加强自我积累、降低流动负债率、优化债务结构、通过合理减少大股东的持股比例健全公司的股权结构制衡等措施。

关键词:上市公司;资本结构

一、资本结构现状及存在的问题

1.A公司基本情况

A公司于1985年创立,历经30余年的发展,由一家生产电子产品的工厂发展成为世界通信设备的领导者。公司的业务遍及全球,并与150多个国家和地区建立了良好的合作关系。目前,A公司正积极地与移动、联通、电信三大运营商进行战略合作,以顺应国家宏观调控和行业发展趋势。在国际市场上,与奥兰、高通若等大型公司进行项目合作,并与世界各地的客户进行全面的交流,取得了很好的发展成果。

2.A公司资本结构现状及存在的问题

资本结构对公司的运营绩效与可持续发展有重要影响。资本结构的优化选择也就是融资方式的优化选择。本文以A公司近十年的财务状况为基础,从整体资本结构、负债结构、股本结构等角度对A公司的资产结构进行了研究。

(1) 资产负债率与产权比率波动较大,财务杠杆偏高

公司的固定资产负债比例、持股比例变化幅度范围巨大。企业的资产负债率是反映公司投资、运用负债企业固定資产的综合能力和财务控制风险情况的一个重要技术指数。在经营者看来,借债不仅起到财务杠杆作用,还可以为公司带来收益,规避税负,但如果公司的资产负债率过高,就会带来财务风险,进而增加公司的破产概率,降低公司的资产价值。

产权比例的具体体现是公司的财务结构是否稳定。产权比例变动越小,债务风险就会相对越安全,同时,还要考虑企业自身的长期资产收益情况变化和资产流动性状况,对其风险做出更为细致全面的分析。资产负债率与产权比率有重要区别,但也有彼此联系(见表1)。资产负债率着重于揭露对债务人利益的保障状况等,而产权比率则着重于揭露企业债务资产和股权投资的相对情况,和企业财务结构能否保持稳定等;而二者又是体现公司的偿债水平的重要指标,两者呈现互补关系。因此,通过资产负债率与产权比率的比例系数,对公司资产状况是否优良进行判断较为合适。

由表1可以看出,A公司总体来讲,公司的资产负债率和股权比率都是波动型的,其资产负债率较高,这与公司的发展模式不匹配。

(2) 以短期债务融资为主,商业信用在融资中居主体地位

负债根据清偿年限,可分成流动负债和非流动负债。尽管流动性负债具有一定的弹性,但在短期内会给公司带来更大的债务负担,易产生资金问题;偿还期超过一年的则为非流动负债,虽然非流动资产不会对公司造成短期的负担,但灵活性却较低。本文采用了两个指标,即流动负债比率和非流动负债比率(见表2),对A公司企业的财务偏好展开了深入研究。

表2显示,企业的负债中以流动负债居多,而A公司流动负债率基本都在 80%以上,只有在2013年时最低,为79.75%。公司目前的流动负债比率很高,短期债务负担很重。如果A公司的流动资产短缺,将会对公司的正常运营产生一定的影响,因此A公司必须对流动负债和非流动负债进行合理的比例的分配,避免公司陷入财务危机。

(3) 资产负债率整体偏高,不能满足公司发展需要

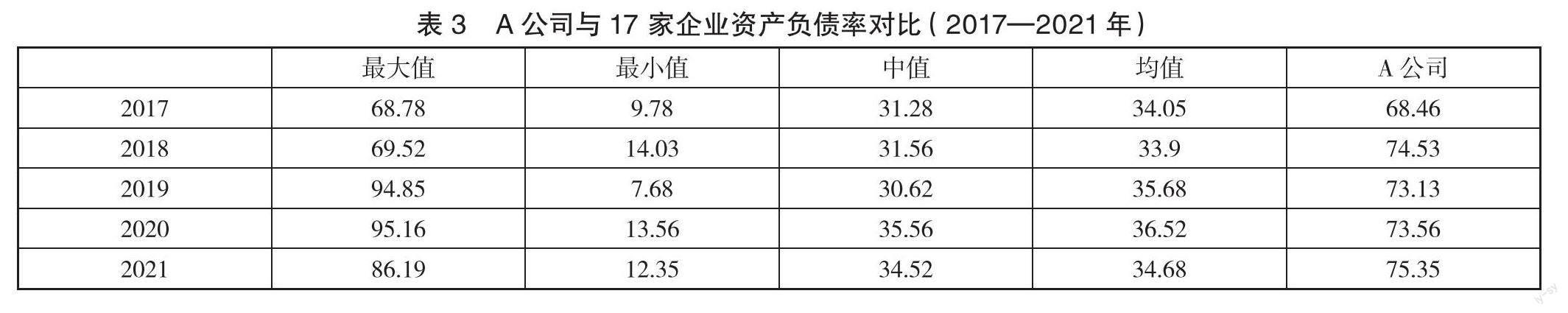

普遍认为,资产负债率介于40%到60%较为合理,但是,具体到某一公司,则要结合成长阶段、盈利水平、债务承压程度等因素而定,而资产负债率则会因上述原因而有很大差别。表3中,A公司的资产负债率与其他17家公司中相比较高,2017年的资产负债率要低一些,2018年的时候,它的资产负债率是当时资产负债率最高的公司,而2019年,由于其他公司的运营问题,A公司的资产负债率比最大值要低20个百分点,但73.12%的比例依然很高。与17个公司的平均资产负债率平均及中位数比较,发现各个公司的负债水平有很大的差异,A公司的资产负债率是行业平均和平均水平的两倍,这表明总体水平是比较高的。在考虑所得税时,由于负债的增长,A公司的金融危机和代理费用也会随之上升,而其税盾效应也会逐渐削弱。

二、资本结构存在问题的成因

1.多层次资本市场发展不足,企业融资渠道不畅

A公司当前的资产负债率偏高,第一是流动负债高,其融资能力明显不足,这主要是由于我国资本市场发展相对缓慢以及进入门槛高、手续烦琐、周转周期长、融资效率低下等原因造成的。第二,市场交易缺乏活力,缺乏流动性,这会使我国的利率风险和流动性风险进一步恶化,从而对我国国债的发行和需求产生不利的影响。第三,目前公司债券的信用等级体系还不健全。相对于国外的信用等级,我国的信用等级制度较为死板,没有区分行业和领域的差异。在建立信用风险评估体系时,由于考虑到了政府的支持,使得信用风险评估的公平性、真实性、精确度都很难得到保障,从而对公司债券市场的健康发展产生一定的不利影响。这些不足削弱了A公司通过发行债券来获得长期融资的能力,从而妨碍了其资本结构优化。

2.外部环境冲击和自身积累不足

在当今国际社会,信息技术产业之间的竞争非常激烈,特别是新科技之间的竞争,其研发投入需要大量的资金,面对外部环境的冲击,A公司需要优化资本结构,使其达到最优。要增强自身积累,不断招贤纳士,扩大后备人才资源,为自身创新不断输送新鲜血液,从而应对外部环境冲击,扩大国际市场占有率。

首先,作为一个高新科技公司,在A公司的研究投入、固定资产建设等方面,是一个很大的投资。其次,公司还处在成长阶段,按照企业的生命周期理论,在此阶段,A公司的主要目的是抢占市场,获得最大的市场份额,大量的资本投资是不可或缺的。正如表4所示,在过去十年中,公司的存款利息从107.6亿增加到了144.56亿元,而存款利息在总资产中所占的比例并不高,在10%左右,总体呈现下滑的态势,表明企业自身的积淀还需进一步增强。

三、结论和优化建议

1.结论

根据A公司2011—2021年的财务状况,结合行业特点、成长阶段、盈利能力等特点,分析了其资本结构的现状。经过对比和分析,存在较高的资产负债率,这与A公司的经营风险、研发需要、发展阶段等因素不一致;其中,以商业债务为主的流动负债比例较高;第二至第十大股东均持有较少的股份,间接凸显了其在公司中的强势地位,而对其股权结构的制约也较少。

新股发行体制改革和创业板退市制度的出台,一方面反映了我国资本市场的运行机制不足,另一方面也显示了我国资本市场的发展。由于水平有限,本文对于具体的上市公司规范和机制、退市制度、重组机制等方面并未做非常深刻的剖析,这将为日后的深入研究提供更大的发展空间。

2.优化建议

(1) 优化资本市场,营造良好的金融环境

第一,要拓展债券市场,对债券发行、交易、结算过程进行规范化,简化烦琐的手续与流程,缩短资金的周转时间,加强债券市场的流动性。①扩大利率,不断丰富信贷种类,加强风险管理;②加强完善我国国债市场信用评级制度。要继续加强和改进多层次证券市场的建设,简化发行程序,降低政府的介入,简化上市流程,缩短发行周期,切实缓解公司的困境。

(2) 加强自身积累,降低负债水平

企业的盈利状况与企业的留存利润有直接的关系,因此,企业对外筹资的规模和财务风险都会受到一定程度的影响。为了降低A公司的资产负债率,可以从提高整体利润水平、增强自身的积累等方面入手,以实现最优的资本结构。为了提高A公司的利润,增强其自身的实力,可以采取如下措施:

第一,加强自主研究创新,增加科研费用,冲破对国外技术的依赖性。A公司要从顾客需要入手,加强对高级科技人员的培养,加大技术创新力度,以提高企业的综合效益。要与其他行业加强沟通与协作,汲取他人经验,扩大自身的品牌影响力。第二,开拓创新出新的发展模式。A公司可以通过大数据、互联网+、人工智能等技术,开拓新业务发展模式,促进公司转型,提高企业整体实力。第三,进一步提高公司经营管理水平和增加固定资产效率。A公司要强化对应收账款的管理工作,建立完善的客户档案,制定有效的信贷政策,形成一个专业负责应收账款的信用管理机构。

(3) 优化负债结构

流动负债是一柄双刃剑,在增强公司资本结构弹性的同时,也会削弱其稳定性。要适度减少短期债务比例,提高长期债务中的债券融资比例,保证公司的日常运营资本和稳定的资金来源。

①适当降低流动负债比例

企业的流动负债主要是企业的商业信用。因此,A公司要适度降低短期借款,使得流动负债比例降低,进而优化負债结构,增强公司的资本结构。

②适度增加长期融资中的债券发行比例

A公司要积极地利用中短期信贷,积极地利用国债融资。这样不仅可以保证A公司的资金来源更加稳定,而且可以拓宽融资渠道和资金来源,从而进一步完善A公司的资本结构。

(4) 调整股权结构,建立健全股权制衡优化机制

吸引优质的战略投资人,有利于促进持股结构的优化:①企业股份结构的改善和优化是在吸引长期战略投资人、降低控股股东比例、强化股份制衡等方面进行的。②企业能够得到各种资本支持,进行各种经营活动。③吸引高素质员工,并导入其经营理念。企业吸引战略投资者时,要避免其投资的比例超出公司原来的出资比例,从而导致公司的控制权发生变化。

在选择战略投资人时要注意以下问题:①在同行业中拥有重要的战略资源。A公司需要结合行业发展的需要,与有较强技术力量的新兴技术公司积极合作,互利共赢。②长期购买本公司股份,并能尽职尽责。③最近五年,没有受到中国证券监督管理委员会的处罚。

参考文献:

[1]郭鹏飞,孙培源.资本结构的行业特征:基于中国上市公司的实证研究[J].经济研究,2003(5):66-73+93.

[2]Mokhova,N.&Zinecker,M.Macroeconomic factors and corporate capital structure[J].Procedia-Social and Behavioral Sciences,2014.

[3]陈德萍,曾智海.资本结构与企业绩效的互动关系研究——基于创业板上市公司的实证检验[J].会计研究,2012(8):66-71+97.

[4]王思滢,刘硕.我国上市公司资本结构现状及优化对策[J].大众投资指南,2017(2):33+35.

[5]刘畅.浅析我国上市公司资本结构现状、问题及对策[J].现代商业,2012(23):26-27.

[6]张恒慎.我国上市公司的资本结构现状和问题研究[J].市场研究,2017(1):16-18.

[7]王正斌.论金字塔股权结构与企业资本结构[J].经济师,2021(9):283-285.

[8]彭春蓉,张钟学.基于哈佛分析框架的A公司财务分析[J].中国市场,2020(15):75-79.

[9]王胜杰.A房地产公司资本结构优化研究[D].长春:长春工业大学,2023.

[10]孔诗彤.WH化学集团资本结构优化研究[D].长春:长春工业大学,2023.

作者简介:崔晋博,男,汉族,河南商丘人,在读研究生,研究方向:财务会计。