基于股权质押的Z 公司大股东掏空行为研究

曾婉莹

(作者单位:青海民族大学)

股权质押是出质人将股权作为标的物出质进行抵押贷款的一种方式。虽然股权质押拥有流动性强、变现速度快等融资优势,但随着规模的不断壮大,一些弊端也开始显现。我国上市公司是我国资本市场的核心,部分上市公司的控股股东为获取更多的利润,往往会采取直接侵占、违规投资理财、大额分红等越来越隐蔽、复杂的手段掏空上市公司。因此,这一现象必须引起资本市场的高度重视,防范大股东掏空上市公司的行为发生,促进资本市场稳健运行。本文以Z 公司为案例主体,分析其大股东掏空行为,并提出规避此类行为的建议。

一、Z 公司案例简介

(一)Z 公司概况

Z 控股股份有限公司(以下简称Z 公司),于2016 年在深圳证券交易所通过借壳并购J 公司上市成功,成为当时国内钾肥生产销售领域的龙头公司。在成功上市后的一段时间里,随着钾肥市场价值的不断攀升,其价格随之上涨的股票成为资本市场投资者青睐的对象。2020 年,Z 控股公司大股东及其关联方被披露出现违规事项,深交所于同年5 月6 日对其股票交易实施“退市风险警示”处理,Z 控股股票名称发生变更。2021 年2 月,Z 公司实际控制人肖某因违法事实被检察院批准逮捕,大股东所有质押冻结股权将以拍卖形式进行处理。

(二)Z 公司大股东股权质押过程

2016年Z公司借壳上市成功后,公司三大股东A投资、B 实业和肖某系构成一致行动人,并于2016 年7 月27 日进行第一次新增股份上市,当日A 投资开始了第一次股权质押,同年8 月15 日B 实业和肖某也进行了股权质押。截至2016 年年底,上述三位大股东股权质押比例分别达到97.42%、100%、100%。由于A 投资和B 实业实际控制人均为肖某,所以可以说肖某在公司上市成功后的同年年底迅速抵押了其持有的几乎所有Z 公司股份。

(三)Z 公司大股东股权质押动因

其一是融资需求。从公司实际经营状况看,实控人肖某妄图进入铜矿开采领域,因此,他打着发展新业务的旗号将Z 公司存有的大量资金都投入其控制的T 铜业公司进行使用,而股权质押恰好能够帮助肖某快速获取大量资金。

其二是规避股票限售约束。Z 公司在2016 年上市后,其一致行动人无法在2019 年6 月30 日前通过减持所持股份进行融资。在此期间,Z 公司估值高达90 亿元的钾肥市价促进了公司股价上涨,前三大股东陆续在股价高峰期实行密集的股权质押,致使公司股权质押比例在95%以上。该操作成功帮助Z 公司规避股票限售约束并且获得了大量融资。

其三是利益侵占。在公司业绩向好的表象下,Z 公司实控人肖某在股权质押背景下进行的隐秘的违规行为充分证明了其具有利益侵占的动机[1]。

二、Z 公司股权质押下大股东掏空行为案例分析

(一)Z 公司股权质押下大股东掏空行为动因

1.控制权和现金流权分离

本文引入控制权和现金流权两权分离度计算方法,计算结果如表1 所示。三大股东在2016 年年底首次进行大规模股权质押,实控人肖某对公司的控制权仍保持在74.38%,但其现金流权却下降为1.01%,此时肖某两权分离度达到了73.37%,其对Z 公司不再拥有现金收益权,两权分离度也达到了最大值。在Z 公司案例中,实控人肖某对上市公司拥有绝对控制权,他将持有的全部Z 公司股权进行股权质押后,原本股权对应的现金收益权尽数消失,无法获取任何收益。因此,肖某有极大可能抛弃上市公司的运营管理,利用所持公司控制权牟取私利的动机也进一步增强。

表1 Z 公司大股东股权质押前后大股东肖某两权分离度 单位:%

2.掏空成本降低

随着股权质押的比例提高,两权偏离的程度逐渐增加,大股东通过现金流权获取的股利减少,于是会有更大的动机掏空公司牟取私利。但事实上,股权质押本身已减少了大股东的掏空成本,这是因为当大股东在进行股权质押时,通常已成功融资取得所需资金。由于Z 公司是于2016 年在深交所上市,所以根据该所当年平均股权质押率40%可以大致估计出肖某股权质押融资所得金额为71.26 亿元,提前收回部分收益,大股东实行掏空行为的成本已然大幅度降低[2]。

(二)Z 公司股权质押下大股东掏空手段

1.非经营性资金占用

一是直接占用上市公司资金。2018 年,Z 锂业与供应商X 科技新材料股份有限公司之间的设备购置交易占用9 200 万元资金。2018 年1 月至2020 年4 月,A 投资从Z 公司的主营业务客户处拆借占用资金2.4 亿元。二是间接占用上市公司资金。A 投资在借壳上市后与其购买过钾肥的客户发生过借贷关系,在2019 年之后受到金融市场政策紧缩的影响,A 投资导致Z 公司应收账款共计6.4 亿元无法按时收回。三是其他方式占用上市公司资金。Z 公司自2016 年成功上市以来,大股东未实现业绩承诺,也未履行业绩承诺补偿义务。

2.关联交易输送利益

2019 年6 月,大股东A 投资将其持有的T 铜业37%的股份作价25.9 亿元成功出售给了Z 公司,用以偿还占用的资金和造成的损失等款项。从事实上来看,T 铜业下辖的三大铜矿仅后续资金投入就需要50 亿元,企业本身负有的贷款额度也达到了19 亿元,即所需总资金达到了69 亿元,远高于25.9 亿元,因此该股权交易存在向大股东A 投资输送利益的嫌疑[3]。

3.违规对外担保

自Z 公司2016 年借壳上市以来,实控人肖某曾多次为其全资子公司进行担保。2020 年6 月,Z 公司发布公告称大股东存在违规对外担保的行为。经核查,公司确实通过虚构保兑仓业务违规对外提供了融资担保,担保事项不但没有经过公司审议,而且未进行信息披露。

(三)Z 公司股权质押下大股东掏空行为的后果

1.财务风险分析

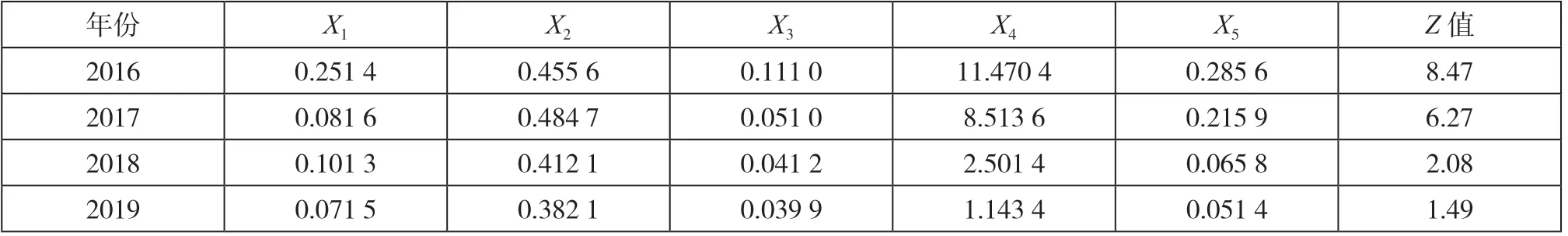

本研究采用阿尔特曼提出的Z值指数分析法,即运用Z-Score 模型计算分析Z值的大小及其变化趋势,以反映公司当前的财务状况及未来财务走势。Z值越大,代表公司面临的财务风险越小。本文以已有的财务数据为基础,对Z 公司大股东股权质押前后Z值大小和变化趋势进行判断分析,结果如表2 所示。

表2 Z-Score 模型运算Z 值表

Z-Score 模型计算方法如下:

式(1)中:X1=净营运资本÷总资产;X2=留存收益÷总资产;X3=息税前利润÷总资产;X4=市值总额÷总负债;X5=销售额÷总资产。

由表2 可知,2018 年Z 公司各项违规行为开始初步披露时,Z值大幅下降至2.08,公司的财务状况呈现出颓势,与2016 年和2017 年良好的业绩相比,财务造假和大股东股权质押背景下实行的掏空行为使得Z 公司于2018年后陷入财务困境,财务风险剧增。

2.投资效率分析

本文引用哈克尔和利夫纳特提出的自由现金流量投资估价方法计算得到过度投资额数据,用于判断公司投资效率状况。2017 年Z 公司在投资方面仍存在显著不足,但2018 年呈现出与2017 年完全相反的过度投资情况,这在某种意义上说明Z 公司大股东在股权质押背景下进行的掏空行为过程中存在非效率投资行为,大股东股权质押背景下的掏空行为对公司的投资效率起消极作用。

三、研究结论与建议

(一)研究结论

本文以Z 公司为案例主体,对大股东肖某股权质押后的掏空行为进行了研究分析,结果表明上市公司的大股东频繁进行股权质押极有可能是在实行掏空行为,资本市场及其参与者需关注留意。大股东隐藏在股权质押背景下实施的一系列违规掏空行为,将直接造成公司财务风险提高和投资效率降低等不利后果,对非大股东等利益相关者的利益和公司未来发展前景造成严重影响。所以,公司除大股东以外的利益相关者在维护自身合法利益的前提下,应当对大股东的掏空行为及时识别并严加防范。

(二)研究建议

1.内部公司治理层面

第一,优化股权结构,避免一股独大。分散大股东权利应该作为公司改革重心。一是通过建议大股东减少其持股比例或公司增发新股的方式来降低大股东的持股比例,分散大股东的股权。二是引入与企业的业务有紧密联系的战略投资者。三是适当推动股权购买活动,优化企业的股权结构[4]。

第二,完善监督机制,加强内部控制。有效监管机制的建立与完善对于公司未来健康全面发展至关重要。一是聘用专业的独立董事,要求其严格实施监管权力。二是建立中小股东与独立董事的联系,维护中小股东在公司决策上的话语权。三是各部门应当做好自己权责以内的工作,监管工作要有明确分工,同时规避大股东亲属或密切联系人参与监管活动[5]。

2.外部监管层面

第一,约束股东权利,加强信息披露。首先,约束大股东股权质押后的控制权,继而有效地降低公司大股东两权分离度。其次,增加股权质押的相关披露强度,股权质押相关信息的披露时间和内容应具有强制性规定。最后,详尽披露股权质押获得资金的后续投入方向。

第二,加强审计监督,加大惩罚力度。首先,应重点关注公司外部审计机构的综合能力,实行严格的筛选机制。其次,加强对审计人员业务能力、职业道德方面的培训。最后,定期更换审计人员,以保证审计报告的公允和有效。除此之外,外部监管部门应加大对存在违规违法行为的公司的惩处力度;对于大股东的一致行动人及其亲属,也应在行为上给予相应的限制。