贵州省用户侧储能运行收益模式及效益分析

蒙昌州,刘 敏,陈鑫瑞,王 锴,潘邦勇

(1.贵州大学电气工程学院,贵州省 贵阳市 550025;2.贵州电网有限责任公司贵安供电局,贵州省 贵阳市 550031)

0 引言

储能系统因其灵活的吞吐性,广泛应用于电力系统的各个领域[1-2],其中包括促进新能源消纳[3]、调峰调频辅助服务[4-5]、缓解线路阻塞[6-7]、削峰填谷[8]、需求响应[9]等方面。但当前储能投资成本仍高居不下且收益模式尚未明确,使得用户侧储能发展未能达到预期。用户侧储能收益模式是储能回收成本、实现盈利的关键方式,收益模式是影响用户侧储能发展规模及可持续发展的重要因素。因此,研究用户侧储能收益模式并对其投资效益进行分析具有一定的实用意义。

用户侧储能应用场景多元,用户侧储能收益模式的研究呈现多元态势。文献[10]对用户侧储能参与市场容量交易和保供电两种辅助服务收益模式进行分析。文献[11]基于需求响应研究了用户侧储能的收益模型和运营策略,但所涉及的收益模式仅包含需求响应与峰谷套利。文献[12-13]同时考虑了削峰和需量管理,并提出了参与需量管理的用户的优化配置及运行的策略,但未涉及需求响应的部分。

有学者对工业用户配置储能的收益模式进行了研究,但多数文章在建模时都参照了经济较为发达的江浙一带的政策,这可能会导致所得出的结论呈现出较为乐观的结果,不一定适用于其他部分地区。文献[14-16]分析了用户侧储能在多种盈利模式下的经济性,但所用政策依据都为江苏省出台政策,所得结论与其他省份具体实际省情可能存在差异。

综上所述,用户侧储能收益模式包括峰谷套利、需量管理、需求响应、政府补贴等模式,且目前对收益模式的讨论尚未考虑地区之间的差异性,使所得结果对不同地区可能存在差异性。本文从储能用户月度用电成本和收益入手,再拓宽到储能全生命周期,以贵州省具体政策为依托,对贵州省用户侧储能收益模式进行建模,并对其效益进行分析。

1 储能成本模型

电池储能系统主要由电池组本体、功率转换装置、配套辅助设施以及能量管理系统和监控系统等组成。电池投资与储能额定容量成正比,功率转换装置投资与储能额定功率成正比,配套设备和工程成本与储能额定容量成正比[17]。储能投资成本主要与储能容量和功率相关,储能成本可分为初始投资成本和运行维护成本。电池储能初始投资成本CIO主要取决于额定功率和额定容量,即

式中:cp、ce分别为储能的功率和容量的单位投资成本;Prat、Erat分别为储能额定功率和额定容量。

储能运行维护成本即为储能运行中所付出的维护成本,与储能的额定功率相关。年运行维护成本COM_nj可表示为

式中com为储能单位功率年运行维护成本。

综合考虑经济的时间价值和储能全生命周期时间跨度,引入社会发展对储能运行的影响参数[18],该参数结合经济学的概念将通货膨胀与贴现率进行量化考虑,将时间价值的影响纳入了储能全生命周期效益进行结合。

式中:μk为储能全生命周期计算系数;θir为通货膨胀率,本文取3%[19-20];θdr为贴现率,本文取7%[21-22];N为储能运行年限。

全生命周期运行维护费COM可表示为

2 用户侧储能收益模式

2.1 分时电价下峰谷套利模式

峰谷套利模式是指储能系统在电价低谷或平段期间充电,然后在电价高峰期放电,从而获取电价差收益的一种收益模式。

储能峰谷套利日收益bpvi和全生命周期套利收益BPVI可表示为

式中:i为时刻点;Δt(i)为i时刻所对应的某时间段;Pch(i)、Pdi(i)为储能在i时刻对应的充电、放电功率;pc(i)、pd(i)为i时刻对应的充放电电价;Uch(i)、Udi(i)为i时刻储能的充放电状态标识位,为0-1变量;D为储能年运行天数;λDOD为储能充放电深度;γ为储能容量年衰减率。

2.2 两部制电价下需量管理模式

需量管理模式是指在两部制电价基础上,控制用户最大需量,从而减少缴纳的需量电费的一种间接收益模式。该模式可理解为最大需量越小,用户所交需量电费越小,间接收益越大。但考虑到用户实际生产情况,所以最大需量不可能无限制的减小。需量管理模式主要是在参与峰谷套利模式的基础上,对用户的需量进行约束,从而减少最大需量增大所带来的额外支出。所以并不存在单独减少需量来获利的收益模式,因为仅控制需量并不能为用户带来直接收益。

两部制电价是将电量电价与容量电价综合考虑的一种电价制度[23-24]。实施两部制电价的用户,每月需缴纳按所用电量收费的电量电费,以及按变压器容量或最大需量缴纳的基本电费。最大需量指当月在采样周期监测到的用户最大用电功率。安装储能后,在一定约束下,可减少用户最大需量,故基本电费计费选择按最大需量缴纳,从而降低用户用电成本。

安装储能后,用户在储能全生命周期内的需量管理收益BDEM可表示为

式中:bdem为安装储能后用户每月的需量管理收益;pdem为需量电价;Pm-max为用户未安装储能时的最大负荷值;Pdem为用户安装储能后所上报的最大需量值。

2.3 电力需求侧管理下需求响应模式

电力需求侧管理指采取合理、可行的经济和行政以及技术等管理措施,来保证社会节约用电、绿色用电、有序用电。需求响应是一种用户参与灵活度较高的电力需求侧管理措施,指电力用户根据价格信号或激励信号,改变固有用电习惯的行为[25]。在电力市场建设前期,用户可以响应电网公司的响应邀约,参与需求响应;在电力市场建设成熟期,用户可以通过云端自主参与需求响应,从而获取一定的补贴收益。结合贵州省需求响应政策[26],可得全生命周期需求响应收益BDR为

式中:M为参与需求响应总次数;pdr(m)为第m次参加需求响应时的补贴单价;PERC(m)为第m次参与需求响应时的有效响应容量。

需求响应依据有效响应容量进行补贴,响应量计入系数与需求响应容量的对应关系如表1所示。表中:αDR为响应量计入系数;PDR(m)为第m次参与需求响应时的实际响应容量;PBRC(m)为第m次参与需求响应时的中标响应容量。

表1 响应量计入系数取值表Table 1 Value table of response quantity inclusion coefficient

2.4 综合收益模式

用户配置储能后,往往并不只是采取单一的收益模式,而是选择多种收益模式的最佳组合,以便缴纳最少的电费,获得最大的利益。

在市场条件允许的情况下,用户可以选择峰谷套利和需量管理的组合收益模式。通过低储高放实现峰谷套利,并通过管理需量,降低用电尖峰负荷,减少用电成本,从而实现峰谷套利的直接收益和需量管理的间接收益。此外,在供需互动情景下,需求响应的加入会使得用户的收益渠道扩宽,用户可使用峰谷套利、需量管理和需求响应相结合的综合收益模式来进一步提高收益。

3 用户侧储能运行优化模型

3.1 目标函数

用户侧储能运行优化模型以用户储能全生命周期净收益最大为目标函数。具体收益包括峰谷套利直接收益、需量管理间接收益、需求响应直接收益,成本主要包含初始投资成本和运行维护成本。

F为储能全生命周期净收益,目标函数具体可表示为

3.2 储能运行约束条件

3.2.1 储能运行状态约束

(1) 储能荷电状态约束

1) 储能荷电状态波动范围约束

式中:S(i)为i时刻储能的荷电状态;Smin和Smax分别为荷电状态的下限和上限。

2) 储能荷电状态连续性约束

式中:ηch为储能的充电功率;ηdi为储能的放电效率。

(2) 储能充放电状态约束

式中:Uch(i)充电时取1,不充电时取0;Udi(i)放电时取1,不放电时取0。

(3) 储能充放电功率约束

式中:Pch-max和Pdi-max分别为储能最大充电和放电功率。

(4) 储能电池性能约束

储能电池的使用寿命与其吞吐量相关度较大,对储能吞吐量合理约束可延长储能使用寿命[27]。

式中:a为储能等效充放电次数,“一充一放”取1,“两充两放”取2。

(5) 储能倍率约束

储能额定容量与额定功率之间存在正比关系[28-29],其关系约束可表示为

式中β为储能电池的能量倍率。

3.2.2 需量管理约束

选择按最大需量计收基本电费时,用户最大需量应不大于所上报需量的1.05倍,若超过1.05倍,基于贵州省政策规定[30-31],超过部分的基本电费需加一倍收取,故对用户安装储能后的最大需量进行约束。

式中Pload(i)为未安装储能时用户i时刻的负荷功率值。

3.2.3 需求响应约束

贵州省需求响应处于试行阶段,对响应时段最大负荷和响应功率范围尚未有清晰描述,故结合现有其他省份文件,综合考虑政策文件规定[26,32],对响应时段最大负荷和实际响应容量进行约束

式中:k为开展需求响应的响应时间段;j为开展需求响应前的基线时间段;Pload(k)、Pload(j)为响应时间段和基线时间段的用户负荷;Pch(k)、Pch(j)为储能对应时间段的充电功率;Pdi(k)、Pdi(j)为储能对应时间段的放电功率;Pload-max为上一年度用户最大负荷值。

4 算例分析

锂离子电池是比能量最高的一类化学电池储能技术。其中,磷酸铁锂电池具有稳定性高、安全性好、循环寿命长等优点,是电力储能系统的热门技术及应用最多的锂电技术。目前,贵州省首个大型共享储能电站使用的就是磷酸铁锂电池技术[33],为更好跟进贵州省储能使用实际情况,本文选择工业用户配置的储能类型为磷酸铁锂电池。

4.1 参数设置

本文使用贵州省工业用户2022年度负荷数据进行算例分析,数据已经过脱敏处理。选取铁合金用户进行详细分析,图1为用户负荷曲线及电价曲线。分析不同收益模式下用户所获收益的差异性,并结合市场环境和现行政策对工业用户配置储能的经济性进行分析。

图1 用户负荷及分时电价Fig.1 Users Load and time-of-use pricing

选取的磷酸铁锂储能系统相关信息[18,34]如表2所示。

表2 磷酸铁锂电池参数表Table 2 Parameter list of Lithium iron phosphate batteries

贵州峰谷电价政策[35-36]如表3所示。分时电价时段划分采用最新规定,但因最新电价具体标准未公布,各时段电价采用2021年版电价标准。需量电费选择最大需量的方式缴纳。

表3 贵州省峰谷分时电价Table 3 Time-of-use pricing table of Guizhou Province

4.2 不同收益模式的收益分析

用户可根据分时电价政策自主进行充放电,也可响应电网调度要求进行需求响应。本算例通过设置3种不同收益模式进行对比分析,一是用户侧储能仅参与峰谷套利;二是选择峰谷套利+需量管理模式;三是峰谷套利、需量管理、需求响应相结合的综合收益模式。通过对用户侧储能各模式运行下的特征和经济性进行对比分析,得出储能最优运行模式。

储能的额定容量设置为560kW·h,额定充放电功率为280kW。

4.2.1 单独峰谷套利模式

在峰谷分时电价条件下,用户配置储能收益为减少的电量电费。该模式下储能在谷时电价和平时电价期间充电,在峰时电价期间放电,采取“两充两放”策略。

用户未安装储能时,月需交总电费约为341312元,其中电量电费约为311149元,最大需量为942.6kW,需量电费为30163元。安装储能后,所交总电费约为339208元,其中电量电费约为303438元,最大需量负荷上升为1117.8kW,需量电费为35776元,月峰谷套利收益约为7712元,净获利为2104元。该收益模式下,仅考虑峰谷套利收益,并未对最大需量进行约束,虽然间接获得了一定收益,使得所交总电费减少了,但最大需量的增加使得需量电费升高,总获利空间被压缩。

4.2.2 峰谷套利+需量管理模式

在该模式下,对用户最大需量进行约束。用户月需交总电费约为333844元,其中电量电费约为303682元,最大需量负荷回落为未安装储能时最大负荷942.6kW,需量电费为30163元,月峰谷套利收益约为7468元,净获利7468元。因用户最大用电负荷出现在22:00—24:00,此时处于平时段,储能未充电也未放电,需量电费未削减。该收益模式下,峰谷套利收益略微下降,但最大需量未上升,用户收益较之仅峰谷套利时增加明显。

4.2.3 综合收益模式

假定需求响应补助标准[26]取贵州响应价格上限1.5元/kW,月响应次数取2次[37]。选取12:00—14:00为需求响应时段。

在综合收益模式下,月需交总电费约为333318元,最大需量仍为942.6kW,需量电费无变化,电量电费约为302929元,峰谷套利收益约为6656元,需求响应上报最大响应量为188.5kW,需求响应收益约为1131元,净获利7994元。该模式下,峰谷套利收益略微降低,但增加了需求响应收益,在峰谷套利及需量管理间接收益和需求响应直接收益的综合补偿下,用户用电总成本较前2种模式减少得较多。图2为运行优化前后电负荷曲线。

图2 运行优化前后的电负荷曲线Fig.2 Electrical load curves before and after operation optimization

由图2可知,在谷时段储能充电,提升了该时段用户用电负荷;在峰时段实施需求响应,储能放电,用户减少从电网取电,起到了“削峰填谷”的积极作用。需求响应结束后,储能在平时段进行充电,而后在第2个峰时段进行放电套利。表4为用户在不同收益模式下所交电费及收益对比。

表4 不同收益模式下用户月用电成本及收益Table 4 Monthly electricity cost and income of users under different income models 104 元

在仅参加峰谷套利模式的情况下,电量电费较之增加需量管理有所减少,但由于此时不考虑需量约束,导致最大需量增大,使得需量电费大幅增加,从而整体收益并不高。考虑需量管理后,最大需量负荷下降到用户原用电最大负荷,用户用电总成本略微下降。综合收益模式下,峰谷套利收益有所下降,但用户电量电费降到最低,同时用户增加了需求响应补贴收益,此时用户整体收益最高,用户用电成本最低,说明参与需求响应确能提高用户用电经济性。

4.3 储能成本回收分析

在全生命周期收益和获利的计算中,综合考虑通货膨胀率和贴现率,引入了储能全生命周期计算系数μk,而非直接从储能寿命年限进行计算。初始投资成本和运行维护成本构成储能全生命周期成本。储能全生命周期收益包含各收益模式下对应的收益来源总和,储能全生命周期获利可视为所能减少电费的总值,而储能全生命周期总利润则为储能盈亏的判断依据。表5为储能成本及效益分析表。

表5 储能全生命周期成本及效益Table 5 Energy storage life cycle cost and benefit 104 元

由表5可知,在所设定的参数条件下,无论哪种收益模式,用户配置储能都属于亏损状态,未能在全生命周期内实现成本的回收,不具备经济性。其中,峰谷套利模式下,储能收益虽高于需量管理模式,但由于对最大需量不进行约束,导致增加了较多需量电费,从而单独峰谷套利模式下,亏损较为严重。在考虑需求响应的综合收益模式下,因为对最大需量进行了约束,同时还增加了需求响应补贴,亏损最少。

4.4 经济性分析

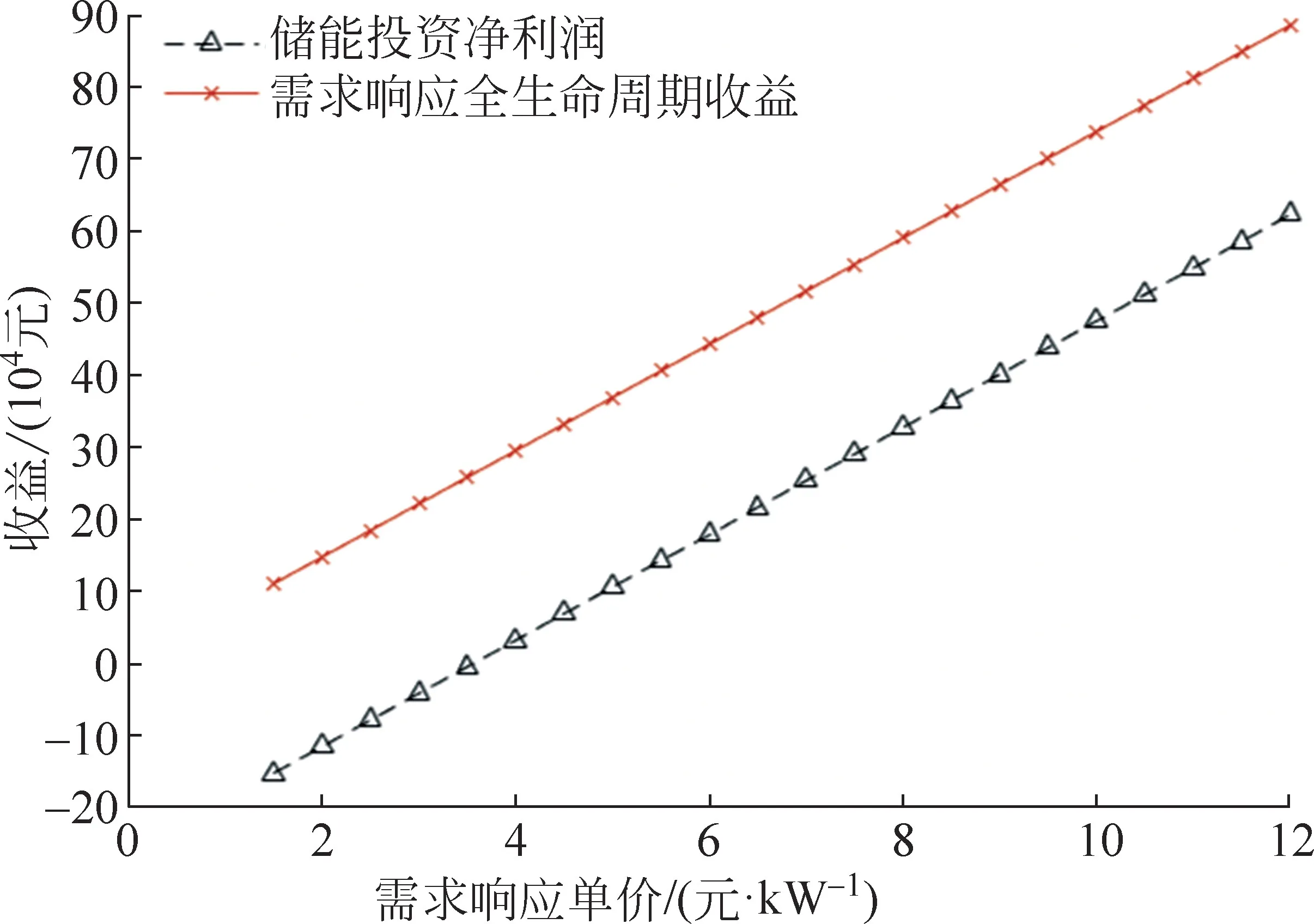

此部分选取综合收益模式,分析需求响应补贴和峰谷分时电价对用户侧储能经济性的影响。若仅增加需求响应补贴,在储能全生命周期内,投资储能效益随需求响应补贴变化如图3所示。

图3 投资储能效益随需求响应补贴单价变化关系Fig.3 Relationship between the benefit of investment energy storage and the unit price of demand response subsidies

由图3可知,需求响应补贴单价为3.6元/kW,储能投资实现盈亏平衡。随着需求响应补贴单价逐渐升高,储能投资逐渐获利,经济性初步体现。当补贴单价达到经济发达省份的12元/kW[30],储能全生命周期可实现盈利62.27 万元,储能投资经济性明显。不过,由于需求响应补贴资金采用市场成员分摊的方案,若将补贴标准定得过高,会加剧各市场成员分摊负担,现阶段提高需求响应补贴单价可行性较低,所以仍需拓宽需求响应资金来源渠道,从而提高需求响应补贴标准,使用户侧储能经济性提高。

此外,新文件中将贵州省最新峰谷价差确定为4∶1[34],在需求响应补贴单价保持1.5元/kW 不变的基础上,基于2021版电价标准,将峰谷价差基于平段电价上下浮动60%,其中政府性基金及附加不参与浮动。表6为电价波动与储能效益表。

表6 电价波动与储能收益关系Table 6 Electricity price fluctuation and energy storage income relationship

基于现有峰谷分时电价,仅将峰谷价差浮动比例扩大,用户侧储能仍处于亏损状态。将平段电价上升10%后,再进行电价的浮动,此时储能投资扭亏为盈,初步具备经济性。随着平段电价上升比例加大,峰时电价变化增大,用户套利空间扩展。在平段电价上升50%时,用户全生命周期可获净利润为26.48万元,投资回报率可达28.07%,经济效益明显。

4.5 其余工业用户投资效益分析

针对贵州省其余具有代表性的部分工业用户,如:建材、化工、电解锰、铝冶炼等进行简略的投资效益分析。表7 为代表性工业用户投资储能收益表。

表7 代表性工业用户投资储能收益Table 7 Representative industrial users investment energy storage income

由表7可知,采取现阶段电价政策,上述4类用户储能投资都处于亏损状态。但当采用4:1的峰谷分时价差时,建材行业将实现略微盈利。建材用户的投资效益最好,当平段电价上升比例达50%时,将获利53.01万元,投资回报率达56.74%。化工用户的投资效益较差,当平段电价上升比例为50%时,储能投资利润仅为11.04万元。由于负荷特性及生产工艺流程的不同,电解锰及铝冶炼在上述任意一种情况下都处于亏损状态,尚不具备储能投资盈利性。

5 结论

本文建立了用户侧储能3种不同的收益模型,并结合贵州最新政策及贵州工业用户实际情况进行算例分析,得出如下结论:

(1) 在现阶段,贵州省铁合金、建材、化工、电解锰、铝冶炼等5类工业用户配置储能,无论选择何种收益模式都不能在储能生命周期内进行储能投资成本的回收,单个用户独立配置储能尚不具备经济性。但当将平段电价上升50%后,再进行电价的浮动,建材用户将获利最高达53.01万元,投资回报率为56.74%。

(2) 3种收益模式中,单独考虑峰谷套利的收益模式总体获利情况差于另外2种模式。考虑了需求响应的综合收益模式,在削减电网用电负荷峰值的同时,还能额外增加用户收入。就铁合金用户而言,若仅增加需求响应补贴,当需求响应补贴单价为3.6元/kW,储能投资实现盈亏平衡。当补贴单价达到经济发达省份的12元/kW,储能全生命周期可实现盈利62.27 万元。

(3) 算例中用户配置储能存在亏损情况,可能包含几方面因素。一是用户用电负荷特性的影响,该类用户最大需量位于平时段,并不存在需量管理方面的收益;二是峰谷分时电价价差较低,应将峰谷分时价差合理增加;三是现阶段储能成本仍较高,单个用户需独自承担配置储能的高昂成本。