中国硼矿资源供需形势分析

霍延安,刘秋颖,王 莹

(中化地质矿山总局化工地质调查总院,北京 100013)

硼具有质轻、阻燃、耐热、高硬度、高强度、耐磨及催化性质等特点,是工业的重要“营养剂”。在传统工业中,硼广泛应用于冶金、建材、机械、化工、核工业、医药、农业等领域;在新兴产业中,其应用范围涉及核电、航空航天、军事装备、电子器件及光学仪器等领域。

前人关于硼的研究主要集中于成矿规律、成矿预测、勘查开发等方面:刘敬党等[1]总结划分了辽东地区硼矿的控矿模型和找矿模型,根据其理论指导发现了砖庙超大型硼矿、大石桥大型硼矿等矿床,使辽东地区成为中国重要的硼矿资源基地;2019 年出版的《中国矿产地质志·硼矿卷》对全国范围内的典型矿床进行了系统研编[2],建立了典型矿床成矿模式和评价模型,并通过对硼矿成矿作用、时空分布规律的研究,划分成矿系列、指出找矿方向、划分成矿远景区。但目前关于硼矿资源供需形势、战略建议的研究相对较少,而关于硼矿资源需求预测的方法也主要依据人均矿产资源消费与人均GDP“S”形规律和矿产资源消费强度变化倒“U”形规律[3-7]。

本文广泛收集硼相关数据,阐述了中国硼矿资源概况及生产、消费现状,并将定量分析与定性分析相结合,同时采用灰色系统理论GM(1,1)模型和部门预测法对中国2022—2026 年硼消费量进行预测。本文深入分析了中国硼矿资源的供需形势,从供应端、市场端、需求端三方面出发,分析中国硼矿行业存在的问题,并提出建议。

1 资料来源与资源概况

1.1 资料来源

为了直观地呈现中国硼矿资源生产和供需形势变化发展情况,本文采用了近二十年的硼相关数据进行分析,此部分数据来源于联合国贸易署数据库(UN Comtrade)、美国地质调查局(USGS)、中华人民共和国海关总署和中国无机盐工业协会硼化工分会。各平台数据所跨年度有所差异,其中,中国无机盐工业协会硼化工分会可查数据为2006—2020 年。

部门预测法涉及政策发展、科技进步、市场变化等因素,故而本文重点采用近十年的数据进行分析。此部分数据主要来源于国家统计局和其他公开资料整理。国家统计局截取2012—2021 年数据,其他公开资料可查数据时间各异。

1.2 资源概况

中国硼矿资源储量居世界第四位。截至2016 年底,中国发现硼矿产地216 处,其中,超大型7 处,大型31 处,中型50 处,小型54 处,矿点74 处[2]。2020年,中国硼矿查明资源储量出现大幅上涨,首次突破8 000 万t,达到8 467.88 万t,其中,探明资源量2 585.51 万t,控制资源量3 402.41 万t,推断资源量2 479.96 万t。中国硼矿资源分布集中,查明资源储量的97%都分布在西藏自治区(37%)、辽宁省(34%)、青海省(20%)和湖北省(6%)[2]。

中国硼矿资源成矿种类多,共伴生矿物多;矿石品位低,富矿少,贫矿多;开发利用程度低。中国硼矿共有6 种成因类型:沉积变质再造型、盐湖型、地下卤水型、接触交代型、沉积型和火山沉积型,其中,沉积再造型硼矿资源储量占总量的38%,盐湖型硼矿资源储量占总量的52%,其他类型占10%[2]。

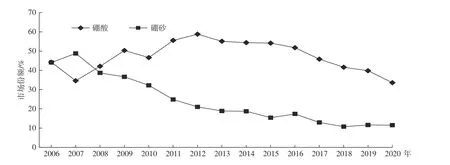

2 生产历史

2000 年以来,中国硼产品产量总体呈下降趋势(图1)。2006—2019 年,国产硼酸产品市场份额基本维持在35%~45%(图2),市场份额稍高于50%的年份,是由于期间山东省等地“两步法”硼酸产量增大导致的,而“一步法”硼酸市场份额实际是逐年下降的[8-9]。国产硼砂市场份额变化更能说明中国基础硼产业形势的严峻性(图2)。从近十余年情况来看,中国硼砂年产量在2007 年达到峰值38 万t 以后开始逐年下降,2020 年降至9.3 万t(图1),市场份额也由2007 年的48.8%降至2020 年的11.5%(图2)。

图1 2006—2020 年中国硼砂、硼酸产量走势图Fig.1 Production trend of borax and boric acid in China from 2006 to 2020

图2 2006—2020 年中国硼砂、硼酸市场份额走势图Fig.2 Market share trend of borax and boric acid in China from 2006 to 2020

辽宁省东部是中国最重要的硼矿生产基地,吉林、西藏、青海等省(区)也有中小规模企业。国内硼砂和硼酸生产主要以较低品位硼镁矿为原料,以较为复杂的工艺和低效的设备进行。硼酸单套装置规模低于5 000 t/a,硼砂单套装置规模低于3 万t/a,生产自动化程度低、工艺设备落后、工艺路线长、生产效率低、产品质量差,在市场竞争中处于劣势[8]。

3 供需形势

3.1 需求状况

2000 年以来,中国硼表观消费量(以B2O3计,本节下同)总体上涨,由2001 年的17.15 万t 增加到了2014 年的80.46 万t,年平均增长率8.73%[5]。2015—2021 年硼表观消费量出现较大波动,最低为67.86 万t(2020 年),最高达109.07 万t(2021 年)(图3)。

图3 2001—2021 年中国硼产量、进口量、表观消费量走势图Fig.3 Production,import and apparent consumption trend of boron in China from 2001 to 2021

2006—2014 年中国硼砂表观消费量整体呈上涨趋势,2014 年达到122.8 万t 后开始减少,2016 年国内硼砂表观消费量仅88.9 万t。2017 年硼砂表观消费量反弹,2018 年增长至122.9 万t,是迄今为止中国硼砂表观消费量最高值。2019—2020 年中国硼砂表观消费量持续下降至80.7 万t(图4)。相比之下,中国硼酸表观消费量较为平稳,2006—2010 年持续增长,由22.6 万t 增至47.2 万t,2011—2020 年维持在39.3 万~50.7 万t之间。

图4 2006—2020 年中国硼砂、硼酸表观消费量走势图Fig.4 Apparent consumption trend of borax and boric acid in China from 2006 to 2020

3.2 供给状况

2000 年以来,中国硼产品产量较为稳定,维持在15 万t(以B2O3计,本段下同)左右。随着硼表观消费量的上涨,中国硼产品进口量显著增加:2001—2008 年呈逐年上升趋势,由3.5 万t 上涨至40.8 万t,2009—2021 年呈波浪式上升趋势,2018 年达峰值75.2 万t,2019—2020 年,受新冠肺炎疫情影响,进口量明显下降,2021 年回弹至72.6 万t(图3)。2001—2021 年,中国硼产品进口量年均增速达16.4%,是全球最大的硼产品进口国。2021 年,中国进口硼产品来源分布:土耳其(64%)、美国(22%)、玻利维亚(5%)、智利(4%)、俄罗斯(4%)、其他国家(1%)。

3.3 供需形势

2003 年之前,中国硼产品主要供应国内市场,自给率80%~90%。2003 年后,随着国内新型工业化发展和科技创新步伐的加快,硼应用场景不断拓宽、“天花板”不断打开,需求量显著增长。2001—2018年,国内硼产品产量基本稳定,进口量快速攀升,硼矿资源对外依存度明显上涨,由2001 年的12%上涨至2020 年的82%,年均增速高达10.6%。国内硼矿资源供需不平衡,缺口巨大。

4 需求量预测

4.1 灰色系统理论

“灰色”指信息不完全,相应的,部分信息明确、部分信息不明确的系统被称为灰色系统。灰色系统理论则是通过对原始数据的处理,来寻找数据间的变化规律,即将原始数据作一次累加生成后,再运用微分方程拟合法,建立灰色动态模型(Grey Model,记为GM)[10-11]。灰色预测法是进行资源需求预测的主要方法之一[12-17],适用于中长期需求预测,所需数据量少且样本分布不需要具有规律性。进行资源需求预测时,将灰色预测法与其他预测法(如部门预测法等)结合使用,一定程度上可以减少主观判断导致的误差。

本次研究采用GM(1,1)模型对中国的硼矿资源需求进行预测。以2014—2021 年中国硼产品表观消费量为原始数据,则x(0)={x(0)(1),x(0)(2),x(0)(3),x(0)(4),x(0)(5),x(0)(6),x(0)(7),x(0)(8)}={80.464 612,70.117 914,67.855 225,70.385 332,81.174 120,84.867 998,90.630 140,109.068 432}。

第一步,对x(0)作1-AGO(即一次累加生成),见式(1)。

第二步,对x(0)作紧邻均值生成,令z(1)(k)=0.5x(1)(k)+0.5x(1)(k-1),见式(2)。

第三步,计算系数a、b(参数a为发展系数,参数b为协调系数,可通过最小二乘准则求得),见式(3),其中,B由式(4)求得,Y由式(5)求得。通过计算得到式(6)。

第四步:确定模型。灰微分方程的白化方程见式(7)。

该微分方程的解(即时间响应式)见式(8)。

第五步:求x(1)的模拟值xˆ(1),见式(9)。

当k=0 时,(1)(1)=759.355 745-678.891 133=80.464 612;

当k=1 时,(1)(2)=759.355 745e0.080317-678.891 133=143.969 586;

当k=2 时,(1)(3)=759.355 745e0.160633-678.891 133=212.785 485;

当k=3 时,(1)(4)=759.355 745e0.240950-678.891 133=287.356 462;

当k=4 时,(1)(5)=759.355 745e0.321266-678.891 133=368.163 816;

当k=5 时,(1)(6)=759.355 745e0.401583-678.891 133=455.729 094;

当k=6 时,(1)(7)=759.355 745e0.481899-678.891 133=550.617 463;

当k=7 时,(1)(8)=759.355 745e0.562216-678.891 133=653.441 352;

第六步:预测,计算见式(10)。

其还原值计算见式(11)。

∴2022 年,k=8 时,(1)(9)=764.864 410,(0)(9)=764.864 410-653.441 352=111.423 058

以此类推,预测2022—2026 年中国硼产品表观消费量(以B2O3计)分别为111.4 万t、120.7 万t、130.8 万t、141.8 万t、153.6 万t。

4.2 部门预测法

部门预测法按照消费结构划分部门,根据各部门历史数据、政策发展、科技进步、市场变化等因素,综合分析各部门的发展趋势并预测矿产资源的总体需求,此方法被国内外研究人员广泛应用[14,18-21]。

中国硼矿资源的消费结构为:玻璃56%、清洁剂22%、其他22%(陶瓷、农业、冶金、核能、医药、国防、节能环保等)[22]。中国一半以上的硼矿资源用于制作玻璃,因此,本文着重分析玻璃行业硼矿资源使用情况,将玻璃行业进一步划分为建筑玻璃、汽车玻璃、光伏玻璃、其他部门(电子玻璃、药用玻璃等),各部门在玻璃行业的占比为75%、10%、5%和10%。

4.2.1 建筑玻璃

随着玻璃制造工艺的不断发展,玻璃于建筑物的作用不仅限于采光,更兼具了保温隔热、美观装饰、安全等作用,使玻璃在建筑行业的使用量迅速增加。中国平板玻璃约70%用作建筑玻璃,2016—2021 年,中国平板玻璃产量由77 402 万重量箱增至101 665万重量箱,年均增速6%。中国深加工玻璃(中空玻璃、钢化玻璃、夹层玻璃等)超过50%用作建筑玻璃,2016—2021 年,钢化玻璃产量由5.3 亿m2增长至6.2亿m2,年均增速3%;夹层玻璃产量由0.90 亿m2增长至1.3 亿m2,年均增速8%;中空玻璃产量由1 亿m2增加至1.6 亿m2,年均增速10%。

建筑行业作为玻璃行业的下游市场,对玻璃行业有直接影响。2012—2021 年,中国房地产施工房屋面积稳定上涨,年均增速6%。2020 年全国“两会”政府工作报告中提出,将对全国3.9 万个老旧小区进行改造,加之未来几年城市更新的全面推进,将促进建筑行业的发展,建筑业总产值占国内生产总值的比重由2018 年的24.5%增长至2021 年的25.6%。

节能玻璃的推广和使用也将拉动整个建筑玻璃市场的增长。随着国家对建筑节能的不断重视,相关法规政策相继出台:2015 年,工业和信息化部、住房城乡建设部颁布的《促进绿色建材生产和应用行动方案》中大力推广节能门窗;2016 年,国务院办公厅发布《关于促进建材工业稳增长调结构增效益的指导意见》,推广应用低辐射镀膜(Low-E)玻璃板材;2021 年10 月,住房城乡建设部发布《建筑节能与可再生能源利用通用规范》。目前,中国节能玻璃的使用率仅为12%,欧美发达国家已达到80%以上,未来节能玻璃的渗透率将会大幅提升。

综上所述,预测2022—2026 年中国建筑玻璃消费量年均增速:中性预测为8%,乐观预测为10%。

4.2.2 汽车玻璃

汽车玻璃主要有三类:夹层玻璃、钢化玻璃和区域钢化玻璃。根据汽车玻璃所在的位置又可以分为:前挡风玻璃、侧窗玻璃、后挡风玻璃和天窗玻璃。2021 年中国汽车玻璃市场规模达16 800 万元,同比增长30%。整体看来,未来五年汽车玻璃消费部门的硼消耗量将持续提升,主要原因如下所述。

1)汽车需求市场巨大。2014—2021 年,中国汽车保有量由1.54 亿辆增至3.02 亿辆,年均增速10%。随着汽车保有量的增加,约占汽车总表面积1/3 的汽车玻璃用量将会随之增长。2021 年汽车玻璃市场规模达16 800 万元,同比增长30%。

2)单车玻璃使用量增加。单车玻璃用量提升是汽车行业的一大趋势,单车玻璃平均用量已由20 世纪50 年代的2.2 m2增加至目前的约4.8 m2。影响单车玻璃使用量增加的最重要驱动因素是天窗玻璃配置需求的提升。根据汽车玻璃行业市场分析数据,2020 年国内天幕玻璃渗透率仅2.3%,2021 年已提升至6.4%。

3)汽车产业的集成化和模块化。模块化供应趋势使汽车玻璃生产商将玻璃与天线、电子元件、加热线等附件进行集成,导致增加汽车玻璃的用量。

综上所述,预测2022—2026 年中国汽车玻璃消费量年均增速:中性预测为10%,乐观预测为12%。

4.2.3 光伏玻璃

目前,中国光伏产业经过多年发展,产业链完整,制造能力和市场占比均居全球第一位,预计未来几年中国光伏玻璃行业发展趋势良好,主要影响因素如下所述。

1)中国光伏发电新增装机量逐年增加,拉动光伏玻璃需求。“十四五”是中国实现碳达峰的关键期,生态环境部提出在“十四五”和“十五五”期间,中国将持续优化风电和太阳能发电发展布局。2015 年中国光伏发电新增装机量为17.57 GW,2021 年增至53 GW,年均增速高达20%。

2)光伏脱贫项目带动光伏玻璃需求。2015 年,国务院扶贫办确认光伏扶贫为“十大精准扶贫工程”之一。

3)大尺寸组件及双玻组件逐渐成为主流,将促进光伏玻璃需求量的增加。当前光伏硅片主流尺寸有5 种,分别为156.75 mm(M2)、158.75 mm(G1)、166.00 mm(M6)、182.00 mm(M10)、210.00 mm(G12),根据PV InfoLink 预 测,2022—2025 年,182.00 mm 硅片占比分别达到38%、41%、37%、30%;210.00 mm 硅片占比分别达到32%、43%、58%、60%。

4)光伏应用的多样化趋势,带动光伏玻璃需求量。近年来,中国光伏发电行业与不同行业交叉融合,产生了水光互补、农光互补、渔光互补等应用模式,光伏+5G 通信、光伏+新能源汽车、光伏+建筑等领域也有较好的发展趋势。

2011—2021 年,中国光伏玻璃产量由193.6×106m2增至594.0×106m2,年均增速12%。然而自2021 年以来,由于光伏玻璃产能置换政策限制放宽,光伏玻璃行业已出现产能过剩的迹象,预计后续产量增速会放缓。

综上所述,预测2022—2026 年中国光伏玻璃消费量年均增速:中性预测为10%,乐观预测为12%。

4.2.4 电子玻璃

电子玻璃主要用于制作集成电路以及具有光电、热电、声光、磁光等功能的元器件,在智能手机和平板电脑上的应用最为广泛,2021 年我国电子玻璃市场规模超过160 亿元,整体看来,电子玻璃市场空间有望获得进一步提升,主要影响因素如下所述。

1)手机玻璃需求基本稳定。智能手机经过多年快速发展,近几年出货量都趋于平稳、增速放缓,2021 年中国智能手机出货量为2.43 亿部,手机玻璃最底层需求总盘基本稳定。

2)国产品牌手机份额提升。2021 年,小米手机出货量占全球手机出货量的14%,OPPO 手机和vivo手机均占10%。国产手机出货量稳健、全球份额提升,或将为国产电子玻璃企业提供发展机遇。

3)电脑出货量拉动电子玻璃需求。中国平板电脑出货量由2016 年的2 387 万台增长至2021 年的2 846 万台,年均增速约4%。2012—2018 年,美国PC 电脑渗透率为93.8%~105.1%,而中国PC 电脑渗透率仅为21.8%~26.4%,潜在市场空间巨大。

4)玻璃基板生产尺寸随着显示面板的尺寸增大而逐步增大。

综上所述,预测2022—2026 年中国电子玻璃消费量年均增速:中性预测为7%,乐观预测为9%。

4.2.5 药用玻璃

高硼硅玻璃的化学稳定性和热稳定性最佳,但生产成本高、技术难度大,国内约93%的药用玻璃为低硼硅玻璃和钠钙类玻璃,国外医药行业普遍使用中硼硅玻璃。中国中硼硅玻璃渗透率仅7%~8%,远低于国际水平。推测未来五年药用玻璃消费部门的硼消耗量将会增加,主要原因如下所述。

1)随着中国医药包装行业市场规模的稳定扩张,作为其重要组成部分,药用玻璃行业市场规模也在不断扩大。2012 年药用玻璃市场规模为174.9 亿元,2020 年增至234.0 亿元,年均增速3.7%。

2)入院治疗人数上涨,导致药用玻璃消耗量增加。2015—2021 年入院人数平均增速为2.7%,预计“十四五”期间,中国老年人口将超过3 亿人,从轻度老龄化阶段进入中度老龄化阶段。随着人口老龄化的加剧,入院人次数增速将有所提高。

3)政策的推动。近年来,中国不断加强对药包材和容器质量的要求:关联审评审批制规定,药包材辅料与药品的审批同时进行,药品生产企业须对所选用药包材的质量负责;一致性评价技术要求规定,注射剂使用的包装材料和容器的质量及性能不得低于参比制剂,原研药大多选用中硼硅药用玻璃包装,国内仿制药需优选同等材质的包装。

4)国内企业中硼硅玻璃产能的提升。随着新冠肺炎疫情的爆发,新冠疫苗的需求量居高不下,盛装疫苗的玻璃瓶必须为中硼硅玻璃。中国作为新冠疫苗生产大国,中硼硅玻璃的国产率却不足10%。国内企业加大了对中硼硅玻璃生产的研发力度,部分公司已取得进展并建设生产线,预计2025 年中国中硼硅玻璃产能将超过20 万t。

综上所述,预测2022—2026 年中国药用玻璃消费量年均增速:中性预测为6%,乐观预测为8%。

4.2.6 洗涤剂及其他领域

中国硼矿资源的消费结构中,清洁剂占比22%,其他(陶瓷、农业、冶金、核能、医药、航空航天、国防、节能环保等方面)占比22%。

2012—2020 年,中国合成洗涤剂产量由933.8 万t增长至1 149.16 万t,年均增速3%。从产品结构看,洗衣液、洗衣凝珠等产品渗透率远低于发达国家水平,产品结构还有很大的调整空间。

综上所述,预测2022—2026 年中国洗涤剂消费量年均增速:中性预测为3%,乐观预测为5%。

在其他硼应用领域,2006—2013 年硼消费平均增速为6.45%[12]。2013 年以来,中国陶瓷、农业、冶金、医药等行业发展稳定,核能、航空航天、国防、节能环保等领域持续突破。

综上所述,预测2022—2026 年中国其他领域硼消费量年均增速:中性预测为7%,乐观预测为8%。

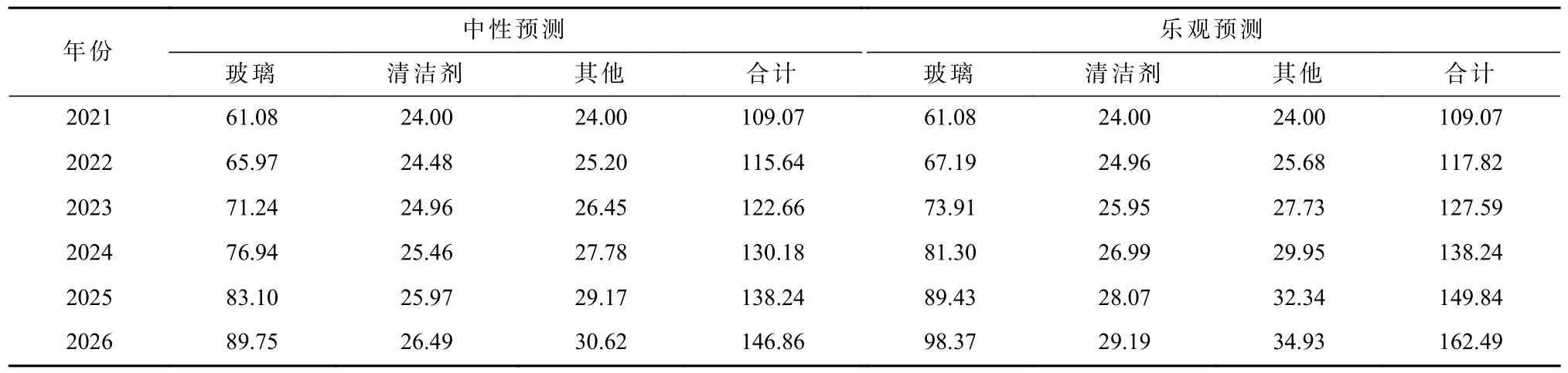

4.2.7 部门预测法预测结果

硼应用场景广阔,涉及建筑、汽车、电子、光伏、陶瓷、冶金、医药、农业、航空航天等,因此,硼需求量与宏观经济指标应具有较好的相关性。部分行业市场需求的周期性、政策性较强(如建筑行、汽车、光伏、风电等),会导致硼消费量增速具有波动性。同时,随着硼应用场景不断拓宽,其需求增速又将高于经济增速。2012—2021 年,除2020 年受新冠肺炎疫情影响,导致中国国内生产总值和工业增加值环比增长率分别跌至2.2%和2.4%,其余年份的国内生产总值环比增长率介于6.0%~8.1%之间,年均增速8.7%;工业增加值环比增长率为4.8%~9.6%,年均增速6.6%。

此外,考虑到各消费部门并非所有产品都需要硼,且各类产品中B2O3含量有差异,2015 年以来,中国硼表观消费量年均增速约为7.6%,同时结合中国国内生产总值和工业增加值增长情况,对2022—2026 年中国各消费部门硼(以B2O3计)需求量年均增速做出以下预测:玻璃行业中性预测为8%,乐观预测为10%;洗涤剂行业中性预测为2%,乐观预测为4%;其他领域中性预测为5%,乐观预测为7%(表1)。根据预测的年均增速对2022—2026 年中国硼消费量(以B2O3计)进行测算,结果见表2。

表1 2022—2026 年中国各部门消费量及硼需求年均增速预测值Table 1 Predicted value of the average annual growth rate of consumption and boron demand of different departments in China from 2022 to 2026 单位:%

表2 部门预测法2022—2026 年中国硼消费量预测结果Table 2 Forecast results of the departmental forecast method for boron consumption in China from 2022 to 2026单位:万t

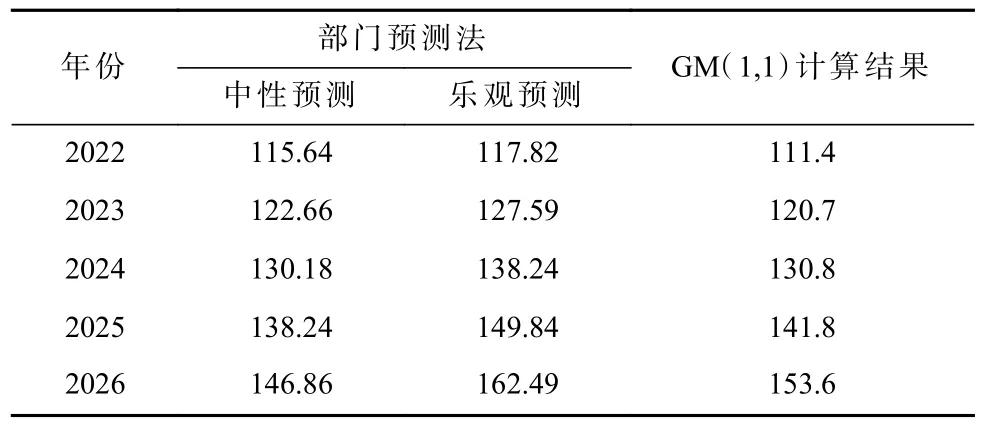

4.3 中国硼需求量预测结果

本次研究将定量分析与定性分析相结合,同时采用灰色系统理论GM(1,1)模型和部门预测法对中国2022—2026 年硼消费量(以B2O3计)进行预测。预测结果显示,灰色系统理论GM(1,1)模型所得数值与部门预测法中性预测值十分接近(表3),推测部门预测法中性预测值具有较大的发生概率,预测2022—2026 中国硼消费量(以B2O3计)分别为115.64万t、122.66 万t、130.18 万t、138.24 万t、146.86 万t。

表3 2022—2026 年中国硼消费量预测结果Table 3 Forecast results of boron consumption in China from 2022 to 2026单位:万t

5 存在问题及建议

5.1 供应端的主要问题及对策建议

中国硼矿资源供应端的主要问题:硼矿资源利用的技术经济性较差,绝大多数硼矿资源品位低、可利用性较差;国内缺少高品质硼矿资源产出,供需缺口大,对外依存度居高不下。为解决这一问题提出对策建议如下所述。

1)注重硼矿与其他矿产的综合利用。在辽东-吉南地区,加强沉积变质型硼矿的深部找矿和外围找矿,提高硼、铁等多金属综合利用水平;在青藏及新疆等地区,加强现代盐湖卤水型硼矿勘查,着力攻关实现卤水中硼、锂、钾等元素的综合利用。

2)对新发现的具有硼成矿潜力的地区进行勘查研究。华南地区与高分异花岗岩有关的钨锡多金属矿集区具有良好的硼成矿潜力,今后的找矿过程中可加强与钨锡多金属共伴生的硼矿化评价工作。

3)“走出去”开发利用国外资源。利用国外硼矿资源通常有三种途径:一为贸易进口;二为买断矿山股权;三为从风险勘探做起,找到矿后进行自主开发。

关于贸易进口方面,应关注土耳其和俄罗斯两国。土耳其国会以法律形式确定ETI 矿业集团为具有土耳其硼矿唯一开采权的公司,因此我国在土耳其进行硼矿矿山股权买断的可能性较低,我国可抓住“一带一路”契机,加强与土耳其的硼矿资源贸易关系,确保此渠道硼矿资源供应的稳定性。俄罗斯硼矿资源储量列世界第二位,2021 年我国22%的硼产品从美国进口,仅4%的硼产品从俄罗斯进口,鉴于现阶段中美两国关系不确定性大,可以考虑将硼产品的进口重心转向俄罗斯。

关于买断矿山股权和风险勘探,可以将世界其他硼矿资源较为丰富的国家作为备选目标,如智利、阿根廷、秘鲁、哈萨克斯坦、玻利维亚等,其中,哈萨克斯坦硼矿资源储量居全球第四位,近年来其硼矿产量较之前大幅增加,推测哈萨克斯坦具有较大的硼矿开发潜力,可作为重点关注的国家。除此之外,土耳其自2019 年新冠肺炎疫情以来,经历了汇率急剧贬值、通货膨胀等经济问题,2023 年2 月土耳其发生两次7.8 级地震,造成损失可能达到250 亿美元,灾后重建仍需大量资金投入,急需外资注入稳定经济环境,我国可以此为契机,以资本介入形式参与其硼矿的勘探开发。

5.2 需求端的主要问题及对策建议

中国硼矿资源需求端的主要问题:硼的应用场景广阔,随着经济、政策的发展变化,各行业产品需求量上涨,导致硼消费量持续上升。为解决这一问题提出对策建议如下所述。

1)推动硼矿行业全产业链优化升级,做到上中下游资源合理配置,解决各环节间的供需矛盾。

2)中国硼矿资源消耗最大的行业为玻璃行业和洗涤剂行业,可鼓励企业对相关工艺进行研究、创新,获取降低硼使用量的新技术。

5.3 生产端的主要问题及对策建议

中国硼矿资源生产端的主要问题:中国硼矿企业总体规模偏小,竞争力低,生产工艺、设备及技术均较为落后;自主创新能力缺乏,高端硼产品主要依赖进口。为解决这一问题提出对策建议如下所述。

1)充分发挥政府的宏观调控和产业联盟的协同配合作用,提高产业集中度,治乱、治散、治小,整合已经关闭或面临倒闭的小硼化工企业。

2)加强针对硼矿资源的产学研合作的科学成果转化,提升企业的技术水平,对有一定技术积累的技术和产品进一步加大科技投入。

3)吸收消化先进技术,引进国外先进的设备,提高硼矿开采和硼产品生产的自动化程度和生产效率,发展高端硼产品。