电力现货市场环境下中长期交易报价策略分析

李志鑫

(广州发展电力销售有限责任公司)

0 引言

2022 年, 广东首次开展了电力现货市场全年不间断结算运行, 现行电力现货市场环境下, 广东电能量批发市场可以划分为电力现货市场和中长期市场(含代购电量市场)。在电力现货市场, 不同时段的交易价格随电力供求关系的变化上下波动, 根据《广东电力市场2022年年度报告》(下称“报告”), 发电侧每日的日前市场均价最高1.07RMB/kWh, 最低0.0069RMB/kWh, 高低相差1.001RMB/kWh, 此外, 不同区域的交易价格随资源稀缺程度的差异明显不同, 通常情况下, 粤北、粤西区域的交易价格略低于全省平均值, 粤东区域的交易价格略高于全省平均值, 电力现货市场不同区域的价格差异、不同时段的价格波动, 影响着发电侧的稳健经营。

为规避现货价格频繁波动对稳定经营造成的风险, 配套建设有中长期交易市场, 根据报告, 2022年广东省发电侧市场机组总上网电量4550.7 亿千瓦时, 其中, 中长期电量(含代购电量、核电及现货新能源基数电量) 占比98%, 现货偏差电量占比2%,可见, 中长期交易规模占绝对优势, 直接关系电厂的年度经营, 对发电侧经营稳定发挥名副其实的压舱石作用。电力现货市场环境下的中长期交易规则复杂、交易品种丰富、市场边界多变、交易数据庞大对交易工作带来严峻考验, 在上述背景下, 如何快速厘清报价思路, 制定行之有效的交易策略, 把握市场机遇,开展好中长期交易显得尤为重要。

1 市场概况简介

电力现货市场环境下, 广东电能量批发市场的运作流程如图1 所示。电厂通过电力现货市场、电力中长期市场与售电公司或电力大用户开展批发交易, 通过代购电量市场与电网企业开展批发交易, 代购电量市场可视为中长期市场。所有电力交易发电侧以机组为单位开展。

图1 广东电能量批发市场运作流程

广东电力现货市场采取全电量集中优化出清和节点边际电价机制[7], 分为日前市场和实时市场。日前市场是在运行日前一天进行的, 决定运行日机组开停运行方式和96 点发电计划的电能量交易市场, 所谓96 点发电计划, 即机组在运行日每15min 的中标电量及节点价格, 每小时对4 个15min 的中标电量及节点价格取算数平均值, 即得到每小时的中标电量及节点价格, 日前市场交易出清原则为以全社会购电成本最低为优化目标, 在满足各类约束条件的情况下, 优先调用报价最低的机组; 实时市场是在运行日进行的决定下一个15min 机组发电计划(中标电量及节点价格) 的电能量交易市场。

按照广东现行交易规则, 中长期交易按组织时间由远及近, 依次分为年度、月度及多日交易, 每笔交易形成一个中长期合约, 合约要素包括成交电量、成交价格及分解曲线(即合约电量须分解到每小时, 形成分解曲线)。中长期交易方式涵盖双边协商、挂牌、集中竞争及滚动撮合等, 其中, 双边协商指交易双方通过自主协商形成交易结果(电量、电价及分解曲线); 集中竞价通过交易系统汇交易双方提交的电量电价申报信息, 按照市场规则统一市场出清, 形成交易结果, 分解曲线采用场内标准曲线; 滚动撮合交易在规定时间, 交易双方随时提交购售电申报信息, 交易系统按照价格优先、时间优先的原则进行滚动撮合成交, 分解曲线采用场内标准曲线; 挂牌交易是交易双方通过交易系统将需求或可供应电量的数量、价格及分解曲线等信息对外发布要约, 由满足要求的另一方提出接受该要约的申请, 交易成交。

2 交易结算及公式转换

根据上述对市场概况的简介, 广东现行电力现货交易和中长期交易成交电量的最小颗粒度均为每小时, 此背景下, 交易结算采取“按小时计算、按日清算、按月结算”的方式。

2.1 现行结算公式

本文将广东电力市场现行的中长期合约电量、日前偏差结算电量及实时市场偏差电量的结算公式进行累加, 形成结算方式一, 下面以发电侧每日的电能量电费清算为例简要介绍。

在不考虑代购电量合约结算和中长期合约阻塞费用的情况下, 根据广东现行结算规则, 发电侧每日的电能量电费计算可简单分为以下三步, 即结算方式一包含以下三部分电量的结算:

(1) 中长期合约全电量结算

式中,C中长期合约为运行日机组持有中长期合约的电费收入;Q中长期合约,t为运行日机组持有中长期合约在t小时的分解电量;P中长期合约,t为运行日机组持有中长期合约在t小时分解电量的综合价格, 通常为同一价格, 即不同时段价格相同。

(2) 日前市场偏差结算

式中,C日前偏差为运行日机组的日前市场偏差电费收入;Q日前中标,t为运行日机组在t小时的日前市场中标电量;Q中长期合约,t为运行日机组持有中长期合约在t小时的分解电量;P日前,t为运行日机组在t小时的日前市场节点电价。

(3) 实时市场偏差结算

式中,C实时偏差为运行日机组的实时市场偏差电费收入;Q实际上网,t为运行日机组在t小时的实际上网电量;Q日前中标,t为运行日机组在t 小时的日前市场中标电量;P实时,t为运行日机组在t小时的实时市场节点电价。

对上述三部分电费收入求和即得到机组在运行日的电能量电费收入。

结算方式一总结起来, 对机组在运行日每小时的电能量电费计算(不考虑中长期合约阻塞费用): 中长期合约电量按成交价格结算; 日前中标电量与中长期合约电量的偏差按日前市场节点价格结算; 实际上网电量与日前中标电量的偏差按实时市场节点价格结算。

2.2 结算公式形式变换

对结算方式一涉及的三部分结算公式进行变换,推导出另外一种形式的三步计算公式, 本文将其命名为结算方式二, 具体变换推导过程如下:

对结算方式一中的式 (1) 和式 (2) 进行求和, 即:

将式(4) 拆分为两部分, 并与式(3) 相结合,同样暂不考虑代购电量结算和中长期阻塞费用, 推导出另外一种形式的结算公式, 即结算方式二, 同样可以分为以下三步:

日前市场全电量结算

式中,C日前为运行日机组的日前市场电费收入。

中长期合约执行差价结算

式中,C中长期合约为运行日机组持有的中长期合约电费收入。

(3) 实时市场偏差结算

对上述三部分电费收入求和即得到机组在运行日的电能量电费收入。

上述日前市场全电量结算、中长期合约差价结算及实时市场偏差结算三部分结算累加就形成了结算方式二, 总结起来, 对机组在运行日每小时的电能量电费计算(不考虑中长期合约阻塞费用): 日前市场中标电量按日前节点价格进行结算; 中长期合约按合约价格与日前节点价格的差价进行结算; 实际上网电量与日前中标电量的偏差按实时市场节点价格计算。

2.3 电费结算实例

结算方式一和结算方式二, 形式不同, 就计算结果而言殊途同归, 完全一致, 下面通过简单的结算实例进行验证。

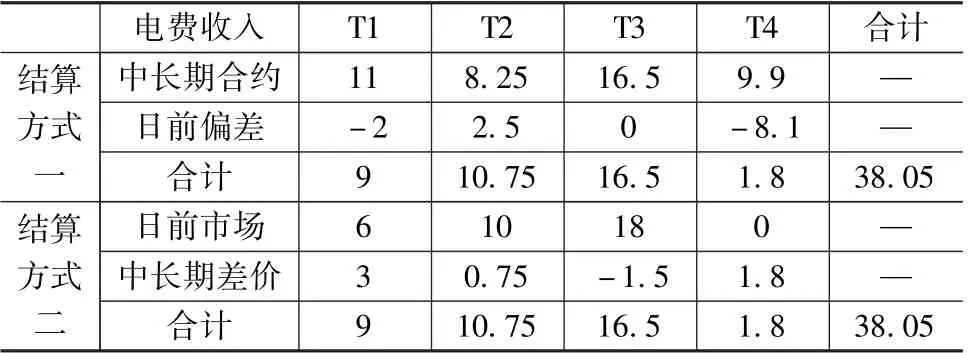

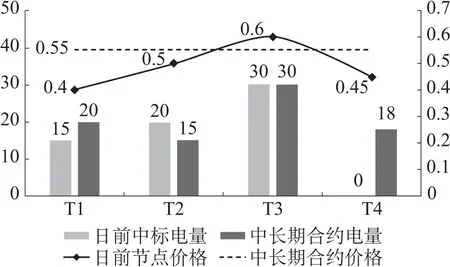

因两种结算公式对实时市场的结算相同, 因此,结算实例暂不考虑实时市场结算, 同时, 仍不考虑中长期阻塞费用, 假设某发电机组在某运行日4 个时段的日前市场和中长期合约交易情况如图2 所示。根据交易参数, 按照结算方式一和结算方式二的计算步骤分别对4 个时段的电费收入进行计算, 具体结果详见表1。

表1 两种结算公式下的电费计算结果情况

图2 某机组日前即中长期交易情况

3 中长期交易报价思路分析

中长期交易的主要目的是稳定收益, 在此基础上,朝着收益最大化方向争取收益处于最佳状态, 同时兼顾风险防范。既然注重交易收益, 那么在策划报价思路、思考交易策略时, 就必须围绕电费结算展开分析, 由于电力现货市场环境下, 中长期交易面临的交易边界复杂多变、交易场景层出不穷, 随着不同交易场景的切换和交易边界的变化, 亟需因时制宜, 灵活选择不同形式的结算公式, 以快速厘清交易思路, 制定行之有效的交易策略。

本节就以广东某燃气电厂2023 年某些月份实际的中长期合约持仓情况为背景, 结合当时面临的市场情况, 推演在不同的交易场景和交易边界下, 如何灵活选取或切换不同形式的结算公式, 以更加清晰明了地理顺报价思路。

3.1 中长期合约加仓(增加合约) 交易场景

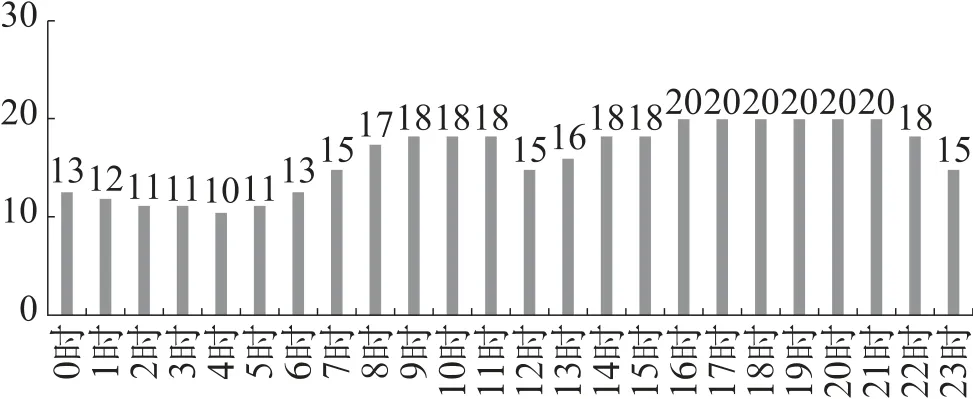

广东某燃气电厂最大出力35 万kW, 最小技术出力23 万kW, 机组运行方式灵活, 可日启停操作,2023 年某月月度交易开展以前, 工作日机组持有的中长期合约(含代购电合约) 情况详见图3。

图3 某燃气电厂工作日中长期合约持仓情况(单位: 万千瓦时)

根据图3, 某工作日中长期合约持仓最高为16时—21 时的20 万千瓦, 远低于机组发电能力, 机组最小技术出力为23 万千瓦, 即机组一旦在日前市场中标开机就必须维持最小23 万出力, 意味着, 若机组中标开机, 日前中标电量将显著超出中长期合约,此时, 可以运用结算方式一中的式(2) 进行思考, 即日前中标电量超出中长期合约的电量部分(日前偏差电量) 按照日前节点价格进行结算, 鉴于上述情况下,偏差电量较多, 日前节点价格频繁波动, 对收益造成较大风险, 此场景下, 需要进行中长期合约加仓操作。

交易方向明确后, 交易重点是报价思路的分析,交易价格的确定。关于报价思路, 运用结算方式一进行思考缺乏有效线索, 运用结算方式二思考相对清晰明确, 根据结算方式二, 日前市场中标电量按日前节点价格结算, 中长期合约执行差价结算, 即:

根据式 (8), 既然加仓后的中长期合约按照(合约价格与日前市场节点价格的差价) 进行结算,那么只要保证P中长期合约,t>P日前,t, 就能确保加仓后的中长期合约产生收益,P中长期合约,t与P日前,t的正偏差越大, 中长期合约产生的收益就越高, 因此, 参考预测的未来一定周期的日前市场节点价格, 在高于预测日前节点价格的基础上, 结合当时中长期市场面临的价格形势, 就能明确交易报价, 制定交易策略。

关于上述预测的未来一定周期的日前市场节点价格, 将式(8) 展开得到:

式中,Q中长期合约为某运行日机组全天持有的中长期合约电量;P日前加权为某运行日按照中长期小时分解电量对24 个时段的日前节点价格进行加权后的节点价格。

根据式(9) 可知, 所谓预测的未来一定周期的日前市场节点价格指的是按加仓分解曲线对预测未来一定周期的节点价格进行加权后的节点价格。

鉴于预测未来日前市场节点价格可能不准确, 为规避价格预测不准的 风险, 可运用结算方式一进行分析: 若加仓后的合约电量在机组发电能力范围内,即日前中标电量可以覆盖加仓后的合约电量, 合约可以靠机组自身发电履约, 加仓后的合约电量按照成交价格结算, 此时产生的边际收益为:

式中,C边际收益为加仓后的合约由机组自身发电履约时产生的边际收益;P机组变动为机组发电变动成本。

按照上述交易场景, 根据式(10), 当加仓合约价格高于机组变动成本时, 即可产生边际收益, 因机组变动成本比较明确, 在预测未来日前市场节点价格存在较大不确定性时, 可以依据变动成本设置交易价格参考底线(注意仅能作为交易价格的参考底线。若完全依据变动成本确定交易价格, 当日前实际节点价格高于合约价格时将造成少赚的情况) 以防范风险。譬如开展年度中长期交易时, 对下一年全年的日前节点价格难以预测, 此时, 进行年度交易建立底仓, 通常会部分参考机组的变动成本情况。

需要指出的是, 当加仓后的合约超出机组自身发电能时, 设置交易价参考底线的方法就失去了作用,此时须运用结算方式二进行思考报价思路。

3.2 中长期合约减仓(减少合约) 交易场景

仍以图3 所示情况为例, 假设该月份机组故障检修, 暂不具备发电能力, 则日前市场中标电量为0,此时, 可运用结算方式二进行思考: 日前市场电费收入为0, 中长期合约执行差价结算, 根据式(8), 当P日前,t>P中长期合约,t时, 中长期合约将造成亏损, 因日前市场价格变化不可控, 存在较大不确定性, 为规避现货价格升高风险, 需对持有的中长期合约进行减仓。

减仓收益的结算按以下计算公式:

式中,C减仓收益为合约减仓获取的收益;Q减仓合约电量为某运行日t时段减仓的合约电量;P减仓为减仓成交价格。

减仓的目的是避免日前市场价格升高、相比不进行减仓获取更大收益, 减仓交易的核心是确定交易价格, 此时, 需运用式 (8) 并结合减仓收益计算式(11) 进行分析, 欲保证减仓相比不减仓能够获取更高收益, 需保证:

推导得出:P减仓<P日前,t。即减仓交易价格的设置同样需参考预测的未来一定周期的日前市场节点价格(加权价格), 在此预测价格以下设定减仓交易价格, 据此制定减仓交易策略。

4 结束语

对市场主体而言, 电力交易遵循的方向是追求收益, 防范风险, 防范风险也会最终提现在收益上, 收益与交易电费结算直接关联, 从这个角度, 参与电力市场、理解电力市场、开展电力交易, 制定交易策略,都需要围绕交易结算展开。然而, 电力市场复杂程度高, 面临的交易场景繁多, 交易边界多变, 运用单一形式的结算公式难以指导交易思路的分析, 为更有利于理顺交易报价思路, 需要对结算公式做各种变换, 因时制宜, 灵活运用, 应对各种交易场景。本文就以中长期交易为例, 为市场主体参与电力交易, 理顺交易思路提供了方法指导, 可以起到举一反三, 触类旁通的效果。