人民币跨境使用对汇率传导的影响研究

牟灵芝,周 宇

(上海社会科学院世界经济研究所,上海 200235)

一、引言

汇率传导按照作用机制不同,分为汇率贸易传导和汇率金融传导,前者主要指汇率通过影响进出口价格进而影响经济,后者指汇率作用于资产负债价值从而影响经济。尽管两者作用机制不同,但均会影响微观经济体的生产经营决策,最终影响宏观经济。不论是汇率贸易传导还是汇率金融传导,货币均是其中不可忽略的重要因素,一方面人民币作为计价结算货币在跨境贸易中的使用可能影响汇率贸易传导,另一方面人民币作为融资货币在跨境融资中的使用可能影响汇率金融传导。2009 年后,随着人民币国际化启动,人民币在跨境贸易投融资中的使用水平不断提高。2022 年跨境贸易人民币结算金额突破7.9 万亿元,再创历史新高,占海关进出口总额的18.8%。2022 年末中国人民币外债余额为7.6 万亿元,占比45.0%,仅次于美元。人民币跨境使用水平持续提升是否对两类汇率传导机制产生影响?两类汇率传导机制对宏观经济变量的影响又有何不同?对于上述问题的研究有利于全面认识汇率市场化改革和人民币国际化的关系,从而为当前在百年未有之大变局中扩大人民币跨境使用、持续推进金融改革开放提供理论支持。

二、文献综述

1. 计价货币与汇率贸易传导

对汇率贸易传导的研究始于弹性分析理论,布雷顿森林体系解体后,“汇率调整之谜”暴露了弹性分析理论的内在缺陷,Krugman(1986)较早将关注点转移到汇率传递,即汇率变动向商品价格传递[1]。学者们研究普遍发现汇率对进出口价格的传递是不完全的,其影响因素包括通货膨胀、国际竞争、计价货币等宏观因素以及企业生产率、公司内贸易、融资约束、进口投入品投入、产品质量等微观因素[2]。Engel(2011)指出进口方货币定价LCP(Local Currency Pricing)会降低资源配置效率,加大经济波动、降低居民福利水平[3]。Yang&Gu(2016)的理论分析表明,一国货币相对贸易计价货币升值会提升进口,但对出口的影响不确定[4]。

由于人民币国际化起步较晚,国内学者关于计价货币对汇率传递影响的研究集中于近十年,主要基于动态随机一般均衡模型(DSGE)展开,王胜和廖曦(2017)、邓贵川和彭红枫(2019)认为本币计价提高可减少消费、产出等宏观经济波动[5,6]。黄志刚(2009)、鄢莉莉和宋芳秀(2013)分析表明,人民币计价结算会提高汇率升值对贸易收支、产出和消费的影响[7,8],造成上述研究结论差异的原因可能是相关研究均未区分汇率传导的两类机制。

2. 本币债与汇率金融传导

亚洲金融危机后,Krugman(1999)、Eichengreen&Hausmann(1999)等开始关注到汇率金融传导[9,10]。Avdjiev 等(2018)、Banerjee 等(2022)分析了汇率金融传导的作用机制,即汇率变动会对债务人产生资产负债表效应,从而影响其投融资决策[11,12]。大量实证研究表明,汇率金融传导确实存在,且对微观企业的生产经营和宏观经济变量均会产生显著影响。微观上,汇率变动影响货币错配企业债务偿还能力,产生收缩效应[13];宏观上,汇率金融传导对跨境直接投资、跨境银行信贷、经济增长等产生影响[14,15],但上述研究未将汇率贸易传导的影响分离出来,且未考虑不同本币债水平的影响。

本币债的相关理论分析和实证研究表明,本币负债可降低外生冲击对汇率、消费、投资、产出的负面影响[16],发展本币债务有助于提高一国经济金融体系的稳定性[17],但现有研究未系统分析本币债作用宏观经济变量的汇率传导机制,即汇率金融传导。

3. 两类汇率传导对比研究

当前,同时关注汇率贸易传导和汇率金融传导的对比研究相对较少,且由于研究设计、研究对象、研究方法存在较大差异,研究结论并不一致。Bleakley&Cowan(2005)用拉美国家非金融450 家企业数据研究发现,汇率贸易传导和汇率金融传导大致相当[18]。A Powell(2016)使用15 个新兴市场国家6964 家企业资产负债表数据和债券发行数据分析认为,汇率金融传导强于汇率贸易传导[19]。Serena&Sousa(2017)基于36 个新兴市场国家1000 多家企业数据,发现汇率不通过贸易传导对企业投资产生影响,但是会通过存量债券结构与汇率的交互项对企业投资产生影响[20]。Kearns&Patel(2017)基于跨国宏观面板数据研究发现,对于GDP 和出口总额,汇率金融传导对汇率贸易传导存在一定抵消作用,且抵消效应在发展中国家更加显著,一国外币负债比例越高,汇率金融传导越显著[21]。陈晓莉、刘晓宇(2020)发现,在中国汇率金融传导和汇率贸易传导对GDP、投资、出口和居民消费均有反向作用,且前者影响更大[22]。但上述研究均未考虑本币跨境使用的影响。

综上,鲜少有研究同时关注两类汇率传导机制,而同时关注两类汇率传导的未考虑本币跨境使用的影响。尽管部分实证指出两类汇率传导机制对部分宏观经济变量存在相互抵消的影响,但并未系统说明理论机制。文章首先尝试从理论上分析汇率贸易传导和汇率金融传导对出口和投资存在相互抵消的作用机理,而后分析本币计价对汇率贸易传导、本币外债对汇率金融传导的调节作用。在此基础上,文章借鉴前人指标设计,创新性地使用跨国面板数据对本币跨境使用对两类汇率传导机制的影响进行实证检验。

三、理论分析

1. 汇率贸易传导与汇率金融传导对出口和投资的反向作用

本币升值,汇率通过贸易传导降低出口和投资。假设两个国家,H 为本国、F 为外国。H 国贸易部门代表性厂商Dt,出口商品(正常商品,需求价格弹性大于0 且小于1) 中以f、h两种货币计价,其中f 为外币,h 为本币,设h 计价出口价格为ph,f 计价出口价格为pf,直接标价法下的汇率为e,表示一单位f 货币所对应的h 货币数量。假设汇率变动Δe<0,由于存在价格黏性,在价格调整之前,本币计价的出口产品外币价格调整为ph/(e+Δe),F 国对h 货币计价的产品需求为Qh[ph/(e+Δe)],出口额为Xh=Qh[ph/(e+Δe)]×ph,Qh、Xh下降;F 国对f 货币计价的产品需求为Qf(pf),出口额为Xf=Qf(pf)×pf×(e+Δe),价格调整之前Qf不变,Xf下降。设Dt出口总额为EX=Xh+Xf,则短期价格不变时,本币h 升值,出口总额EX 下降。长期价格可调时,Dt将按照利润最大化原则调整ph、pf,使得本币h 升值时,出口总额EX 下滑最少。另一方面,由于本币升值导致出口下滑,企业收入减少,这可能会降低企业投资支出。

本币升值,汇率通过金融传导提高出口和投资。假设贸易部门代表性厂商Dt存在本币负债和外币负债分别为Lh和Lf,由于其出口存在本币和外币计价,因此存在本币资产Ah和外币资产Af。由于外币资产为应收账款类的短期资产,而外币负债通常为长期负债,因此外币资产对汇率变动的敏感性低于外币负债。本币h 升值时,厂商外币负债价值下降,信贷风险降低,融资可得性提高、融资成本下降,从而有望增加融资、促进投资,这将有助于提高出口商品的竞争力,从而增加出口。对于非贸易部门的厂商,由于不存在外币资产,若存在外币负债,则同样有本币升值,外币负债价值下降,信贷风险降低,从而融资、投资、出口有望提升。

2. 汇率贸易传导对出口的影响及本币计价的调节作用

假定两个出口企业F 和H,出口产品为必需品,需求价格弹性为ε(0<ε<1)。其中企业F 出口全部以外币计价,企业H 出口全部以本币计价,假定短期存在价格黏性,长期价格可变。

以本币升值场景为例,先分析短期的情况如下:

对于出口企业F,由于产品以外币计价,短期汇率波动时境外消费者面临的价格不变、市场需求不变,因此企业的外币出口保持不变,人民币出口额的变动等于汇率变动。假定本币升值1%,则出口额下降1%。

对于出口企业H,短期人民币出口价格不变,本币升值1%,外币出口价格上升[1/(1-1%)-1]×100=1.0˙1˙%。由于出口产品为需求价格弹性为ε的必需品,因此市场需求下降[ε/(1-1%)]%,外币出口额为1/(1-1%)×{1-[ε/(1-1%)]%},人民币出口额为1/(1-1%)×{1-[ε/(1-1%)]%}×(1-1%),人民币出口额下降,下降幅度大于ε%且小于1%。

因此,存在短期价格黏性时,人民币计价可以减少企业出口额的波动。

再对长期情况进行分析如下:

对于出口企业F,本币升值时,企业F 可能提高外币出口价格,以对冲汇率波动的影响。首先分析极端情况,企业将汇率风险完全对外转移,保持本币表示的出口价格不变。本币升值1%,外币出口价格提高[1/(1-1%)-1]×100=1.0˙1˙%,则市场需求下降[ε/(1-1%)]%,外币出口额为1/(1-1%)×{1-[ε/(1-1%)]%},人民币出口额为1/(1-1%)×{1-[ε/(1-1%)]%}×(1-1%)。因此,长期来看,出口企业F 人民币出口额波动要小于短期。

对于出口企业H,本币升值时,企业可能调整本币出口价格,以稳定市场需求。企业将按照自身议价能力和利润最大化原则,调整本币价格,使得人民币出口额保持相对平稳。因此,长期来看,出口企业H 人民币出口额波动也要小于短期。

综上,长期来看,本币升值,两类企业将调整价格降低出口下滑,人民币计价企业出口额波动区间相对较小。

由此,可以得出:本币计价可降低汇率通过贸易传导产生的出口变动,从而有助于稳定出口。

3. 汇率金融传导对投资的影响及本币外债的调节作用

仍然假定两个出口企业F 和H。对于出口企业F,由于期初出口全部以外币计价,假定期初负债(均从国外获得) 也均以外币计价。本币升值,企业资产负债表增强,融资成本下降,投资上升。本币贬值则反之。若企业调整计价策略,将一部分(比例为α) 出口调整为本币计价,同时企业调整融资币种结构,将其中β比例负债调整为本币。给定出口计价比例α,存在最佳比例β,使得最小,从而企业汇率风险暴露最小,资产负债表效应最低。

对于出口企业H,由于出口全部使用本币计价,即仅持有本币资产、无外币资产。若持有外币负债,则形成外币净负债,本币升值,外币负债价值下降,企业财务状况改善,融资成本下降、投资增加,本币贬值反之。若仅持有本币负债,则资产负债净值不受汇率波动影响。因此,当企业使用本币计价(持有本币资产时),提升本币负债比例有利于降低汇率的资产负债表效应,减少投资对汇率的敏感性。

综上,文章认为,出口企业负债币种结构与计价(资产)币种结构匹配时,可减弱汇率波动产生的资产负债表效应,从而减少企业投资对汇率的敏感性。

四、实证分析

1. 模型设定

考虑到中国人民币外债数据区间有限(中国国家外汇管理局2015 年一季度开始发布),使用时间序列数据存在样本量不足的问题,文章采用跨国面板数据开展实证。参考Kearns &Patel(2017)、陈晓莉和刘晓宇(2020)等[21,22]的研究,以IMF 贸易加权汇率代理汇率贸易传导,以外币外债加权汇率代理汇率金融传导,并以出口本币计价结算占比和本币外债占比衡量本币跨境使用水平,构建固定效应跨国面板数据模型如下:

其中,yit为宏观经济变量(出口、投资、GDP),reerit为IMF 公布的实际有效汇率,feerit为根据外债币种结构计算的外币外债加权汇率,xdcrit为出口中本币计价结算的比例,ddcrit为本币外债占比(本币外债余额占当期外债总余额的比例),Xit为控制变量,δi为个体固定效应,εit为随机误差项。

2. 主要变量及数据来源

(1) 核心变量

reerit:IMF 实际有效汇率,以一国与贸易伙伴国的贸易份额为权重,并通过消费者价格指数进行调整,以2010 年为基期,使用间接标价法,指数上升表示本币升值。这一指标可以综合反映一国货币在国际贸易中的总体竞争力和波动程度,因此选择这一指标作为汇率贸易传导的代理变量。根据理论分析,当因变量为出口、投资时,预计β1<0。由于出口和投资是GDP 主要组成部分,当因变量是GDP 时,预计β1<0。

feerit:由于汇率金融传导主要通过汇率变动影响外币负债价值变动从而形成资产负债表效应,外币外债币种加权汇率可以更准确反映一国货币币值变动时经济部门资产负债表所面临的实际汇率风险。参考reerit,该指数以2010 年为基期,采用间接标价法计算。根据理论分析,预计β2>0。数据来源为中国国家外汇管理局、BIS LBS 数据库、丹麦国家统计局、澳大利亚国家统计局、IMF IFS。参考reerit计算的外币外债币种加权汇率,具体计算公式如(2)、(3)所示:

其中,Rit、Rjt分别表示t期i国货币兑美元的双边名义汇率、j国货币兑美元的双边名义汇率,Pit、Pjt分别表示t期i国和j国的CPI,vjt为t期j货币外债余额占比。

djt表示t期i国j货币外债余额,∑djt表示t期i国所有外币外债余额。

交互项lnreerit×xdcrit:根据理论分析,本币计价结算可降低本币升值带来的出口下滑,因此当因变量为出口时,预计β3>0。出口本币计价结算数据来源于欧盟统计局、澳大利亚国家统计局、日本财务省、中国人民银行和海关总署、英国税务海关总署。

交互项lnfeerit×ddcrit:根据理论分析,本币外债可缓冲本币贬值产生的投资下滑,因而也有助于稳定产出和出口,预计β4<0。本币外债占比数据来源于中国国家外汇管理局、BIS LBS数据库、丹麦国家统计局、澳大利亚国家统计局。

(2) 控制变量

选取的控制变量包括GDP 平减指数(IMF IFS、CEIC)、路透CRB 商品指数(Wind)、危机虚拟变量(2008 年一季度到2009 年四季度全球金融危机期间、2020 年一季度到2021 年二季度新冠肺炎疫情防控期间取值为1,其余为0)。

(3) 工具变量

考虑到模型可能存在的内生性,文章在回归中加入了lnreerit、lnfeerit、lnreerit×xdcrit、lnfeerit×ddcrit4 个核心变量的滞后一期作为工具变量。

选取德国、法国、意大利、荷兰、比利时、卢森堡、爱尔兰、西班牙、葡萄牙、奥地利、芬兰、丹麦、澳大利亚、日本、英国、中国16 个国家2000 年以来的季度数据构成非平衡面板。

3. 描述性分析

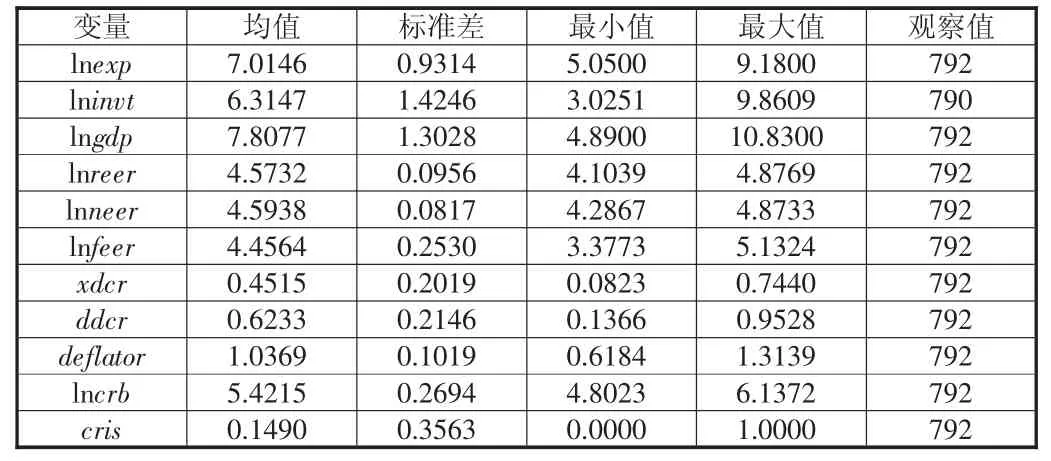

模型主要变量描述性统计如表1 所示。

表1 主要变量描述性统计

4. 回归结果

(1) 基准回归

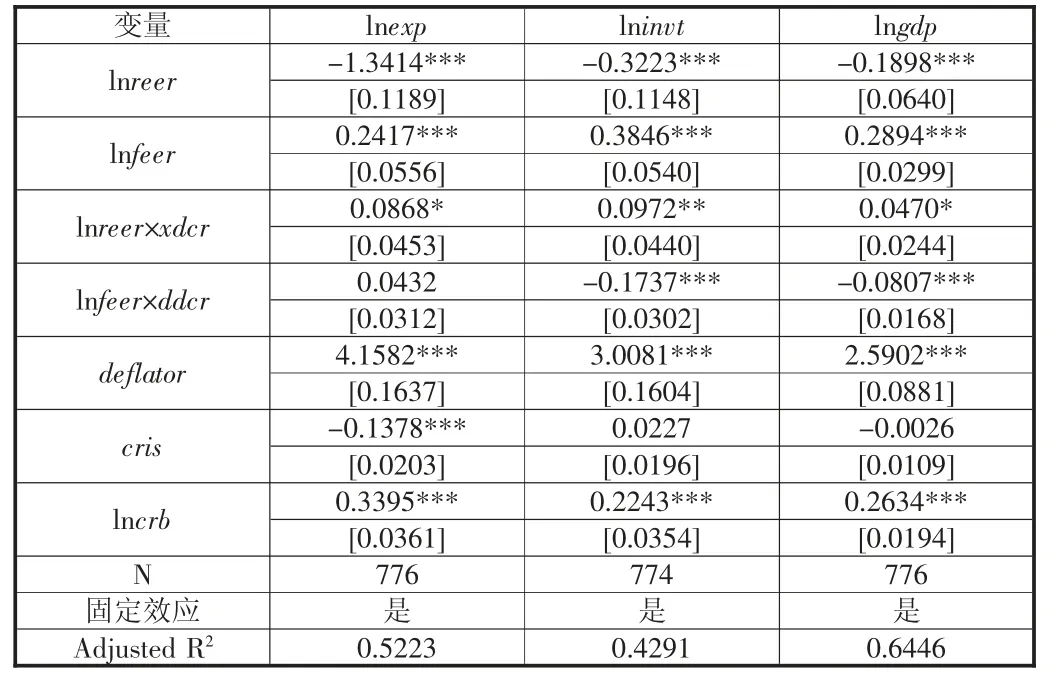

本币跨境使用对汇率向宏观经济变量传导的影响的回归结果如表2 所示,模型工具变量均通过了识别不足检验、弱工具变量检验及过度识别检验。

表2 本币跨境使用对汇率向宏观经济变量传导的影响分析

当因变量为出口总额时,各自变量系数符号与理论分析基本一致,除本币负债占比与外币外债加权汇率的交互项外其余变量回归系数均显著。贸易加权汇率提升1 个百分点,出口总额下降1.34%,外币外债加权汇率提升1 个百分点,出口总额提升0.24%,汇率贸易传导和汇率金融传导均存在,且二者对一国出口总额的作用方向相反,前者产生的收缩效应略大于后者。出口本币计价结算可显著抑制汇率贸易传导对出口的影响,出口本币计价结算比例越高,抑制作用越大。

当因变量为投资时,贸易加权汇率上升1 个百分点,投资下降0.32%,外币外债加权汇率上升1 个百分点,投资增加0.38%,汇率贸易传导和汇率金融传导对投资的影响方向相反,且后者影响略大于前者。本币负债可抑制外币外债加权汇率升值导致的投资增加,出口本币计价结算可抑制贸易加权汇率升值引起的投资减少。本币负债占比和出口本币计价结算比例越高,抑制作用越大。

当因变量为GDP 时,贸易加权汇率上升1 个百分点,GDP下滑0.19%,债务加权汇率上升1 个百分点,GDP 上升0.29%,汇率贸易传导和汇率金融传导对GDP 也存在反向抵消作用,且后者影响略大于前者。同样的,本币负债可抑制外币外债加权汇率升值带来的GDP 增长,出口本币计价结算可抑制贸易加权汇率升值引起的GDP 下滑。本币负债占比和出口本币计价结算比例越高,抑制作用越大。

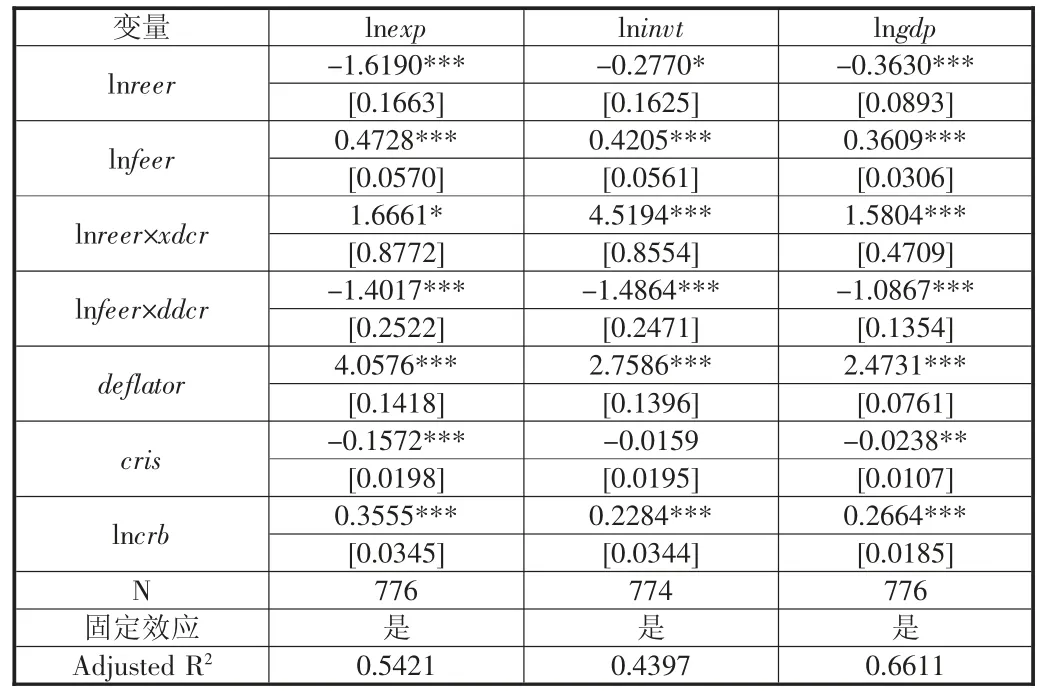

(2) 稳健性检验

进一步考虑共线性问题可能产生的影响,对交互项做了中心化处理,结果依然稳健(见表3),工具变量也均通过了相关检验。汇率贸易传导和汇率金融传导均显著,且作用方向相反,对于出口的影响前者占主导地位,对于投资的影响后者略大。

表3 本币跨境使用对汇率向宏观经济变量传导的影响分析:稳健性检验

综上,汇率通过贸易传导和汇率金融传导对一国出口、投资和GDP 均产生显著影响,且两者作用方向相反,存在部分抵消效应,这与Kearns&Patel(2017)、陈晓莉和刘晓宇(2020)[21,22]的结论是一致的。对于出口,汇率贸易传导占主导,对于投资,汇率金融传导影响更大。出口本币计价结算可弱化本币升值通过汇率贸易传导产生的出口、投资和GDP 下滑,本币负债可削弱本币升值通过汇率金融传导产生的投资、出口和GDP 增长,出口本币计价结算水平和本币负债的比例越高,对汇率传导的逆向调节作用越大。

五、结论与建议

1. 研究结论

为厘清人民币跨境使用对汇率传导的影响,文章同时关注汇率贸易传导和汇率金融传导,通过理论和实证分析比较两类汇率传导机制对宏观经济变量的不同影响,并结合人民币在出口贸易、对外融资中的使用,检验本币跨境使用对两类汇率传导的调节作用。

本研究发现,人民币在跨境贸易和融资中的使用对汇率传导有显著的反向调节效应,人民币跨境使用水平越高,反向调节作用越大。出口本币计价结算可显著抑制本币升值通过汇率贸易传导带来的出口、投资和GDP 下滑,本币外债可显著降低本币升值通过汇率金融传导导致的投资、出口和GDP 增长。因此,人民币跨境使用有助于提高经济内在稳定性,提升出口人民币计价结算和人民币跨境融资可降低宏观经济变量对汇率的敏感度。

2. 政策建议

本研究有利于减轻人民币汇率浮动的恐慌,形成进一步推进汇率市场化改革的共识。人民币在跨境贸易、融资中的使用,可内生地抑制汇率贸易传导和汇率金融传导对宏观经济变量的影响,从而减少汇率波动对宏观经济的扰动。随着人民币国际化水平的持续提升,汇率不相关性有望提高,汇率波动引发的宏观经济风险下降。从这一角度看,一方面汇率市场化是人民币国际化的必要条件,另一方面人民币国际化本身有助于进一步推进汇率市场化改革,两者相辅相成、相互促进,这对于深入认识货币国际化与汇率政策关系、进一步推动人民币国际化和汇率市场化改革实践都具有较大的指导意义。

第一,加强顶层设计、审时度势,协同推动人民币国际化和汇率市场化改革。一方面汇率市场化是人民币国际化的必要条件,另一方面人民币国际化本身有助于进一步推进汇率市场化改革,两者相辅相成、相互促进。应配合人民币国际化进程,进一步推动汇率形成机制改革,增加人民币汇率弹性,同时增加人民币汇率风险管理工具,加快外汇期货和外汇期权产品研发,加快推出汇率指数等相关产品,并对境内外主体开放,降低人民币与主要国际货币的对冲成本。

第二,进一步扩大人民币在跨境贸易中的使用,提高跨境贸易人民币计价结算比例。加强政策宣导,逐步帮助企业培养本币计价结算意识,积极尝试建立本币资金跨境收付的内在循环机制;畅通政策传导,鼓励商业银行通过客户分类分级管理等提高结算便利度,通过产品创新让企业实实在在获得本币计价结算的红利。

第三,兼顾在岸市场和离岸市场发展,推动人民币成为跨境融资货币。加快建设高质量本币债券市场,并提高对外开放便利度;简化境外发债管理,加快离岸人民币债券及衍生品产品创新,推动离岸人民币债券市场纵深发展;抓住人民币作为低息货币的时间窗口,切实发挥人民币融资功能。